Ponad setka newsów i danych z rynków surowcowych! Dziś program z małym poślizgiem, o 14:15.

nie chcesz czytać?

kliknij by przejść od razu do odcinka programu Surowcowe info

Słowniczek

- pp – punkt procentowy

- b/z – bez zmian

- t/t – zmiana wartości względem poprzedniego tygodnia

- m/m – zmiana wartości względem poprzedniego miesiąca

- q/q – zmiana wartości względem poprzedniego kwartału

- r/r – zmiana wartości względem poprzedniego roku

- s/s – zmiana wartości względem poprzedniego sezonu (w przypadku surowców mających sezon na przełomie roku kalendarzowego)

W dzisiejszych aktualnościach:

- ogólne informacje

- raporty USDA

- kawa

- kakao

- bawełna

- sok pomarańczowy

- pszenica

- kukurydza

- ryż

- soja

- pozostałe rośliny oleiste

- pozostałe zboża

- energia elektryczna

- ropa naftowa

- gaz ziemny

- energia odnawialna

- uran

- węgiel

- kamienie szlachetne

- złoto

- srebro

- miedź

- pozostałe metale przemysłowe

- program Surowcowe info

Ogólne informacje

- Ukraina wyeksportowała do tej pory prawie 27,7 mln ton zboża w sezonie 2022/23 (-29,34% s/s).

- Traktat Karty Energetycznej z 1998 r., który ma około 50 sygnatariuszy, w tym kraje Unii Europejskiej, został opracowany w celu ochrony firm z branży energetycznej poprzez umożliwienie im pozywania rządów w związku z polityką mającą wpływ na ich inwestycje. Ale w ostatnich latach był używany do kwestionowania polityki, która wymaga zamykania elektrowni na paliwa kopalne – budząc obawy, że jest to przeszkoda w przeciwdziałaniu zmianom klimatycznym. Komisja Europejska poinformowała kraje członkowskie, że wspólne wyjście UE z kontrowersyjnego międzynarodowego traktatu energetycznego wydaje się nieuniknione. Francja, Niemcy, Holandia, Polska i Hiszpania już ogłosiły plany wystąpienia z traktatu, zwiększając presję na Brukselę, by skoordynowała wycofanie się z UE.Włochy wycofały się w 2016 roku. Wyjście z UE wymagałoby wsparcia co najmniej 15 krajów UE i Parlamentu Europejskiego, który już poparł rezolucję wzywającą do tego pomysłu. Nawet jeśli kraje unijne odejdą, „klauzula wygaśnięcia” oznacza, że traktat nadal będzie chronił istniejące inwestycje w paliwa kopalne przez 20 lat. Kraje UE mogłyby więc uzgodnić między sobą, że nie będą stosować tej klauzuli – skoro większość inwestycji energetycznych na ich terytoriach jest dokonywana przez unijne firmy. Ale musieliby uzgodnić taką umowę z innymi chętnymi członkami traktatu, aby uniknąć przyszłych procesów sądowych, takich jak Japonia, Azerbejdżan i były kraj członkowski UE, Wielka Brytania. „Na razie żadna z umawiających się stron spoza UE nie wskazała, że byłaby otwarta na takie rozwiązanie” – poinformowała Komisja Europejska.

Raporty USDA

- Dane z raportów USDA z 8 lutego są przy poszczególnych surowcach.

Kawa

- Analitycy prognozują 12% spadek cen kawy arabica, na skutek obfitych zbiorów w Brazylii, które doprowadzą do światowej nadwyżki kawy w sezonie 2023/24. Prognozuje się, że zbiory kawy w Brazylii w sezonie 2023/24 wzrosną do 67,1 miliona 60-kilogramowych worków, w porównaniu z medianą szacunków 61,5 miliona worków dla zbiorów 2022/23. Mediana prognozy była jednak poniżej konsensusu 71 milionów worków w ankiecie Reutera opublikowanej w lipcu 2022 r.

- Brazylijski Instytut Geografii i Statystyki (IBGE) prognozuje, że zbiory kawy w 2023 roku wyniosą w Brazylii 55,5 mln 60-kg worków (+5,7% r/r).

- Prognozuje się, że największy producent robusty, Wietnam, w sezonie 2023/24 zbierze 31 milionów worków, w porównaniu z 30 milionami w sezonie 2022/23.

- Wyższa produkcja w Brazylii i Wietnamie doprowadzi do globalnej nadwyżki w wysokości 3,35 miliona worków w sezonie 2023/24 w porównaniu z deficytem w wysokości 4,15 miliona w sezonie 2022/23.

Kakao

- Oczekuje się, że ceny kakao w Nowym Jorku zamkną rok rocznym wzrostem o 7,2%, ponieważ utrzymuje się deficyt podaży na rynkach światowych, wynika z ankiety Reutera przeprowadzonej w środę wśród 11 handlowców i analityków.

Bawełna

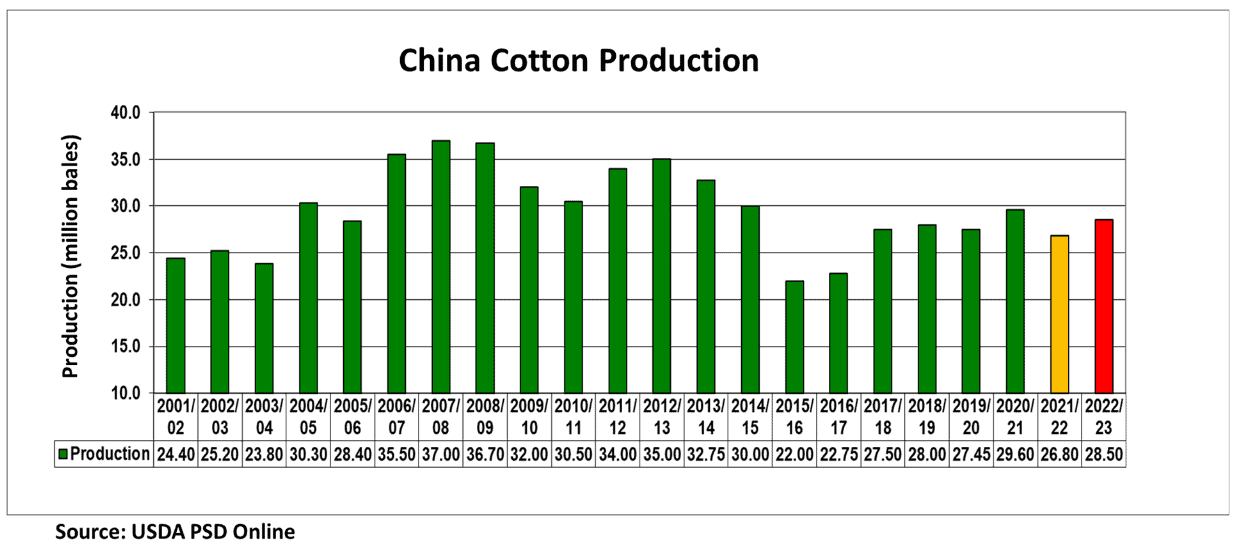

- Produkcja bawełny w Chinach od sezonu 2001/02 do 2022/23 (USDA):

źródło: USDA

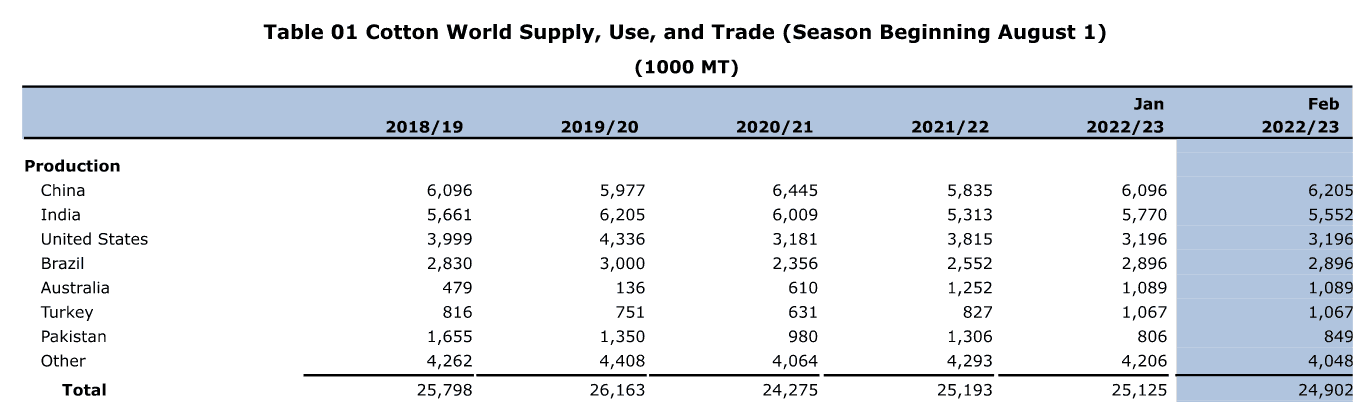

- Prognoza globalnej produkcji bawełny (USDA):

źródło: USDA

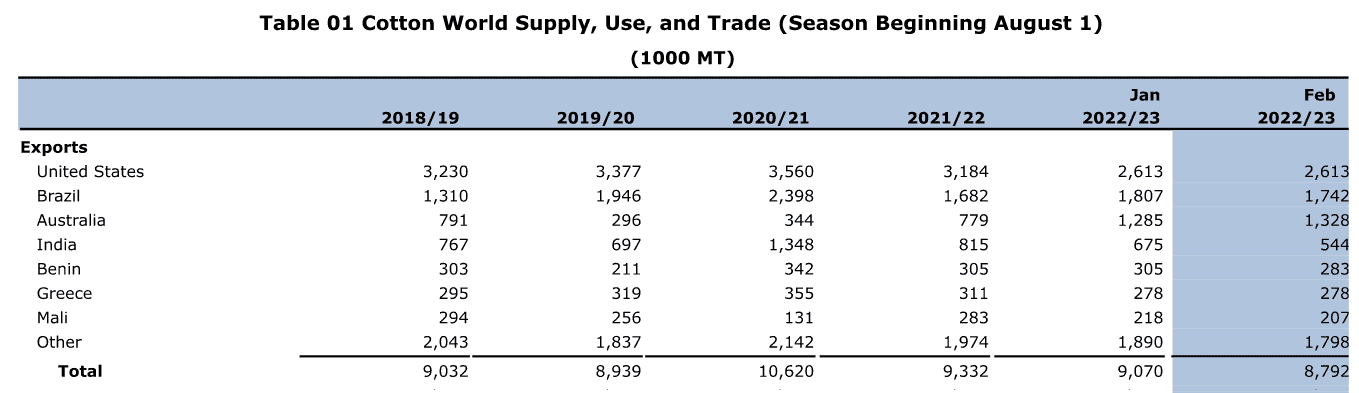

- Prognoza globalnego eksportu bawełny (USDA):

źródło: USDA

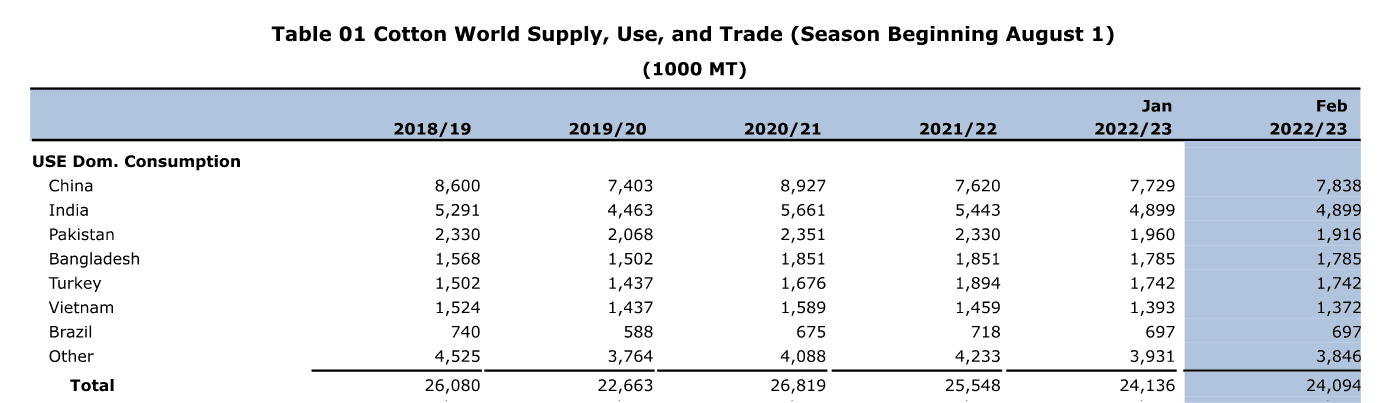

- Prognoza globalnej konsumpcji bawełny (USDA):

źródło: USDA

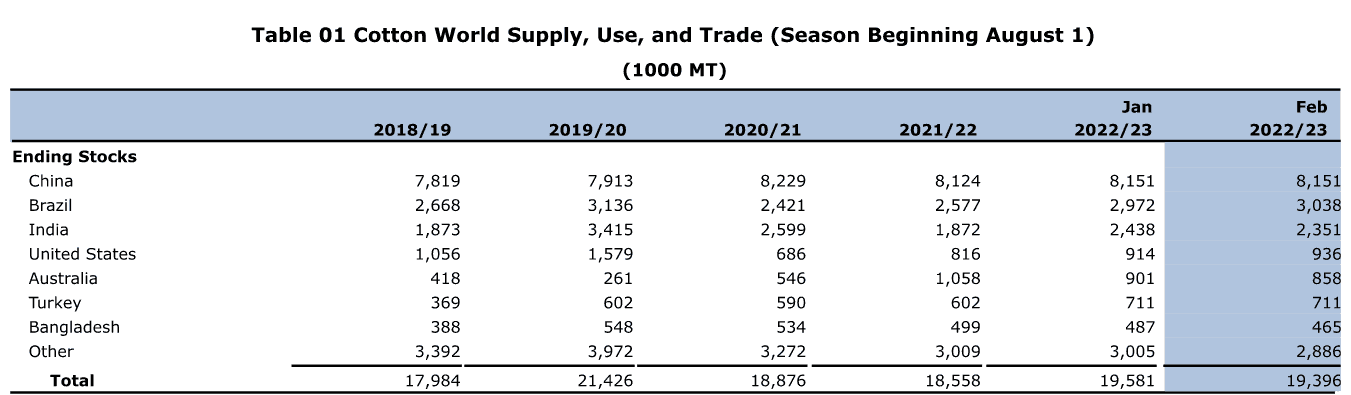

- Prognoza globalnych zapasów końcowych bawełny (USDA):

źródło: USDA

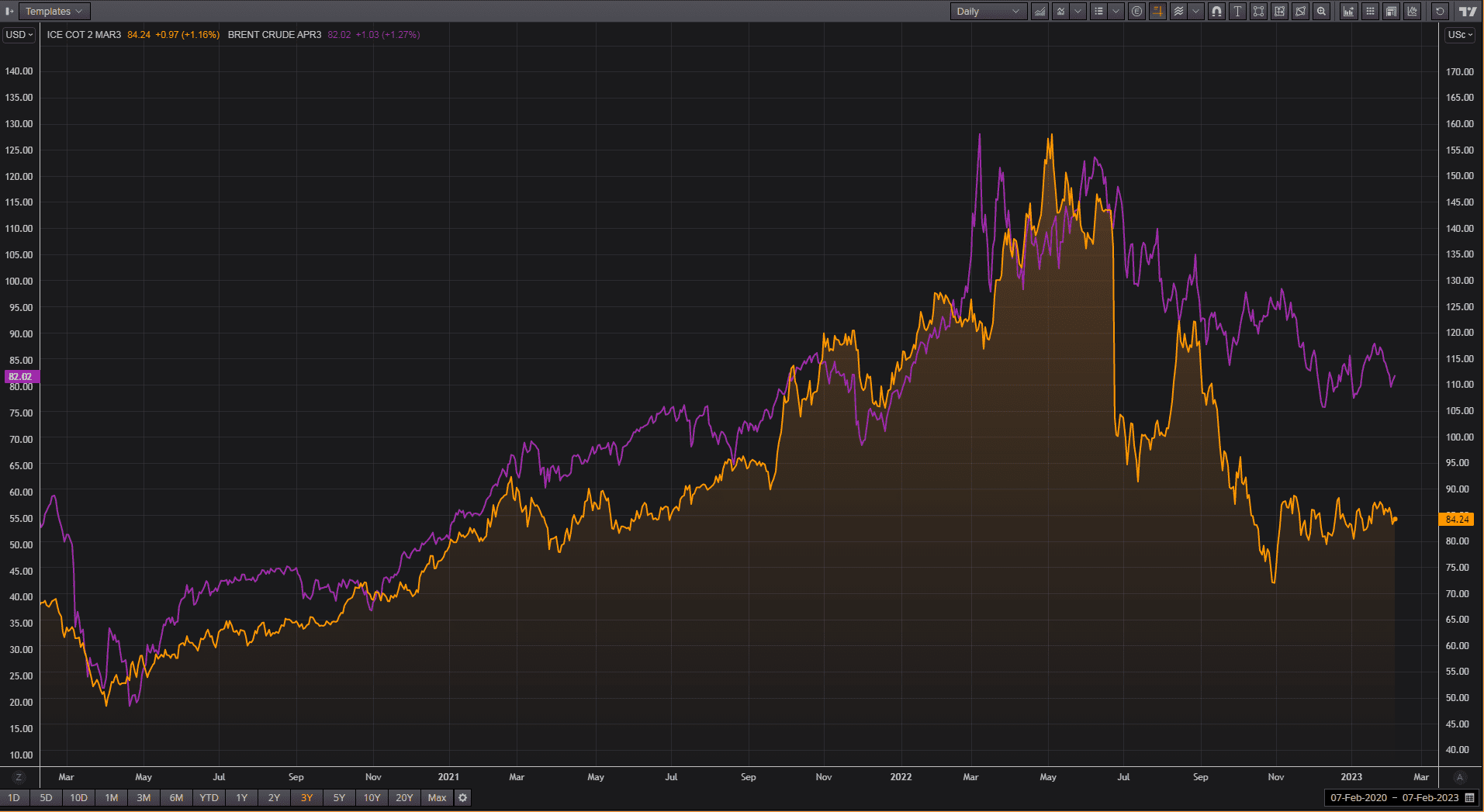

- Czy istnieje korelacja między cenami bawełny a ropy naftowej? Wykres z okresu luty 2020 – luty 2023:

ceny kontraktów na ropę Brent oraz bawełnę (interwał D1); źródło: Reuters Eikon dzięki uprzejmości TraderTeam.pl

Sok pomarańczowy

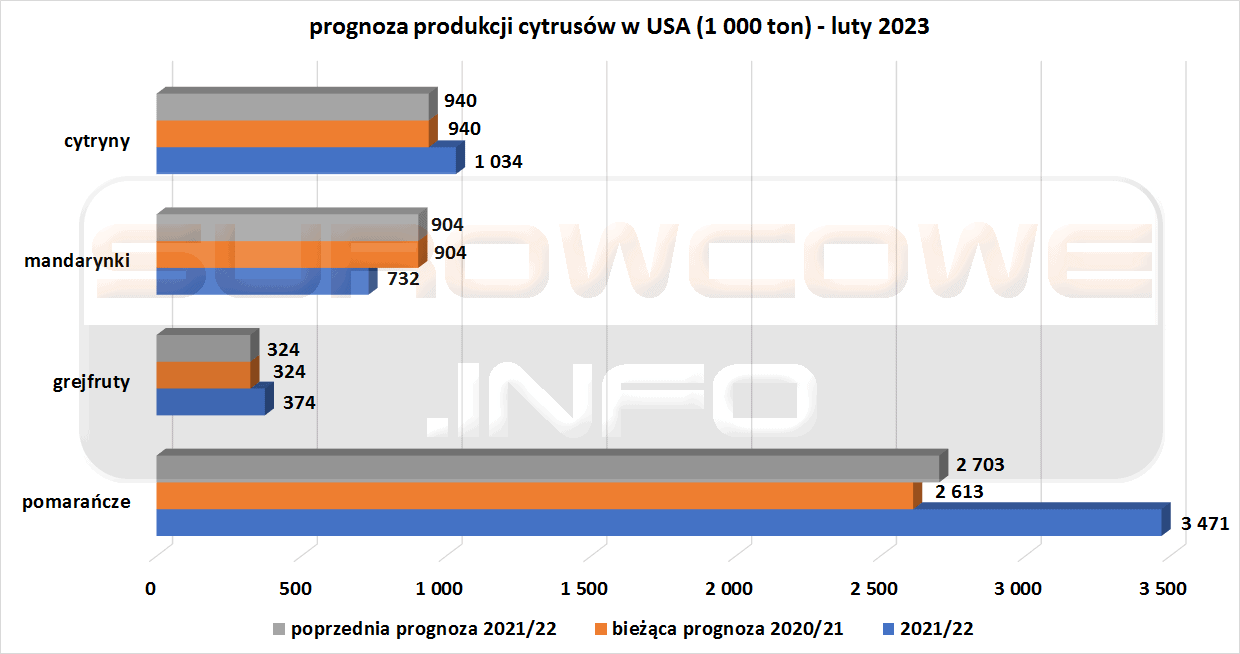

- Prognoza produkcji cytrusów w USA (USDA):

źródło: opracowanie własne na podstawie danych USDA

Pszenica

- Indie rozważają przedłużenie zakazu eksportu pszenicy, ponieważ drugi co do wielkości producent na świecie stara się uzupełnić rezerwy państwowe i obniżyć ceny krajowe.

- Uprawy pszenicy w Australii: areał, wydajność, zbiory w sezonach 1992/93 – 2022/23 (USDA):

źródło: USDA

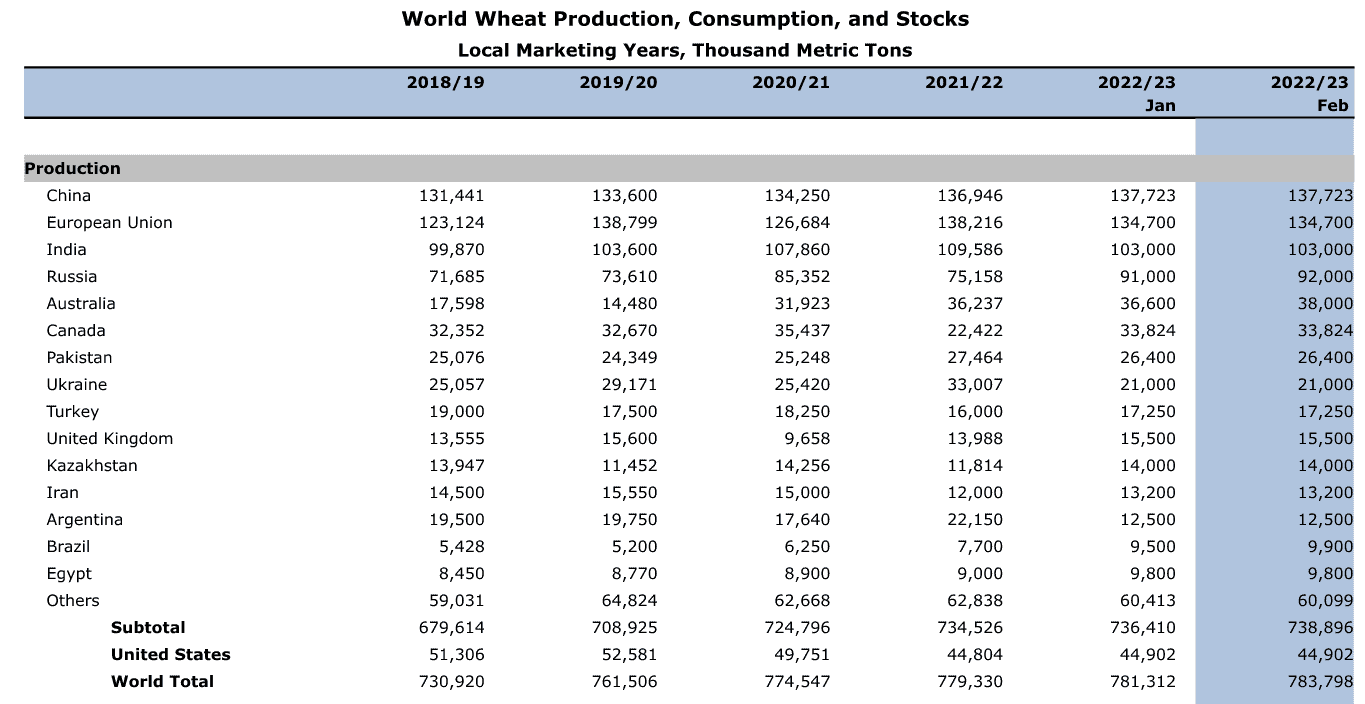

- Prognoza globalnej produkcji pszenicy (USDA):

źródło: USDA

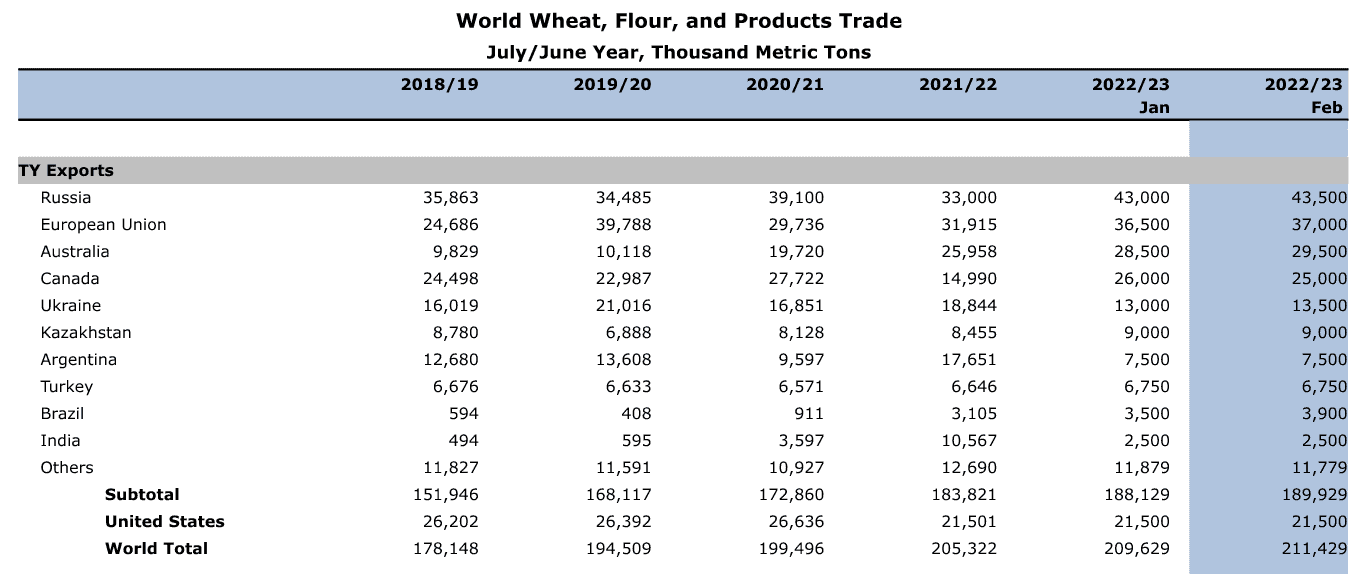

- Prognoza globalnego eksportu pszenicy (USDA):

źródło: USDA

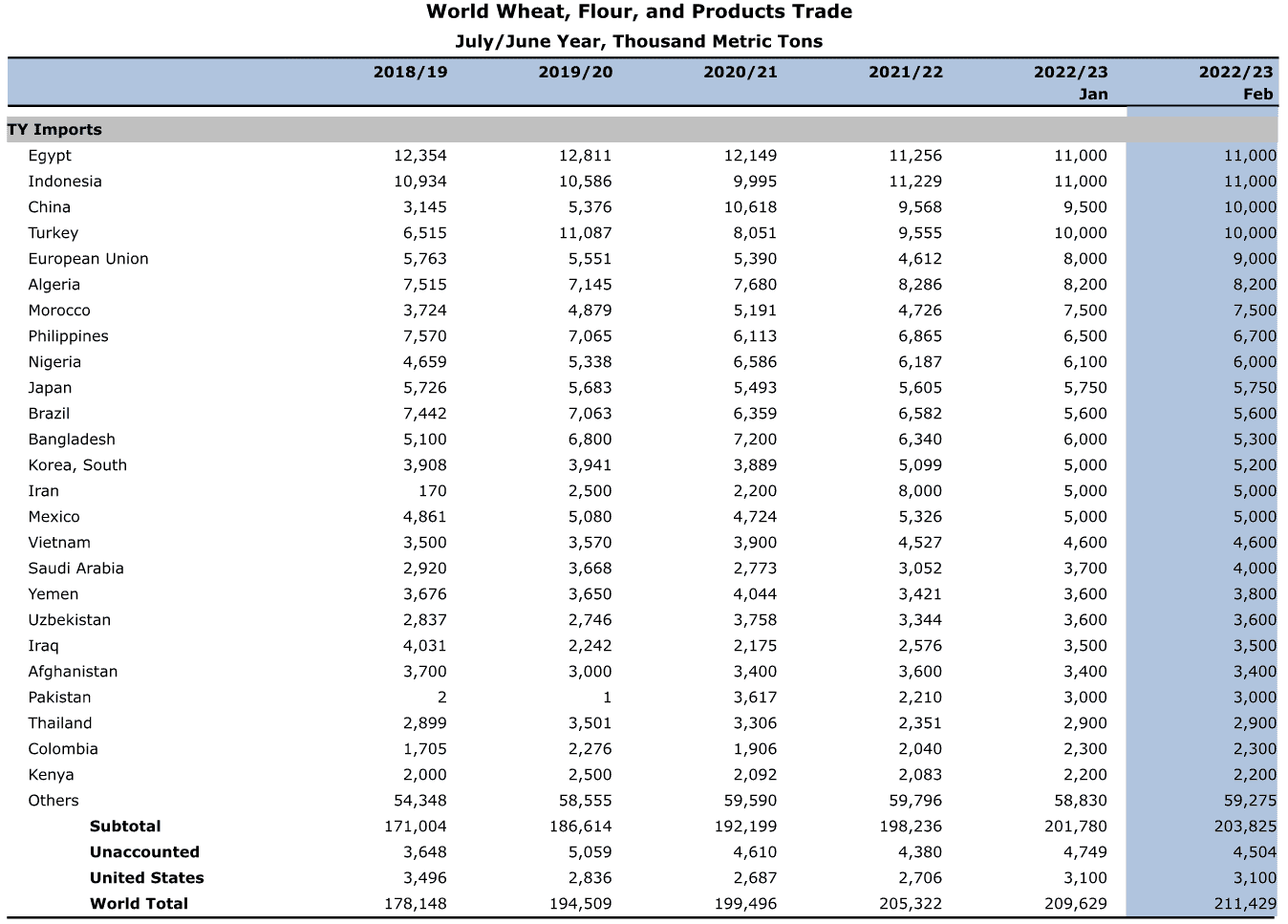

- Prognoza globalnego importu pszenicy (USDA):

źródło: USDA

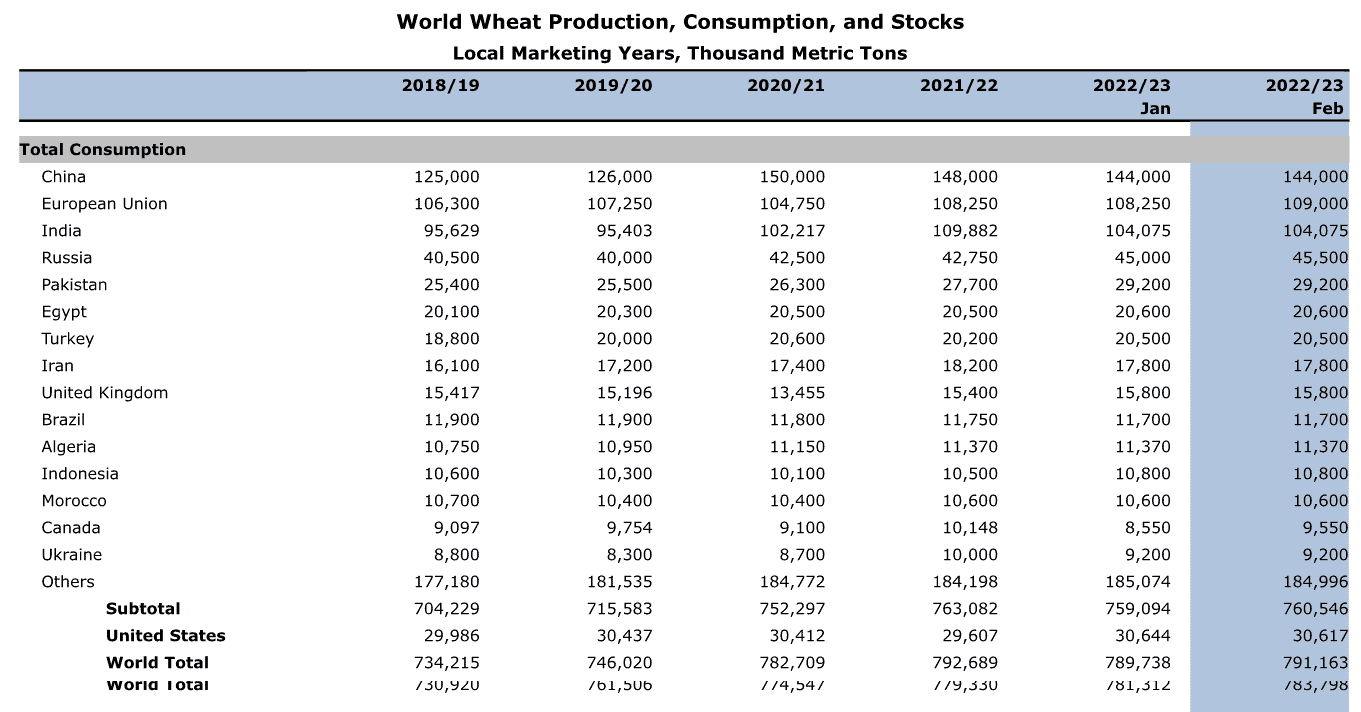

- Prognoza globalnej konsumpcji pszenicy (USDA):

źródło: USDA

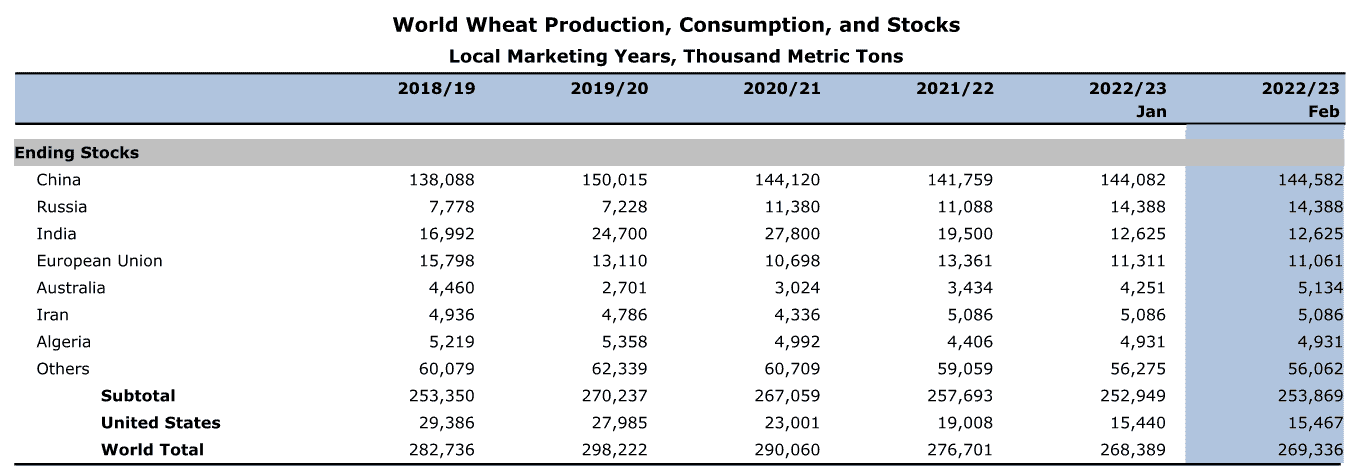

- Prognoza globalnych zapasów końcowych pszenicy (USDA):

źródło: USDA

Kukurydza

- Amerykańscy rolnicy planują zwiększyć areał kukurydzy w 2023 r., spodziewając się niższych cen nawozów potrzebnych do uprawy i mając nadzieję na rekordowe plony po suszy w późnym sezonie, która zniszczyła zeszłoroczne zbiory zboża i pozostawiła dostawy kukurydzy w USA na poziomie najniższym od dekady. Spadek kosztów kluczowych nakładów, takich jak nawozy, w drugiej połowie 2022 r. wzbudził nadzieje, że kukurydza będzie opłacalna w 2023 r., mimo że zazwyczaj wymaga bardziej aktywnego stylu zarządzania i większych inwestycji finansowych niż druga uprawa dochodowa w USA czyli „Będziemy uprawiać ciężką kukurydzę i prawdopodobnie najcięższą kukurydzę od dłuższego czasu. W przypadku kukurydzy jest to trochę bardziej naukowe. Soja może być czymś w rodzaju„ Cóż, myślę, że spryskamy środkiem grzybobójczym i zobaczymy, czy zadziała” – powiedział Brandon Hunnicutt, który wraz z ojcem i bratem uprawia 2300 akrów w pobliżu Giltner w Nebrasce. Hunnicutt wymienił niezawodność plonów kukurydzy jako główny powód, dla którego warto zainwestować w kukurydzę w 2023 roku. Analitycy z S&P Global Commodity Insights prognozują, że amerykańscy rolnicy zasiądą 90,5 mln akrów kukurydzy w 2023 r (+2,2% r/r). Amerykańscy rolnicy na przemian uprawiają soję i kukurydzę, starając się zachować zdrowie gleby. Po faworyzowaniu soi w zeszłym roku, kiedy ceny nawozów gwałtownie wzrosły, wielu z nich zamierza poświęcić większość tych pól pod uprawę kukurydzy.

- USDA szacuje zbiory kukurydzy w Argentynie na 47,00 mln ton, co oznacza spadek o -5,0 mln ton względem styczniowej prognozy.

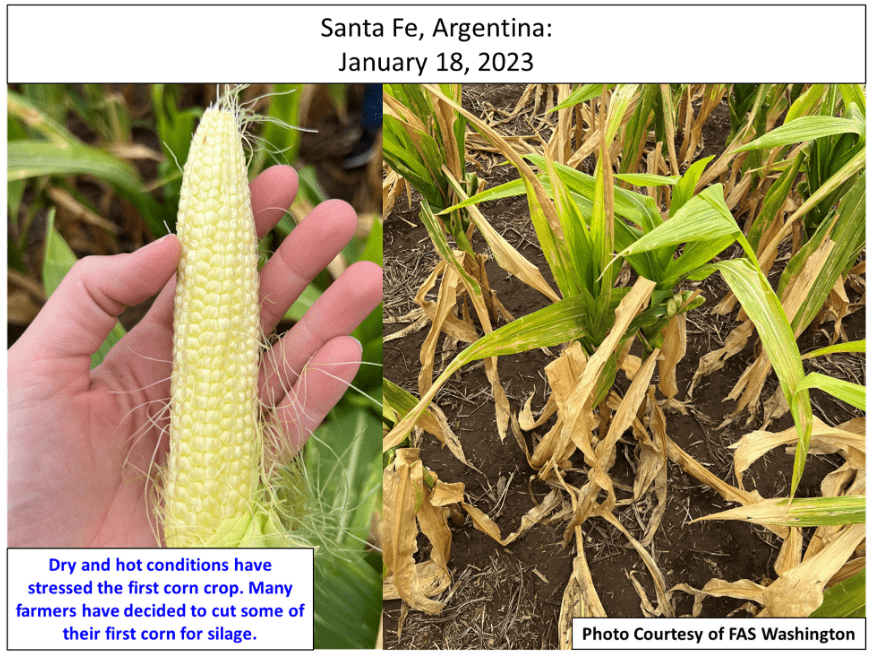

- Zdjęcie argentyńskiej kukurydzy po okresie historycznie najgorszej suszy od kilku dekad (USDA):

źródło: USDA

- Prognoza globalnej produkcji kukurydzy (USDA):

źródło: USDA

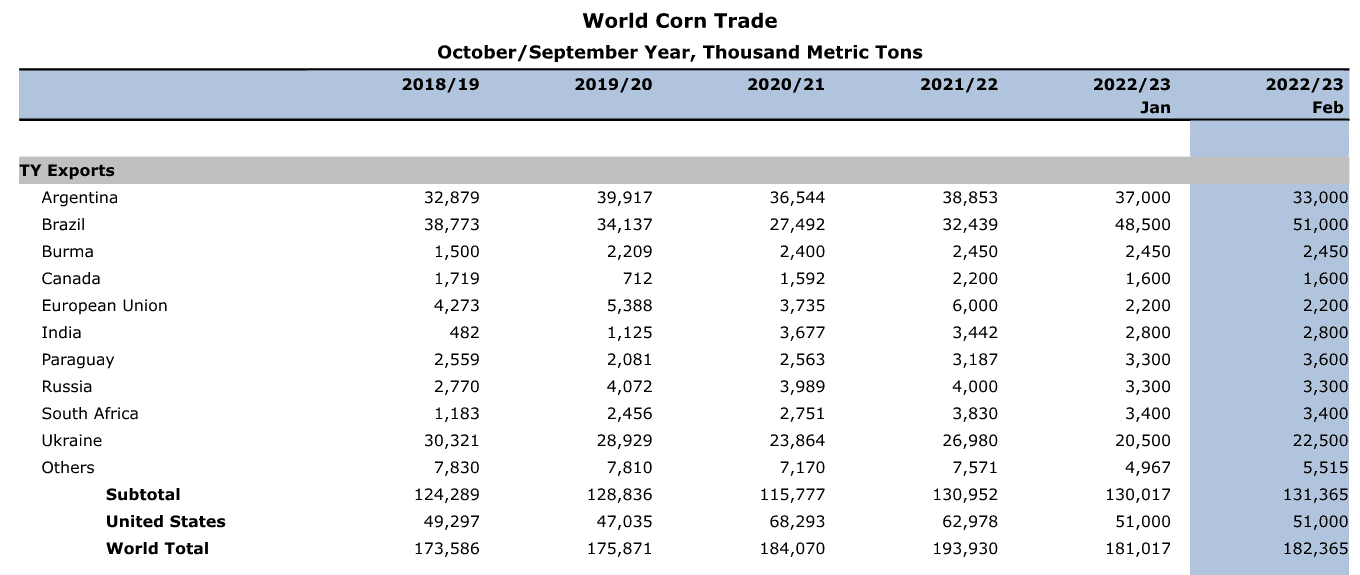

- Prognoza globalnego eksportu kukurydzy (USDA):

źródło: USDA

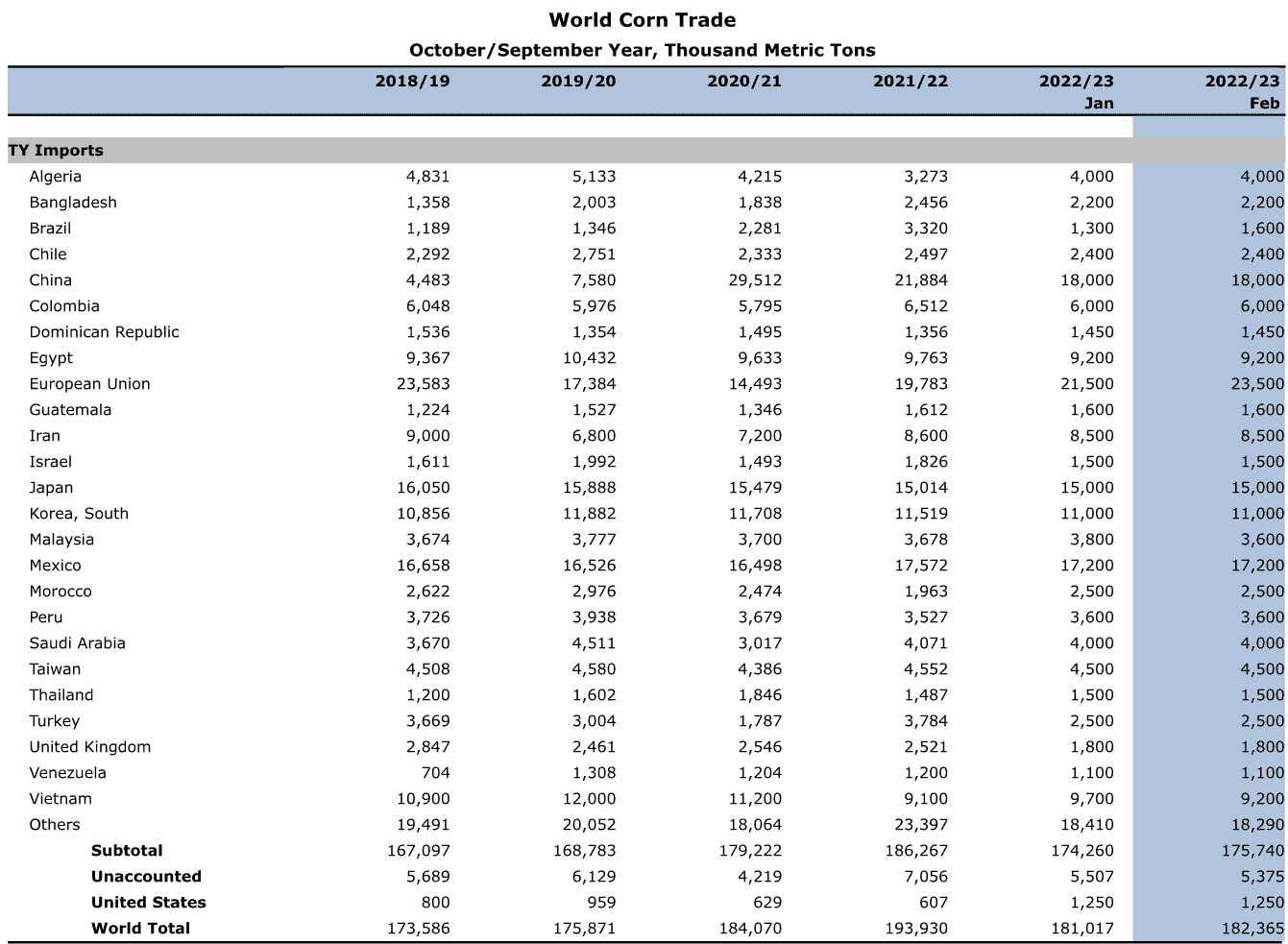

- Prognoza globalnego importu kukurydzy (USDA):

źródło: USDA

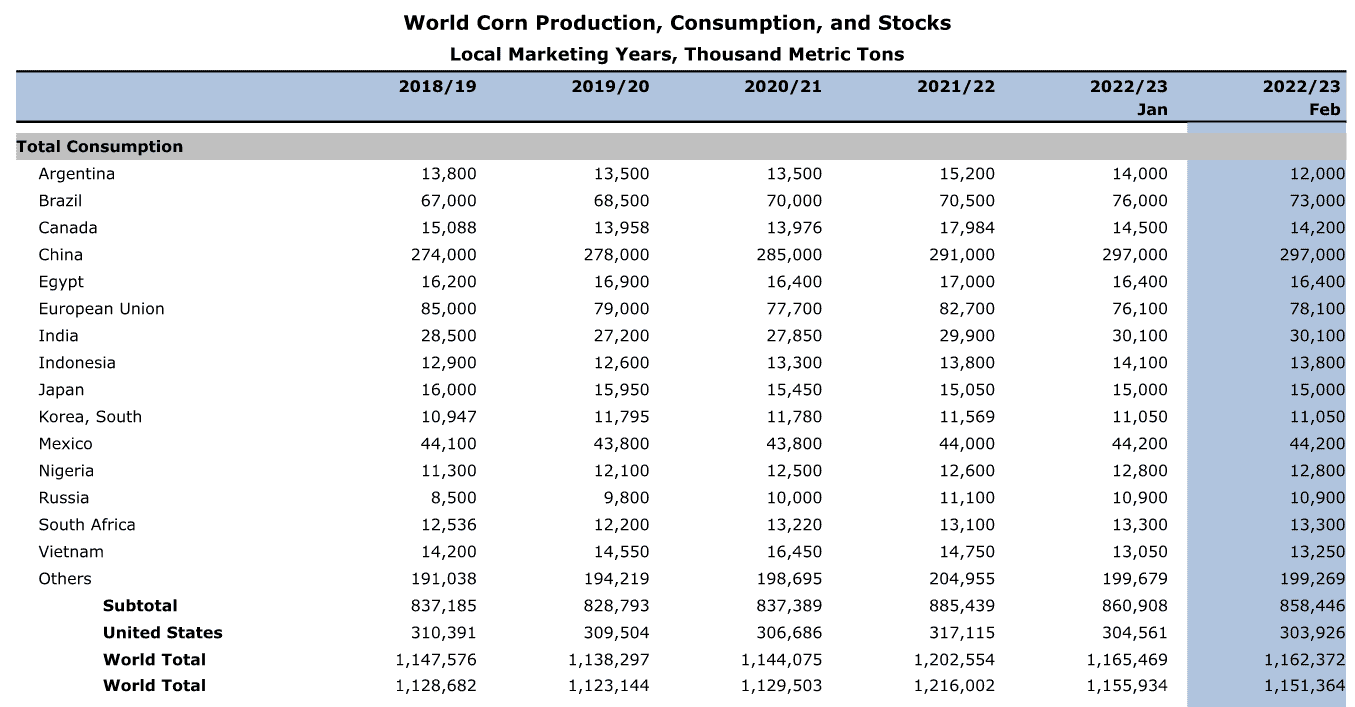

- Prognoza globalnej konsumpcji kukurydzy (USDA):

źródło: USDA

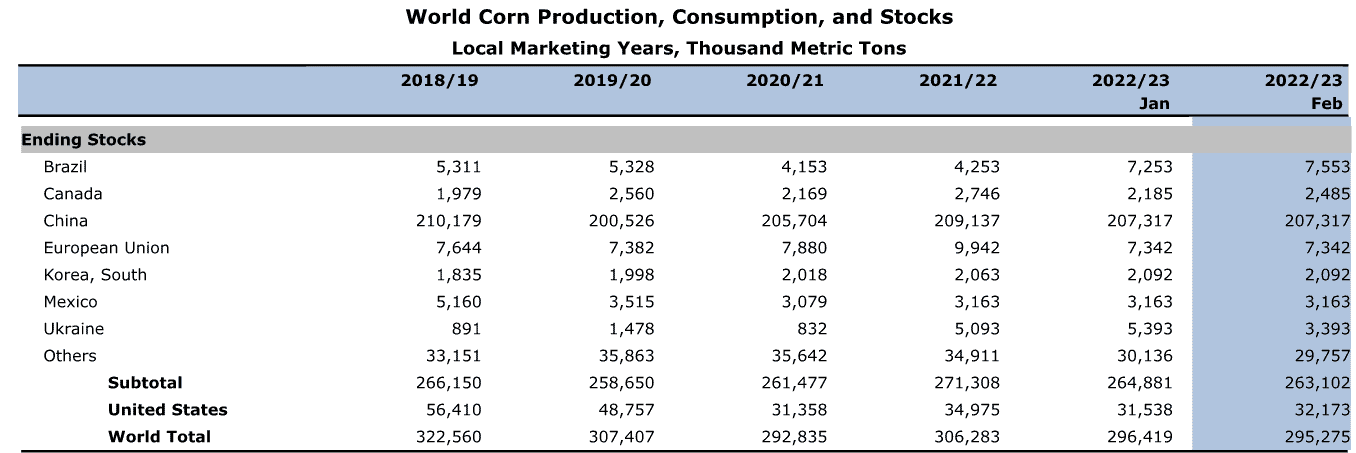

- Prognoza globalnych zapasów końcowych kukurydzy (USDA):

źródło: USDA

Ryż

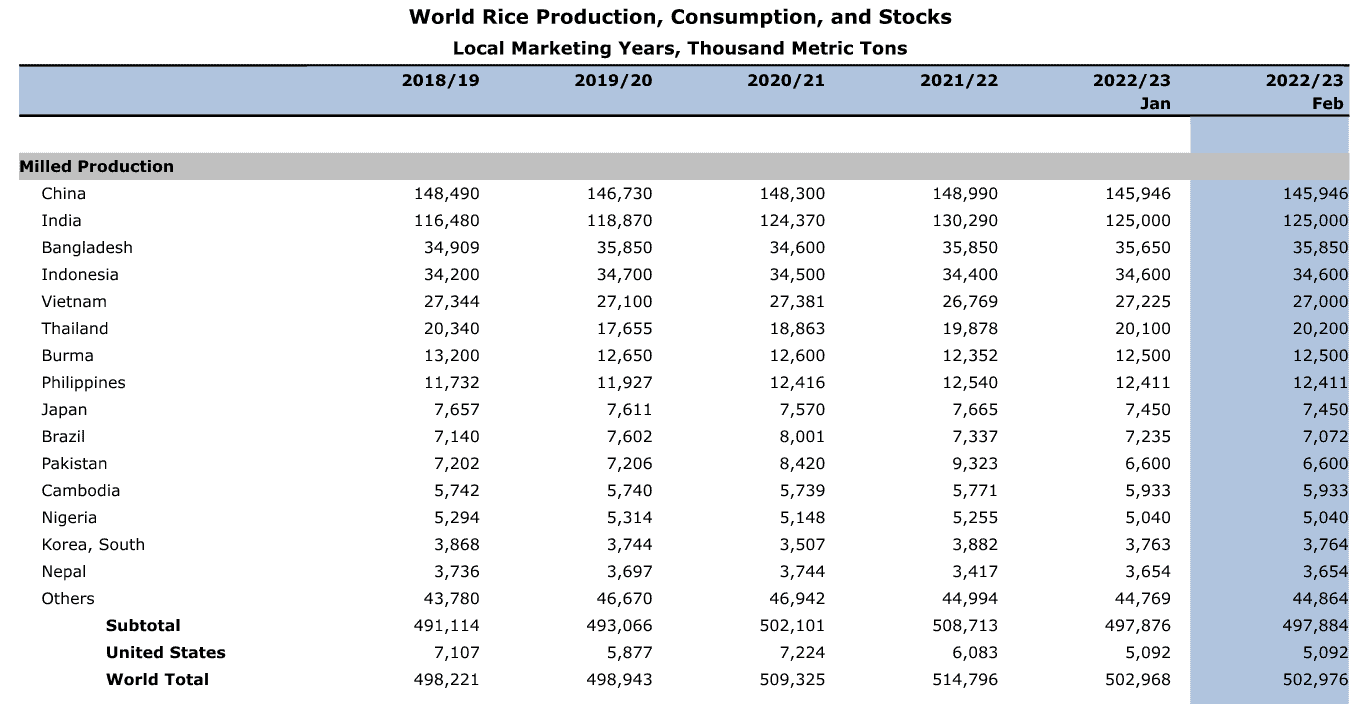

- Prognoza globalnej produkcji ryżu (USDA):

źródło: USDA

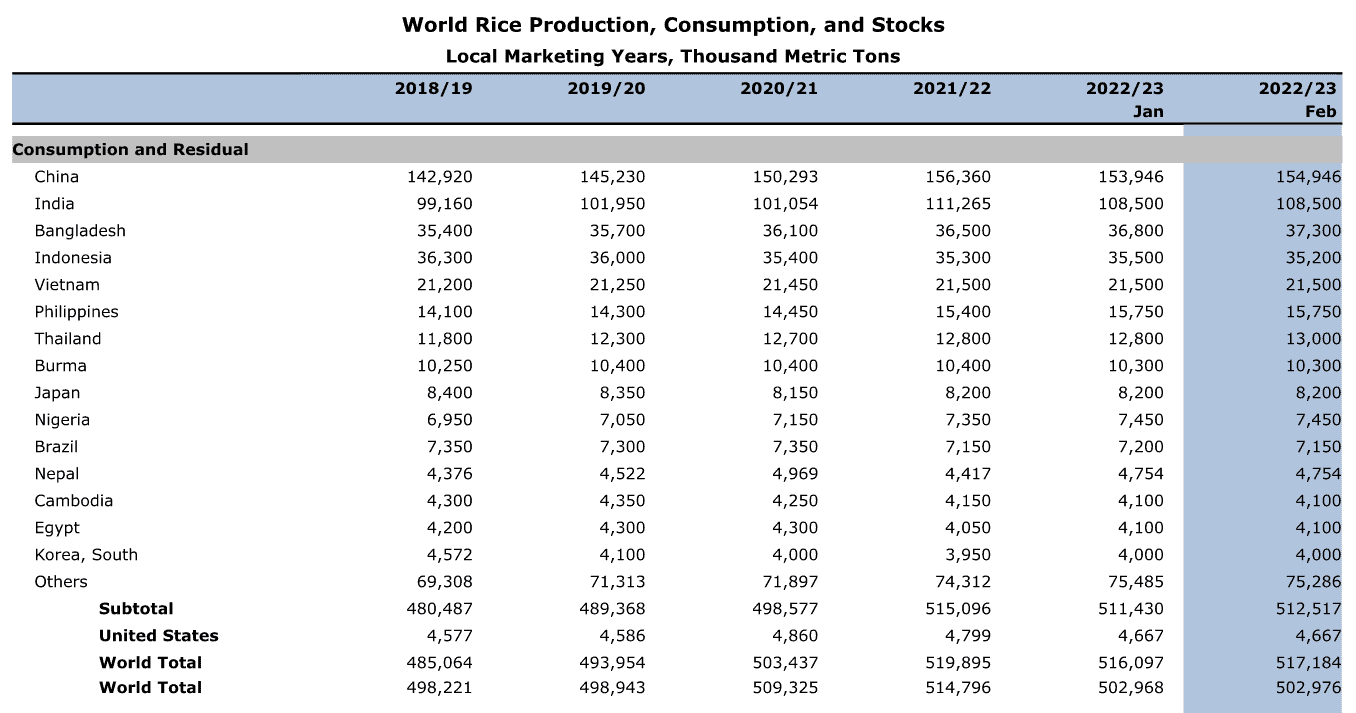

- Prognoza globalnej konsumpcji ryżu (USDA):

źródło: USDA

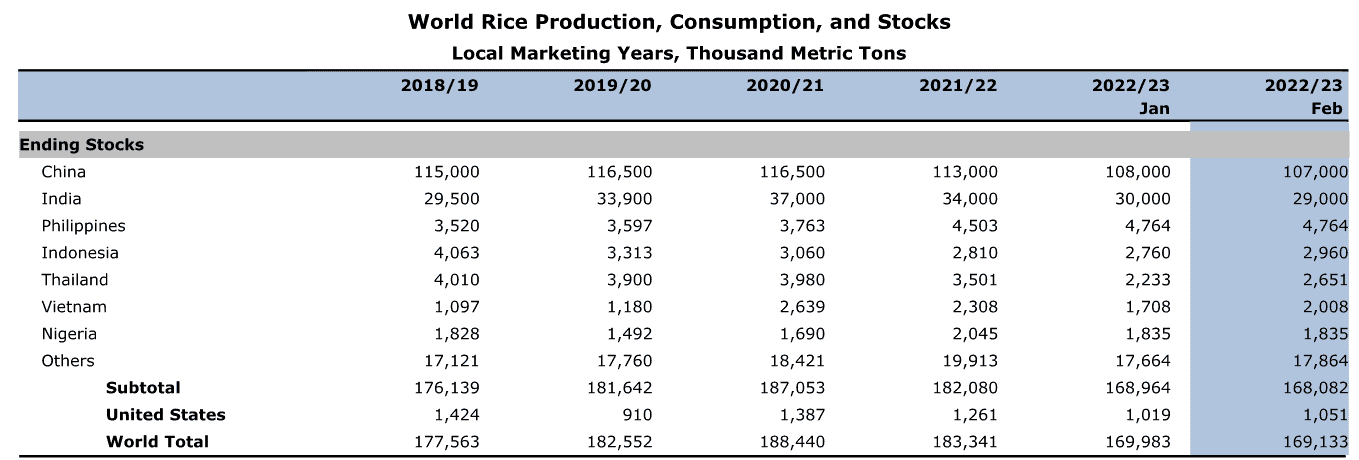

- Prognoza globalnych zapasów ryżu (USDA):

źródło: USDA

Soja

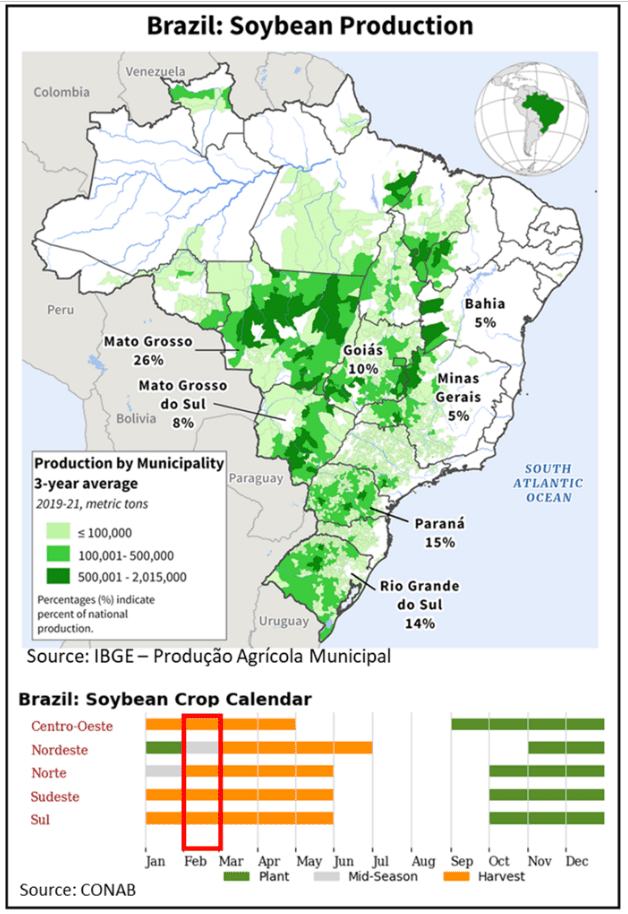

- Brazylijscy rolnicy zebrali do tej pory ponad 14 milionów ton soi w sezonie 2022/2023 – podało AgRural.

- Brazylijski region Rio Grande do Sul (na południu kraju) doświadczał w ostatnich 3 miesiącach o 25% niższe opady od wieloletnich średnich. Region ten odpowiada za ~15% zbiorów soi w kraju.

- Mapa upraw soi w Brazylii oraz kalendarz zbiorów (USDA):

źródło: USDA

- USDA szacuje zbiory soi w Argentynie na 41,00 mln ton, co oznacza spadek o -4,5 mln ton względem styczniowej prognozy.

- „Jeśli sucha pogoda będzie się utrzymywać, Argentynie będzie trudno wyprodukować ponad 40 milionów ton soi w nowym sezonie” – napisali w notatce analitycy Huatai Futures.

- Prognozowane zbiory soi w Meksyku w sezonie 2022/23 to 185 tysięcy ton (-36% s/s). To także spadek o 18% względem poprzedniej prognozy USDA.

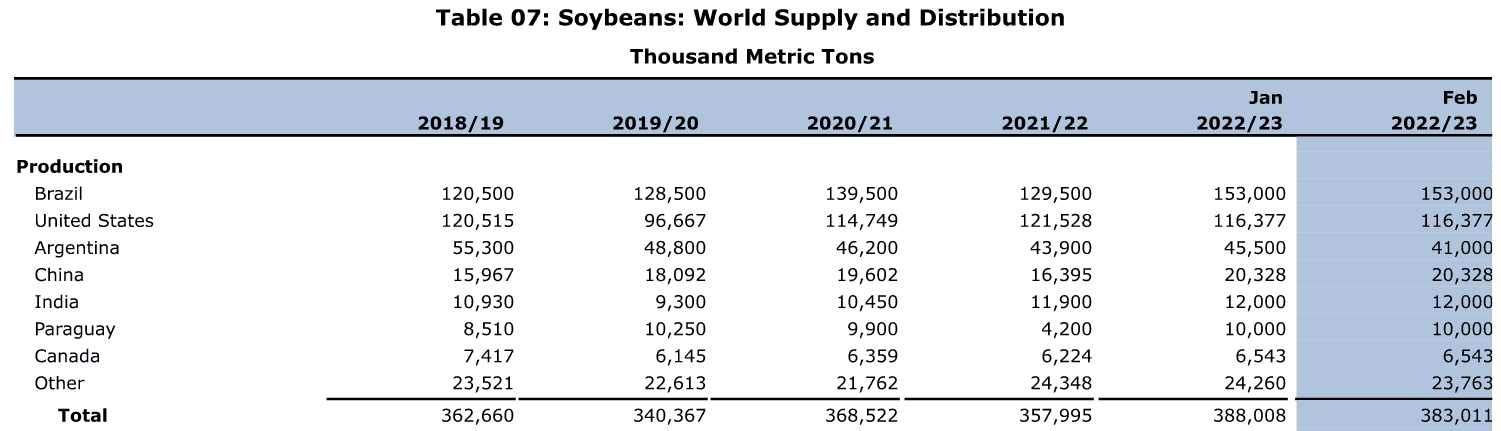

- Prognoza globalnej produkcji soi (USDA):

źródło: USDA

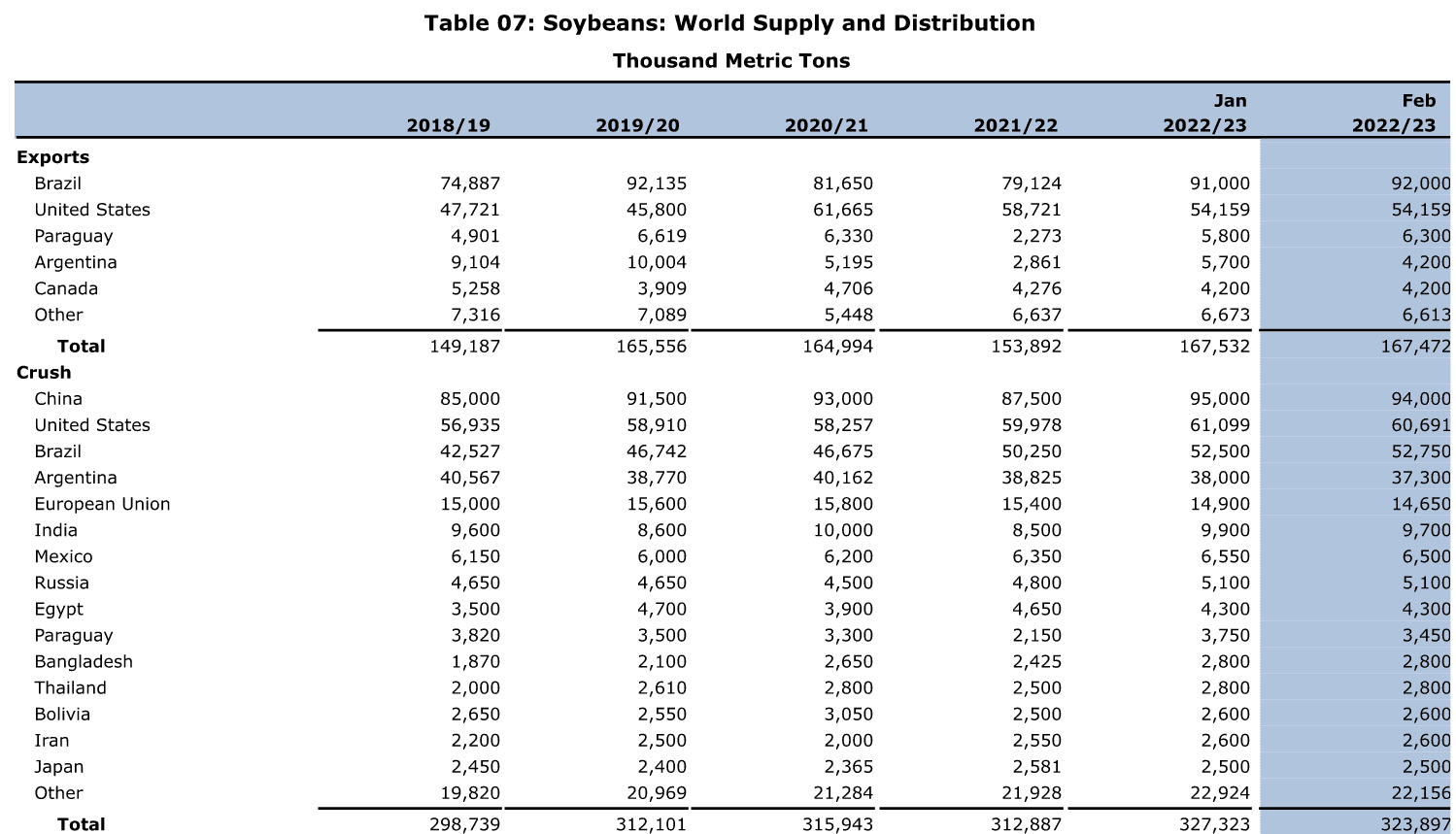

- Prognoza globalnego eksportu i kruszenia soi (USDA):

źródło: USDA

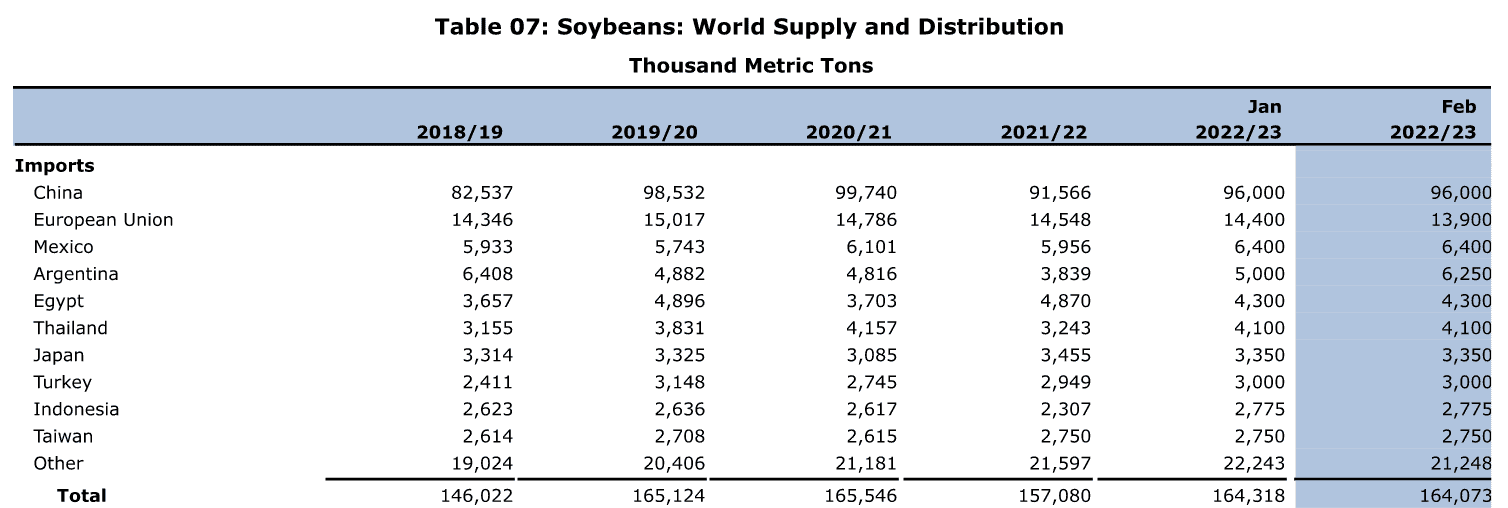

- Prognoza globalnego importu soi (USDA):

źródło: USDA

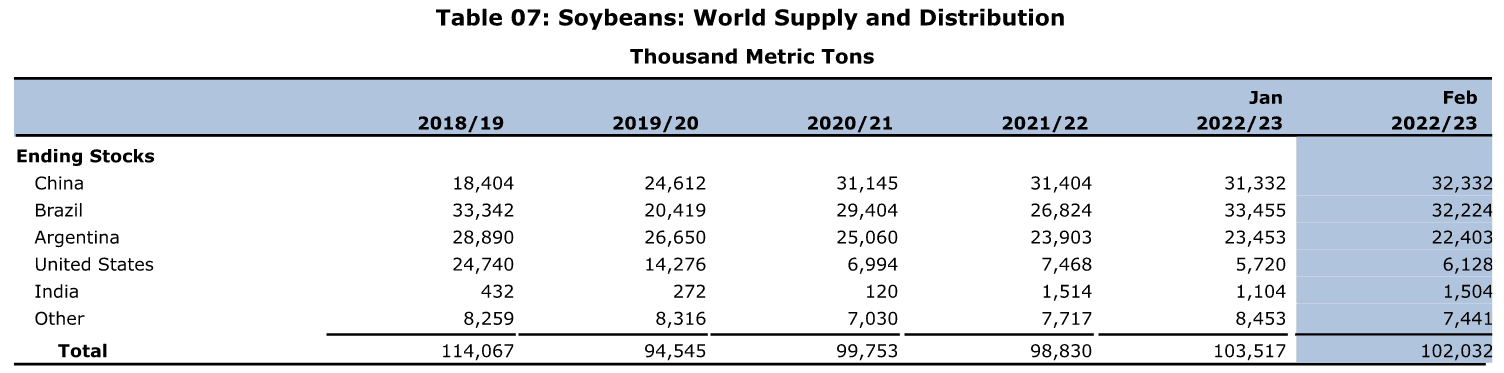

- Prognoza globalnych zapasów końcowych soi (USDA):

źródło: USDA

Pozostałe rośliny oleiste

- Filipiński konglomerat Metro Pacific Investments Corp kupuje jedną trzecią Axelum Resources Corp za $97,7 mln. Axelum produkuje produkty, w tym mleko w proszku, śmietanę i olej z orzechów kokosowych pochodzących z południowych Filipin.Jej produkty są eksportowane do 23 krajów do klientów takich jak Vita Coco Company Inc, The Hershey Company i Kellogg Co. Olej kokosowy jest jednym z głównych produktów eksportowych Filipin, które są jednym z największych na świecie sprzedawców tego towaru. Metro Pacific, które ma udziały w energetyce, wodzie, szpitalach i płatnych drogach, jest jednostką First Pacific Co Ltd, której właścicielem jest indonezyjski potentat Anthoni Salim.Wyceniany jest na 2,15 miliarda dolarów. Metro Pacific, poprzez spółkę zależną Metro Pacific Agro Ventures, przejmie prawie 35% Axelum, którego kapitalizacja rynkowa wynosi 248 milionów dolarów.

- Indonezja dokona przeglądu proporcji swojego eksportu oleju palmowego w obliczu rosnących cen krajowego oleju jadalnego, poinformowało Ministerstwo Koordynujące ds. Morskich i Inwestycyjnych. Indonezja nakłada na olej palmowy tak zwane zobowiązanie rynku krajowego (DMO), zgodnie z którym firmy mogą eksportować tylko wtedy, gdy sprzedają część swojej produkcji w kraju. Indonezja pozwala obecnie firmom eksportować sześciokrotnie więcej niż na rynek krajowy. Indonezja, największy na świecie producent oleju palmowego, zawiesi niektóre istniejące zezwolenia na eksport oleju palmowego do końca kwietnia, ponieważ eksporterzy zgromadzili duże kwoty na dostawy od końca ubiegłego roku.

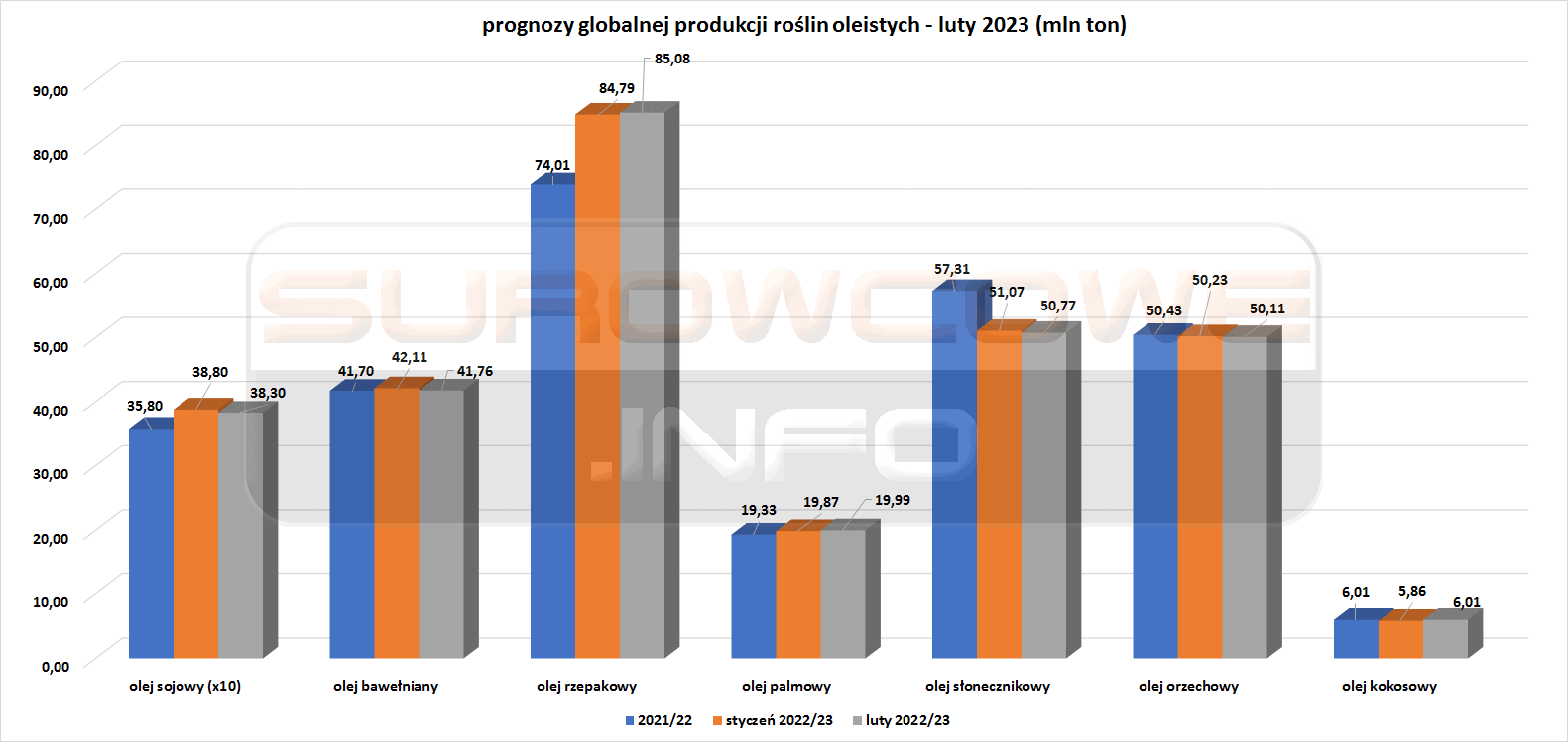

- Prognoza globalnej produkcji nasion roślin oleistych (USDA):

źródło: opracowanie własne na podstawie danych USDA

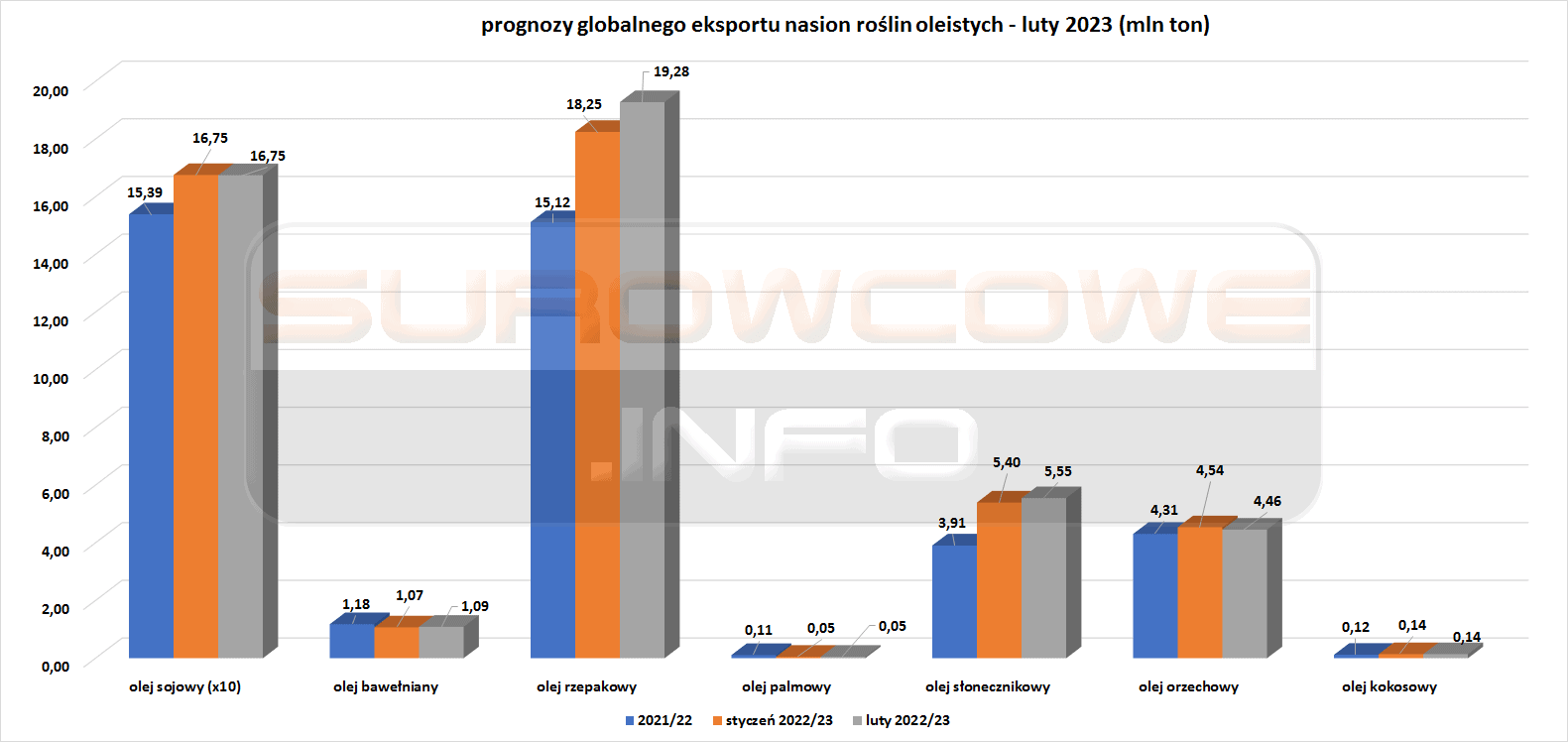

- Prognoza globalnego eksportu nasion roślin oleistych (USDA):

źródło: opracowanie własne na podstawie danych USDA

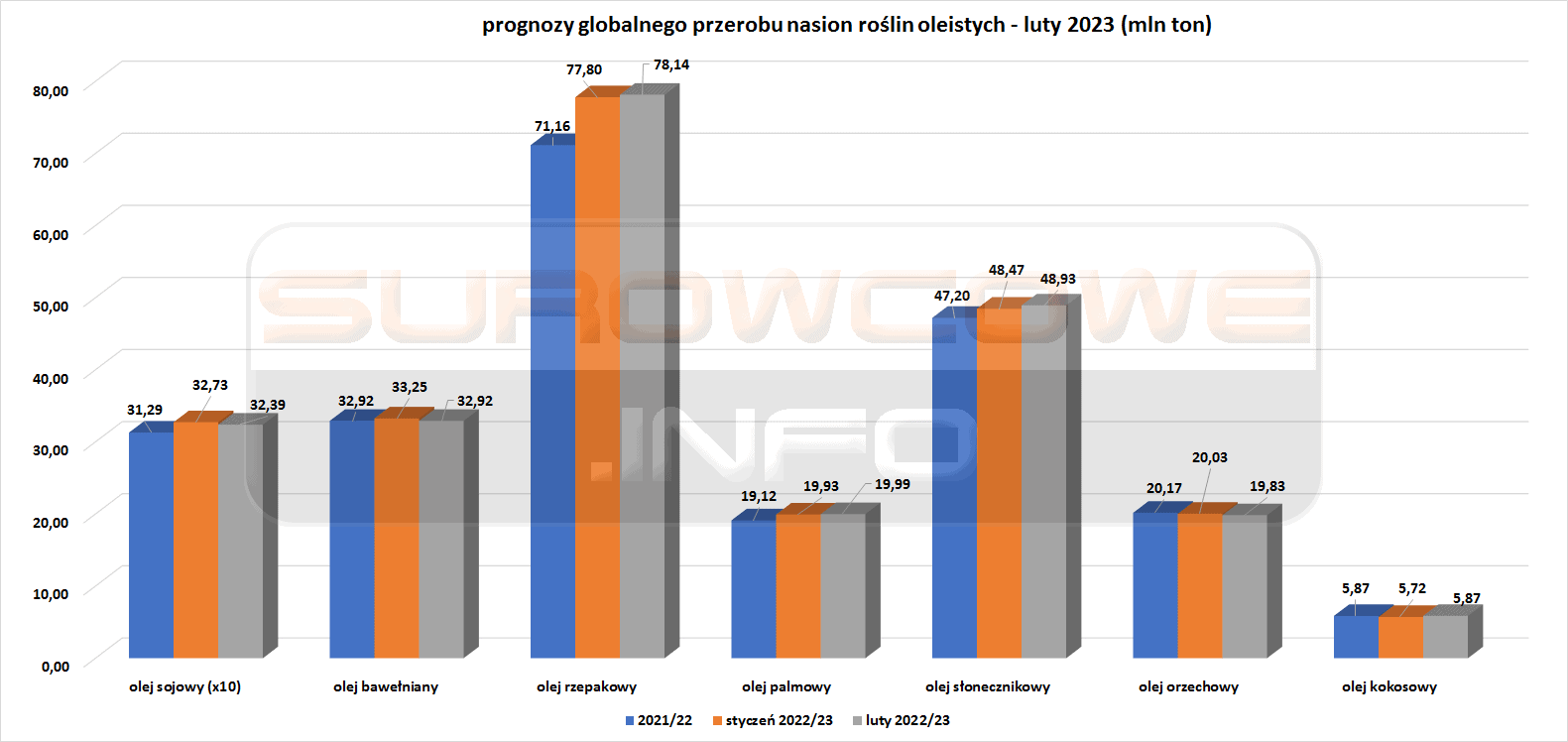

- Prognoza globalnego przerobu nasion roślin oleistych (USDA):

źródło: opracowanie własne na podstawie danych USDA

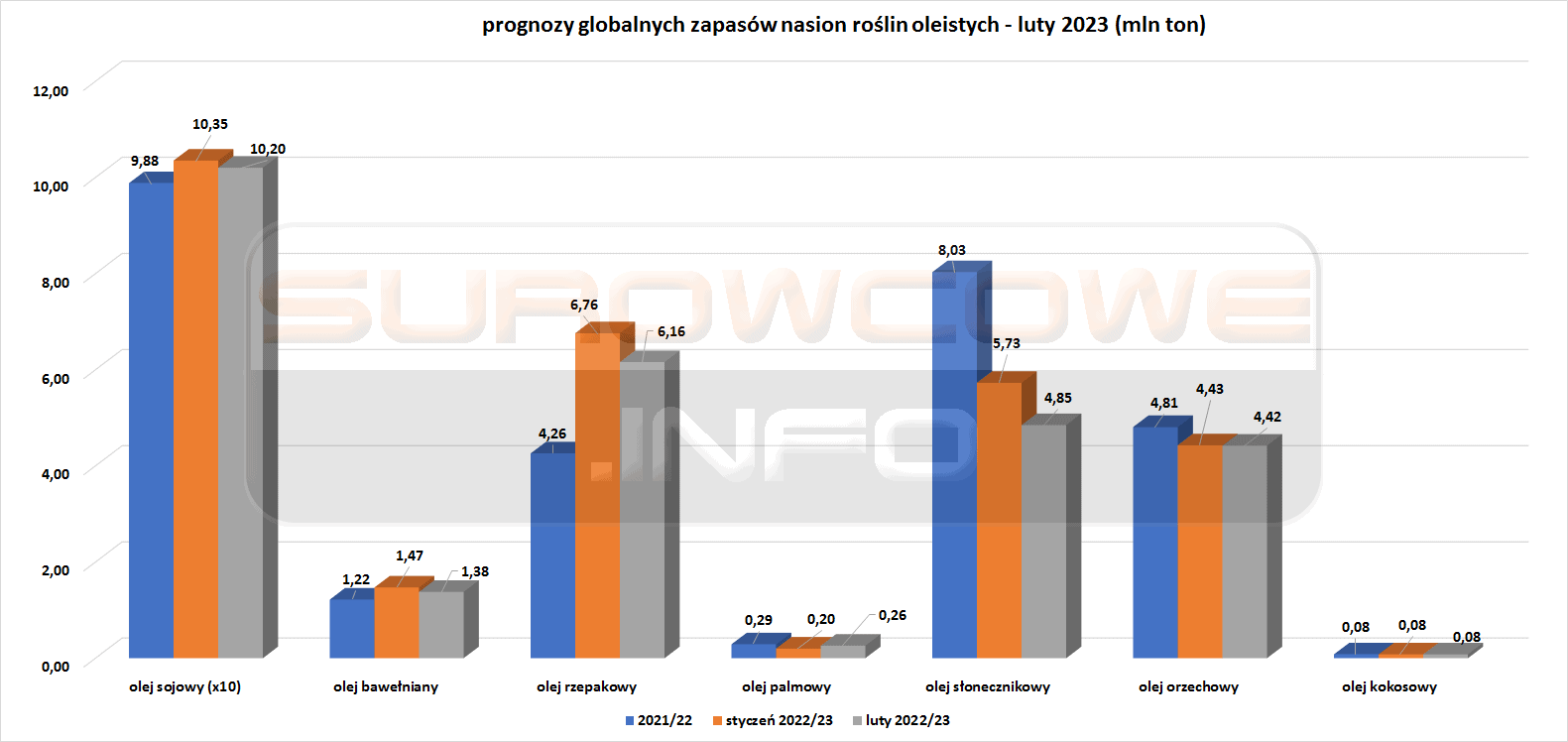

- Prognoza globalnych zapasów nasion roślin oleistych (USDA):

źródło: opracowanie własne na podstawie danych USDA

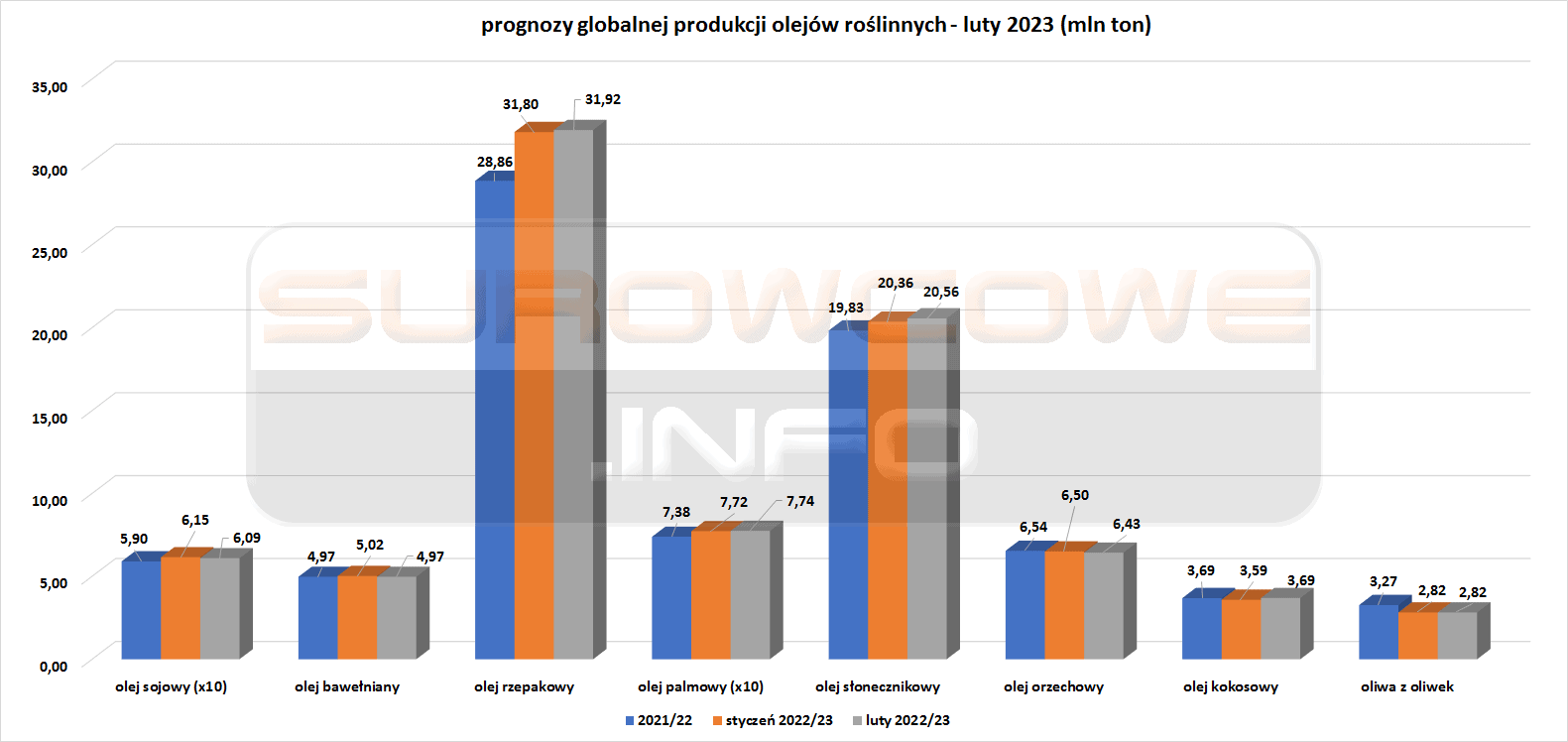

- Prognoza globalnej produkcji olejów roślinnych (USDA):

źródło: opracowanie własne na podstawie danych USDA

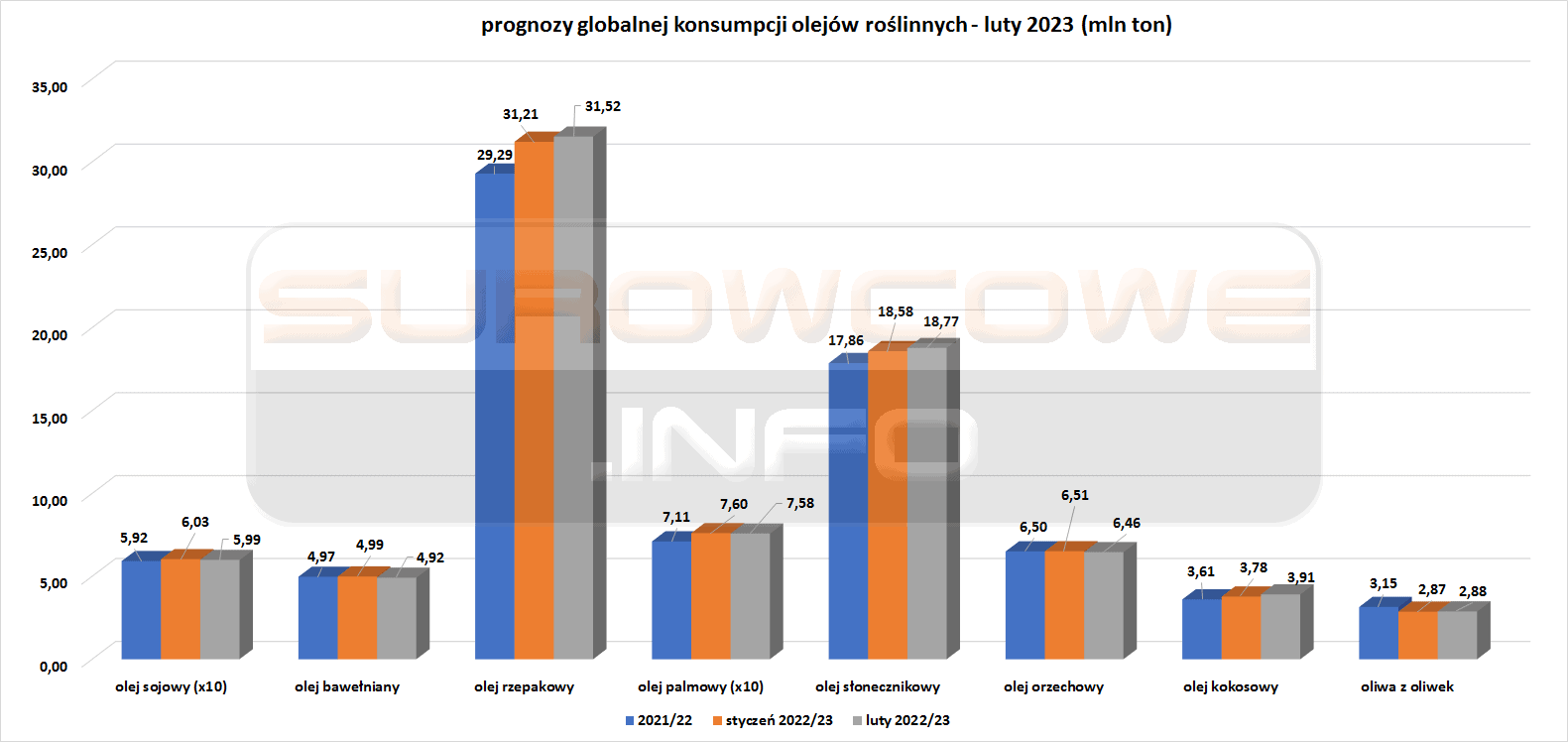

- Prognoza globalnej konsumpcji olejów roślinnych (USDA):

źródło: opracowanie własne na podstawie danych USDA

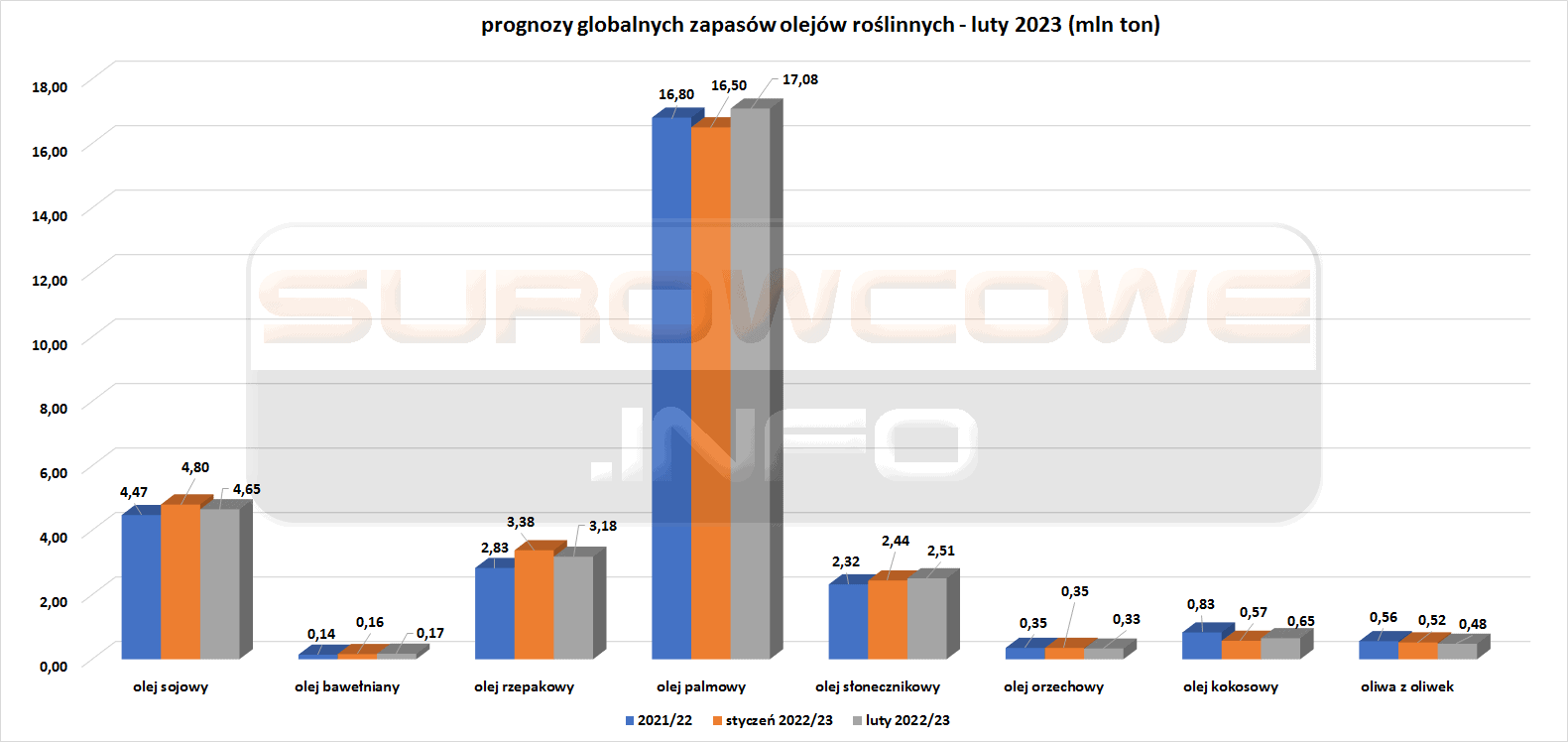

- Prognoza globalnych zapasów olejów roślinnych (USDA):

źródło: opracowanie własne na podstawie danych USDA

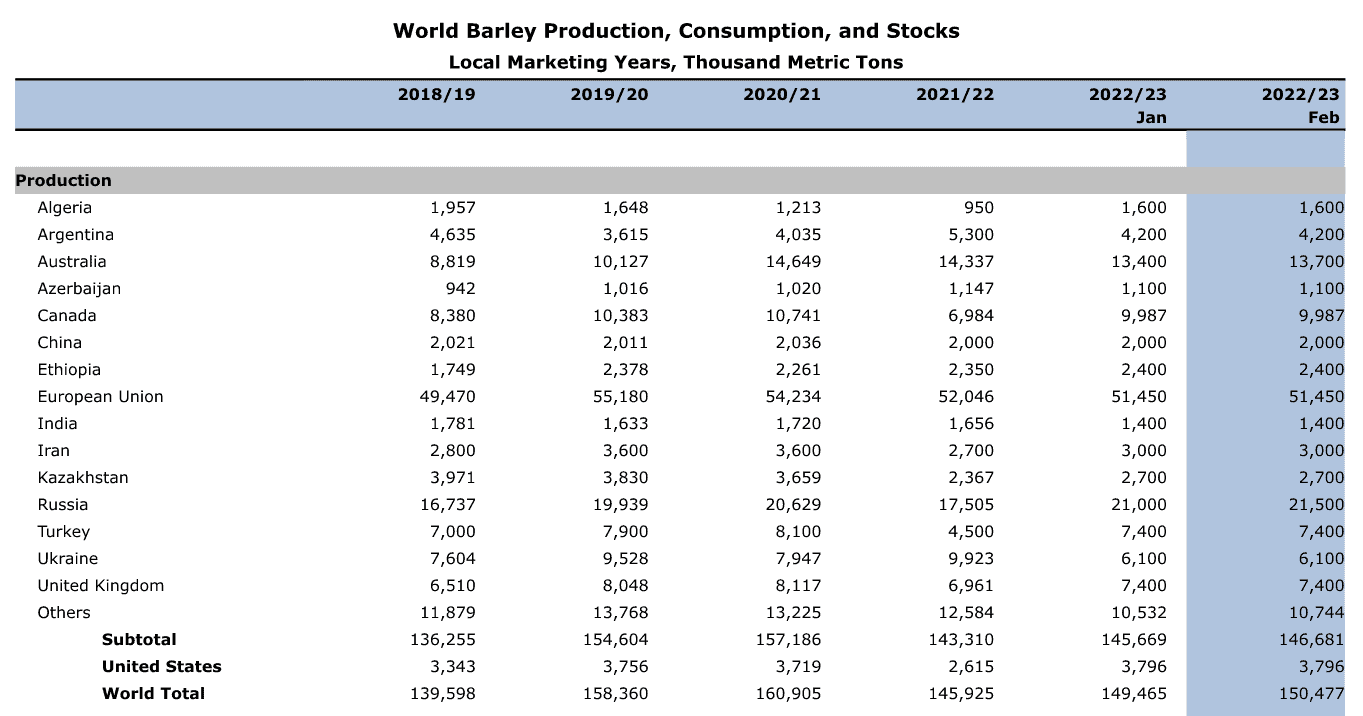

Pozostałe zboża

- Prognoza globalnej produkcji jęczmienia (USDA):

źródło: USDA

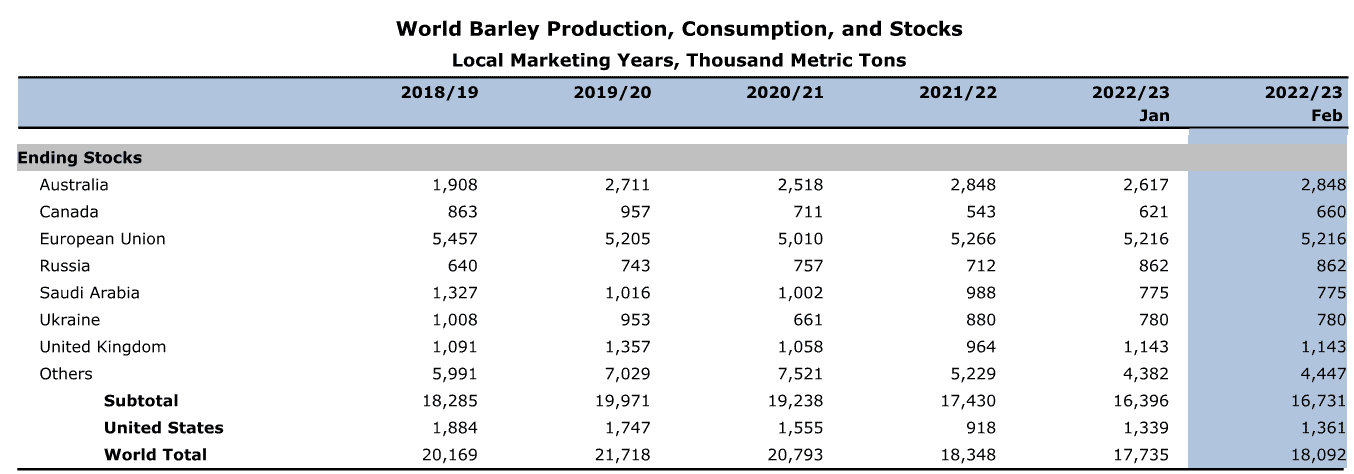

- Prognoza globalnych zapasów końcowych jęczmienia (USDA):

źródło: USDA

Energia elektryczna

- China Electricity Council szacuje, że zużycie energii, kluczowy wskaźnik aktywności gospodarczej, wzrośnie o zaledwie 6% w 2023 r. wobec 10,3% w 2021 r. Właśnie dlatego przewiduje się, że chiński import LNG wzrośnie w tym roku zaledwie o 7% do 94 mld m3, według dostawcy danych OilChem China, czyli o 14% poniżej rekordowego importu z 2021 r.

- Ogólnokrajowy strajk przeciwko planowanym reformom emerytalnym ograniczył we wtorek, 7 lutego, dostawy energii elektrycznej we Francji. Strajki trwają od połowy stycznia, ponieważ związki zawodowe protestują przeciwko rządowym planom wydłużenia czasu pracy przed emeryturą.Dotknięty został również transport publiczny i szkoły. Całkowite zasilanie zostało zmniejszone o około 6,3%, czyli 4,3 gigawata (GW) z powodu zmniejszonego zasilania dwóch reaktorów jądrowych oraz kilku elektrowni cieplnych i wodnych, wynika z danych firmy energetycznej EDF. Moc elektrowni jądrowych została zmniejszona o 1,8 GW, a elektrownie cieplne o 2,3 GW, podczas gdy zakłócenia w elektrowniach wodnych wyniosły łącznie 220 megawatów (MW). Do południa udział w strajku w EDF wyniósł około 30,3% pracowników.Można to porównać do wskaźnika 40,3% w południe odnotowanego 31 stycznia.

Ropa naftowa

- Arabia Saudyjska, największy na świecie eksporter ropy naftowej, po raz pierwszy od sześciu miesięcy podniosła ceny swojej flagowej ropy dla odbiorców z Azji w związku z oczekiwaniami ożywienia popytu na ropę, zwłaszcza z Chin.

- „Nieubłaganie rosnące zapasy handlowe w USA i potencjalnie zakorzeniona inflacja ograniczają jakikolwiek bezpośredni potencjał wzrostu (cen ropy naftowej)” – powiedział analityk PVM Tamas Varga.

- „Oczekujemy, że konsumpcja chińskiej ropy wzrośnie w tym roku o około 1,0 mln baryłek dziennie, przy czym silny wzrost pojawi się już pod koniec pierwszego kwartału. Ogólnie rzecz biorąc, powinno to zwiększyć globalny popyt o 2,1 miliona baryłek dziennie w 2023 roku” – napisali w nocie analitycy z banku ANZ.

- Potężne trzęsienie ziemi, które nawiedziło Turcję i Syrię w poniedziałek, 6 lutego, wstrzymało operacje w głównym tureckim centrum eksportu ropy naftowej w Ceyhan i wstrzymało przepływy ropy naftowej z Iraku i Azerbejdżanu. Azerbejdżan wykorzystuje turecki port Ceyhan jako główny ośrodek eksportu ropy naftowej, z przepływem około 650 000 baryłek dziennie (bpd). BP Azerbaijan poinformowało, że w Ceyhan wykryto „mały” wyciek ropy, co doprowadziło do wstrzymania operacji. Firma ogłosiła 8 lutego działanie siły wyższej w związku z zamkniętym terminalem. Po poniedziałkowym trzęsieniu ziemi iracki rząd regionalny Kurdystanu (KRG) wstrzymał przepływy przez obsługiwany przez siebie rurociąg, biegnący z północnych złóż Kirkuku w Iraku do Ceyhan, poinformowało regionalne ministerstwo zasobów naturalnych (MNR). KRG pompowało 400 000 baryłek dziennie, a rząd federalny Iraku pompował rurociągiem 75 000 baryłek dziennie. Eksport ropy zostanie wznowiony po „zakończeniu dokładnej kontroli rurociągów” – poinformował MNR w oświadczeniu. Terminal Ceyhan we wschodniej części Morza Śródziemnego znajduje się około 155 km od epicentrum trzęsienia ziemi o sile 7,8, które nawiedziło południową Turcję i północno-zachodnią Syrię wczesnym rankiem 6 lutego, zabijając ponad 2400 osób w całym obszarze obu krajów w wyniku zawalenia się budynków. Było to najgorsze wstrząsy, jakie nawiedziły Turcję w tym stuleciu, a wczesnym popołudniem nastąpiło kolejne duże trzęsienie ziemi o sile 7,7 stopnia w skali Richtera. Ceyhan sumarycznie eksportuje około 1 mln baryłek ropy dziennie.

- „Ceny ropy naftowej rosną w związku z oczekiwaniami, że ożywienie w Chinach nastąpi, oraz przerwami w dostawach po trzęsieniu ziemi, które spustoszyło Turcję” – powiedział Edward Moya, analityk OANDA. Międzynarodowa Agencja Energetyczna (IEA) spodziewa się, że połowa tegorocznego światowego wzrostu popytu na ropę będzie pochodzić z Chin.

- Europa nie będzie już ustalać ceny referencyjnej dla flagowej rosyjskiej ropy Urals, powiedział Igor Sieczin, dyrektor generalny rosyjskiego koncernu naftowego Rosneft. Azja stała się największym nabywcą rosyjskiej ropy, odkąd Zachód nałożył na nią sankcje. Według wstępnych danych handlowców i obliczeń Reutersa około 70% ładunków rosyjskiej ropy Urals, które są ładowane w styczniu, jest kierowane do Indii.Kraj ten od kilku miesięcy jest czołowym odbiorcą rosyjskiego surowca, wypełniając lukę pozostawioną przez europejskich nabywców. Jednocześnie Rosja stała się największym dostawcą ropy do Indii, zastępując Irak. Według rosyjskiego Ministerstwa Finansów średnia cena rosyjskiej ropy Urals w styczniu 2023 wyniosła $49,48 za baryłkę (-42% r/r).

- Shell plc osiągnął rekordowy zysk roczny w 2022 roku wynoszący $40 mld. Brytyjska firma odnotowała również rekordowy zysk w czwartym kwartale w wysokości $9,8 miliarda, dzięki silnemu ożywieniu zysków z handlu skroplonym gazem ziemnym (LNG), pokonując prognozy analityków na zysk w wysokości 8 miliardów dolarów. Shell ogłosił również nowy program wykupu akcji o wartości $4 miliardów dolarów w ciągu najbliższych trzech miesięcy, bez zmian w porównaniu z poprzednimi trzema miesiącami.

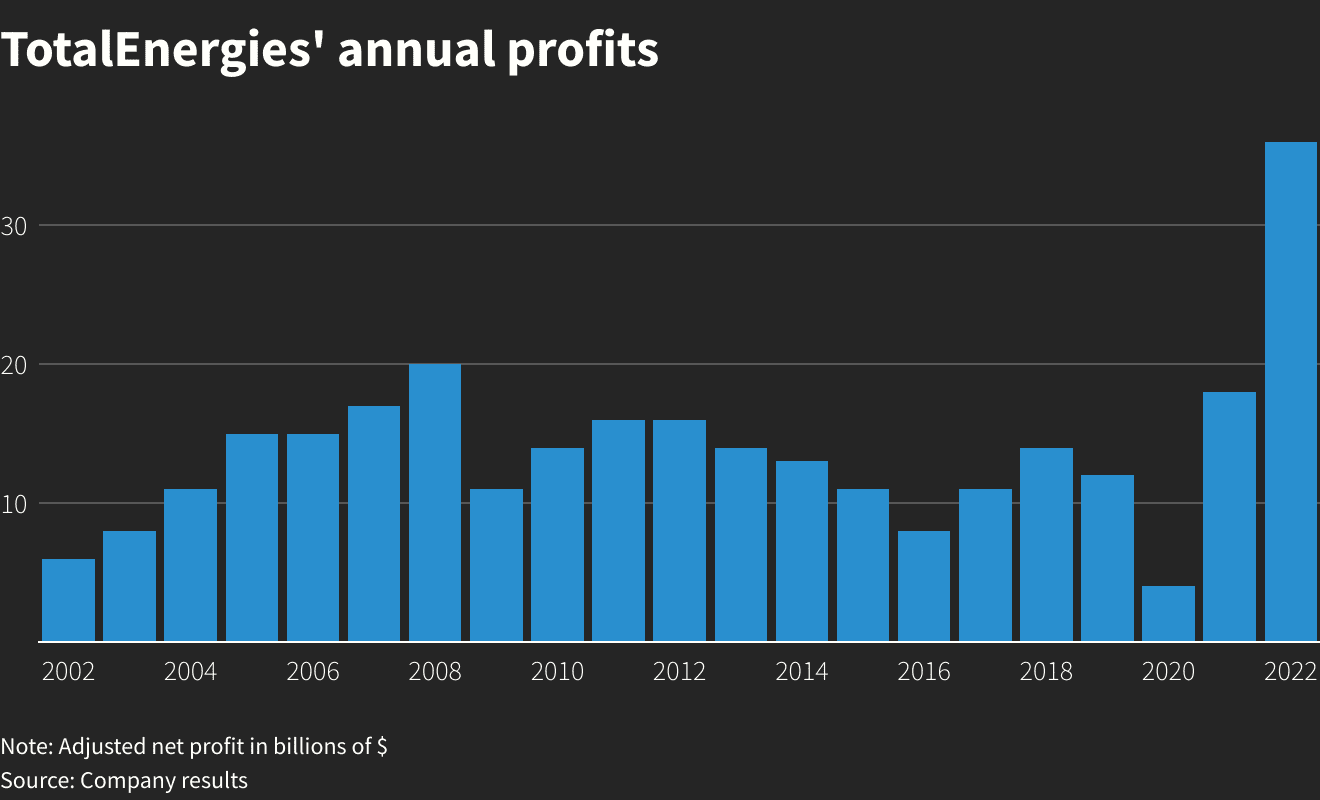

- Francuski gigant naftowy TotalEnergies odnotował rekordowy zysk netto w wysokości $36,2 mld w 2022 r. TotalEnergies zaproponuje dywidendę w wysokości 2,81 euro na akcję (+6,4% r/r) oprócz już ogłoszonej specjalnej wypłaty w wysokości 1 euro na akcję. W czwartym kwartale zaksięgowano rezerwę w wysokości 1,7 miliarda dolarów na nadzwyczajne podatki od nieoczekiwanych dochodów nałożone w Unii Europejskiej i Wielkiej Brytanii. Firma spodziewa się inwestycji netto w wysokości 16-18 miliardów dolarów w 2023 roku, w tym 5 miliardów dolarów na energię niskoemisyjną. Dyrektor generalny Patrick Pouyanne powiedział dziennikarzom, że globalne tło pozostaje bardzo korzystne dla firm energetycznych, a złagodzenie środków związanych z COVID-19 w Chinach zwiększa popyt.

źródło: Reuters Eikon dzięki uprzejmości TraderTeam.pl

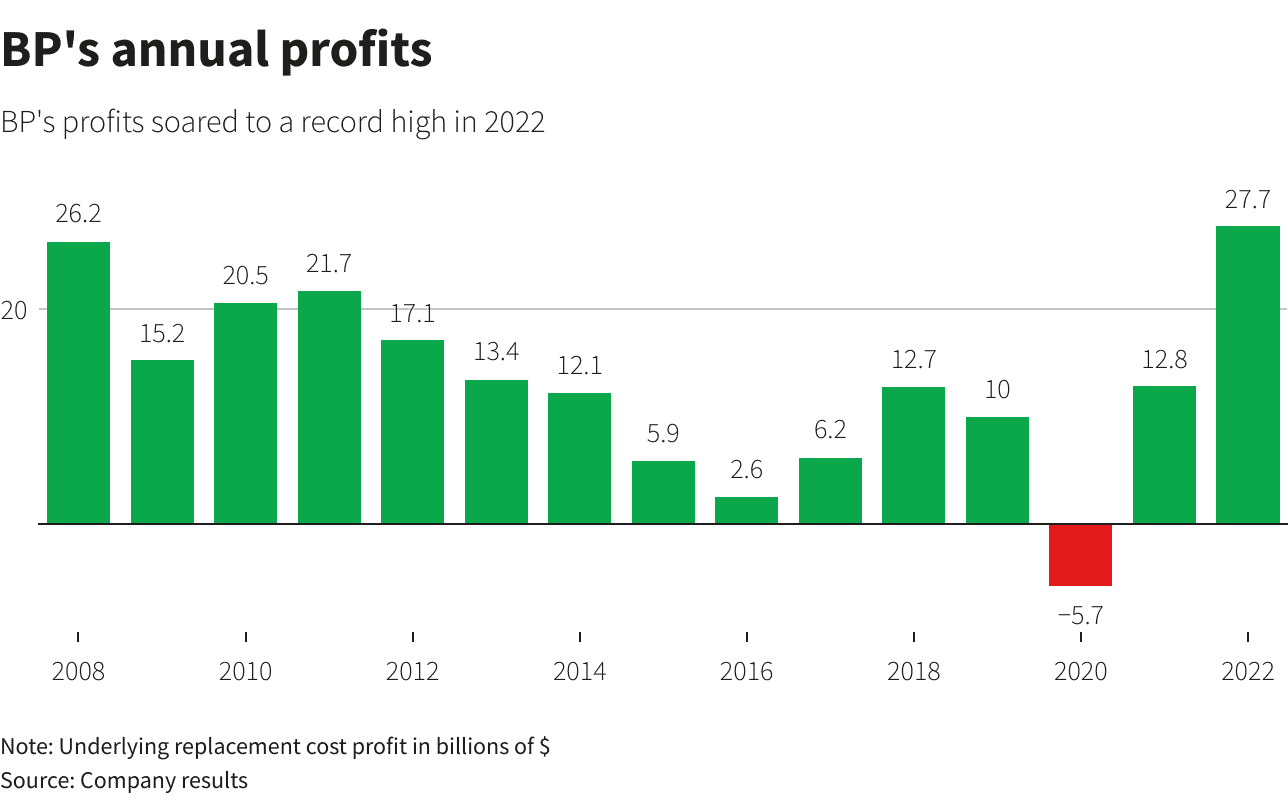

- BP plc poinformowało o rekordowym zysku rocznym w 2022 roku wynoszący $28 mld. „Wzmacniamy BP, osiągając najwyższą w historii niezawodność zakładu wydobywczego i najniższe koszty produkcji od 16 lat, pomagając generować wysokie zyski i zmniejszając zadłużenie jedenasty kwartał z rzędu” — powiedział w oświadczeniu dyrektor naczelny Bernard Looney. BP zwiększyło swoją dywidendę o 10% do 6.61 centów na akcję. W lipcu 2020 r. po raz pierwszy od dekady w następstwie pandemii zmniejszył dywidendę o połowę do 5,25 centa. Firma ogłosiła również plany buy-backu akcji własnych o wartości $2,75 mld w ciągu najbliższych trzech miesięcy, w 2022 roku spółka wydała na ten cel $11,7 mld. Spółka poinformowała także o ograniczeniu planów wydobycia ropy naftowej, obecnie dążąc do wyprodukowania 2 milionów baryłek ekwiwalentu ropy naftowej dziennie do 2030 r., czyli o zaledwie 25 proc. W rezultacie BP zmniejszyło swoje ambicje ograniczenia emisji z paliw sprzedawanych klientom do 20-30% do 2030 roku z 35-40%. BP nadal dąży do zmniejszenia całkowitej emisji do zera netto do 2050 r.

źródło: Reuters Eikon dzięki uprzejmości TraderTeam.pl

- Petroleo Brasileiro S.A. sprzedawała 3,07 miliona baryłek ekwiwalentu ropy naftowej (boe) dziennie w Q4 2022 (+0,6% r/r). Przez cały 2022 rok wolumen sprzedaży Petrobrasu wynosił średnio 3,03 mln baryłek dziennie (-0,3% r/r). Firma wcześniej informowała, że przez cały 2022 rok wydobyła średnio około 2,68 mln boe ropy naftowej i gazu ziemnego dziennie, przekraczając prognozowany cel 2,6 mln boe.

- Ogólnokrajowy strajk przeciwko planowanym reformom emerytalnym ograniczył we wtorek, 7 lutego, dostawy benzyny z francuskich rafinerii. Około 56% operatorów pracujących we francuskich rafineriach i magazynach TotalEnergies strajkowało we wtorek rano. W Esso, spółce zależnej ExxonMobil, około 75% siły roboczej w zakładzie Fos strajkowało i blokowało dostawy, podczas gdy zakład w Port Jerome działał normalnie, powiedział rzecznik CGT.

- Niemiecki wolumen importu ropy naftowej wzrósł w pierwszych 11 miesiącach 2022 r. do 80,8 mln ton (+9,4% r/r). Import kosztował 56,6 mld euro (+77,4% r/r). Rosja pozostała czołowym dostawcą, mając 26,2% udziału w imporcie ropy do Niemiec w tym okresie. Około 23,3% niemieckiego importu ropy naftowej w okresie styczeń-październik pochodziło z brytyjskiego i norweskiego Morza Północnego, podczas gdy import z państw członkowskich Organizacji Krajów Eksportujących Ropę Naftową (OPEC) stanowił 17,5%. Resztą podzieliły się inne źródła, w tym Kazachstan i Stany Zjednoczone.

- Trwające protesty w Kolumbii zablokowały drogi w prowincji Meta, które doprowadziły do cięć produkcji o ponad 49 500 baryłek ropy dziennie. Blokada drogowa utrudnia ruch na drodze między Puerto Gaitan i Rubiales, uniemożliwiając dopływ paliwa do operacji naftowych, poinformowały firmy we wspólnym oświadczeniu wysłanym do dziennikarzy przez Ecopetrol i grupę prywatnych operatorów stowarzyszonych w Kolumbijski, Stowarzyszeniu Naftowym (ACP). W oświadczeniu stwierdzono, że ponad 5332 pracowników naftowych i ich rodziny zostało negatywnie dotkniętych protestem, który trwa od dziewięciu dni. „Skutki społeczne i gospodarcze są ogromne” – napisano w oświadczeniu, powołując się na wpływ na produkcję ropy, a także opóźnienia w transporcie żywności i innych towarów. Protesty wpływają również na działalność rafinerii w miastach Cartagena i Barrancabermeja, podały firmy, narażając dostawy paliwa w Kolumbii na ryzyko.

- Przewiduje się, że inwestycje sektora prywatnego w poszukiwania ropy i gazu w Kolumbii spadną w tym roku do $650–$700 mln (-33% r/r). Oczekuje się, że średnia dzienna produkcja ropy w Kolumbii wzrośnie w tym roku o 2,1% do 770 000 baryłek dziennie, dodała Kolumbijskie Stowarzyszenie Naftowe (ACP).

- Zapasy ropy naftowej w USA wzrosły o 2,4 mln baryłek, do 455,1 mln baryłek, prognozowano wzrost o 2,5 mln baryłek.

- Wskaźniki wykorzystania rafinerii w USA wzrosły do 87,9% (+2,2 pp t/t). „Skok w działalności rafineryjnej przyniósł wyższe zapasy produktów, z implikowanym popytem na benzynę i destylaty prawie na poziomie z poprzedniego tygodnia” – powiedział powiedział analityk Kpler Matt Smith.

- Amerykańskie zapasy benzyny wzrosły w ciągu tygodnia o +5,0 mln baryłek do 239,6 mln baryłek (+2,13% t/t). Prognozowano wzrost o 1,3 miliona baryłek.

- Zapasy destylatów, które obejmują olej napędowy i olej opałowy, wzrosły w ciągu tygodnia o +2,9 mln baryłek do 120,5 mln baryłek. Prognozowano wzrost o 0,1 mln baryłek. „To wszystko składa się na bardzo niedźwiedzi obraz” – powiedział John Kilduff, partner w Again Capital LLC w Nowym Jorku, dodając, że wzrost destylatu wskazuje na pewne obawy dotyczące gospodarki i popytu na ruch ciężarówek.

- Wydobycie ropy naftowej w USA wzrosło do 12,3 mln baryłek dziennie (+0,1 mln bpd t/t).

Gaz ziemny

- Blog amerykańskiego dziennikarza śledczego, Seymoura Hersha, informuje, że Stany Zjednoczone stoją za eksplozjami, które spowodowały pęknięcie gazociągu Nord Stream. Według niego atak na rurociągi został przeprowadzony we wrześniu ubiegłego roku na polecenie prezydenta USA Joe Bidena. „Opublikowane fakty powinny stać się podstawą międzynarodowego śledztwa, które postawi Bidena i jego wspólników przed wymiarem sprawiedliwości” – powiedział Wiaczesław Wołodin, przewodniczący rosyjskiej Dumy Państwowej. Wołodin powiedział, że Stany Zjednoczone powinny wypłacić „odszkodowania krajom dotkniętym atakiem terrorystycznym”. Moskwa, bez dostarczania dowodów, wielokrotnie powtarzała, że to Zachód stał za eksplozjami, które miały wpływ na rurociągi Nord Stream 1 i 2 we wrześniu ubiegłego roku – wielomiliardowe projekty infrastrukturalne, które transportowały rosyjski gaz do Niemiec pod Morzem Bałtyckim. Śledczy ze Szwecji i Danii – w których wyłącznych strefach ekonomicznych doszło do eksplozji – powiedzieli, że pęknięcia były wynikiem sabotażu, ale nie powiedzieli, kto ich zdaniem był za to odpowiedzialny.

- Rosja i Chiny podpisały międzyrządowe porozumienie w sprawie dostaw rosyjskiego gazu dalekowschodnią drogą z wyspy Sachalin na Pacyfiku. Prezydent Rosji Władimir Putin zapewnił sobie porozumienie podczas swojej podróży do Chin w lutym 2022 roku na dostawy do Chin 10 miliardów metrów sześciennych gazu rocznie do około 2026 roku z Sachalinu rurociągiem.

- Turecki państwowy operator rurociągów BOTAS poinformował, że dopływ gazu ziemnego do prowincji Gaziantep, Hatay i Kahramanmaras oraz niektórych innych okręgów został wstrzymany w wyniku uszkodzenia linii przesyłowej gazu podczas trzęsienia ziemi 6 lutego.

- Projekt Rio Grande LNG firmy NextDecade został wstrzymany przez federalny sąd apelacyjny, który stwierdził, że pierwotna zgoda nie uwzględniła odpowiednio wpływu elektrowni Brownsville w Teksasie na zmianę klimatu lub na mniejszości lokalne i mieszkańców o niskich dochodach. Sąd zwrócił się do FERC o ponowne zbadanie przeglądu środowiskowego, ale nie unieważnił pierwotnej zgody. NextDecade skrytykował regulatora Federalną Komisję Regulacji Energetyki za tak zwane „niewybaczalne” opóźnienia w przeglądzie informacji, które pozwoliłyby mu ruszyć z projektem eksportowym o wartości $15,7 miliarda. „Jest oczywiste, że trwający 18 miesięcy proces mający na celu rozwiązanie dwóch pytań przekazanych Komisji jest niewybaczalny” – napisał w liście dyrektor naczelny NextDecade, Matthew Schatzman. Rzecznik FERC odmówił komentarza w sprawach rozpatrywanych przez komisję. Firma poinformowała, że spodziewa się, że w tym kwartale uzyska zgodę finansową na pierwszą fazę projektu, po podpisaniu umów z klientami na około 70% początkowej wydajności.

- Federalni regulatorzy zorganizują publiczne spotkanie w terminalu Freeport LNG 11 lutego, aby zapewnić członkom społeczności i innym zainteresowanym stronom możliwość wyrażenia swoich obaw dotyczących planów ponownego uruchomienia terminalu Freeport i uzyskania aktualnych informacji na temat tego, co dzieje się w zakładzie.

- Japońska firma energetyczna Osaka Gas, jeden z pięciu dużych klientów Freeport, odnotowała stratę w wysokości 9,9 miliona dolarów w okresie kwiecień-grudzień.Firma podała, że jednym z powodów straty było to, że musiała kupować droższy LNG od innych dostawców z powodu awarii Freeport. Osaka powiedziała, że nie liczy na dostawę LNG z Freeport do końca marca.To samo powiedział 30 stycznia inny duży klient Freeport, japońska firma energetyczna JERA. Freeport, drugi co do wielkości zakład eksportowy LNG w USA, został zamknięty po pożarze w czerwcu 2022 r. Rynek energetyczny oczekuje wzrostu cen gazu, gdy zakład ponownie zacznie produkować LNG.Działając z pełną mocą, Freeport może każdego dnia zamienić około 2,1 miliarda stóp sześciennych (bcf) gazu w LNG.To około 2% całkowitej dziennej produkcji gazu w USA.

- Novatek największy rosyjski producent skroplonego gazu ziemnego, prowadzi rozmowy z indyjskimi firmami, w tym GAIL w sprawie dostaw LNG i może rozważyć przyjmowanie płatności w rupiach, powiedział szef firmy Leonid Mikhelson. Powiedział też, że konsumenci w Europie, którzy nałożyli sankcje na Rosję za jej działania na Ukrainie, są zainteresowani rosyjskim LNG, który nie został objęty restrykcjami i że żaden nabywca na podstawie umów długoterminowych nie chce ich rozwiązać. Rosja dostarczyła Europie około 17 milionów ton LNG w zeszłym roku, co stanowi wzrost o około 20% r/r. Trzy źródła branżowe poinformowały na przełomie stycznia i lutego, że Novatek był bliski zawarcia umowy na dostawy gazu do GAIL, ponieważ szuka alternatywnych rynków dla Europy. Powiedział też, że produkcja LNG w Jamal LNG będzie w tym roku o 5% mniejsza niż w 2022 r. z powodu opóźnień w konserwacji.

- Prognozowany popyt wraz z eksportem gazu ziemnego w USA w tym tygodniu to 125,0 mld stóp sześciennych (-1,7 bcfd mniej niż piątkowa prognoza). W przyszłym tygodniu zapotrzebowanie ma wynieść 119,8 bcfd.

- Produkcja gazu w USA (z wyłączeniem Alaski) w lutym 2023 wynosi 96,3 mld stóp sześciennych dziennie gazu ziemnego.

- Przepływ gazu do amerykańskich terminali eksportowych w lutym 2023 wynosi średnio 12,5 bcfd.

Energia odnawialna

- Amerykańscy deweloperzy planują dodać 54,5 gigawatów (GW) nowych mocy wytwórczych energii elektrycznej w 2023 r., z czego ponad połowa będzie zasilana energią słoneczną, poinformowała Energy Information Administration (EIA). Według EIA, przyrosty mocy fotowoltaicznej spadły o 23% w 2022 r. w porównaniu z 2021 r. z powodu zakłóceń w łańcuchu dostaw i innych wyzwań związanych z pandemią COVID-19. „Spodziewamy się, że niektóre z tych opóźnionych projektów na 2022 r. rozpoczną działalność w 2023 r., kiedy deweloperzy planują zainstalować 29,1 GW energii słonecznej w Stanach Zjednoczonych” – podało EIA. Oczekuje się, że Teksas i Kalifornia będą miały w tym roku większość nowej mocy słonecznej, odpowiednio 7,7 GW i 4,2 GW. Jeśli wszystkie projekty zostaną uruchomione zgodnie z planem, nowa moc fotowoltaiczna na skalę przemysłową dodana w 2023 r. będzie największa w ciągu jednego roku, ponad dwukrotnie przewyższając obecny rekord 13,4 GW w 2021 r.

- Włoska grupa energetyczna Enel rozpoczęła ekskluzywne rozmowy w sprawie sprzedaży udziałów w 3Sun, jej zakładzie produkującym panele fotowoltaiczne na Sycylii. Według dwóch źródeł zbliżonych do sprawy, brytyjska firma NextEnergy Capital, specjalizująca się w energii słonecznej, jest na najlepszej drodze do zakupu mniejszościowego pakietu udziałów w gigantycznej fabryce paneli słonecznych 3Sun firmy Enel. Obecna zdolność produkcyjna zakładu wynosząca około 200 megawatów (MW) rocznie wzrośnie do 3 gigawatów (GW) do lipca 2024 r., co uczyni ją największą fabryką w Europie. Całkowita inwestycja w fabrykę szacowana jest na 600 milionów euro, z czego około 190 milionów euro zostanie przyznanych przez Unię Europejską. Projekt budowy paneli nowej generacji na Sycylii jest częścią wysiłków UE zmierzających do przyspieszenia przejścia na odnawialne źródła energii, zakończenia zależności od rosyjskiego gazu i pomocy w zmniejszeniu zależności od chińskich materiałów słonecznych. UE jako całość dąży do osiągnięcia prawie 600 GW energii słonecznej do 2030 r., a liczba instalacji rośnie.

- Duńska Agencja Energii zawiesiła przegląd istniejących i nowych wniosków o instalację nowych farm wiatrowych i innych projektów energii odnawialnej w kraju z powodu potencjalnego konfliktu z prawem Unii Europejskiej. „Duńska Agencja Energii zawiesiła przetwarzanie projektów morskich farm wiatrowych i innych projektów energii odnawialnej w ramach programu otwartych drzwi” – napisano w oświadczeniu urzędu. „To poważna sytuacja dla zielonej transformacji, a zwłaszcza dla graczy rynkowych, którzy są gotowi inwestować w tę formę morskiej energii wiatrowej. Mogę zapewnić, że będę starał się o szybkie odpowiedzi w imieniu tych wnioskodawców, którzy obecnie nie są pewni przyszłości swoich projektów” – powiedział w oświadczeniu minister klimatu, energii i usług użyteczności publicznej Lars Aagaard. Aagaard powiedział, że skontaktował się z Komisją Europejską w celu rozwiązania sprawy.

- Wartość światowych rynków handlu uprawnieniami do emisji dwutlenku węgla (CO2) osiągnęła w zeszłym roku rekordowe 850 miliardów euro. Około 12,5 miliarda ton uprawnień do emisji dwutlenku węgla przeszło z rąk do rąk na światowych rynkach emisji – o 20% mniej niż w poprzednim roku – ale wartość rynków wzrosła o 14%, ponieważ ceny uprawnień były znacznie wyższe. Systemy handlu emisjami to rynkowe narzędzia mające na celu ograniczenie emisji gazów cieplarnianych. Nakładają limit na ilość krajów lub firm, które mogą emitować, a jeśli przekroczą te limity, mogą kupować pozwolenia od innych. Największy na świecie rynek uprawnień do emisji dwutlenku węgla, unijny system handlu emisjami (EU ETS), który został uruchomiony w 2005 r., był wart w zeszłym roku około 751 miliardów euro (+10% r/r) i stanowi 87% całości globalnej. Cena uprawnień do emisji dwutlenku węgla w systemie EU ETS wynosiła w zeszłym roku średnio ponad 80 euro za tonę (+50% r/r). Ceny na rynkach brytyjskim i północnoamerykańskim również były wyższe niż w 2021 roku. W ubiegłym roku unijni prawodawcy pracowali również nad reformą EU ETS w ramach wysiłków na rzecz zacieśnienia polityki klimatycznej i zgodzili się na zmniejszenie liczby zezwoleń w systemie, co również sprzyjało cenom. „Wszystkie oczy będą zwrócone na wdrożenie tych przepisów w 2023 r., z masową jednorazową redukcją uprawnień planowaną na 2024 r. Z drugiej strony sprzedaż dodatkowych uprawnień w celu sfinansowania planu REPowerEU spowoduje zastrzyk dodatkowej podaży, a tym samym wpłynie na ceny. Ceny gazu pozostaną ważnym czynnikiem wpływającym na ceny EU ETS w 2023 r.” – stwierdzili analitycy Refinitiv. Plan REPowerEU ma na celu zmniejszenie zależności bloku od rosyjskich dostaw energii i obejmuje sprzedaż dodatkowych unijnych uprawnień do emisji dwutlenku węgla, aby się sfinansować. Krajowy system handlu uprawnieniami do emisji w Chinach został uruchomiony w połowie 2021 r. W przeciwieństwie do innych systemów, limit emisji w Chinach opiera się na intensywności emisji. W zeszłym roku był wart 504 mln euro (-61% r/r). Program miał ograniczony obrót, ponieważ jego rozwój został spowolniony przez inne priorytety, takie jak pandemia COVID-19, a także dlatego, że rząd nie opublikował nowego planu przydziału pozwoleń.

- Południowokoreańska grupa energetyczna SK Innovation Co Ltd poinformowała we wtorek, że w tym roku skoncentruje wydatki na rozwoju działalności związanej z akumulatorami do pojazdów elektrycznych (EV). budżet na wydatki kapitałowe w wysokości około $8 mld (+66,7% r/r), z czego 70% ma dotyczyć inwestycji w rozwój akumulatorów. Firma zwiększa swoją ekspozycję na rynek akumulatorów EV, stawiając na szybszą niż oczekiwano elektryfikację samochodów, przy czym jednostka akumulatorowa SK On odpowiada za 15% przychodów w czwartym kwartale 2022. Klientami spółki w tym sektorze jest Ford Motor Co, Hyundai Motor i Volkswagen AG. Branża akumulatorowa przynosiła straty w 2022 r. w związku z trudnościami związanymi z globalnym niedoborem chipów, podwyżkami cen surowców, rosnącymi kosztami pracy, niekorzystnymi kursami wymiany i opóźnionym wzrostem produkcji w fabrykach na Węgrzech i w USA, powiedział Kim Kyunghun, dyrektor finansowy SK On. Kim przewidział, że biznes akumulatorów przyniesie zyski w 2024 r., ponieważ wykorzysta swoją siłę przetargową z producentów samochodów. „Wzrosło zainteresowanie inwestorów firmami produkującymi akumulatory ukierunkowane na rynek amerykański ze względu na politykę subsydiowania pojazdów elektrycznych przez rząd USA. To pozytywnie wpływa na wysiłki SK On mające na celu przyciągnięcie inwestorów finansowych w celu sfinansowania jego ekspansji” – powiedział Cho Hyunryul, starszy analityk w Samsung Securities.

- Francja stara się o uznanie wodoru produkowanego przy użyciu energii atomowej za „zielony wodór” na terenie Unii Europejskiej, czemu sprzeciwiają się m.in. Niemcy i Hiszpania. Wodór produkowany przy użyciu energii z elektrowni atomowych nazywany jest „czerwonym wodorem”. „Negocjacje te nie idą w dobrym kierunku. Byłoby niezrozumiałe, gdyby Hiszpania i Niemcy zajmowały różne stanowiska w Brukseli i nie wywiązywały się ze swoich zobowiązań” — powiedziała w zeszłym tygodniu niewielkiej grupie dziennikarzy Agnes Pannier-Runacher, francuska minister energii, o nowych celach UE w zakresie energii odnawialnej, zawartych w projekcie ustawy znanym jako dyrektywa RED-3. Prezydent Francji Emmanuel Macron zgodził się w październiku na rurociąg wodorowy między Barceloną a Marsylią, co zostało sformalizowane na szczycie z hiszpańskim odpowiednikiem Pedro Sanchezem w Barcelonie w styczniu. Niemcy zostały formalnie włączone do projektu po wspólnym francusko-niemieckim szczycie w Paryżu kilka dni później, a Berlin chce importować wodór z Półwyspu Iberyjskiego i dalej na południe, gdy odzwyczaja się od rosyjskiego gazu. Zielone światło Macrona dla tak zwanego projektu H2Med lub BarMar było według Paryża w zamian za zobowiązania Hiszpanii i Niemiec w sprawie czerwonego wodoru. „Czerwony wodór nie może być odnawialny, ponieważ energia jądrowa nie jest energią, którą można uznać za taką. To niemożliwe” – powiedział Reuterowi wysoki rangą przedstawiciel hiszpańskiego rządu. „Wątpię, czy kiedykolwiek była formalna obietnica, że czerwony wodór zostanie zaakceptowany jako„ zielony”, jeśli rurociąg z Hiszpanii zostanie zrealizowany” – powiedział niemiecki urzędnik znający przebieg negocjacji. Wodór ma kluczowe znaczenie dla europejskich planów dekarbonizacji przemysłu ciężkiego, a Komisja Europejska twierdzi, że jej cele związane z ekologicznym wodorem wymagają inwestycji do 300 miliardów euro w nową produkcję odnawialnej energii elektrycznej.

- Fortescue Metals Group chce zwolnić do 1 000 pracowników ze spółki zależnej Fortescue Future Industries, zajmującą się czystą energią, koncentrującą się na produkcji wodoru przy użyciu energii odnawialnej oraz z centrali firmy, z działów obejmujących finanse i IT. Rzecznik czwartego na świecie górnika rudy żelaza powiedział, że wszelkie istotne zmiany w liczbie jego pracowników wymagają zgody zarządu, której nie otrzymano.

Uran

- Polska wezwała Unię Europejską do wykorzystania nadchodzących reform europejskiego rynku energii elektrycznej do większego wspierania inwestycji w energię jądrową, zgodnie z dokumentem, do którego dotarł Reuters. Unia Europejska ma zaproponować modernizację rynku energii w przyszłym miesiącu, aby spróbować uniknąć powtórki z zeszłego roku, kiedy cięcia rosyjskich dostaw gazu spowodowały gwałtowny wzrost cen energii w Europie. „Musimy zapewnić pozytywne otoczenie regulacyjne dla inwestycji we wszystkie technologie zero- i niskoemisyjne. Jest to szczególnie ważne w przypadku projektów energetyki jądrowej” – zaznaczyła Polska w swoim dokumencie.

Węgiel

- Wydobycie węgla w Chinach w 2022 roku wzrosło do rekordowych 4,5 mld ton (+9% r/r) i oczekuje się dalszego wzrostu w 2023 r.

Kamienie szlachetne

- Angola będzie starała się o zagraniczną notowanie państwowej kopalni diamentów Endiama po pierwszej ofercie publicznej w kraju, powiedział minister ds. Kopalń, mimo że na działalność firmy mają wpływ powiązania z dotkniętym sankcjami rosyjskim górnikiem Alrosa. Kraj członkowski OPEC rozpoczął poważny proces reformy i prywatyzacji gospodarki pod rządami prezydenta Joao Lourenco, który obejmuje częściowe umieszczenie na giełdzie giganta naftowego Sonangol i producenta diamentów Endiama. Alrosa jest największą na świecie firmą zajmującą się wydobyciem diamentów i ma spółkę joint venture z firmą Endiama w Angoli. „Sankcje są i są pewne skutki” – powiedział Diamantino Azevedo, minister zasobów mineralnych, ropy i gazu. Nie określił ilościowo wpływu sankcji nałożonych na Alrosę na Endiamę i powiedział, że rząd podejmuje wszelkie niezbędne środki, aby uniknąć jakiegokolwiek negatywnego wpływu na produkcję diamentów. „Naszym celem jest (sprywatyzowanie) do 30%, ale zaczniemy może od 5 lub 10%” – powiedział, dodając, że firma będzie notowana na giełdzie w Angoli, a następnie będzie szukać wtórnego notowania zagranicznego. Produkcja firmy w 2022 roku wyniosła 8,75 mln karatów (b/z r/r). Według dokumentu, górnik diamentów spodziewa się wydobyć 12 milionów karatów w 2023 roku i 14,5 miliona karatów w 2024 roku, w którym szacuje przychody na 2,5 miliarda dolarów. Endiama planuje ponad dwukrotnie zwiększyć produkcję diamentów w latach 2022-2027 do 17,5 miliona karatów.

Złoto

- Barrick Gold wykluczył kontrofertę nanową propozycję nabycia Newcrest Mining przez Newmont. Newmont, największy na świecie producent złota, zaoferował w poniedziałek $16,9 miliarda za Newcrest, którego działalność obejmuje najwyższej klasy aktywa Cadia w Australii oraz rosnący zasięg w Ameryce Północnej, Papui-Nowej Gwinei i Ekwadorze. Barrick Gold to drugi co do wielkości producent złota na świecie. „Istnieje różnica między przejęciem fuzji dla osiągnięcia wartości a powiększaniem się dla samego powiększania się” – powiedział dyrektor generalny kanadyjskiej firmy, Mark Bristow.

- Analitycy Commerzbanku prognozują ceny złota na poziomie $1850 do połowy roku i $1950 do końca 2023 roku.

- „Rynek złota znajduje się w trybie konsolidacji i pozostanie w przedziale przed przyszłotygodniowymi danymi o inflacji. Również mniej jastrzębie komentarze prezesa FED Jerome’a Powella sprawiają, że złoto jest nieco atrakcyjne. Jeżeli inflacja będzie nadal rosła, będzie to wskazywało na fakt, że wzrosty stóp procentowych mogą potrwać dłużej, co będzie wywierać presję na złoto” – powiedział Ajay Kedia, dyrektor Kedia Commodities w Bombaju.

- „Złoto spot wygląda neutralnie w przedziale od 1 861 do 1 884 USD za uncję, a ucieczka może sugerować kierunek” – powiedział analityk techniczny Reutera Wang Tao.

Srebro

- Peruwiańska spółka Buenaventura zawiesiła działalność w swojej kopalni srebra Julcani po tym, jak protestujący weszli i zniszczyli część jej obiektów 7 lutego. W oświadczeniu firma poinformowała, że grupa protestujących dopuściła się aktów wandalizmu przeciwko kopalni srebra znajdującej się w prowincji Angaraes w prowincji Huancavelica i próbowała zmusić przedstawiciela firmy do podpisania dokumentu z różnymi żądaniami. „Zmusili również pracowników operacji do opuszczenia zagrożonych obiektów, obrzucili kamieniami biura i pojazdy jednostki górniczej oraz ukradli część majątku firmy. Aby zapewnić integralność pracowników, jednostka Julcani rozpoczęła demobilizację całego personelu i zawiesiła działalność do czasu zapewnienia odpowiednich warunków bezpieczeństwa” – czytamy w oświadczeniu spółki.

Miedź

- Globalna aktywność wytopu miedzi w styczniu wzrosła do najwyższych poziomów od roku. Globalny wskaźnik dyspersji miedzi od Earth-i, będący miarą aktywności hut, wzrósł w styczniu do 50,1 (+2,1 pkt m/m). Poziom 50 punktów wskazuje, że huty funkcjonują na średnim poziomie z ostatnich 12 miesięcy. Dane wskazują, że globalna produkcja miedzi wzrosła w styczniu do 1,77 mln ton (+5% m/m).

- Huatai Futures oidało, że przy rekordowo wysokim planie inwestycyjnym State Grid Corp of China na 2023 r. i sile sektora samochodowego perspektywy popytu na miedź są pozytywne.Oba sektory są głównymi użytkownikami miedzi.

- First Quantum Minerals Ltd poinformowało, że zawiesiło operacje załadunkowe w głównym porcie w Panamie, blokując kanadyjskiej firmie drogę do eksportu z kopalni miedzi Cobre Panama. Panama Maritime Authority w zeszłym miesiącu nakazał spółce zależnej firmy Minera Panama zawieszenie załadunku koncentratu miedzi w porcie do czasu przedstawienia dowodów na to, że jej wagi zostały skalibrowane przez akredytowaną firmę. First Quantum i rząd Panamy toczą od dawna spór o to, ile podatku firma powinna zapłacić za koncesję na jedyną działającą dużą kopalnię miedzi w kraju Ameryki Środkowej, która jest kluczowym aktywem dla obu stron. Analitycy z RBC Dominion Securities spodziewają się, że każdy miesiąc utraty produkcji obniżyłby zyski First Quantum przed opodatkowaniem i amortyzacją o 150 mln CAD, z wyłączeniem innych kosztów. „Uważamy, że osiągnięcie porozumienia ma większy sens dla obu stron” — powiedział Sam Crittenden, analityk górniczy w RBC, który dodał, że jakiekolwiek przedłużające się zamknięcie kopalni miałoby negatywny wpływ finansowy, zwłaszcza jeśli siła robocza zostanie zwolniona i później będzie zatrudniana ponownie. Firma z Kolumbii Brytyjskiej dodała, że może okazać się konieczne zamknięcie Cobre Panama, jeśli koncentrat nie zostanie wysłany do połowy lutego, ze względu na ograniczone możliwości magazynowania na miejscu. First Quantum powiedział, że jego spółka zależna zainicjowała proces certyfikacji, przesyłając wymagany dowód do akredytowanej firmy 3 lutego, ale nie otrzymała odpowiedzi od Urzędu Morskiego Panamy.Proces ten odbiega od wcześniejszego podejścia Minera Panama polegającego na dostarczaniu Urzędowi Morskiemu Panamy akceptowanych na całym świecie certyfikatów. Cobre Panama stanowiło ponad połowę zysków First Quantum przed odliczeniem odsetek, amortyzacji podatkowej i amortyzacji (EBITDA) w 2021 r. Odpowiada również za około 3,5% produktu krajowego brutto Panamy.

Pozostałe metale przemysłowe

- „Rosnące zapasy rudy żelaza i wyrobów stalowych (w Chinach) odzwierciedlają słabszy chiński popyt po święcie (Nowy Rok Księżycowy), przy czym oczekuje się, że ponowne otwarcie będzie miało większy wpływ na konsumentów niż na działalność budowlaną / mieszkaniową” – napisali analitycy Westpact. Tymczasem analitycy stwierdzili, że najnowsze wskaźniki chińskiego rynku nieruchomości były rozczarowujące, pomimo wsparcia rządu dla ożywienia schorowanego sektora, który odpowiada za znaczną część krajowego popytu na stal. „Sprzedaż nieruchomości w 30 największych miastach była znacznie niższa w porównaniu ze styczniem ubiegłego roku, a także niższa niż w tym samym okresie świątecznym w Chinach w 2022 r. Sprzedaż istniejących domów w Szanghaju w styczniu również była słaba. Jak dotąd obserwujemy bardzo powolne ożywienie na chińskim rynku mieszkaniowym” – powiedział w notatce makler towarowy Marex.

- Niemiecki minister gospodarki Robert Habeck powiedział, że istnieje szansa na de facto osiągnięcie statusu wolnego handlu między Europą a Stanami Zjednoczonymi w obszarze minerałów krytycznych (m. in. metale ziem rzadkich, lit, kobalt) na mocy amerykańskiej ustawy o redukcji inflacji (IRA). Habeck jest obecnie w Waszyngtonie, aby omówić IRA i jej implikacje dla Europy z urzędnikami USA i zabiegać o równe traktowanie, porównywalne z Meksykiem i Kanadą, w niektórych obszarach, w których europejscy przywódcy obawiają się dyskryminacji. Habeck wymienił krytyczne minerały, które są potrzebne do paneli słonecznych, baterii i półprzewodników, jako jeden obszar, w którym można zawrzeć jeśli nie umowę o wolnym handlu, ale ramy regulacyjne, dzięki którym te same towary są wyceniane jednakowo na tym samym rynku, w celu zmniejszenia zależności od Chin, które posiadają większość rynku. Habeck powiedział, że Europa i Stany Zjednoczone powinny połączyć zasoby w tej dziedzinie zamiast konkurować. Habeck i francuski minister finansów Bruno Le Maire spotkali się ze swoimi amerykańskimi odpowiednikami, aby omówić tę sprawę i złagodzić wszelkie negatywne skutki, jakie IRA może mieć na europejski przemysł. Habeck powiedział, że istnieje pewne ryzyko eskalacji napięć handlowych między Stanami Zjednoczonymi a Chinami, ale ma nadzieję, że uda się znaleźć konstruktywne rozwiązanie.

- Globalny wskaźnik dyspersji niklu od Earth-i, będący miarą aktywności hut, spadł w styczniu do 49,4 pkt (-2,9 pkt m/m), głównie z powodu słabej aktywności surówki niklowej (NPI) w Chinach.

- Stany Zjednoczone rozważają podniesienie ceł importowych na rosyjskie aluminium do 200%. Rosyjski metal stał się celem ataków Stanów Zjednoczonych po tym, jak Moskwa wyrzuciła go na amerykański rynek poniżej kosztów, co zaszkodziło amerykańskim firmom, a także ma wywrzeć nacisk na rosyjskie władze w związku z wojną na Ukrainie. Nie było jasne, z jakiego upoważnienia administracja Bidena nałoży wyższe cła. Departament Handlu ma jurysdykcję w zakresie ceł antydumpingowych i antysubsydyjnych, ale wymagają one dochodzeń, które zwykle trwają miesiące. Stany Zjednoczone są również znacznie mniej zależne od rosyjskiego aluminium niż pięć lat temu, a import spadł do 443 mln funtów w ubiegłym roku z 1,65 mln funtów w 2017 r., wynika z danych US Census Bureau.Rosyjskie aluminium stanowi obecnie zaledwie 3% importu do USA. W 2018 roku Stany Zjednoczone nałożyły 10% cło na globalny import aluminium ze względów bezpieczeństwa narodowego w celu ożywienia produkcji w USA. Rosyjska produkcja podlega również niektórym cłom antydumpingowym na określone produkty, w tym cłu w wysokości 62,2% na import rosyjskiej folii aluminiowej.

- Glencore zdeponował ponad 100 000 ton aluminium w magazynach zarejestrowanych na London Metal Exchange w południowokoreańskim porcie Gwangyang. Rusal produkuje aluminium w Rosji i odpowiada za 6% światowych dostaw szacowanych na około 70 mln ton w tym roku. Ani Rusal, ani jego metal nie zostały objęte sankcjami wobec Rosji po jej inwazji na Ukrainę. Glencore odmówił komentarza na temat pochodzenia metalu, przedstawiciel Rusala powiedział, że firma nie dostarczała aluminium do magazynów LME i nie planuje. Niektórzy producenci metali obawiają się, że duże ilości niechcianego rosyjskiego aluminium w magazynach LME obniżą ceny referencyjne na giełdzie, będące podstawą umów z klientami. W styczniu Glencore dostarczył dostarczył 40 000 ton rosyjskiego aluminium, zwiększając dostawy do magazynów LME w Gwangyang do co najmniej 150 000 ton. Glencore dostarczył również rosyjskie aluminium do magazynów LME w Gwangyang w październiku, według źródeł, które nie podały szczegółów ilości. Glencore ma długoterminowy kontrakt z Rusalem na 6,9 mln ton aluminium.Z tego około 1,6 miliona ton rocznie miałoby być dostarczane w latach 2021-2024.

Omówienie aktualności

Program Surowcowe info od lipca 2020 roku pojawia się na moim osobistym kanale YouTube w poniedziałki i czwartki:

Statystyki

Od niedzieli do czwartku około 19:30 na moich social mediach (Facebook oraz Twitter) są publikowane statystyki intraday’owe dotyczące kierunku ceny na następny dzień. Z surowców wśród statystyk jest złoto, gaz ziemny, ropa Brent oraz ropa WTI. Wyjaśnienie potencjału tych danych znajdziecie w tym artykule.