Zapraszam na kolejny zestaw aktualności surowcowych.

nie chcesz czytać?

kliknij by przejść od razu do odcinka programu Surowcowe info

Słowniczek

- pp – punkt procentowy

- b/z – bez zmian

- t/t – zmiana wartości względem poprzedniego tygodnia

- m/m – zmiana wartości względem poprzedniego miesiąca

- q/q – zmiana wartości względem poprzedniego kwartału

- r/r – zmiana wartości względem poprzedniego roku

- s/s – zmiana wartości względem poprzedniego sezonu (w przypadku surowców mających sezon na przełomie roku kalendarzowego)

W dzisiejszych aktualnościach:

- ogólne informacje

- raporty USDA

- kawa

- cukier

- kakao

- sok pomarańczowy

- pszenica

- kukurydza

- soja

- pozostałe rośliny oleiste

- wieprzowina, wołowina, drób i ryby

- nawozy sztuczne

- ropa naftowa

- gaz ziemny

- uran

- złoto

- miedź

- pozostałe metale przemysłowe

- stany magazynowe metali przemysłowych

- program Surowcowe info

Ogólne informacje

- Indeks cen Organizacji ds. Wyżywienia i Rolnictwa (FAO) ONZ, który śledzi większość towarów spożywczych znajdujących się w obrocie światowym, wyniósł w kwietniu średnio 119,1 punktu (-7,4% r/r), w porównaniu ze skorygowanymi 118,8 punktu w marcu. To drugi miesiąc wzrostu z rzędu. W lutym 2024 wskaźnik osiągnął najniższy poziom od trzech lat, podczas gdy ceny żywności w dalszym ciągu spadały z rekordowego szczytu w marcu 2022 r.

- Polecam lekturę artykułu o rynku miedzi i węgla koksującego w kontekście potencjalnej fuzji BHP Group oraz Anglo American na stronie internetowej tygodnika Wprost, artykuł porusza także wpływ połączenia na polski KHGM S.A. oraz JSW S.A. Pełny artykuł dostępny pod tym linkiem.

- Obecnie istnieje możliwość wspierania moich działań poprzez opcję „wsparcia kanału” na YouTube lub możesz „postawić mi kawę” poprzez tą stronę.

Raporty USDA

- W piątek, 10 maja, o godzinie 18:00 poznamy raport USDA Crop Production, a o 18:15 raporty World Markets and Trade.

Kawa

- Dealerzy stwierdzili, że fundusze likwidowały długie pozycje, ale podstawy nadal sprzyjają, a głównym problemem w dalszym ciągu jest susza u wiodącego producenta Robusta w Wietnamie.

- W ubiegłym tygodniu w Wietnamie spadły pewne opady deszczu, ale nie były one wystarczające, aby wywrzeć znaczący wpływ i wydaje się, że w prowincjach DakLak i Gia Lai doszło już do pewnych szkód w uprawach.

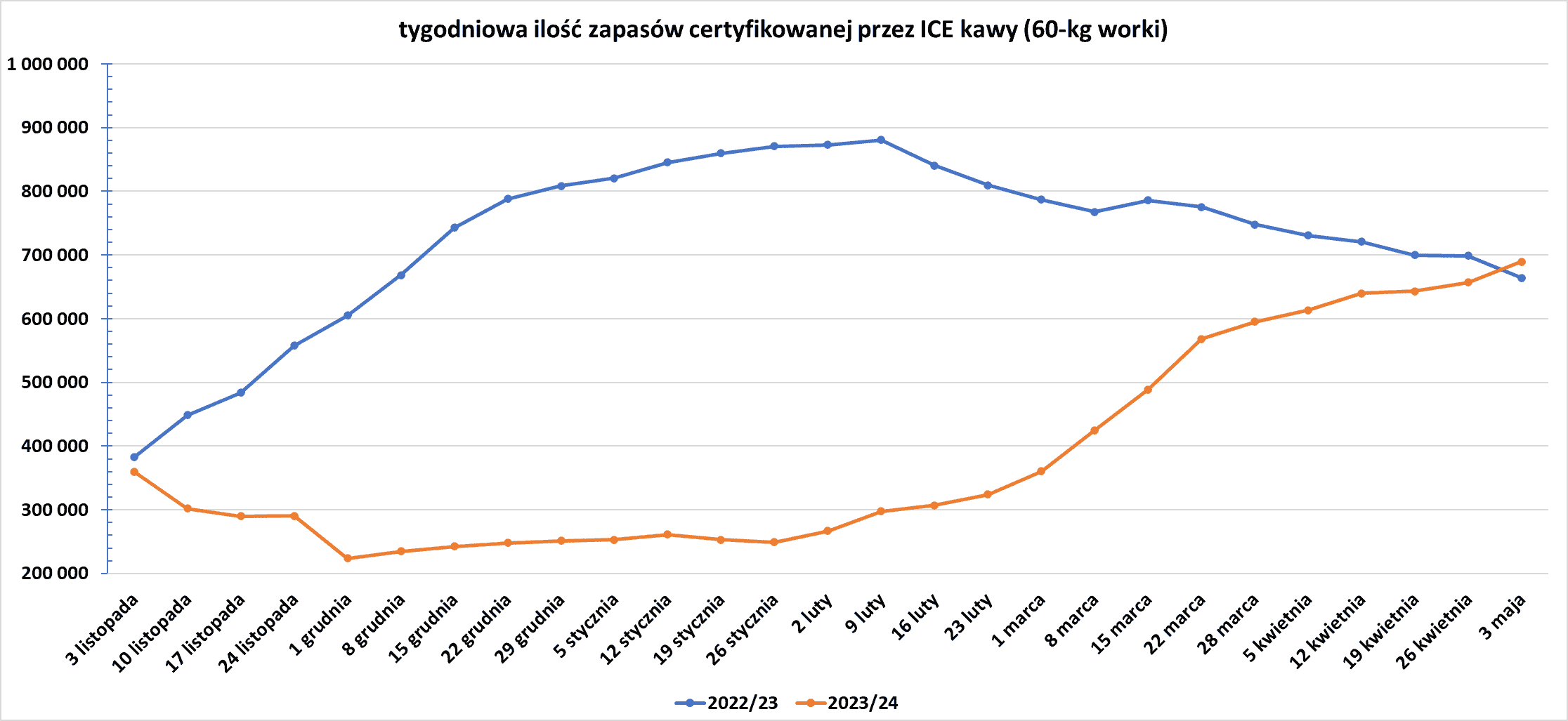

- Zapasy kawy w magazynach ICE wzrosły czternasty tydzień z rzędu (+32,5k t/t), w poprzednim sezonie spadły (-34,9k t/t). Zapasy są w tym sezonie wyższe o +3,8% s/s. Na ocenę jakości oczekuje wciąż ponad 85,8 tysiąca worków.

Cukier

- Dealerzy wyrazili obawę, że upały w Tajlandii mogą uszkodzić uprawy trzciny cukrowej, co stanowi pewne wsparcie.

- Powierzchnia i produkcja buraków cukrowych wzrosną w Unii Europejskiej w sezonie 2024/25 do 1,495 mln hektarów (+2% s/s) oraz 113 mln ton (+2% s/s0 dzięki sprzyjającym warunkom rynkowym i pomimo opóźnionych siewów. Oczekiwano, że plony buraków cukrowych w UE pozostaną w tym roku na stabilnym poziomie 75,7 ton z hektara pomimo zwiększonego ryzyka szkód spowodowanych przez mszyce i chorobę żółtaczki w niektórych krajach UE.

- Komisja Europejska szacuje produkcję cukru w UE na bieżący sezon 2023/24 na 15,6 mln ton (+7% s/s), głównie ze względu na wzrost areału buraków cukrowych w Polsce, na Węgrzech i w Rumunii oraz wzrost plonów we Włoszech, Niemczech i Francji. Oczekiwano, że eksport cukru z UE wzrośnie do 1,1 mln ton (+77% s/s).

- Organizacja ds. Wyżywienia i Rolnictwa (FAO) ONZ poinformowała, że w kwietniu indeks cukru gwałtownie spadł, zmniejszając się o -4,4% w porównaniu z marcem, do poziomu -14,7% poniżej poziomu z roku poprzedniego w związku z poprawą perspektyw podaży na świecie.

Kakao

- Dealerzy twierdzili, że spadek w tym tygodniu był spowodowany likwidacją długich pozycji funduszy, częściowo wywołaną rosnącymi wezwaniami do uzupełnienia depozytu oraz że podstawy nadal sprzyjają, a słabe zbiory w Afryce Zachodniej prowadzą do dużego globalnego deficytu w sezonie 2023/24. „Należy podkreślić, że niedawny spadek cen kakao jest przede wszystkim wynikiem manewrów handlowych, a nie zmiany fundamentów rynku, i spodziewamy się, że ta podwyższona zmienność będzie się utrzymywać, gdyż ceny utrzymają się na historycznie wysokim poziomie” – stwierdzili analitycy BMI.

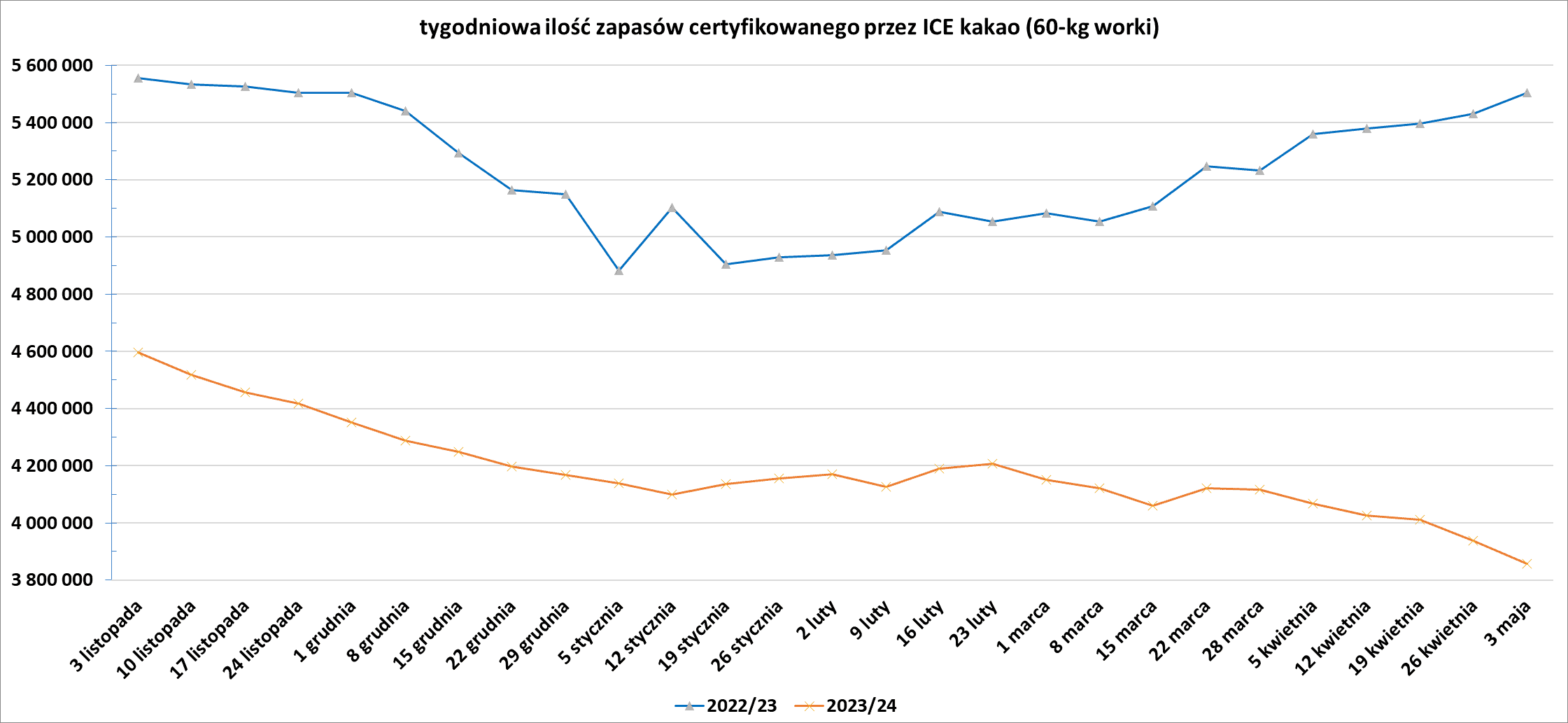

- Zapasy kakao w magazynach ICE spadły szósty tydzień z rzędu (-80,5k t/t), w poprzednim sezonie wzrosły (+74,2k t/t). Zapasy są w tym sezonie o -29,95% s/s niższe.

Sok pomarańczowy

- Zapasy soku pomarańczowego w magazynach ICE:

Pszenica

- Rosyjska firma doradcza rolnicza IKAR obniżyła prognozę zbiorów w kraju do 91 mln ton z 93 mln ton, a eksportu pszenicy do 50,5 mln ton z 52 mln ton.

Kukurydza

- Na ceny kukurydzy wpłynęła powódź w brazylijskim Rio Grande do Sul, gdzie zbiory dobiegają końca.Stan ten jest drugim co do wielkości producentem soi w Brazylii i szóstym co do wielkości producentem kukurydzy.

- W Argentynie karłowatość kukurydzy przenoszona przez owady raz niesprzyjająca pogoda skłoniły giełdę zbóż w Buenos Aires do obniżenia szacunkowych zbiorów kukurydzy w Argentynie na sezon 2023/24 o 3 miliony ton do 46,5 ton. Obawy związane z problemami pracowniczymi dolały oliwy do cen kukurydzy.„To sezon strajków w Argentynie” – stwierdziła Susan Stroud, analityk NoBullAg.com, odnosząc się do strajków zakłócających pracę w krajowych portach zbożowych.

- Organizacja ds. Wyżywienia i Rolnictwa (FAO) ONZ poinformowała, że w kwietniu indeks zbóż FAO wzrósł, kończąc trzymiesięczny spadek, czemu sprzyjały wyższe ceny eksportowe kukurydzy.

Soja

- Zbiory w soi w Rio Grande do Sul, drugim co do wielkości producentem w Brazylii po stanie Mato Grosso są zagrożone po ulewach i powodziach. Spadek produkcji w regionie może wynieść nawet -15%, z prognozowanych w kwietniu 19–20 mln ton. „Będą straty ilościowe i jakościowe. Według mnie to, co pozostało do zbioru, będzie uszkodzone (średnio) w 30–40%. Na obszarach najbardziej dotkniętych uszkodzeniem będzie od 70% do 80% fasoli” – powiedział Leandro da Silva, menadżer spółdzielni rolniczej Cotrisal. „Jest za wcześnie, aby mówić o liczbach, ale tak, obniżymy część szacunków dotyczących produkcji Rio Grande do Sul. Będzie to zależeć od tego, co uda się uratować z dotkniętych upraw, ale istnieje możliwość zmniejszenia prognoz zbiorów w Brazylii ze względu na problemy w Rio Grande do Sul” – powiedział analityk Luiz Roque z Safras & Mercado. Analitycy szacują, że do zbiorów pozostało do 40% obszarów soi w środkowej i południowej części stanu, a na północy około 10%, co utrudnia obecnie oszacowanie plonów i strat. Stwierdzili, że około 5 milionów ton soi jest prawdopodobnie „zagrożonych” z powodu deszczy i powodzi, ale zasugerowali, że ostateczne straty mogą być niższe i wyniosą około 1–2 milionów ton. Conab zrewiduje prognozy krajowe 14 maja. Kwietniowa prognoza produkcji soi dla Brazylii w sezonie 2023/24 wynosi 146,5 mln ton. Intensywne opady deszczu, trwające przez cały weekend, spowodowały śmierć co najmniej 37 osób, dziesiątki uznano za zaginione, dużą część ludności ewakuowano, doszło do uszkodzeń infrastruktury logistycznej i energetycznej. Według udostępnionych przez rolników filmów wideo niektóre pola pozostają całkowicie pod wodą. „Rynek wkrótce odkryje, że brazylijskie zbiory są dalekie od 155 milionów ton. Teraz będziemy musieli ponownie obniżyć prognozę zbiorów. Tylko o ile nadal nie wiemy” – szacuje analityk Fernando Muraro z AgRural. Muraro powiedział, że wszyscy są optymistycznie nastawieni do Brazylii ze względu na Rio Grande do Sul, ale po ostatnich wydarzeniach klimatycznych prawdopodobne są cięcia w krajowej produkcji soi.

Pozostałe rośliny oleiste

- Organizacja ds. Wyżywienia i Rolnictwa (FAO) ONZ poinformowała, że w kwietniu ceny oleju roślinnego poszybowały w górę, przedłużając poprzednie wzrosty i osiągając najwyższy poziom od 13 miesięcy ze względu na mocne wzrosty oleju słonecznikowego i rzepakowego.

Wieprzowina, wołowina, drób i ryby

- Według nowych szczegółów, pracownik farmy mlecznej w Teksasie zakażony ptasią grypą H5N1 nie nosił środków ochrony dróg oddechowych ani oczu i był narażony na kontakt z bydłem, które wydawało się mieć takie same objawy jak bydło na pobliskiej farmie, na której potwierdzono ognisko wirusa. Szczegóły, opublikowane w Internecie w New England Journal of Medicine, podkreślają ryzyko dla pracowników rolnych w związku z trwającą epidemią wśród bydła mlecznego w USA oraz potrzebę noszenia sprzętu ochronnego, aby uniknąć infekcji. Do początku maja poinformowano o ogniskach wirusa u 36 stad mlecznych w dziewięciu stanach. Zakażenie człowieka wirusem ptasim jest rzadkie, a przypadek pracownika mleczarstwa, zgłoszony po raz pierwszy w marcu, stanowi dopiero drugą znaną infekcję u człowieka w Stanach Zjednoczonych. Amerykańskie Centrum Kontroli i Zapobiegania Chorobom (CDC) w raporcie stwierdziło, że u pracownika gospodarstwa rolnego rozwinęła się poważna infekcja prawego oka, znana jako zapalenie spojówek, ale nie miał żadnych objawów infekcji dróg oddechowych ani gorączki. Pracownik nie zgłosił żadnego kontaktu z chorymi lub martwymi ptakami lub innymi zwierzętami, ale miał bliski kontakt z chorymi krowami mlecznymi. Pracownik miał na sobie rękawiczki, ale nie miał środków ochrony dróg oddechowych ani oczu. CDC wzywa rolników, pracowników i osoby udzielające pomocy do noszenia odpowiedniego sprzętu ochronnego w przypadku bezpośredniego lub bliskiego kontaktu fizycznego z chorymi ptakami, zwierzętami gospodarskimi, odchodami, surowym mlekiem lub zanieczyszczonymi powierzchniami.

- Organizacja ds. Wyżywienia i Rolnictwa (FAO) ONZ poinformowała, że w kwietniu ceny mięsa wykazały największy wzrost, o 1,6% w stosunku do poprzedniego miesiąca.

Nawozy sztuczne

- Amerykańskie firmy rolne są energicznymi importerami rosyjskich nawozów od czasu inwazji na Ukrainę w 2022 r., co stanowi praktykę, która nieświadomie pomaga w finansowaniu wojny Rosji z Ukrainą. USA nie nakładają sankcji bezpośrednio na rosyjskie nawozy, co ma znaczenie dla światowych dostaw i cen żywności. „Szokujące jest to, że cała uwaga skupiła się na niefinansowaniu rosyjskiej machiny wojennej i kupowaniu rosyjskiego gazu. A jednak Stany Zjednoczone są szeroko otwarte na przywóz mocznika i UAN (azotanu amonu i mocznika) pochodzących z Rosji, który w rzeczywistości jest po prostu gazem ziemnym przekształconym (w nawóz). A zatem Stany Zjednoczone finansują tam właśnie ten wysiłek wojenny, który z jednej strony potępia” – powiedział dyrektor generalny CF Industries, Tony Will. Według danych z USA największymi amerykańskimi importerami mocznika z Rosji od czasu jej inwazji na Ukrainę w lutym 2022 r. do marca 2024 r. są ECO Fertilizers, szwajcarska firma EuroChem i amerykański gigant w zakresie przeładunku zboża Archer-Daniels-Midland. Według CF, ECO Fertilizers, firma, z której korzysta rosyjski producent nawozów Acron Group, zaimportowała do USA około 575 milionów ton metrycznych. EuroChem, założony przez rosyjskiego biznesmena Andrieja Mielniczenkę, za pośrednictwem swoich amerykańskich spółek zależnych sprowadził z Rosji co najmniej 81 mln ton mocznika. W okresie od lutego 2022 r. do marca 2024 r. ADM za pośrednictwem pięciu spółek zależnych sprowadził z Rosji co najmniej około 16,8 mln ton mocznika. CF z siedzibą w Illinois jest jednym z największych na świecie producentów nawozów azotowych i konkuruje z importem z Rosji.

Ropa naftowa

- Arabia Saudyjska i jej sojusznicy z OPEC+ prawdopodobnie utrzymają produkcję ropy na niezmienionym poziomie przez kolejne trzy miesiące, kiedy ministrowie dokonają przeglądu alokacji wydobycia 1 czerwca. Szeroko oczekiwane na początku roku zacieśnienie dostaw ropy naftowej i wyczerpywanie się zapasów nie doszło jak dotąd do skutku. Grupa może jednak zdecydować, że musi anulować część zeszłorocznych cięć produkcji, aby zapobiec dalszemu wzrostowi produkcji w Stanach Zjednoczonych, Kanadzie, Brazylii i Gujanie i uniknąć utraty większego udziału w rynku. Jednak obecne warunki rynkowe oznaczają, że jakikolwiek wzrost będzie prawdopodobnie symboliczny.

- Occidental Petroleum rozważa sprzedaż części swojej działalności w Basenie Permskim, co według osób zaznajomionych ze sprawą mogłoby przynieść producentowi energii ponad 1 miliard dolarów. Wysiłki spółki związane z dezinwestycją są powiązane z szerszym planem Occidental mającym na celu zmniejszenie zadłużenia, które na koniec 2023 r. wyniosło 18,5 miliarda dolarów. Occidental, wspierany przez Berkshire Hathaway, współpracuje z doradcą finansowym nad procesem sprzedaży aktywów w regionie Barilla Draw w Teksasie. Aktywa zajmują powierzchnię około 27 500 akrów netto i produkują około 24 400 baryłek ekwiwalentu ropy dziennie. Dyrektor generalna Occidental Vicki Hollub powiedziała, że drugi wniosek Federalnej Komisji Handlu (FTC) o informacje na temat przejęcia CrownRock za 12 miliardów dolarów przesunął datę finalizacji transakcji na drugą połowę tego roku, zmuszając władze firmy do odroczenia planowanej sprzedaży aktywów o wartości do 6 miliardów dolarów. Occidental planuje zaciągnąć nowy dług o wartości 9,1 miliarda dolarów, aby pomóc w sfinansowaniu transakcji z CrownRock.

- Exxon Mobil osiągnie pełne synergie produkcyjne z Pioneer Natural Resources za 18–24 miesięcy. Transakcja za $60 miliardów została sfinalizowania w pierwszych dniach maja, po wyrażeniu zgody na nakaz dotyczący zgody z zakresu prawa antymonopolowego, który uniemożliwił byłemu dyrektorowi generalnemu Pioneera dołączenie do jego zarządu i w nadchodzących tygodniach zamierza połączyć operacje, które utworzą największego producenta ropy w basenie łupkowym. „Z roku na rok zobaczycie, jak (wydobycie ropy) rośnie dość szybko” – powiedział Bart Cahir, starszy wiceprezes Exxon ds. łupków. Zakup ten ponad dwukrotnie zwiększa wydobycie Exxon z permu, największego złoża łupków w USA, do około 1,3 miliona baryłek dziennie ropy i gazu. Przewiduje się, że do 2027 r. wzrost wyniesie dodatkowe 700 000 baryłek dziennie, gdy Exxon połączy swoje zastrzeżone technologie z zasobami Pioneera – połączenie, które według dyrektora generalnego Exxon Darrena Woodsa „stworzy magię”. Dzięki areałowi Pioneera Exxon kontroluje 1,4 miliona akrów doskonałych obszarów, które pozwolą mu wiercić dłuższe i bliżej rozmieszczone odwierty w formacie sześcianu. Firma spodziewa się zaoferować stanowiska „przytłaczającej większości” pracowników Pioneera w ciągu najbliższych dwóch miesięcy. Zespoły integracyjne obu firm pracowały od sześciu miesięcy nad usprawnieniem procesu przejścia. Cahir powiedział, że zespół Pioneera zajmujący się handlem ropą naftową dobrze wpasowuje się w globalną organizację handlową Exxon, utworzoną ponad rok temu. Exxon będzie także transportował ropę Pioneera do rurociągów i logistyki Exxon, łącząc jej wolumeny z zakładami na wybrzeżu Zatoki Meksykańskiej, produkującymi paliwa i tworzywa sztuczne.

- Zapasy ropy naftowej w magazynach Shanghai Futures Exchange (ShFE) na dzień 30 kwietnia 2024 wynosiły 5,628 mln (b/z t/t).

- Liczba odwiertów naftowych w USA w ciągu tygodnia spadła o -7 do poziomu 499 aktywnych punktów.

Gaz ziemny

- Traderzy zauważyli, że jeśli ceny ropy w USA będą nadal spadać – kontrakty terminowe na ropę WTI spadły w ubiegłym tygodniu o około 7% – niektórzy wiertnicy mogą ograniczyć wydobycie ropy w basenach łupkowych, które również wytwarzają dużo powiązanego gazu, takich jak perm w Teksasie i Nowym Meksyku i Bakken w Północnej Dakocie. Produkcja gazu w USA spadła jak dotąd w 2024 r. o około 9% po tym, jak kilka firm energetycznych opóźniło ukończenie odwiertów i ograniczyło inną działalność wiertniczą po tym, jak ceny spadły do najniższego poziomu od 3,5 roku wlutym i marcu. Jakakolwiek redukcja powiązanego gazu może spowodować załamanie ogólnego wydobycia gazu, ponieważ wysokie ceny ropy naftowej umożliwiają przedsiębiorstwom energetycznym dalsze zarabianie na odwiertach w poszukiwaniu ropy naftowej, nawet gdy ceny gazu są ujemne, jak miało to miejsce w węźle Waha w permie w zachodnim Teksasie w pierwszej połowie kwietnia.

- „Spekulanci rynkowi zajęli długą pozycję netto, co sugeruje, że rynki spodziewają się dalszej presji zwyżkowej na ceny gazu. W krótkoterminowych perspektywach dominują niższe temperatury, co doprowadzi do wolniejszego uzupełniania europejskich zapasów gazu” – powiedział Hans Van Cleef, główny ekonomista ds. energii w PZ – Energy Research & Strategy.

- Rynek uważnie obserwuje, jak szybko amerykański Freeport LNG powróci z prac konserwacyjnych, które rozpoczęły się w marcu i mają zakończyć się w maju. „Jeśli wszystko pójdzie zgodnie z planem, zakład może powrócić z nieco większą wydajnością niż wcześniej, ale istnieje również możliwość wystąpienia opóźnień, które w najbliższej przyszłości mogą spowodować usunięcie większej liczby ładunków, jeśli prace potrwają dłużej” – powiedział Froley z ICIS.

- Uruchomienie LNG Canada, pierwszego terminalu eksportowego w kraju, prawdopodobnie odciąży dostawy gazu ziemnego na wiele lat i zmusi producentów do ograniczenia eksportu do USA, gdzie popyt na paliwo jest rekordowo wysoki. Shell rozpoczęła testowanie wartego 40 miliardów dolarów kanadyjskich terminalu w Kolumbii Brytyjskiej przed rozpoczęciem operacji komercyjnych w połowie 2025 roku.Terminal będzie przetwarzał do 2 miliardów stóp sześciennych dziennie (bcfd), co stanowi 11% obecnego wydobycia gazu w Kanadzie. Podobnie jak Kanada, Stany Zjednoczone budują więcej terminali skroplonego gazu ziemnego (LNG), ponieważ produkują więcej gazu, niż zużywają.Jednak nawet jako największy na świecie producent gazu Stany Zjednoczone nie prowadzą wierceń na tyle, aby zaspokoić zarówno krajowe zużycie, jak i rosnący popyt eksportowy. Według amerykańskiej Agencji Informacji o Energii Kanada wyeksportowała rurociągiem do USA około 8 bcfd gazu w 2023 r., w porównaniu ze średnią wynoszącą 7,5 bcfd w ciągu poprzednich pięciu lat. ARC Resources będzie dostarczać gaz do projektu Cedar LNG, jednego z kilku na wybrzeżu Pacyfiku w Kolumbii Brytyjskiej, który znajduje się w pobliżu rozległych złóż łupkowych Montney w Kanadzie i zapewnia krótką odległość transportu do statków kierujących się na rynki azjatyckie. Oczekuje się, że w połowie roku Cedar otrzyma ostateczną decyzję inwestycyjną dotyczącą budowy terminalu zużywającej 0,4 bcfd gazu po otwarciu w 2028 r. LNG Canada, w której malezyjski Petronas posiada 25% udziałów, rozważa drugą fazę przesyłu 2 bcfd, podczas gdy Ksi Lisims LNG stara się o zgodę rządu na budowę drugiego co do wielkości terminalu w kraju, o wydajności dalszych 1,7–2 bcfd. „Uruchomienie LNG Canada otwiera nowe rynki dla kanadyjskiego gazu inne niż (amerykański) jakiekolwiek pogorszenie wielkości eksportu kanadyjskiego gazu do USA może odbić się echem w Ameryce Północnej pod koniec tej dekady” – powiedział Eli Rubin, starszy analityk ds. energetyki w firmie doradczej EBW Analytics Group. Jednak w perspektywie krótkoterminowej Rubin powiedział, że LNG Canada pomoże rozwiązać „ogromną obecną nadpodaż gazu w magazynach” w Kanadzie i amerykańskim systemie EIA/GAS. Infrastruktura, w szczególności obiekty do przetwarzania surowego gazu ziemnego, musi się rozwijać, aby umożliwić większą produkcję w Kanadzie. „Przepustowość rurociągów eksportowych może również stanowić ograniczenie wzrostu produkcji, ponieważ duża jej część jest w pełni zakontraktowana na kilka następnych lat” – powiedział Anderson z ARC. „Po bieżącym sezonie, w którym wygląda na to, że podaż jest nadpodaż, patrzymy na całkiem ekscytujący rynek” – powiedział Jean-Paul Lachance, dyrektor generalny Peyto Exploration and Development.

- Chevron Australia pracuje nad wznowieniem pełnej produkcji w zakładzie gazowniczym Gorgon po tym, jak usterka mechaniczna spowodowała wyłączenie jednego pociągu produkującego skroplony gaz ziemny (LNG). Do awarii doszło 30 kwietnia. „Działania naprawcze się rozpoczęły i oczekuje się, że potrwają kilka tygodni” – dodał rzecznik, nie podając bardziej konkretnych ram czasowych. Krajowe pociągi gazowe i pozostałe dwa pociągi LNG w Gorgon pozostają nienaruszone i produkują z pełną wydajnością. Gorgon eksportuje LNG do klientów w całej Azji i produkuje gaz krajowy na rynek Australii Zachodniej. Posiada trzy pociągi LNG, czyli jednostki produkcyjne, o łącznej przepustowości 15,6 mln ton rocznie. Posiada również krajową elektrownię gazową, która może dostarczać do Australii Zachodniej 300 teradżuli gazu dziennie. Chevron jest właścicielem i operatorem projektu Gorgon w 47%. Jej współwłaścicielami są Exxon Mobil, Shell i japońskie przedsiębiorstwa użyteczności publicznej Osaka Gas, Tokyo Gas i JERA.

- Cheniere Energy przekroczył skorygowane szacunki zysków podstawowych za Q1 2024, ponieważ wyższe niż oczekiwano wolumeny eksportu zrównoważyły niższe ceny gazu ziemnego. Całkowite wolumeny LNG załadowane przez Cheniere pozostały mniej więcej na stałym poziomie rok do roku i wyniosły 601 bilionów brytyjskich jednostek cieplnych (BTU), ale były wyższe niż oczekiwania Wall Street. Zyski były wyższe niż szacowano, biorąc pod uwagę wyższy wolumen o 56 bilionów Btu, który zapewnił marżę o 190 milionów dolarów wyższą niż prognozowano. Cheniere odnotowała skorygowany zysk przed odsetkami, podatkami, amortyzacją i amortyzacją w wysokości 1,77 miliarda dolarów (-51% r/r), powyżej średniej szacunkowej analityki wynoszącej 1,54 miliarda dolarów. W drugim i trzecim kwartale 2024 r., kiedy temperatury na wybrzeżu Zatoki Meksykańskiej w USA będą wysokie, a zakłady będą mniej wydajne, Cheniere przeprowadzi większość prac konserwacyjnych, co doprowadzi do niższych wolumenów.

- Projekt Golden Pass LNG realizowany przez Exxon Mobil i Qatar Energy był kilkakrotnie opóźniany i obecnie oczekuje się, że pierwsza produkcja LNG nastąpi w przyszłym roku.

- Zapasy gazu Unii Europejskiej na dzień 2 maja 2024 wynoszą 62,9% (+1,3 pp t/t) w magazynach podziemnych oraz 55,5% (+2,7 pp t/t) w terminalach LNG.

- Ceny spotowe gazu ziemnego w Azji w ubiegłym tygodniu na czerwcowe dostawy to $10,40/mmBtu (+1,96% t/t). Froley powiedział, że import do Chin w kwietniu 2024 r. wyniósł 6,7 mln ton metrycznych, co stanowi rekord w tym miesiącu, pobijając 6,5 mln ton w kwietniu 2021 r. i jest zgodny z rekordowym importem do Chin z marca i lutego, który odnotowano również w tym roku. W Azji Południowej i Południowo-Wschodniej wysokie temperatury zwiększyły ostatnio popyt na energię, zwiększając zużycie gazu w sektorze energetycznym i zapewniając wsparcie popytu w Indiach i Tajlandii. Chiny odnotowały silną aktywność zakupową przed początkiem lata; prognozuje się jednak, że dzienne maksima utrzymają się poniżej norm sezonowych do maja i na początku czerwca.

- Prognozowany popyt wraz z eksportem gazu ziemnego w USA w tym tygodniu to 92,3 mld stóp sześciennych dziennie (bcfd) czyli +0,98% t/t. W przyszłym tygodniu zapotrzebowanie na gaz ma wynieść 89,5 bcfd.

- Majowa podaż gazu ziemnego w USA (z wyłączeniem Alaski) wynosi 96,3 mld stóp sześciennych dziennie (-1,83% m/m).

- Majowy przepływ gazu ziemnego do terminali eksportowych LNG z USA wynosi średnio 12,2 bcfd (+2,5% m/m).

- Liczba amerykańskich odwiertów gazowych w ciągu tygodnia spadła o -3 do poziomu 102 aktywnych punktów, najmniej od grudnia 2021.

- Amerykańskie zapasy gazu ziemnego w tygodniu do 26 kwietnia wzrosły o +59 mld stóp sześciennych (bcf) do 2 484 bilionów stóp sześciennych (tcf). Prognozowano wzrost o +57 bcf. Zapasy gazu w USA są obecnie o +35% powyżej 5-letniej średniej oraz +21% r/r.

Uran

- Stany Zjednoczone od 2022 r. przygotowują się na możliwość zaprzestania sprzedaży przez prezydenta Rosji Władimira Putina paliwa do energii jądrowej, a oczekujący zakaz importu z Rosji pomoże zwiększyć krajowe zdolności w zakresie przetwarzania paliwa uranowego, powiedziała agencji Reuters ustępująca Kathryn Huff, zastępczyni sekretarza stanu ds. energii jądrowej. Senat USA przyjął ustawę zakazującą importu z Rosji. Zakaz, który ma zostać podpisany przez prezydenta Joe Bidena, rozpoczyna się 90 dni po wejściu w życie, chociaż pozwala Departamentowi Energii na wydawanie zwolnień w przypadku problemów z dostawami. Posunięcie to wzbudziło obawy, że Putin może zemścić się w postaci zamrożenia eksportu do USA, zwiększając ceny uranu.Rosja dostarczyła około 24% uranu wykorzystywanego w reaktorach w USA w 2022 roku i była jej głównym dostawcą zagranicznym. „Rzeczywistość jest taka: w ciągu ostatnich kilku lat istniała bardzo realna i obecnie bardzo możliwa groźba, że Rosja może nagle zaprzestać wysyłania wzbogaconego uranu do Stanów Zjednoczonych” – powiedziała Huff. Stwierdziła także, że kraje, w tym Kanada, Francja i Japonia, pomogą Stanom Zjednoczonym uporać się z „sojuszniczą alternatywą” dla rosyjskiego uranu. Zakaz importu odblokowałby 2,7 miliarda dolarów z poprzedniego ustawodawstwa na rozwój krajowego przemysłu uranowego. Elektrownie jądrowe tankują paliwo mniej więcej co dwa lata, a umowy są opracowywane z wieloletnim wyprzedzeniem. Huff powiedział, że Stany Zjednoczone mają „prawie wystarczająco dużo czasu”, czyli około trzech lub czterech lat, na uruchomienie nowych mocy produkcyjnych w zakresie konwersji i wzbogacania uranu oraz zastąpienie rosyjskiego importu. W USA elektrownia jądrowa Vogtle w stanie Georgia została otwarta w tym tygodniu po latach opóźnień. Jednak nie przewiduje się żadnych nowych konstrukcji, co budzi obawy, że USA nie będą w stanie osiągnąć celu Bidena na rok 2050, jakim jest dekarbonizacja gospodarki. Huff spodziewa się, że następną elektrownią atomową, która zostanie uruchomiona, będzie Palisades w stanie Michigan. Holtec po raz pierwszy w historii Stanów Zjednoczonych próbuje ponownie otworzyć elektrownię jądrową. Palisady zostaną zamknięte w 2022 r., 10 dni wcześniej z powodu problemów technicznych. Przeciwnicy ponownego otwarcia Palisades, otwartego w 1971 r., twierdzą, że zbiornik reaktora jest podatny na pękanie. Huff powiedział, że Holtec, który w marcu otrzymał pożyczkę od DOE w wysokości 1,5 miliarda dolarów, będzie musiał wyremontować elektrownię, aby uzyskać zgodę amerykańskich organów regulacyjnych. Rzecznik Holtec, Patrick O’Brien, powiedział, że Palisades, który nadal wymaga ponownej autoryzacji, zostanie poddany dokładnym inspekcjom przed ponownym uruchomieniem.

Złoto

- Południowoafrykańska firma wydobywcza Harmony Gold poinformowała w piątek, że jeden z jej pracowników zmarł w kopalni Doornkop. Firma podała, że mężczyzna był operatorem wiertnicy i zmarł w czwartek w wyniku upadku na ziemię w kopalni w Soweto, około 20 kilometrów od Johannesburga. Harmony Gold oświadczyła, że przyczyna wypadku jest badana, a część kopalni została tymczasowo zamknięta.

- „Początkowy wzrost kursu złota po raporcie o zatrudnieniu przyciągnął znaczną realizację zysków, co sugeruje, że byki stają się coraz bardziej ostrożne po niezwykłym kwietniowym wzrostach i raczej zwyczajnej reakcji po przyjaznych komentarzach Powella w środę” – powiedział Tai Wong, nowojorski niezależny handlowiec metalami. Chociaż dane o zatrudnieniu wzmocniły oczekiwania, że Rezerwa Federalna rozpocznie w tym roku obniżki stóp procentowych, co powinno wspierać kruszec o zerowej stopie zwrotu, skłoniło to inwestorów do przejścia na bardziej ryzykowne aktywa. „Nastroje sprzyjają ryzyku, co przekłada się na mniejszy popyt na złoto” – powiedział Chris Gaffney, prezes rynków światowych w EverBank.

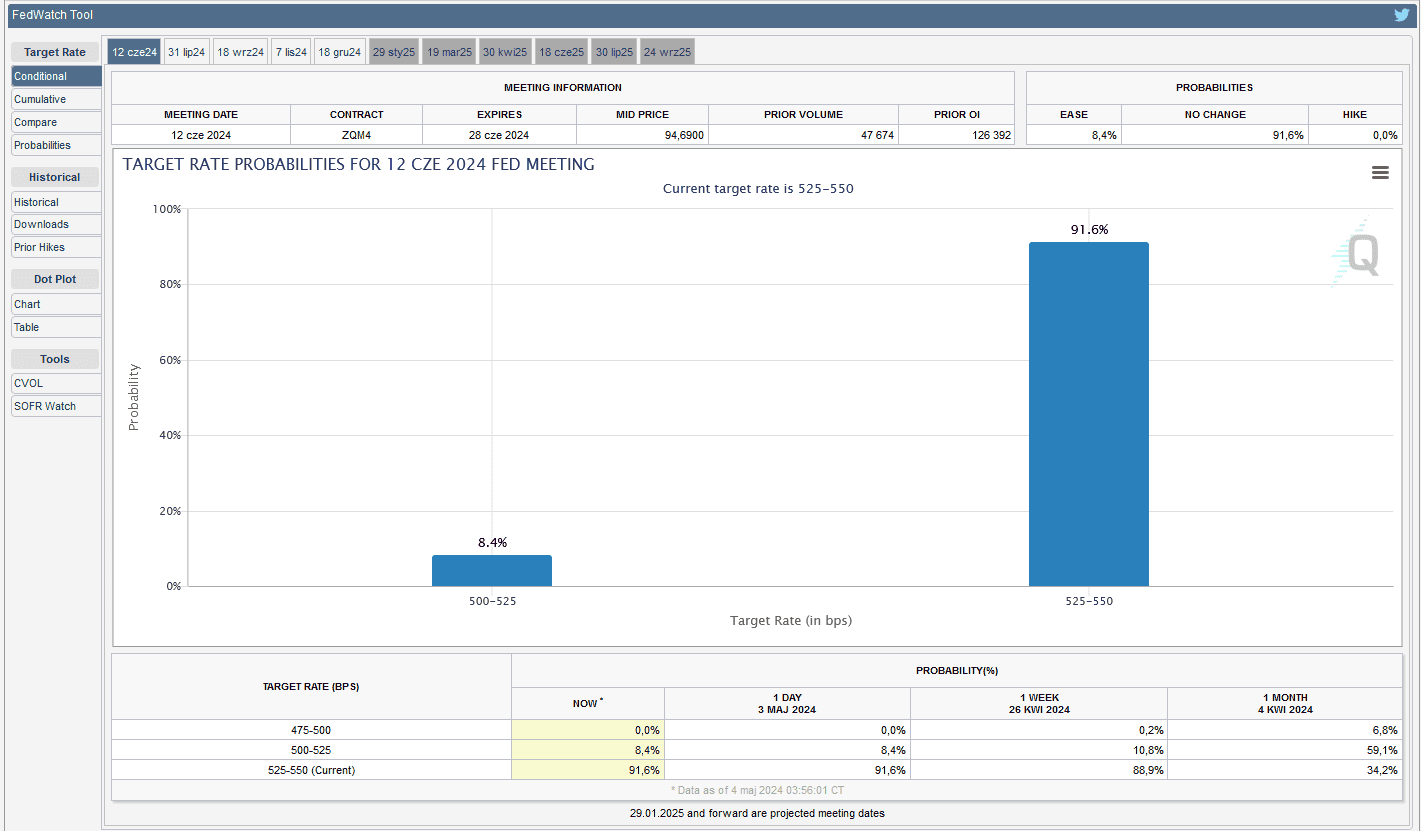

- FedWatch Tool (CME) na dzień 4 maja 2024 dla czerwcowego posiedzenia FOMC:

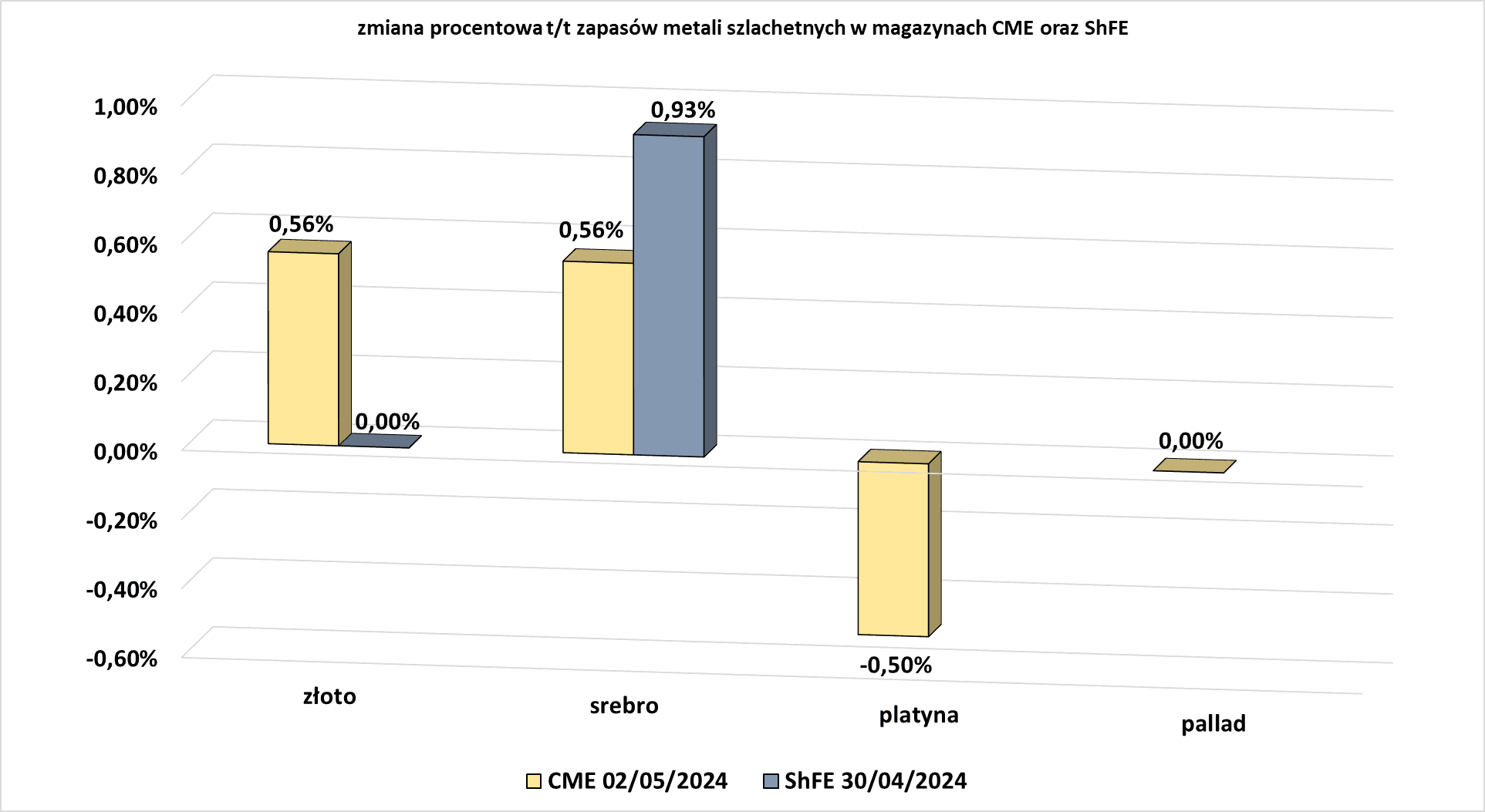

- Tygodniowe zmiany zapasów metali szlachetnych w magazynach giełd CME (NYMEX & COMEX) i szanghajskiej (ShFE):

Miedź

- Glencore sprawdza możliwość złożenia oferty na zakup Anglo American (AA). Wcześniej spółka odrzuciła propozycję BHP Group przejęcia za $39 mld, co było ofertą wyższą o 31% od wyceny rynkowej firmy w dniu jej złożenia. Anglo jest atrakcyjne dla swoich konkurentów ze względu na swoje cenne aktywa w postaci miedzi w Chile i Peru – metalu stosowanego we wszystkim, od pojazdów elektrycznych i sieci energetycznych po budownictwo, na którego popyt oczekuje się wzrostu w miarę przejścia świata na czystszą energię i szersze wykorzystanie sztucznej inteligencji. Anglo American i Glencore są właścicielami po 44% kopalni Collahuasi w Chile, która, jak się szacuje, posiada jedne z największych na świecie zasobów miedzi. Jednocześnie rozległe portfolio Anglo obejmuje również platynę, rudę żelaza, węgiel stalowniczy, diamenty i projekt nawozowy. Glencore jest nadal w trakcie przejęcia za 6,9 miliarda dolarów 77% jednostki węglowej kanadyjskiej firmy górniczej Teck, które ma zostać sfinalizowane do trzeciego kwartału tego roku. Warunkiem wstępnym propozycji BHP była sprzedaż przez Anglo swoich udziałów w Anglo Platinum (Amplats) i Kumba Iron Ore w Republice Południowej Afryki. W oświadczeniu z 2 maja BHP stwierdziło, że propozycja „odzwierciedla priorytety jej portfela i możliwości uzyskania synergii”. Glencore jest właścicielem aktywów związanych z węglem i chromem w Republice Południowej Afryki. „W przeciwieństwie do BHP, Glencore mogłoby zyskać na zatrzymaniu Kumby i sprzedaży rudy żelaza, a Glencore może spotkać się z mniejszym sprzeciwem politycznym w Republice Południowej Afryki, zwłaszcza gdyby zaproponował prostą transakcję dotyczącą wszystkich udziałów, która nie obejmowałaby podziału Kumby i Amplats” – stwierdził analityk Jefferies Christopher LaFemina.

- Goldman Sachs podwyższył swoją prognozę cen miedzi, szacując, że na koniec 2024 wyniesie ona nie $10 000/tonę, a wzrośnie do nawet $12 000/tonę, powołując się na tendencję rynku miedzi do niedoboru i oczekiwania na większy deficyt. Goldman Sachs podniósł także prognozę średniej ceny miedzi na cały rok do $9 800/t z poprzednich $9 200/t i utrzymał średnią cenę $15 000/t w 2025 r. „Nasze najnowsze szacunki zapotrzebowania na miedź wskazują na 454 tysięcy ton deficytu (+26 tyś. ton względem poprzedniej prognozy) i deficytu 467 tysięcy ton w 2025 roku (+54 tyś. ton względem poprzedniej prognozy).”

- Około 7 miliardów dolarów inwestycji infrastrukturalnych w Demokratycznej Republice Konga dokonanych przez chińskie firmy w ramach zmienionej umowy na minerały będzie w dużej mierze zależeć od utrzymania się wysokich cen miedzi. Rząd prezydenta Feliksa Tshisekediego nalegał na dokonanie przeglądu umowy z 2008 r. dotyczącej infrastruktury minerałów zawartej z Sinohydro Corp i China Railway Group, aby przynieść więcej korzyści Kongo, największemu na świecie producentowi kobaltu. Strony zgodziły się utrzymać obecną strukturę udziałów w spółce joint venture Sicomines zajmującej się miedzią i kobaltem, z czego 68% należy do partnerów chińskich, a 32% do kongijskiej spółki wydobywczej Gecamines. Finansowanie infrastruktury będzie pochodzić z zysków Sicomines, które zostaną również wykorzystane na spłatę pożyczek udzielonych Kongo chińskim przedsiębiorstwom za pośrednictwem chińskich banków na rzecz Sicomines. Strony uzgodniły, że w latach 2024–2040 co roku 324 mln dolarów będzie inwestowane głównie w infrastrukturę drogową, pod warunkiem jednak, że ceny miedzi utrzymają się na poziomie powyżej 8 000 dolarów za tonę metryczną. „Jeśli cena miedzi wzrośnie o co najmniej 50% z 8 000 dolarów za tonę, 30% dodatkowych zysków osiągniętych na tych warunkach zostanie przeznaczone na finansowanie dodatkowej infrastruktury. Strony rozumieją i akceptują, że Sicomines zaprzestanie finansowania projektów infrastrukturalnych w przypadku, gdy cena miedzi spadnie do 5200 dolarów za tonę lub mniej” – wynika ze szczegółowego porozumienia opublikowanego na rządowej stronie internetowej. Zgodnie z umową Sicomines będzie nadal zwolnione z płacenia podatków do 2040 r., co jest sytuacją szeroko krytykowaną przez kongijskie i międzynarodowe organizacje społeczeństwa obywatelskiego, które twierdzą, że decyzja ta oznaczała poważną utratę dochodów państwa. Kongo, będący także trzecim co do wielkości producentem miedzi na świecie i posiadającym znaczne złoża litu, cyny i złota, a także innych minerałów, zobowiązało się do publikowania wszystkich kontraktów wydobywczych w ramach trzyletniego programu realizowanego z Międzynarodowym Funduszem Walutowym.

- Panama zabroni First Quantum wydobywania miedzi w czasie zamknięcia kopalni, do której prowadzenia utraciła prawa w zeszłym roku, powiedział agencji Reuters minister handlu Jorge Rivera Staff, dodając, że należy znaleźć nowe sposoby finansowania zamknięcia kopalni. Górnicy na całym świecie zazwyczaj wstrzymują wydobycie w trakcie procesów zamykania, ponieważ zyski wykorzystują na finansowanie przestojów, ale w przypadku Cobre Panama takie posunięcie nie wchodzi w grę. Decyzja o wypowiedzeniu kontraktu kanadyjskiej spółce First Quantum, która zapewniała około 40% jej przychodów w zeszłym roku, została podjęta wśród ogólnokrajowych protestów, które doprowadziły również władze do wprowadzenia zakazu wszelkiej działalności w zakresie wydobycia metali. „Istnieją dwie możliwości sfinansowania procesu zamknięcia. Jedna polega na tym, że firma za to zapłaci, jeśli będzie w dalszym ciągu zajmować się zamknięciem, a druga na pokryciu tego przez rząd. Skąd miałyby pochodzić fundusze? Jest to część dyskusji, które prowadzimy” – powiedział Rivera Staff. Panamczycy pójdą do urn, aby 5 maja wybrać nowego prezydenta, co oznacza, że następny rząd prawdopodobnie zdecyduje, kto pokryje szacunkowe 800 milionów dolarów kosztów zamknięcia kopalni. W zeszłym roku Panama nakazała zamknięcie kopalni Cobre Panama, która odpowiadała za około 1% światowego wydobycia miedzi, po orzeczeniu Sądu Najwyższego uznającym jej umowę za niezgodną z konstytucją. Obecne plany przewidują, że procesem zamknięcia zajmie się First Quantum, ale kraj mógłby wybrać alternatywę, gdyby zaoferowano lepsze warunki. Kolejny punkt sporny między Panamą a First Quantum dotyczy tego, kto jest właścicielem 121 000 ton koncentratu miedzi przechowywanego w kopalni. Firma First Quantum oświadczyła w zeszłym tygodniu, że wierzy, że będzie w stanie ją wydobyć po wyborach, ale Rivera Staff twierdzi, że rząd nie zdecydował jeszcze, kto jest jej właścicielem. Panama pracuje nad ustaleniem, czy koncentrat miedzi o wartości około 200 milionów dolarów został wydobyty przed czy po wydaniu orzeczenia unieważniającego kontrakt. First Quantum wszczęło jeden proces arbitrażu handlowego przeciwko Panamie w związku z unieważnioną umową, ale kolejne cztery arbitraże, skupiające się na inwestycjach, są w początkowej fazie. Agencje ratingowe ostrzegły, że gospodarka Panamy może poważnie ucierpieć, jeśli kraj przegra jeden lub więcej arbitrażów i będzie zmuszony zapłacić wysokie kary.

- „Istnieje mocne tło, a nastroje w stosunku do miedzi i innych metali wyraźnie się zmieniły. Pytanie brzmi, czy miedź nie została nieco nadmiernie naciągnięta w górę? W miarę upływu roku i obserwowania kolejnych zakłóceń w dostawach oraz silnego popytu, szczególnie ze strony Chin w zakresie wydatków na sieć energetyczną, możemy zaobserwować, że ponownie dojdzie do deficytu” – powiedział Nitesh Shah, strateg ds. surowców WisdomTree. Dodał, że jakakolwiek korekta lub konsolidacja będzie trwała kilka tygodni, zanim ceny powrócą na ścieżkę wzrostową. „Ponieważ chińskie rynki ponownie otwierają się w poniedziałek (6 maja) po święcie, wierzymy, że utrzymujący się nastrój zniechęcający do ryzyka może zaostrzyć spadki ze względu na wzmożoną aktywność na rynku” – napisali analitycy Sucden Financial.

Pozostałe metale przemysłowe

- Boliden wznowi w trzecim kwartale produkcję w swojej kopalni cynku Tara w Irlandii, po prawie rocznym zamknięciu. Boliden powiedział, że Tara będzie stopniowo zwiększać produkcję, aby osiągnąć pełną wydajność od stycznia 2025 r. Kopalnia została zawieszona w czerwcu ubiegłego roku po tym, jak ceny cynku osiągnęły najniższy poziom od trzech lat. Jest to największa kopalnia cynku w Europie, produkująca ponad 300 000 ton koncentratów cynku rocznie.Zawieszenie Tary wraz z zakłóceniami w głównych australijskich kopalniach spowodowało zmniejszenie dostaw koncentratów cynku. „Pomiędzy związkami zawodowymi a lokalnym zarządem osiągnięto porozumienie, które umożliwia proces ponownego otwarcia kopalni w Tara w sposób bardziej zrównoważony finansowo” – stwierdził Boliden. Umowa obejmuje cięcia kadrowe. Boliden powiedział, że zaksięguje koszty restrukturyzacji w wysokości 30 milionów euro z tytułu cięć i innych zmian organizacyjnych w drugim kwartale. Ceny cynku wzrosły w tym roku o 11%, co poprawiło rentowność operacji związanych z cynkiem i zmotywowało do wznowienia wstrzymanych projektów. Glencore Plc ogłosiło rozbudowę swojej huty Nordenham w Niemczech, a Nyrstar również planuje ponowne uruchomienie huty Budel w Holandii. Ponowne uruchomienie Tary wraz z rozbudową huty Odda firmy Boliden w Norwegii zwiększy podaż cynku w Europie.

- Departament Sprawiedliwości Stanów Zjednoczonych oczekuje więcej szczegółów i materiałów dokumentacyjnych w ramach kontroli antymonopolowej dotyczącej propozycji Nippon Steel przejęcia US Steel za 15 miliardów dolarów. Powszechnie znane jako „drugi wniosek”, oznacza ono dodatkową kontrolę ze strony organów regulacyjnych prawa antymonopolowego, które proszą o dodatkowe informacje i materiały dokumentacyjne w ramach procesu przeglądu fuzji. Wniosek Departamentu Sprawiedliwości pojawia się po tym, jak oferta japońskiej firmy została ostro skrytykowana w USA, w tym ze strony prezydenta Joe Bidena, który stwierdził, że aktywa powinny stanowić własność krajową. Jednak w kwietniu zdecydowana większość akcjonariuszy US Steel głosowała za transakcją. Pomimo obaw przed zwolnieniami największy japoński producent stali zapowiedział, że nie będzie zwolnień w wyniku fuzji i przeniesie swoją amerykańską siedzibę do Pittsburgha, gdzie mieści się siedziba US Steel. Przejęcie US Steel pomoże firmie Nippon, czwartemu co do wielkości producentowi stali na świecie, zwiększyć globalne moce produkcyjne w zakresie stali surowej do poziomu 100 milionów ton. Spółka US Steel spodziewa się obecnie, że fuzja zakończy się w drugiej połowie 2024 r.

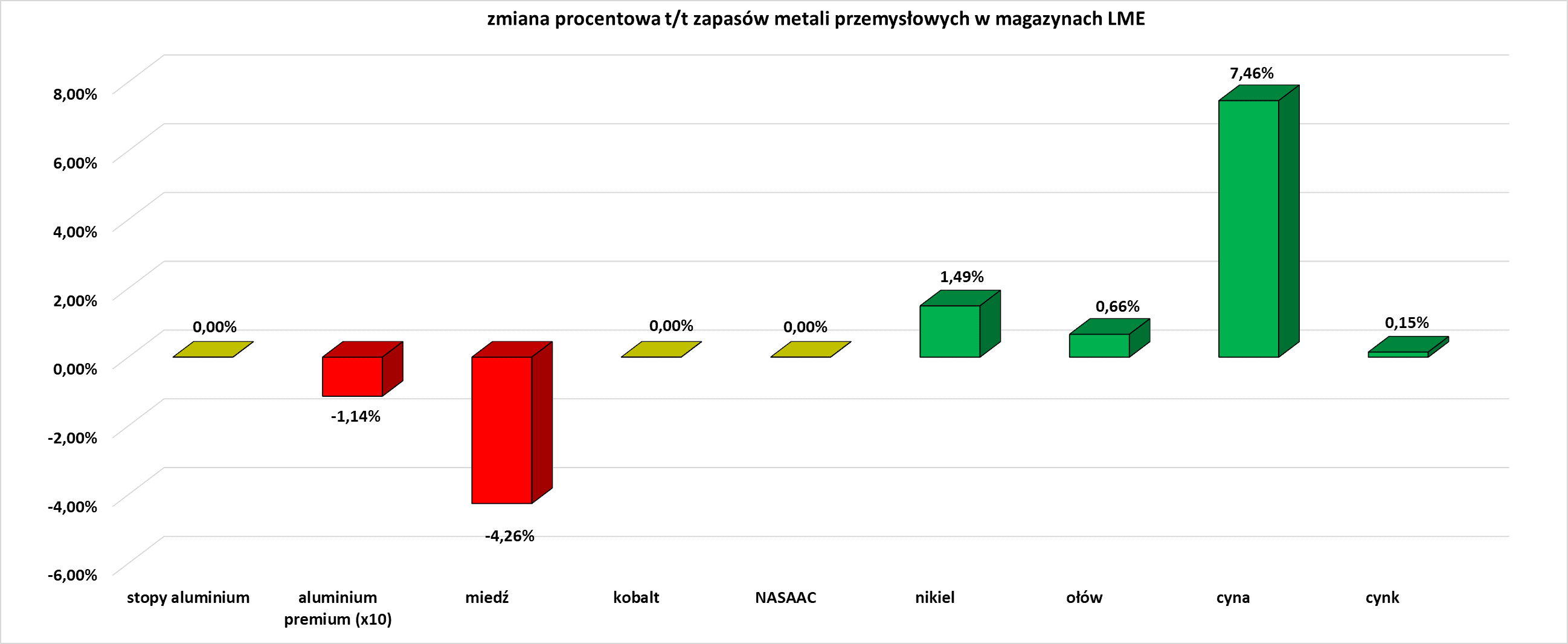

Stany magazynowe metali przemysłowych

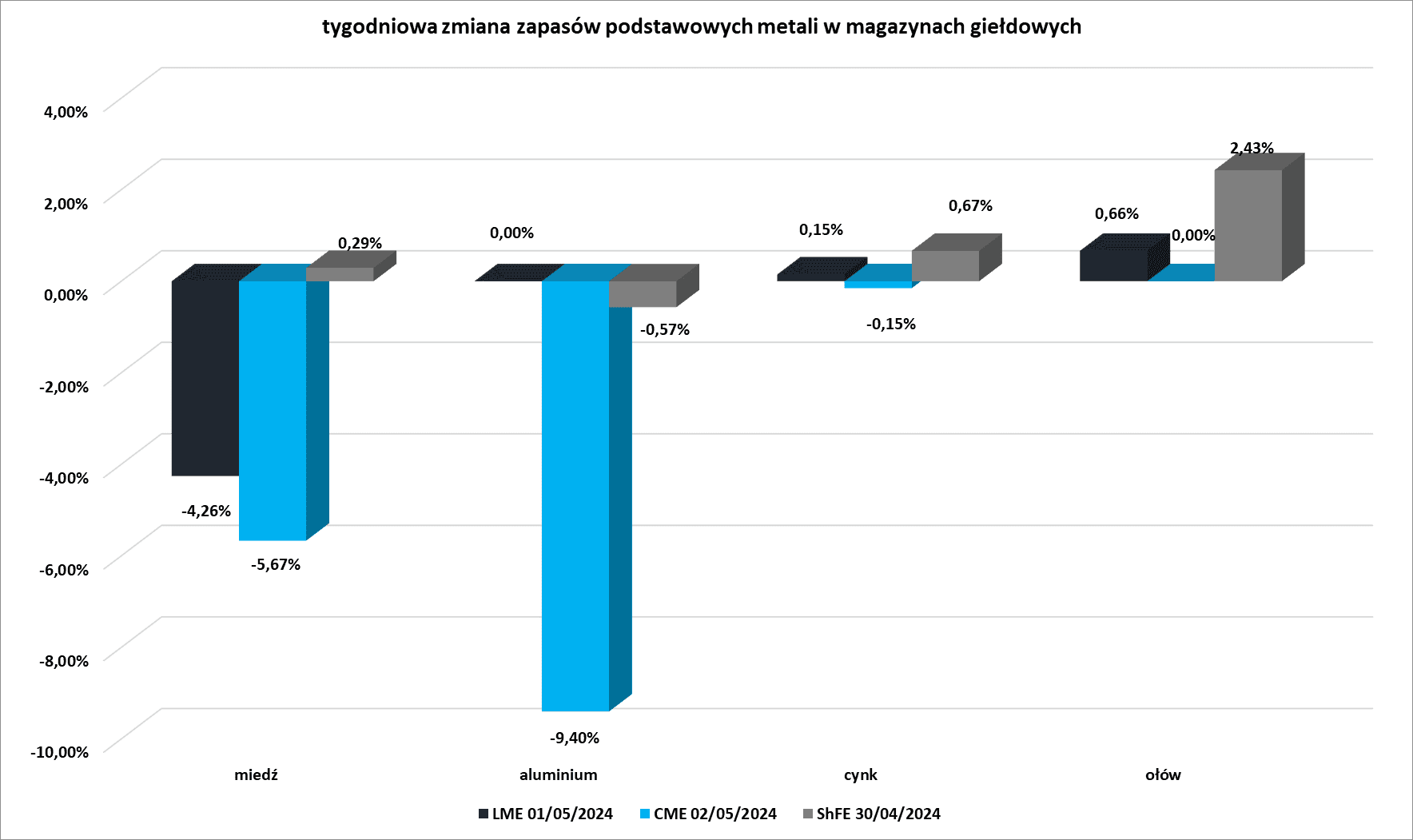

- Tygodniowe zmiany zapasów kluczowych metali przemysłowych w magazynach giełd CME (NYMEX & COMEX), szanghajskiej (ShFE) i londyńskiej (LME) giełdy:

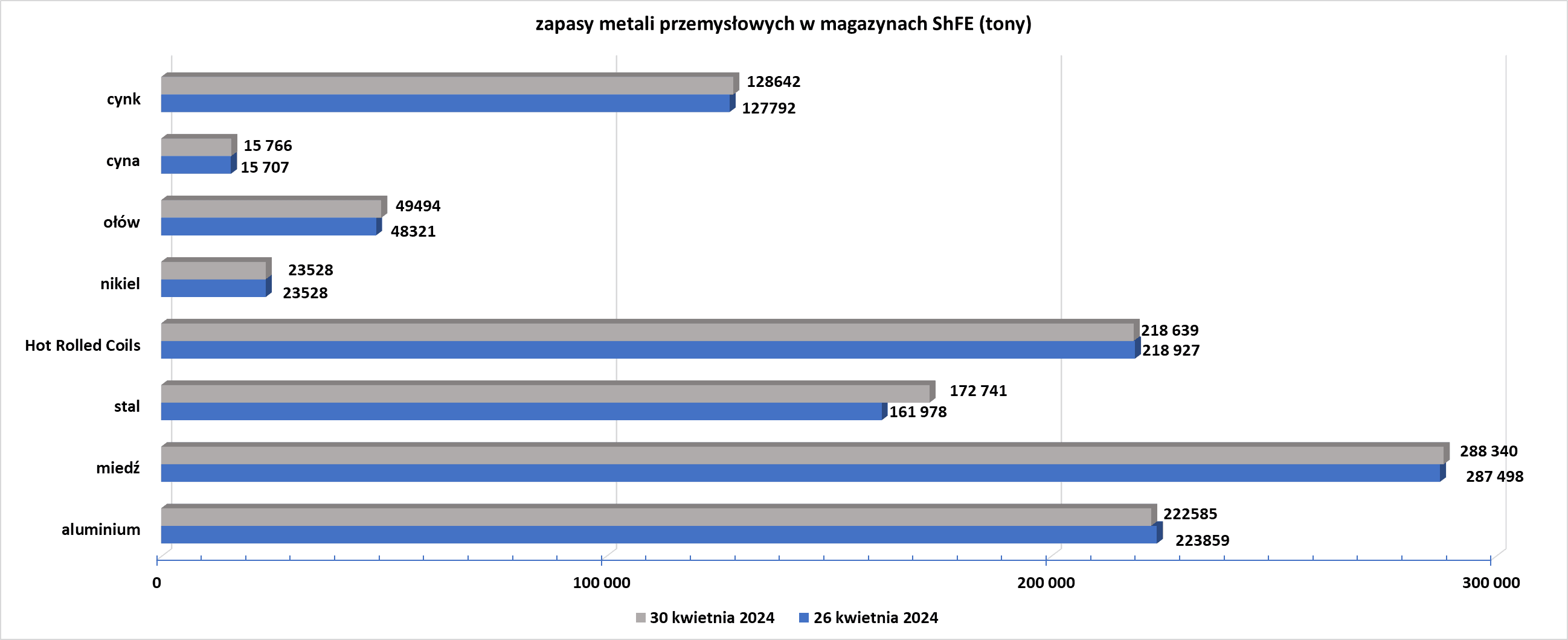

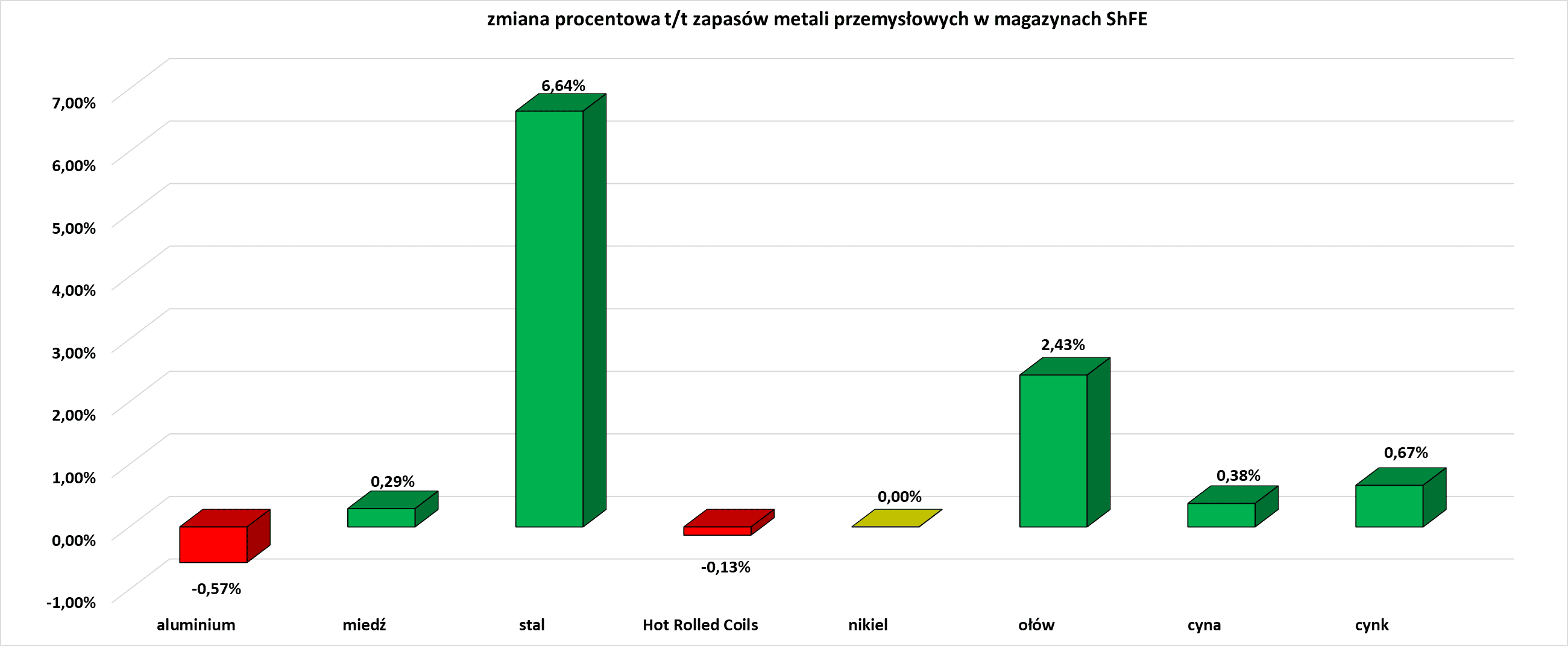

- Zapasy metali przemysłowych w magazynach Szanghajskiej Giełdy (ShFE):

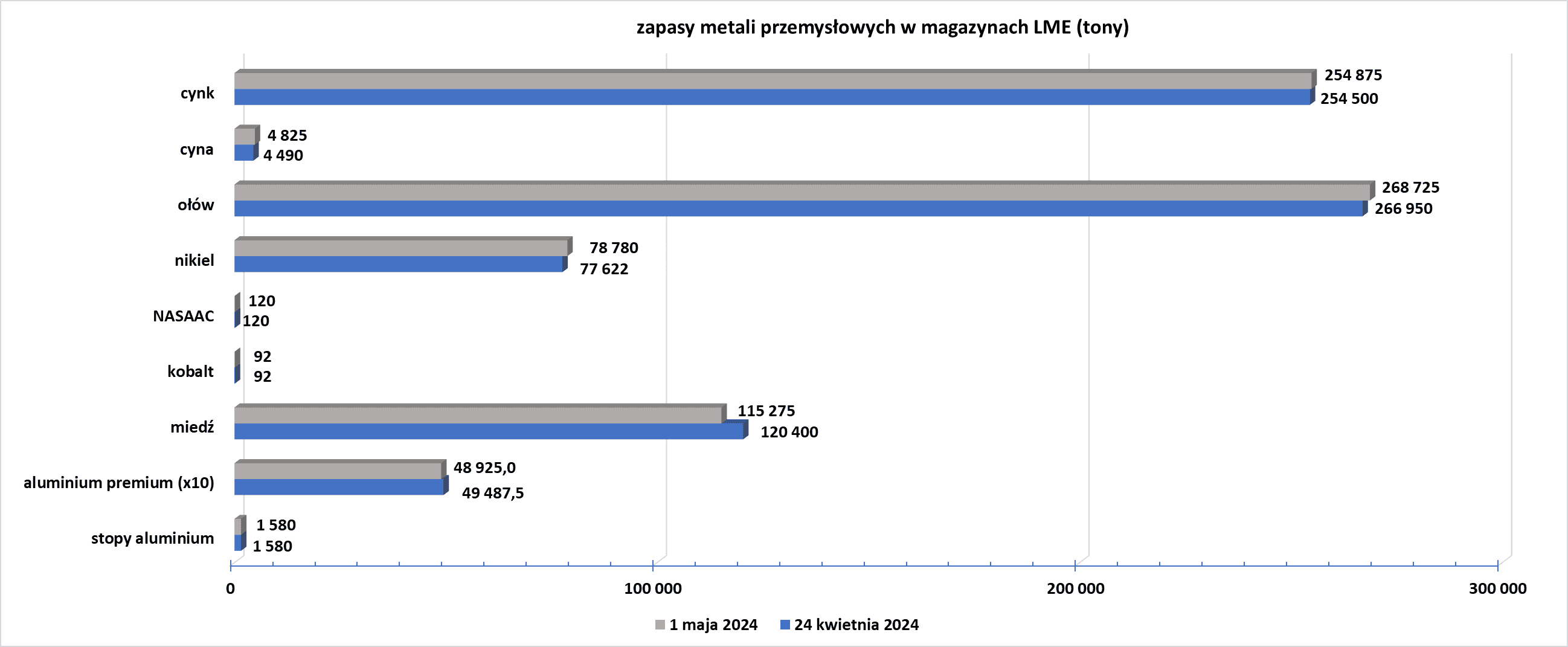

- Zapasy metali przemysłowych w magazynach Londyńskiej Giełdy Metali (LME):

Omówienie aktualności

Program Surowcowe info od lipca 2020 roku pojawia się na moim osobistym kanale YouTube w poniedziałki i czwartki:

Statystyki

Od niedzieli do czwartku około 19:30 na moich social mediach (Facebook oraz Twitter) są publikowane statystyki intraday’owe dotyczące kierunku ceny na następny dzień. Z surowców wśród statystyk jest złoto, gaz ziemny, ropa Brent oraz ropa WTI. Wyjaśnienie potencjału tych danych znajdziecie w tym artykule.