Zapraszam na kolejny zestaw aktualności surowcowych.

nie chcesz czytać?

kliknij by przejść od razu do odcinka programu Surowcowe info

Słowniczek

- pp – punkt procentowy

- b/z – bez zmian

- t/t – zmiana wartości względem poprzedniego tygodnia

- m/m – zmiana wartości względem poprzedniego miesiąca

- q/q – zmiana wartości względem poprzedniego kwartału

- r/r – zmiana wartości względem poprzedniego roku

- s/s – zmiana wartości względem poprzedniego sezonu (w przypadku surowców mających sezon na przełomie roku kalendarzowego)

W dzisiejszych aktualnościach:

- ogólne informacje

- kawa

- cukier

- kakao

- bawełna

- sok pomarańczowy

- pszenica

- kukurydza

- soja

- pozostałe rośliny oleiste

- wieprzowina, wołowina, drób i ryby

- energia elektryczna

- ropa naftowa

- gaz ziemny

- energia odnawialna

- uran

- węgiel

- złoto

- miedź

- pozostałe metale przemysłowe

- stany magazynowe metali przemysłowych

- program Surowcowe info

Ogólne informacje

- Sekretarz skarbu Janet Yellen powiedziała agencji Reuters, że wzrost gospodarczy w USA jest prawdopodobnie silniejszy, niż sugerują słabsze od oczekiwań dane kwartalne. Yellen powiedziała, że wzrost PKB w USA za pierwszy kwartał może zostać zrewidowany w górę, gdy będzie dostępnych więcej danych, a inflacja spadnie do bardziej normalnego poziomu po splocie „osobliwych” czynników, które sprawiły, że gospodarka osiągnęła najsłabszy wynik od prawie dwóch lat. „Gospodarka amerykańska w dalszym ciągu radzi sobie bardzo, bardzo dobrze” – powiedziała Yellen. „Rynek zaczął zdawać sobie sprawę, że jeśli spojrzeć na cały raport z odpowiedniej perspektywy, dane dotyczące spowolnienia wzrostu zostaną prawdopodobnie zawyżone. Myślę, że wtedy rynek również zaczął skupiać się na ograniczonej sytuacji podażowej i geopolitycznych czynnikach ryzyka” – powiedział analityk Phil Flynn w Price Futures Group.

- Pracownicy portowi w san Lorenzo w Argentynie zapowiadają rozpoczęcie strajku. San Lorenzo to jest jeden z największych portów eksportowych w Argentynie, a członkowie związku SOEA nie określają czasu trwania strajku. Jednocześnie w poniedziałek, 29 kwietnia, ma rozpocząć się 72-godzinny strajk związku Senasa, zrzeszające pracowników monitorujących jakość produktów żywnościowych na eksport. Strajki rozpoczynają się w dniu rozpoczęcia debaty parlamentarnej na temat podatków od wyższych zarobków i modernizacji kodeksu pracy w Argentynie zaproponowanych przez urzędującego od grudnia 2023 roku prezydenta Javiera Milei.

- Raport statystyczny dla 33 instrumentów (w tym 9 surowcowych) dostępny jest w sklepie na stronie.

- Obecnie istnieje możliwość wspierania moich działań poprzez opcję „wsparcia kanału” na YouTube lub możesz „postawić mi kawę” poprzez tą stronę.

Kawa

- Premie za kawę Robusta w Wietnamie po raz pierwszy w tym tygodniu przekroczyły 1000 dolarów za tonę.

- „Zbiory w końcu zaczynają się kształtować, a coraz więcej gospodarstw rozpoczyna proces zbierania. Spodziewamy się, że wkrótce napłyną większe wolumeny” – powiedział broker z Brazylii, dodając, że nie spodziewa się szybkiej sprzedaży świeżej kawy.

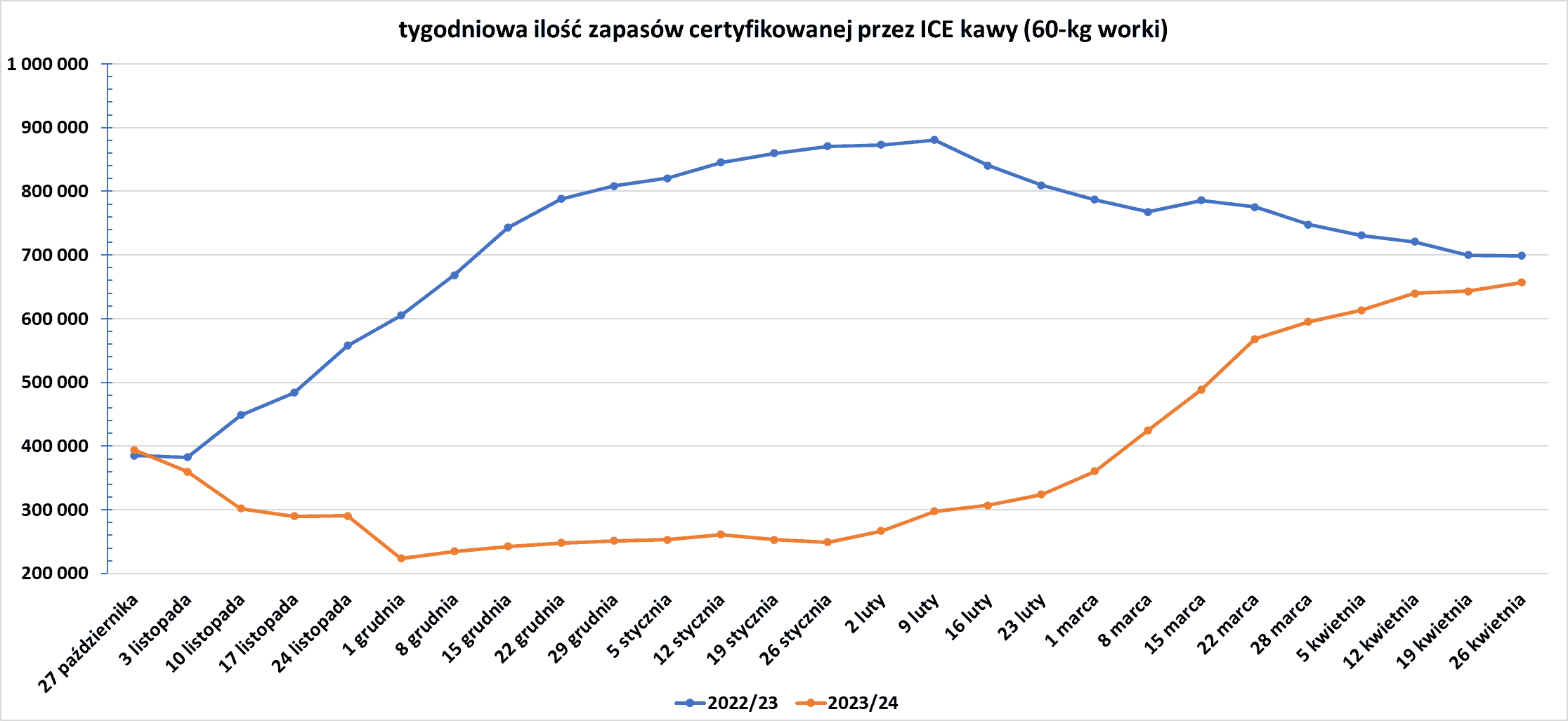

- Zapasy kawy w magazynach ICE wzrosły trzynasty tydzień z rzędu (+13,6k t/t), w poprzednim sezonie spadły (-1,2k t/t). Zapasy są w tym sezonie niższe o -6,04% s/s. Na ocenę jakości oczekuje wciąż ponad 56,2 tysiąca worków.

Cukier

- Dealerzy twierdzą, że spadek był częściowo spowodowany prognozą brazylijskiej agencji rządowej Conab, zgodnie z którą obszar uprawy trzciny cukrowej wzrośnie o więcej niż oczekiwano o 4,1% do 8,67 mln hektarów w sezonie 2024/25. Conab spodziewa się rekordowej produkcji cukru w kraju, pomimo opadów poniżej średniej w okresie rozwoju upraw.

- Według grupy przemysłu cukrowniczego UNICA produkcja cukru w środkowo-południowej Brazylii wyniosła na początku kwietnia 710 000 ton (+30,97% r/r). Ankieta przeprowadzona przez S&P Global Commodity Insights oszacowała produkcję cukru CS Brazil w tym okresie na 689 300 ton.

Kakao

- Dealerzy stwierdzili, że rynek wreszcie stracił nieco dynamiki wzrostowej, twierdząc, że obecny globalny niedobór podaży został w dużej mierze uwzględniony po gwałtownym wzroście.

- Dealerzy zauważyli także, że wysokie ceny mogą pobudzić produkcję i skutkować bardziej zrównoważonym rynkiem w sezonie 2024/25. Oznacza to wytracenie dynamiki wzrostu cen kakao.

- Analityk techniczny Reuters Wang Tao powiedział, że rynek koryguje ostatnie maksima i może dalej spadać.

- Przywóz kakao z głównych upraw do portów Wybrzeża Kości Słoniowej od początku sezonu 1 października spadł o 28,1% do 21 kwietnia.

- Zapasy kakao w magazynach ICE spadły piąty tydzień z rzędu (-74,9k t/t), w poprzednim sezonie wzrosły (+33,8k t/t). Zapasy są w tym sezonie o -27,51% s/s niższe.

Bawełna

- Oczekuje się, że zapasy bawełny w Indiach spadną w sezonie 2023/24 do 2 milionów bel (340 000 ton metrycznych) czyli -31% s/s. To najniższy poziom od ponad trzech dekad ze względu na niższą produkcję i rosnącą konsumpcję. Według CAI Indie prawdopodobnie wyprodukują w bieżącym sezonie 30,97 mln bel bawełny (-2,88% s/s). Oczekuje się, że spożycie w kraju wzrośnie do 31,70 mln bel (+1,92% s/s). CAI twierdzi, że indyjski eksport bawełny w sezonie może wzrosnąć do 2,20 miliona bel (+41,9% s/s). Indie eksportują bawełnę głównie do Chin, Bangladeszu i Wietnamu.

Sok pomarańczowy

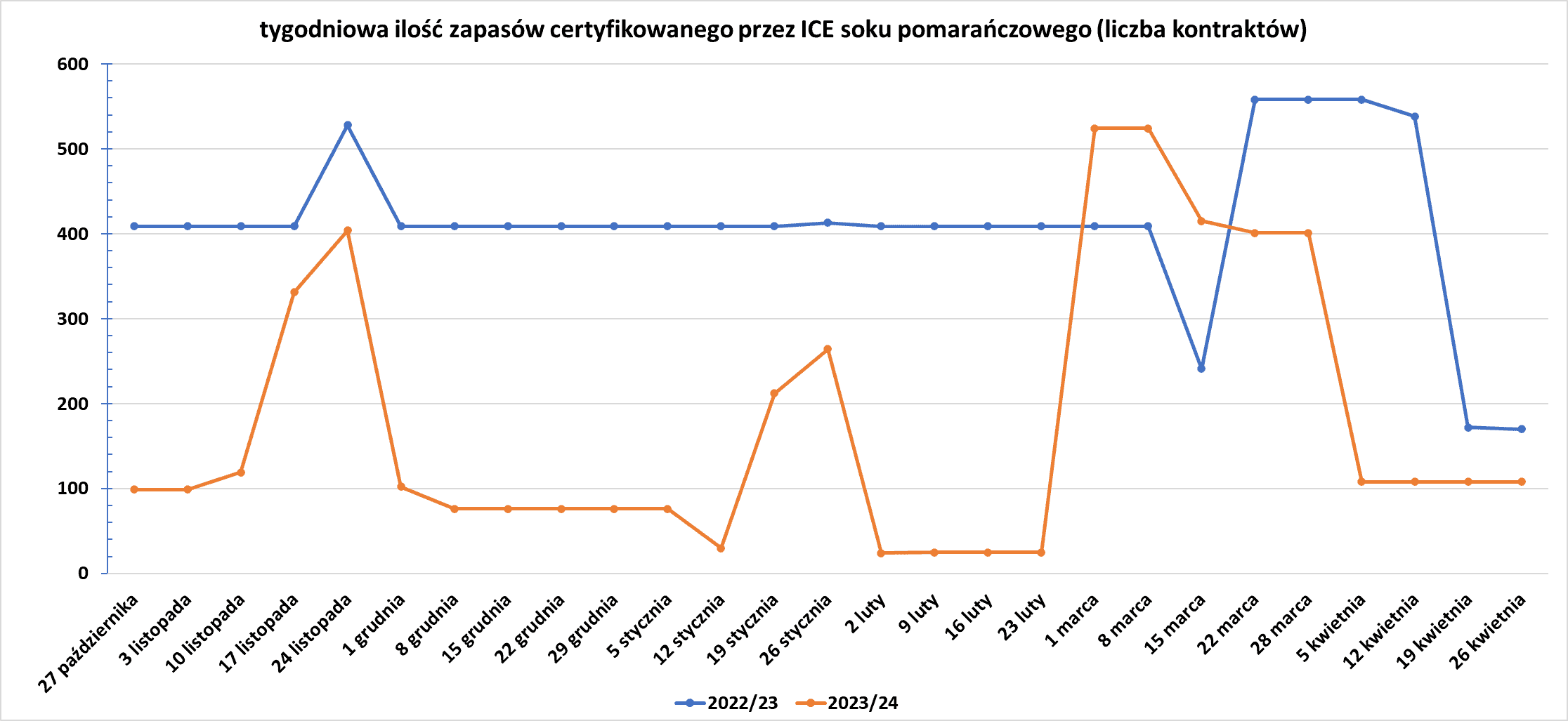

- Zapasy soku pomarańczowego w magazynach ICE:

Pszenica

- Komisja Europejska obniżyła swoją prognozę dotyczącą głównych upraw pszenicy w Unii Europejskiej w sezonie 2024/25 120,2 mln ton, w porównaniu z 120,8 mln ton w pierwotnych prognozach z zeszłego miesiąca. To najniższy poziom od 2020 roku. Podobnie jak cztery lata temu zasiewy pszenicy w niektórych częściach Europy Zachodniej zostały zakłócone przez ulewne deszcze jesienią i zimą. Komisja mimo to nieznacznie podniosła swoją prognozę dotyczącą zapasów pszenicy miękkiej na koniec sezonu 2024/25 do 12,2 mln ton z 12,1 mln ton. W bieżącym sezonie 2023/24 oczekiwano, że końcowe zapasy pszenicy miękkiej wyniosą 20,4 mln ton, co oznacza wzrost o 0,5 mln ton w porównaniu z poprzednią prognozą.

- „Na najbliższe dwa tygodnie w rosyjskich południowych regionach pszenicy przewidywana jest sucha i gorąca pogoda, co nie jest dobrą wiadomością dla upraw potrzebujących deszczu” – powiedział jeden z niemieckich handlowców.

Kukurydza

- „Zbiory drugiej kukurydzy nie będą rekordowe jak w zeszłym roku, ale wyglądają bardzo dobrze” – stwierdził Paulo Sousa, prezes firmy Cargill w Brazylii. W 2023 roku Brazylia wyeksportowała 50 mln ton kukurydzy.

Soja

- Sucha i upalna pogoda przez większość sezonu w północnej Argentynie może spowodować, że giełda zbóż w Buenos Aires obniży swoje szacunki dotyczące zbiorów soi w tym kraju na sezon 2023/24, które obecnie wynoszą 51 mln ton. Kraj Ameryki Południowej jest jednym z największych na świecie eksporterów oleju sojowego i mączki sojowej. Giełda podaje, że w północnych prowincjach Argentyny początkowe zbiory wykazały plony „poniżej średniej”. Zbiory soi zostały znacznie opóźnione po ciągłych, ulewnych deszczach w poprzednich tygodniach, które pozostawiły błotniste pola. Zbiory są ukończone w 22,5%, co stanowi o 22,8 punktu procentowego mniej niż średnia z pięciu lat w tym momencie sezonu.

- „Eksport zboża z Brazylii wzrośnie w drugiej połowie wraz ze wzrostem dostaw soi i kukurydzy pomimo wcześniejszej suszy na środkowym zachodzie. Naszym zdaniem zbiory soi nie są dużo gorsze niż w zeszłym roku” – prognozuje Paulo Sousa, prezes firmy Cargill w Brazylii. Powołując się na pozytywne perspektywy dla soi w regionie Matopiba oraz w Rio Grande do Sul, najbardziej wysuniętym na południe stanie Brazylii, Sousa powiedział w wywiadzie, że prognozy produkcji soi mogą zostać skorygowane w górę. W 2023 roku Brazylia po raz pierwszy wyeksportowała ponad 100 mln ton soi.

- Eksport amerykańskiej soi do Chin, który spada od kilku lat w miarę budowania przez Brazylię swojej dominacji na największym na świecie rynku nasion oleistych. W 2024 roku spodziewana jest także zwiększona konkurencja ze strony argentyńskich zbiorów soi. Według bazy danych ONZ dotyczącej handlu towarami, w zeszłym roku do Stanów Zjednoczonych przypadła mniej niż jedna czwarta importu soi do Chin w porównaniu z 51% w 2009 roku, ponieważ rosnący popyt w Chinach został zaspokojony rosnącą produkcją z Brazylii i Argentyny. „W tym roku mamy duże dostawy soi pochodzącej z Argentyny, co zaostrzy konkurencję. Udział USA już się kurczy. W tym roku stracą więcej na rzecz Argentyny” – powiedział jeden z handlowców z Singapuru. Chiny są zdecydowanie największym importerem soi, która jest rozdrabniana na bogatą w białko mączkę dla tuczników, olej używany do gotowania oraz szeroką gamę produktów. Import soi do Chin wzrósł prawie dwukrotnie w ciągu 15 lat do 99,41 mln ton w 2023 r., o wartość 60 miliardów dolarów. „W tym roku produkcja brazylijskiej soi nieznacznie spadła, ale produkcja w Argentynie wzrosła. Fasola argentyńska prawdopodobnie zastąpi w czwartym kwartale część fasoli amerykańskiej” – powiedział handlarz nasionami oleistymi w państwowej firmie handlowej w Pekinie. Prognozuje się, że Argentyna, trzeci po Brazylii i Stanach Zjednoczonych producent soi wyprodukuje w 2024 r. około 50 mln ton, czyli ponad dwukrotnie więcej niż w 2023 roku, kiedy to historyczna susza zdziesiątkowała zbiory. Brazylijska agencja upraw Conab zmniejszyła prognozę produkcji soi w kraju do 146,522 mln ton w sezonie 2023/24, czyli o 5,2% mniej niż w roku ubiegłym. Konkurencyjne ceny oferowane przez dostawców z Ameryki Łacińskiej napędzają ich rosnący udział w chińskim rynku soi, choć czynnikiem wpływającym na tę sytuację jest również rywalizacja między Pekinem a Waszyngtonem. Zbliżające się wybory prezydenckie w USA również skłaniają niektórych chińskich nabywców do przyjęcia większej liczby ładunków z Brazylii i Argentyny, aby zmniejszyć ryzyko zakłóceń w dostawach. „Udział w rynku USA będzie nadal spadał, ponieważ wybory mają podłoże polityczne. Jeśli Trump wygra, będzie to złe dla stosunków USA-Chiny. Wielu niszczycieli ma obawy dotyczące możliwych ograniczeń w imporcie amerykańskiej fasoli” – powiedział handlowiec z Szanghaju. Podczas wojny handlowej za prezydentury Donalda Trumpa Chiny zdywersyfikowały import soi, zwiększając zakupy z Brazylii i Argentyny, aby zmniejszyć zależność od amerykańskiej soi i złagodzić wpływ wyższych ceł. Chiny, które kupują ponad 60% soi sprzedawanej na całym świecie, prawdopodobnie zakupią 100 mln ton nasion oleistych w 2024 r.

Pozostałe rośliny oleiste

- Strategie Grains podtrzymała prognozę tegorocznej produkcji rzepaku w Unii Europejskiej na prawie niezmienionym poziomie 18,1 miliona ton (-9% r/r), wskazując na dobre warunki upraw w dużych regionach produkcyjnych bloku. Jednak to nie wystarczy by zrównoważyć spadek areału upraw w UE. W zeszłym tygodniu Komisja Europejska prognozowała, że zbiory rzepaku w UE w 2024 r. wyniosą 19,4 mln ton, w porównaniu z 19,8 mln ton w 2023 r. Strategie Grains oczekuje, że gwałtowny spadek produkcji rzepaku spowoduje zmniejszenie tłoczenia o prawie 10% w przyszłym sezonie, podczas gdy zapasy końcowe gwałtownie spadną, tworząc napiętą sytuację w zapasach pod koniec czerwca 2025 r. „Obecnie spodziewamy się lekkiego potencjału wzrostowego cen rzepaku do końca roku gospodarczego 2023/24 w związku z deficytem w bilansie UE. Potencjał ten będzie jednak ograniczony nadwyżką, która pojawiła się na bilansie oleju na poziomie światowym” – podała firma.

- Strategie Grains podwyższyło swoją prognozę produkcji słonecznika w Unii Europejskiej do 10,75 mln ton (+11% r/r) z 10,7 mln ton szacowanych wcześniej.

Wieprzowina, wołowina, drób i ryby

- Według Departamentu Rolnictwa Stanów Zjednoczonych Kolumbia ograniczyła import wołowiny i produktów z wołowiny pochodzących ze stanów USA, w których od 15 kwietnia krowy mleczne uzyskały pozytywny wynik testu na obecność ptasiej grypy. Jest to pierwszy kraj, który oficjalnie ograniczył handel wołowiną ze względu na ptasią grypę u krów. Agencja podała, że zakaz obejmuje produkty wołowe pochodzące z bydła ubitego w Idaho, Kansas, Michigan, Nowym Meksyku, Karolinie Północnej, Ohio,Południowa Dakota i Teksas. W zawiadomieniu napisano, że Kolumbia nałożyła tymczasowe ograniczenia na surowe produkty z wołowiny. „Nie uważamy, że ograniczenia importowe związane z epidemią ptasiej grypy mają jakiekolwiek podstawy naukowe. To z pewnością wielka sprawa dla eksporterów prowadzących interesy w Kolumbii i dla ich klientów” – stwierdził Joe Schuele, rzecznik grupy branżowej U.S. Meat Export Federation.

Energia elektryczna

- Francuskie Engie jest również zainteresowana projektami w zakresie infrastruktury energetycznej w Maroku, powiedział, powołując się na 3-gigawatowe łącze kablowe, które połączy Dakhlę w Sahry Zachodniej z Casablanką. Francuski minister finansów Bruno Le Maire powiedział na forum biznesowym, że jego kraj jest gotowy sfinansować kabel, który według ekspertów będzie kosztować do 3 miliardów dolarów. Sahara Zachodnia jest przedmiotem sporu między Marokiem, które nazywa ją swoimi południowymi prowincjami, a wspieranym przez Algierię Frontem Polisario, który domaga się tam odrębnego państwa.

Ropa naftowa

- Rosja ostrzegła Kazachstan, że tranzyt ropy do Niemiec może zostać wstrzymany w czerwcu z powodu impasu płatniczego, co stanowi wyraźne przypomnienie o zależności śródlądowego kraju od Rosji w zakresie eksportu. Ostrzeżenie kontrolowanego przez państwo operatora rurociągu Transneft przypomina o kruchości eksportu Kazachstanu, którego większość przepływu wynoszącego 1,5 miliona baryłek dziennie, co stanowi 1,5% światowych dostaw, odbywa się różnymi rosyjskimi rurociągami. Transneft jest operatorem ropociągu Przyjaźń, jednego z największych na świecie, mogącego przesyłać 2 mln baryłek dziennie. Północna nitka systemu Przyjaźń, łącząca Niemcy przez Polską i Białoruś, jest obecnie wykorzystywana do eksportu ropy z Kazachstanu dla rafinerii w Schwedt, która dostarcza większość paliw dla Berlina. Według jednego źródła istniejąca umowa o świadczenie usług wygasa 5 czerwca. Jak podaje jedno z polskich źródeł zaznajomionych z sytuacją, PERN nie zapłacił dotychczas w obawie, że może złamać zachodnie sankcje wobec Rosji. „PERN posiada możliwości techniczne i gotowość do zapewnienia transportu ropy naftowej do rafinerii w Schwedt pod warunkiem zainteresowania dostawców i odbiorców, a operatorzy pozostałych systemów będą gotowi do współpracy” – powiedziała rzeczniczka Katarzyna Krasińska. Kazachstan planuje w tym roku przewieźć przez Drużbę do Niemiec 1,2 mln ton ropy, a w przyszłości planuje zwiększyć eksport do 2 mln ton. Wiele zachodnich firm, takich jak Chevron, ExxonMobil, włoski Eni i francuski TotalEnergies, posiada duże udziały w projektach naftowo-gazowych w Kazachstanie.

- Oczekuje się, że produkcja ropy w wenezuelskich spółkach joint venture Repsol z państwową spółką PDVSA podwoi się po niedawnym porozumieniu w sprawie powiększenia obszarów przypisanych do projektów. „Ta umowa obejmuje dwa nowe pola (…), na których wydobywa się obecnie 20 000 baryłek dziennie. Oznacza to, że dzięki tej umowie podwajamy obecną produkcję Petroquiriquire”, która obecnie wynosi 20 000 baryłek dziennie (bpd)” – powiedział dyrektor generalny hiszpańskiego koncernu naftowego Josu Jon Imaz. Dzięki porozumieniu, które zostało zatwierdzone przez Zgromadzenie Narodowe Wenezueli na początku tego miesiąca, „poprawiamy pozycję Repsol w zakresie wydobycia ropy w Wenezueli, przede wszystkim umożliwiając nam odzyskanie dawnego długu handlowego dzięki nowej produkcji na polu naftowym” – powiedział Imaz.

- Zapasy ropy naftowej w magazynach Shanghai Futures Exchange (ShFE) na dzień 26 kwietnia 2024 wynosiły 5,628 mln (b/z t/t).

- Liczba odwiertów naftowych w USA w ciągu tygodnia spadła o -5 do poziomu 506 aktywnych punktów.

Gaz ziemny

- Atak dronami na pole gazowe Khor Mor w irackim regionie Kurdystanu spowodowało śmierć co najmniej 4 pracowników pochodzących z Jemenu. Produkcja również została zawieszona. Prezydent Iraku Abdul Latif Rashid w poście w serwisie X potępił atak, w wyniku którego „wiele osób zginęło i zostało rannych oraz który miał wpływ na lokalną sieć dostaw energii elektrycznej”. Atak dronów na pole gazowe Khor Mor wstrzymał dostawy gazu do elektrowni, co spowodowało zmniejszenie wytwarzania energii o około 2500 MW. Konsorcjum Pearl, w skład którego wchodzi firma energetyczna ze Zjednoczonych Emiratów Arabskich Dana Gas i jej spółka zależna Crescent Petroleum, ma prawa do eksploatacji Khor Mor i Chemchemal, dwóch największych złóż gazowych w Iraku.. Do ataku nie przyznała się żadna organizacja ani państwo.

- Francuska firma energetyczna Engie inwestuje w nową elektrownię gazową Flemalle w Belgii – której uruchomienie zaplanowano na przyszły rok – i rozbudowuje infrastrukturę magazynowania energii, aby zapewnić większą elastyczność.

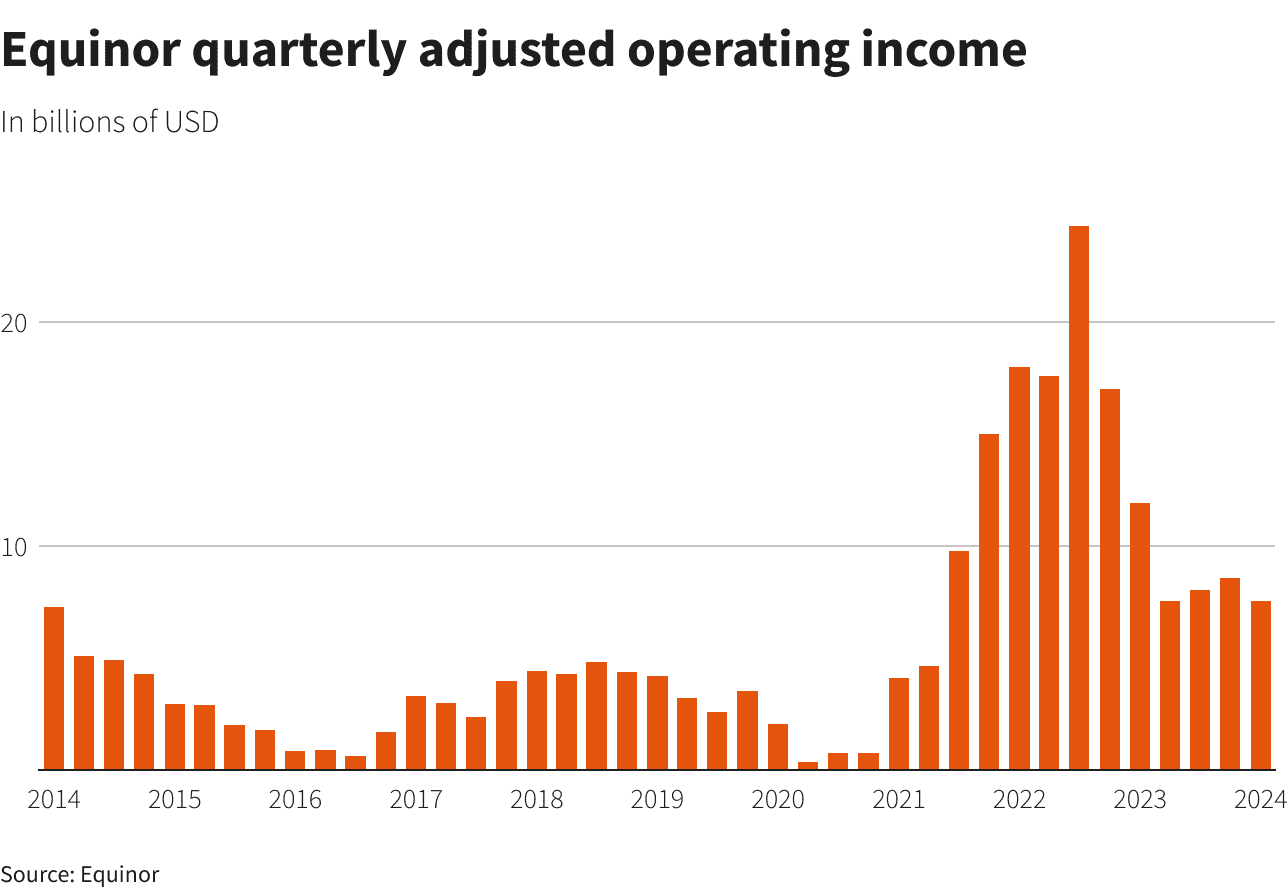

- Equinor odnotowała gwałtowny spadek zysków za pierwszy kwartał pod wpływem spadających cen gazu ziemnego w Europie. Skorygowane zyski norweskiego producenta ropy i gazu przed opodatkowaniem za Q1 2024 spadły do 7,53 miliarda dolarów (-37% r/r), prognozowano zyski $7,2 mld. „Produkcja na norweskim szelfie kontynentalnym była wysoka, a międzynarodowy portfel przyczynił się do solidnego wzrostu produkcji” – stwierdził w oświadczeniu dyrektor generalny Equinor, Anders Opedal. „Dochody operacyjne spółki Equinor przekroczyły konsensus rynkowy ze względu na nieco wyższą produkcję w Stanach Zjednoczonych i dobre wyniki zarówno z handlu płynami, jak i LNG” – stwierdził w notatce analityk RBC Biraj Borkhataria. W pierwszym kwartale Equinor wydobywał 2,16 mln baryłek ekwiwalentu ropy dziennie. Międzynarodowa produkcja ropy i gazu wzrosła o 3% w porównaniu z rokiem poprzednim, do czego przyczyniło się ubiegłoroczne przejęcie brytyjskich aktywów naftowo-gazowych Suncor Energy na Morzu Północnym oraz wzrost produkcji krajowej o 1%.

źródło: Reuters Eikon dzięki uprzejmości TraderTeam.pl

- Z dokumentów sądowych wynika, że kontrolowany przez Kreml gigant energetyczny Gazprom złożył pozew w rosyjskim sądzie przeciwko czeskiemu przedsiębiorstwu CEZ, austriackiemu OMV Gas Marketing & Trading i słowackiej grupie energetycznej ZSE. Gazprom i niektóre inne rosyjskie firmy próbują przenieść sprawy sądowe do Rosji spod arbitrażu międzynarodowego.Wiele sporów wynika z zerwania relacji biznesowych Rosji z Zachodem w związku z konfliktem na Ukrainie. Według CEZ szwajcarski trybunał arbitrażowy zaczął rozpatrywać swoje roszczenie przeciwko Gazpromowi na kwotę ponad 1 miliarda koron (42,7 mln dolarów) z tytułu dostaw gazu po cenie niższej niż zakontraktowana. Austria dąży do bardziej radykalnych kroków, w tym do zakończenia długoterminowego kontraktu OMV na zakup gazu od Gazpromu.

- Zapasy gazu Unii Europejskiej na dzień 25 kwietnia 2024 wynoszą 61,6% (-0,4 pp t/t) w magazynach podziemnych oraz 52,3% (-2,4 pp t/t) w terminalach LNG.

- Ceny spotowe gazu ziemnego w Azji w ubiegłym tygodniu na czerwcowe dostawy to $10,20/mmBtu (-2,86% t/t). Przedstawiciele branży twierdzą, że wzrost cen LNG ograniczył popyt azjatyckich nabywców na ładunki spotowe. „Wydaje się, że perspektywa gwałtownej eskalacji (napięć na Bliskim Wschodzie) osłabła, ale nie zniknęła, podobnie jak TTF i azjatyckie ceny spot” – stwierdzili analitycy Rystad Energy. Rystad powiedział, że opóźnienie w ponownym uruchomieniu japońskiego reaktora jądrowego Higashidori o mocy 1,1 gigawata (GW) może zwiększyć popyt na paliwa zastępcze, w tym gaz ziemny.

- Prognozowany popyt wraz z eksportem gazu ziemnego w USA w tym tygodniu to 91,7 mld stóp sześciennych dziennie (bcfd) czyli -0,54% t/t.

- Kwietniowa podaż gazu ziemnego w USA (z wyłączeniem Alaski) wynosi 96,9 mld stóp sześciennych dziennie (-3,87% m/m).

- Kwietniowy przepływ gazu ziemnego do terminali eksportowych LNG z USA wynosi średnio 12,1 bcfd (-7,63% m/m).

- Liczba amerykańskich odwiertów gazowych w ciągu tygodnia spadła o -1 do poziomu 105 aktywnych punktów.

- Amerykańskie zapasy gazu ziemnego w tygodniu do 19 kwietnia wzrosły o +92 mld stóp sześciennych (bcf) do 2 425 bilionów stóp sześciennych (tcf). Prognozowano wzrost o +87 bcf. Zapasy gazu w USA są obecnie o +37% powyżej 5-letniej średniej oraz +22% r/r.

Energia odnawialna

- Francuska firma energetyczna Engie planuje zainwestować w Belgii do 4 miliardów euro do 2030 roku. Firma, która zarządza także belgijskimi elektrowniami jądrowymi i ma prawie 3 miliony klientów w kraju, podała, że zamierza zainstalować elektrownie wiatrowe o mocy 2 gigawatów.

- Engie obsługuje park wiatrowy o mocy 300 MW w Tarfaya, największy w Maroku, oraz buduje zakład odsalania i farmę wiatrową do zasilania tej elektrowni w Dakhla na Saharze Zachodniej, we współpracy z marokańską prywatną firmą energetyczną Nareva. „Park wiatrowy będzie gotowy w przyszłym roku, a kilka miesięcy później zacznie działać instalacja odsalania” – powiedział Jaegert-Huber, dyrektor firmy na Afrykę Północną. Instalacja odsalania będzie kierować 90% wody do nawadniania, a pozostałe 10% będzie wykorzystywane do zaspokojenia zapotrzebowania miasta Dakhla na wodę pitną.

- Oczekuje się, że administracja Bidena opublikuje model klimatyczny dla swojego programu dotacji dla zrównoważonego paliwa lotniczego (SAF). Zasada ta będzie określać, w jaki sposób producenci etanolu mogą wykorzystywać rolnictwo przyjazne dla klimatu, aby kwalifikować się do ulg podatkowych przy produkcji SAF. Branża etanolu postrzega SAF jako sposób na zwiększenie popytu na swoje produkty w przyszłości, ponieważ oczekuje się spadku zużycia benzyny. Według anonimowych źródeł oczekuje się, że model ten będzie bardziej restrykcyjny, niż oczekiwał przemysł etanolu z kukurydzy.

Uran

- Zjednoczone Emiraty Arabskie wkrótce ogłoszą przetarg na budowę nowej elektrowni jądrowej, która podwoi liczbę reaktorów jądrowych małego państwa Zatoki Perskiej. Zjednoczone Emiraty Arabskie, partner USA w dziedzinie bezpieczeństwa, stały się pierwszym państwem arabskim, które eksploatuje elektrownię jądrową, kiedy w 2021 r. została ona otwarta, ma wybudowany w Korei Południowej reaktor, osadzony w obiekcie Barakah w Abu Zabi – w tym roku cztery reaktory tej elektrowni mają osiągnąć pełną wydajność operacyjną. Zjednoczone Emiraty Arabskie planują w tym roku, potencjalnie w ciągu najbliższych kilku miesięcy, rozpatrzyć oferty na budowę czterech nowych reaktorów. Źródła podają, że Zjednoczone Emiraty Arabskie zamierzają rozstrzygnąć przetarg i rozpocząć budowę jeszcze w tym roku, tak aby nowa elektrownia mogła zacząć działać do 2032 r. i zaspokoić przewidywane zapotrzebowanie na energię. Źródła podają, że w przetargu może wziąć udział każdy potencjalny oferent, w tym firmy z USA, Chin i Rosji, dodając, że Korea Południowa nie będzie traktowana jako preferowany oferent. Źródła podają, że rozważane lokalizacje nowej elektrowni jądrowej obejmują tereny przybrzeżne, bliżej granicy z Arabią Saudyjską.

Węgiel

- Francuska firma energetyczna Engie planuje sprzedać swoje udziały w największej marokańskiej elektrowni węglowej w Safi (SAFIEC), aby skoncentrować się na odnawialnych źródłach energii i infrastrukturze energetycznej. „Do stycznia 2027 r. planujemy już zbyć wszystkie nasze aktywa węglowe. Jesteśmy zobowiązani do zbycia spółki SAFIEC” – powiedział Loic Jaegert-Huber, dyrektor firmy na Afrykę Północną. Engie posiada 33% udziałów. Partnerzy Engie rozważają zielony amoniak jako opcję dekarbonizacji elektrowni o mocy 1386 MW.

Złoto

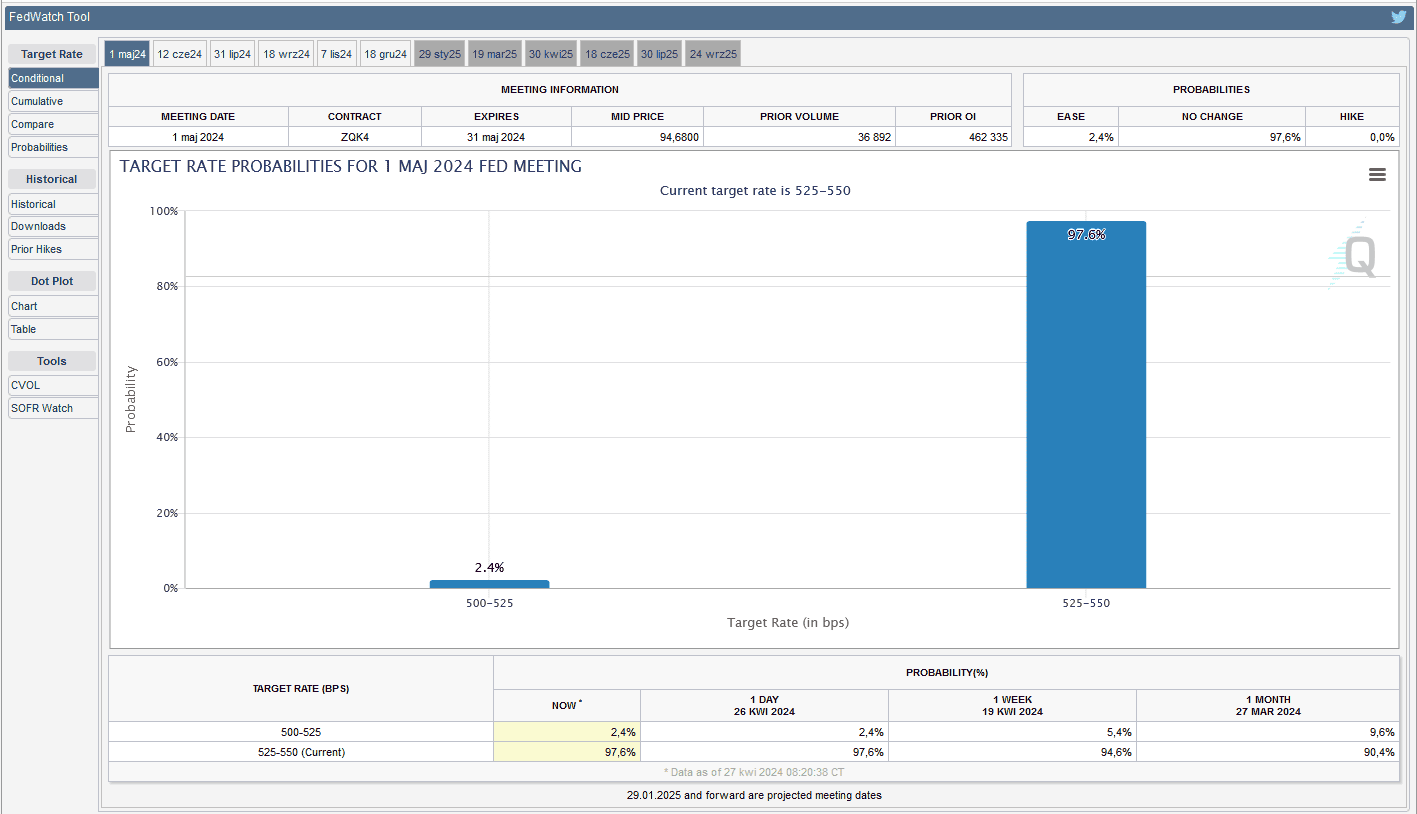

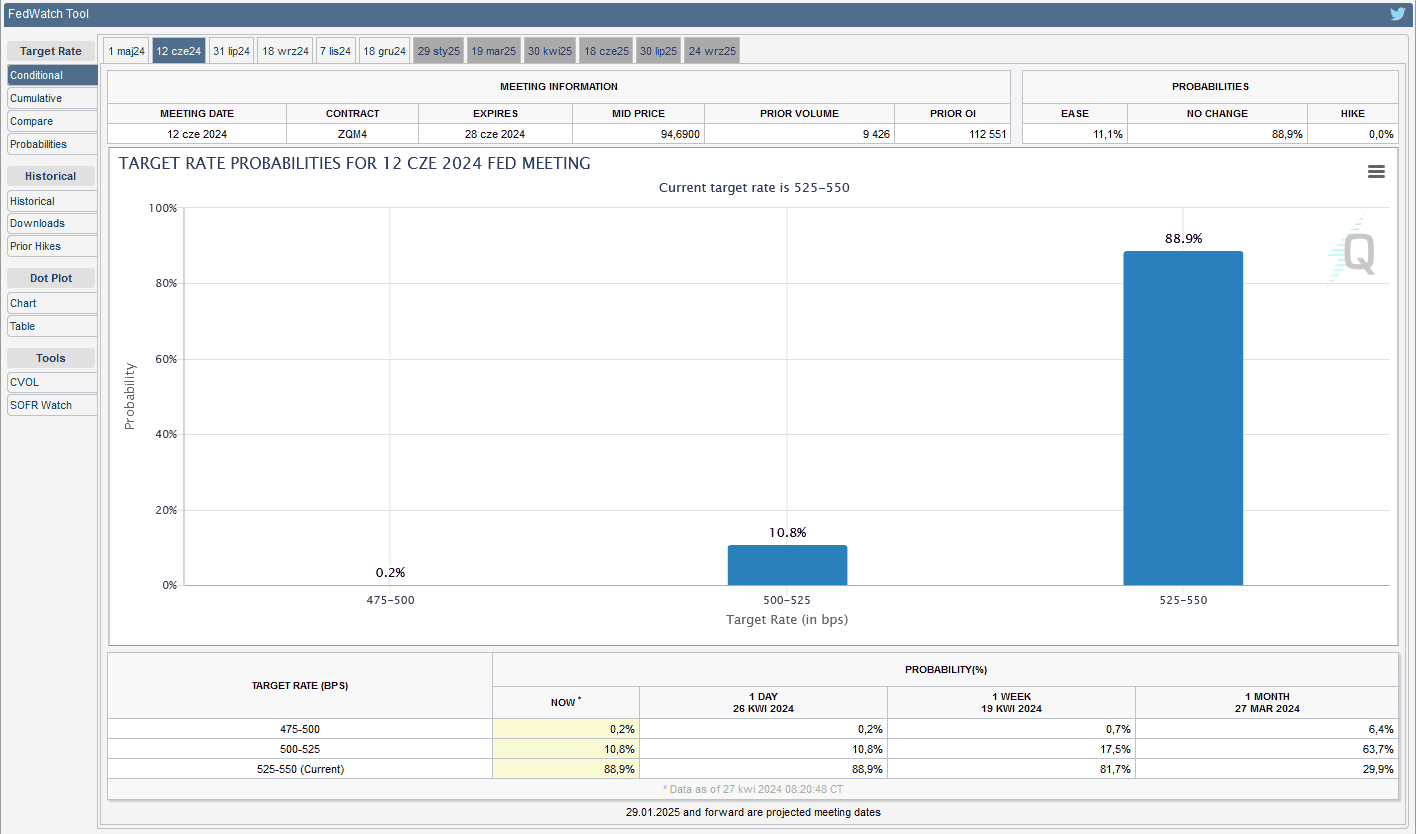

- 1 maja o 20:00 decyzja FED o stopach procentowych w USA.

- „Wycena złota opiera się na dodatkowych danych, które pokazują, że Fed nie będzie w stanie w najbliższym czasie obniżyć stóp procentowych” – powiedział Bob Haberkorn, starszy strateg rynkowy w RJO Futures.

- „Po bardzo dramatycznym wzroście ceny złota w ciągu ostatnich kilku tygodni, złoto znajduje się w konsolidacji. Z pewnością może się to zmienić w krótkim okresie, jeśli zobaczymy bardzo łagodny ślad inflacji, a inflacja zostanie znacznie zmniejszona” – powiedział David Meger, dyrektor ds. handlu metalami w High Ridge Futures.

- „Złoto stoi przed pewnymi wyzwaniami, biorąc pod uwagę prawdopodobne opóźnienie obniżek stóp procentowych. Jeśli jednak złoto uda się utrzymać w przedziale 2200–2350 dolarów, będzie dobrze przygotowane do wykorzystania potencjalnego pogorszenia koniunktury w danych makro z USA w nadchodzących kwartałach. Jeśli w tym tygodniu usłyszymy jastrzębie nachylenie ze strony (przewodniczącego Fed) Jerome’a Powella w połączeniu z kolejnymi solidnymi wynikami zatrudnienia, złoto może stanąć przed testem kilku kluczowych poziomów wsparcia po stronie spadkowej” – powiedział Tim Waterer, główny analityk rynku w KCM Trade.

- „Sezonowe zmniejszenie popytu regionalnego jest prawdopodobne do połowy 2024 r., ale strukturalnie silniejszy trend konsumpcji za pośrednictwem kanału detalicznego i PBOC (Ludowego Banku Chin) sprzyja wyższej cenie minimalnej złota, zwiększając scenariusz bazowy na 3000 dolarów w ciągu następnego roku 12-15 miesięcy” – napisali analitycy Citi.

- Newmont Corp w Q1 2024 wyprodukowała 1,7 mln uncji (+30,77% r/r). Firma ujawniła plany zbycia aktywów niezwiązanych z podstawową działalnością i zmniejszenia zatrudnienia w celu zmniejszenia zadłużenia po sfinalizowaniu w listopadzie zakupu australijskiej spółki wydobywczej Newcrest za około 17 miliardów dolarów. Całkowity koszt wydobycia złota (AISC) – wskaźnik branżowy odzwierciedlający całkowite wydatki związane z produkcją – wzrósł do 1439 dolarów za uncję złota (+4,58% r/r). Firma podtrzymała swoje prognozy na 2024 r. dotyczące produkcji 6,9 mln uncji złota przy AISC wynoszącej 1400 dolarów. „Rozpoczęliśmy formalny proces dotyczący każdego z sześciu aktywów niezwiązanych z podstawową działalnością, zainteresowanie tymi procesami jest duże” – powiedział Tom Palmer, dyrektor generalny Newmont. Po skorygowaniu spółka odnotowała zysk netto na akcję w wysokości 55 centów w porównaniu z szacunkami na poziomie 36 centów.

- Niezależnie od tego Newmont powiedział, że działalność kopalni Cerro Negro w Argentynie została zawieszona w związku z dochodzeniem w związku ze śmiercią dwóch pracowników 9 kwietnia.

- FedWatch Tool (CME) na dzień 27 kwietnia 2024 dla majowego posiedzenia FOMC:

- FedWatch Tool (CME) na dzień 27 kwietnia 2024 dla czerwcowego posiedzenia FOMC:

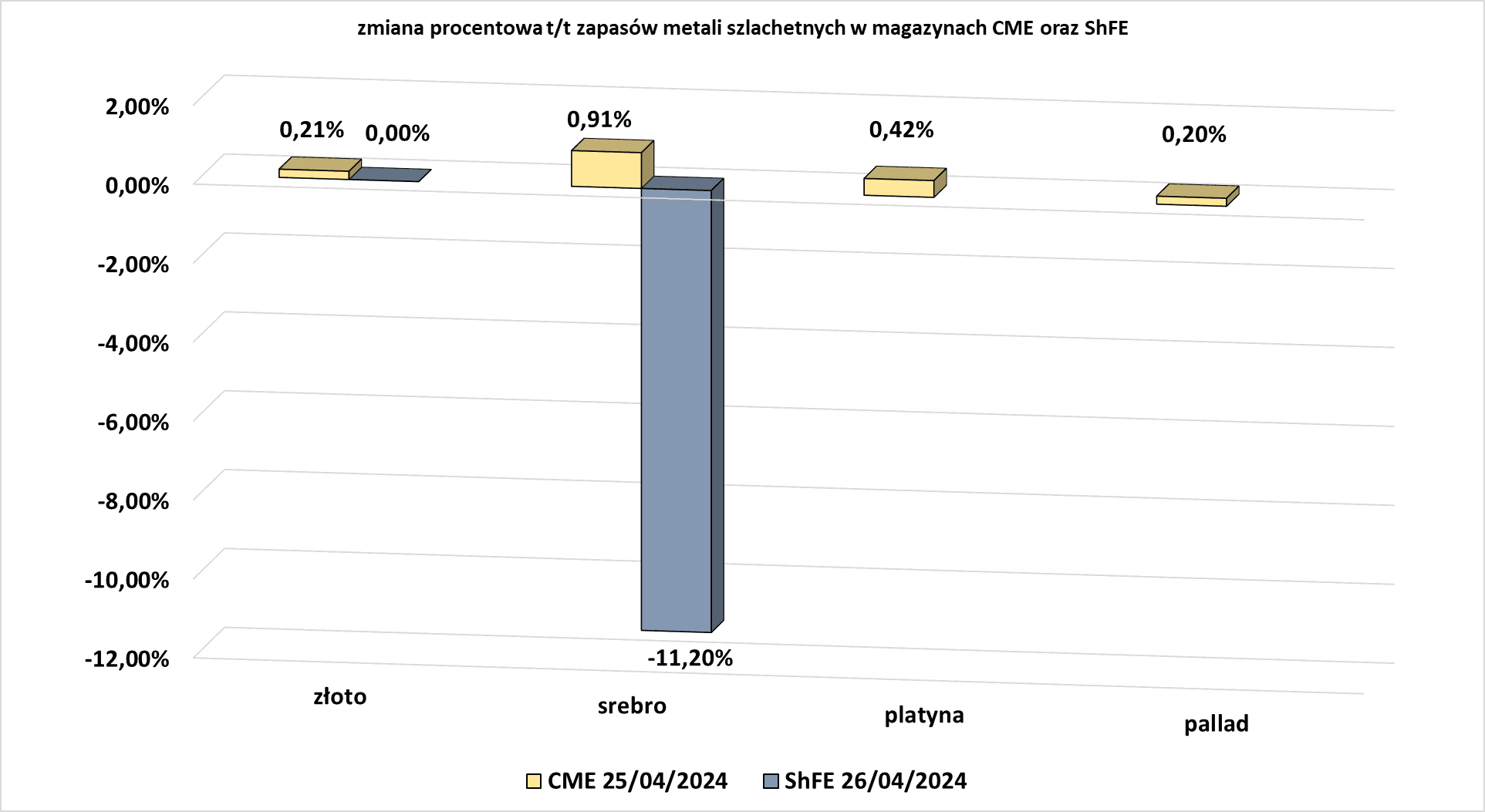

- Tygodniowe zmiany zapasów metali szlachetnych w magazynach giełd CME (NYMEX & COMEX) i szanghajskiej (ShFE):

Miedź

- Niedobór rudy i koncentratu miedzi, spowodowany zamknięciem dużej kopalni Cobre Panama w grudniu, spowodował, że w zeszłym tygodniu opłaty przerobowe za miedź po raz pierwszy osiągnęły wartość ujemną. Opłaty za obróbkę punktową koncentratu miedzi w Chinach spadły do -2,6 dolara za tonę, co stanowi najniższy poziom według danych śledzących indeks Fastmarkets od 2013 roku.

- „Wiadomości o BHP z pewnością zwracają większą uwagę na miedź. Jeśli BHP chce miedzi, to jestem pewien, że handlowcy i inwestorzy chcą jej również” – powiedział Ole Hansen, szef strategii towarowej w Saxo Bank. Analitycy Goldman Sachs prognozują, że światowy rynek miedzi rafinowanej w 2024 roku prawdopodobnie wykaże deficyt na poziomie 428 000 ton, a ceny miedzi w Londynie osiągną w ciągu najbliższych 12 miesięcy poziom 12 000 dolarów za tonę. Łącznie firmy wygenerowałyby 10% światowej produkcji miedzi. Połączenie pozwoli firmom wyprzedzić skupione na miedzi Codelco i Freeport-McMoRan. „Istniejące kopalnie nie są w stanie zaspokoić przewidywanego popytu, dlatego największe spółki wydobywcze uznają, że miedź musi stanowić zasadniczą część ich portfela” – powiedział agencji Reuters. Jak wynika z danych Światowego Biura Statystyk Metali, światowe zużycie miedzi rafinowanej wzrosło w 2023 r. do 27,63 mln ton (+6,7% r/r). „BHP od dawna mówiło o pozyskiwaniu większej ilości miedzi. Anglo planuje osiągnąć milion ton rocznie w ciągu najbliższych 10 lat” – powiedział Hayden Bairstow, szef działu badań w australijskim brokerze Argonaut.

- Kierownictwo Anglo American nie uważa proponowanej oferty przejęcia za 39 miliardów dolarów od BHP Group za atrakcyjną. BHP zaoferowało akcjonariuszom Anglo 25,08 funtów (31,39 dolarów) za akcję, czyli 38,8 miliarda dolarów, co stanowi premię w wysokości 31% w stosunku do środowego zamknięcia rynku.Miałby przejąć Anglo po wydzieleniu dwóch aktywów. Wypowiadając się pod warunkiem zachowania anonimowości, ponieważ sprawa jest prywatna, jedno ze źródeł podało, że oferta nie uwzględniała złożoności związanych z podziałem przedsiębiorstw Anglo American Platinum i Kumba Iron Ore w RPA. Dwa źródła bliskie tej sprawie podały, że Anglo American wybrało w marcu bank inwestycyjny RBC Capital Markets do rozpoczęcia procesu konsorcjum dla swojego kosztownego projektu nawozów Woodsmith w północno-wschodniej Anglii, przyspieszając poszukiwania inwestora, który podzieliłby się kosztami kapitałowymi wynoszącymi 9 miliardów dolarów. Inne źródło podało, że Anglo American szukała partnerów do swojej działalności De Beers związanej z diamentami, która jest jednym z aktywów, które BHP, jak twierdzi, przeanalizuje po sfinalizowaniu jakiejkolwiek transakcji. Tymczasem analitycy stwierdzili również, że oferta prawdopodobnie nie jest wystarczająca i że aktywa Anglo American mogłyby lepiej pasować do innych dużych spółek wydobywczych. „Ta oferta (BHP) nie wystarczy, aby przekonać zarząd lub akcjonariuszy do rezygnacji” – powiedział analityk Liberum Ben Davis. Analitycy Deutsche Bank stwierdzili, że „strategiczne uzasadnienie” fuzji może być równie mocne dla Rio Tinto i Glencore. „Oferta proponowana przez BHP może potencjalnie zachęcić alternatywnych oferentów do wzięcia udziału w przetargu” – stwierdzili analitycy Deutsche Bank.

- Proponowane przez BHP Group przejęcie konkurencyjnej spółki wydobywczej Anglo American to jeden z tych rzadkich przypadków, w których megafuzja ma rzeczywiście duży sens biznesowy, ale trudno będzie ją przeprowadzić w sposób satysfakcjonujący wszystkie strony. Obecnie oczekuje się, że BHP może rozszerzyć swoją ofertę (po jej negatywnej ocenie przez Anglo American) lub mogą pojawić się inni nabywcy Anglo lub części jego zdywersyfikowanego portfela. Duża część uwagi mediów skupiła się na aktywach miedziowych Anglo jako przynęty dla BHP, a połączona firma stała się największym na świecie producentem metali przemysłowych z udziałem wynoszącym około 10%. W rezultacie oferta BHP jest w dużej mierze postrzegana jako ogromne wotum zaufania w przyszłość miedzi, która ma zasadnicze znaczenie dla transformacji energetycznej, biorąc pod uwagę jej właściwości przewodzące i odporność na korozję. Przetarg może być także milczącym przyznaniem ze strony BHP, że zakup aktywów miedziowych jest znacznie łatwiejszy niż poszukiwanie ich i rozwój nowych kopalni. Anglo ma udziały w trzech kopalniach miedzi w Chile, a jego produkcja w roku finansowym 2023 wyniosła 507 000 ton metrycznych, co przełożyło się na zysk bazowy przed odsetkami, podatkami, amortyzacją i amortyzacją (EBITDA) w wysokości 1,452 miliarda dolarów. Działalność BHP w zakresie miedzi jest bardziej zdywersyfikowana i obejmuje działalność w Chile, Peru, Australii i Stanach Zjednoczonych, a w roku finansowym 2023 produkcja wyniosła 1,717 mln ton przy bazowej EBITDA wynoszącej 6,65 miliarda dolarów. Załóżmy, że zyski Anglo z miedzi można utrzymać, a cena miedzi pozostaje stabilna, potrzeba około 13 lat, aby zyski spłaciły połowę aktualnej ceny oferowanej przez BHP dla Anglo. Oczywiście prawdopodobne jest, że wystąpią pewne synergie kosztowe, ale prawdopodobnie ceny miedzi wzrosną, zwłaszcza jeśli transformacja energetyczna zacznie przyspieszać. Dzięki temu aktywa miedziowe Anglo będą bardziej wartościowe dla BHP, ponieważ zwrot nastąpi w krótszym okresie. Zakłada to oczywiście, że pogląd BHP na aktywa Anglo jest taki, że miedź stanowi w rzeczywistości połowę wartości całego przedsiębiorstwa, mimo że stanowi jedynie 14,5% bazowej EBITDA. Jednak Anglo American to nie tylko miedź. Aktywem najlepiej pasującym do istniejącego portfela BHP są kopalnie węgla metalurgicznego Anglo w australijskim stanie Queensland. BHP, dzięki sojuszowi z japońskim Mitsubishi, jest największym na świecie eksporterem węgla wykorzystywanego głównie do produkcji stali, podczas gdy Anglo zajmuje trzecie miejsce. Połączenie ich aktywów stworzyłoby dominującego gracza w branży węgla metalurgicznego do tego stopnia, że transakcja prawdopodobnie wzbudzi kontrolę organów regulacyjnych, zwłaszcza w takich krajach jak Japonia, które pozyskują zdecydowaną większość węgla z Australii. Obecna propozycja BHP przewiduje zbycie południowoafrykańskich aktywów spółki Anglo w zakresie rudy żelaza, posiadanych za pośrednictwem Kumba Iron Ore oraz kopalni platyny spółki Anglo American Platinum i przekazanie ich akcjonariuszom. Może to stwarzać problemy dla władz Republiki Południowej Afryki, ale jest także smutnym odzwierciedleniem tego, że międzynarodowe firmy nie są już zainteresowane aktywami w kraju, który niegdyś był znany jako centrum górnictwa. BHP zarabia najwięcej na rudach żelaza, a wysokiej jakości materiały produkowane przez Kumbę przydałyby się w portfelu, ale ryzyko polityczne Republiki Południowej Afryki i rozpadająca się infrastruktura sprawiają, że jest ona nieatrakcyjna. Z kolei niepewny jest los rudy żelaza z brazylijskich operacji Anglo American – jest ona wysokiej jakości, ale BHP może zarówno ją włączyć do portfolio jak i sprzedać. Inne udziały Anglo, takie jak diamenty za pośrednictwem De Beers i mangan za pośrednictwem Samancor, najprawdopodobniej mogłyby zostać sprzedane obecnym partnerom: rządowi Botswany w przypadku De Beers i South 32 w przypadku manganu. Całość działania BHP Group ma sens z punktu widzenia ekonomicznego, choć wpierw należy uatrakcyjnić ofertę przejęcia, a także pokonać obawy urzędów antymonopolowych w wielu częściach świata.

- Chilijska spółka Codelco, największy na świecie producent miedzi, odnotowała spadek zysku przed opodatkowaniem za Q1 2024 do poziomu 849 mln dolarów (-29% r/r) w związku z niepowodzeniami i opóźnieniami w uruchamianiu kluczowych projektów. Państwowa spółka wydobywcza podała, że wydobycie wyniosło 295 000 ton (-10% r/r). Uwzględniając produkcję wynikającą z udziałów w El Abra i Anglo American Sur we Freeport, produkcja wyniosła 319 000 ton. Codelco walczy o zwiększenie swojej produkcji, która spada od dwóch lat z rzędu, osiągając najniższy poziom od ćwierćwiecza pomimo opóźnień, przekroczeń kosztów i wypadków. Firma stwierdziła, że pęknięcie skał w jej flagowej kopalni El Teniente w zeszłym roku „przełożyło się na mniejszy obszar kopalni”, również przypisując spadek tymczasowemu przestojowi spowodowanemu śmiertelnym wypadkiem w kopalni Radomiro Tomic, ograniczeniami geologicznymi w zakładzie Minister Hales iopóźnienia w uruchomieniu w Rajo Inca. Koszty produkcji spadły do 1,939 dolara za funt (-5% r/r), głównie dzięki niższych cenach energii i paliw, korzystniejszym kursie wymiany, niższych kosztach operacyjnych i naroście zapasów. Na początku tego miesiąca Codelco przedstawiło szacunkowe dane dotyczące swojej produkcji, a prezes Maximo Pacheco stwierdził, że ożywienie gospodarcze trwa. W zeszłym miesiącu firma prognozowała, że w 2024 r. produkcja będzie co najmniej równa ubiegłorocznej produkcji, przy wydobyciu od 1,325 do 1,390 mln ton. Produkcja czerwonego metalowego przez Codelco spadła w ubiegłym roku o 8% w porównaniu z produkcją w 2022 roku. Oprócz skupienia się na miedzi, prezydent Gabriel Boric zlecił Codelco przejęcie roli państwa w wydobyciu litu – metalu akumulatorowego, który jest również kluczowy dla transformacji energetycznej, poprzez większościowe udziały w projektach w dwóch najbardziej zasobnych w lit solniskach w Chile.

- Kanadyjska firma wydobywcza Teck Resources odnotowała wzrost kwartalnej produkcji miedzi, do czego przyczynił się wzrost produkcji w kopalni Quebrada Blanca (QB) w Chile. Produkcja wyniosła 99 000 ton miedzi w Q1 2024 (+74% r/r). Firma podtrzymała swoje całoroczne prognozy dotyczące produkcji na poziomie od 465 000 do 540 000 ton.

Pozostałe metale przemysłowe

- Grupa towarowa Glencore kupiła aluminium od rosyjskiego producenta Rusal w 2023 roku w ramach długoterminowego kontraktu o wartości 1,06 miliarda dolarów. Chociaż Rusal, największy na świecie producent poza Chinami, odpowiadający za 5,5% światowej produkcji, sam w sobie nie jest celem zachodnich sankcji, niektórzy zachodni klienci unikają nowych kontraktów na metale produkowane w Rosji od czasu inwazji Moskwy na Ukrainę w 2022 roku. Glencore znajduje się pod presją, aby zaprzestać zakupów rosyjskich metali.Jego kontrakt z Rusalem wygasa w 2024 roku, chyba że zostanie przedłużony. Glencore odmówił komentarza, czy umowa zostanie przedłużona do 2025 r. Grupa podała, że w 2022 r. nie zgodzi się na nowe kontrakty na materiały rosyjskie, ale wywiąże się z istniejących zobowiązań. Według szacunków opartych na średniej cenie gotówkowej London Metal Exchange wynoszącej 2307 dolarów za tonę w 2023 r., ubiegłoroczne zakupy Glencore od Rusal wyniosłyby około 459 000 ton metrycznych. Całkowita sprzedaż aluminium przez Rusal w 2023 r. wyniosła 4,2 mln ton.

- Indie prowadzą rozmowy z kilkoma krajami poszukującymi partnerstw w zakresie pomocy technicznej w zakresie przetwarzania litu. Indyjskie Ministerstwo Górnictwa rozpoczęło rozmowy z Australią i Stanami Zjednoczonymi w zeszłym roku. Rząd Indii i niektóre prywatne firmy zwróciły się również o pomoc do Boliwii, Wielkiej Brytanii, Japonii i Korei Południowej. Kierownictwo rosyjskiej spółki TENEX, będącej częścią państwowego przedsiębiorstwa zajmującego się energią jądrową Rosatom, zwróciło się do rządu Indii i odbyło w tym roku co najmniej dwa spotkania z indyjskimi urzędnikami, oferując technologię przetwarzania litu i możliwość współpracy z indyjskimi firmami. Dyskusje ilustrują wysiłki Indii, trzeciego co do wielkości emitenta dwutlenku węgla i importera ropy naftowej na świecie, mające na celu rozwój przemysłu wydobywczego litu, który mógłby dostarczać surowce chemiczne do akumulatorów dla krajowego przemysłu pojazdów elektrycznych (EV). „Indie potrzebują technologii do przetwarzania litu i chcemy współpracować z innymi krajami, które mają pewne doświadczenie. Chcemy być samowystarczalni, a jednym ze sposobów jest partnerstwo” – powiedział wyższy rangą urzędnik rządowy. Analitycy twierdzą, że nawet przy pomocy z zewnątrz minie kilka lat, zanim Indie będą gotowe do przetwarzania rud litu w materiał do produkcji akumulatorów. „Ścieżka do komercjalizacji będzie prawdopodobnie długa i wyboista, zwłaszcza biorąc pod uwagę, że od odkrycia do komercyjnej produkcji w kopalniach litu upływa zazwyczaj od czterech do siedmiu lat” – powiedziała Ritabrata Ghosh, wiceprezes i dyrektor sektorowy ds. ratingów korporacyjnych w ICRA z o.o.

- Chińska spółka Tianqi Lithium oświadczyła, że formalnie zwróciła się o poddanie pod głosowanie proponowanej spółki joint venture pomiędzy spółką litową SQM, w której jest głównym udziałowcem, a państwową firmą wydobywającą miedź Codelco. Tianqi stwierdziło również, że nie podano wystarczających informacji finansowych, aby określić wpływ transakcji na działalność SQM, która została zlecona przez rząd Chile w celu zwiększenia roli państwa w przemyśle litowym.

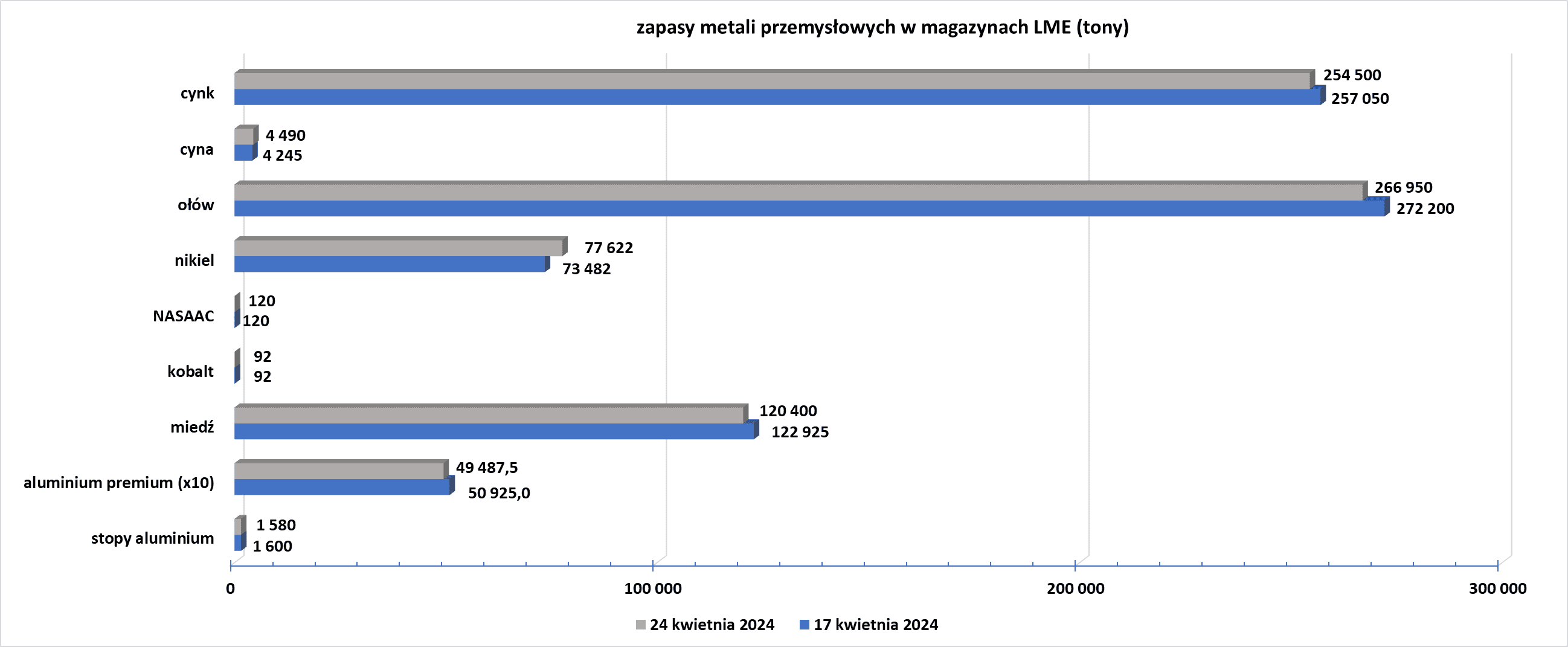

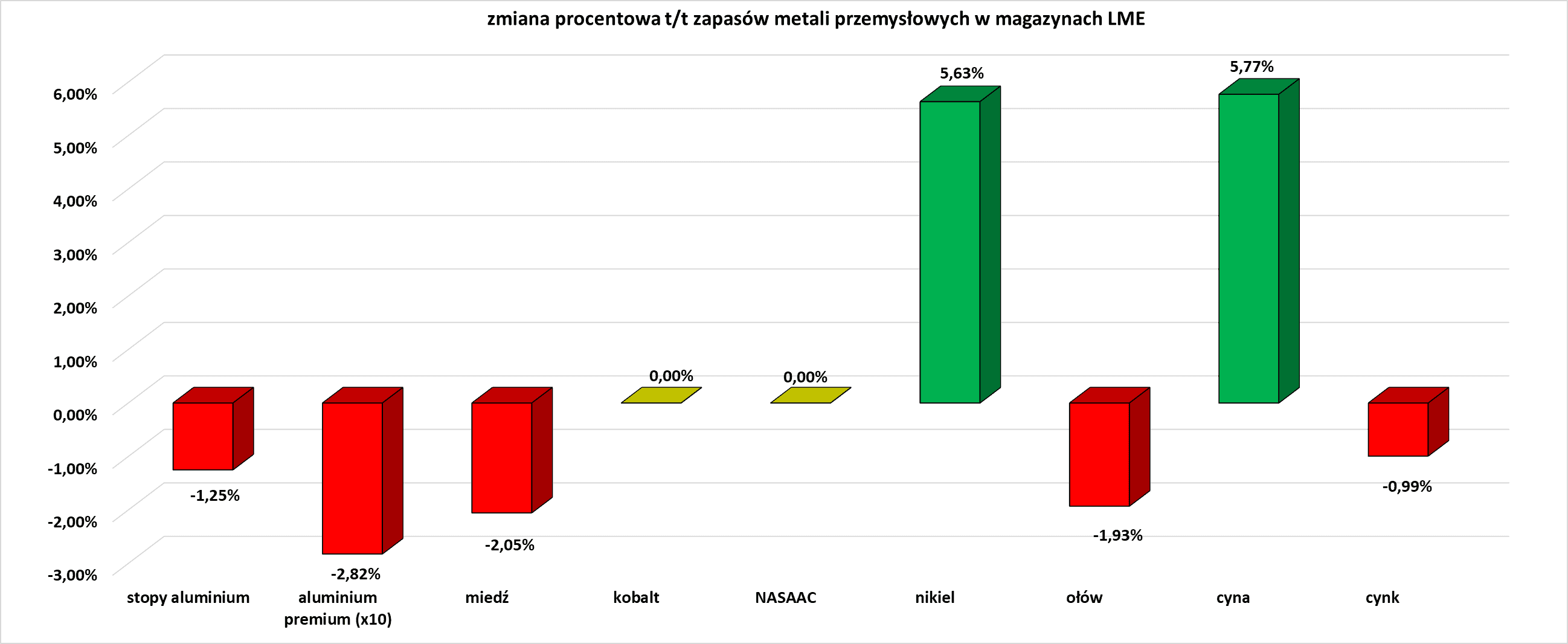

Stany magazynowe metali przemysłowych

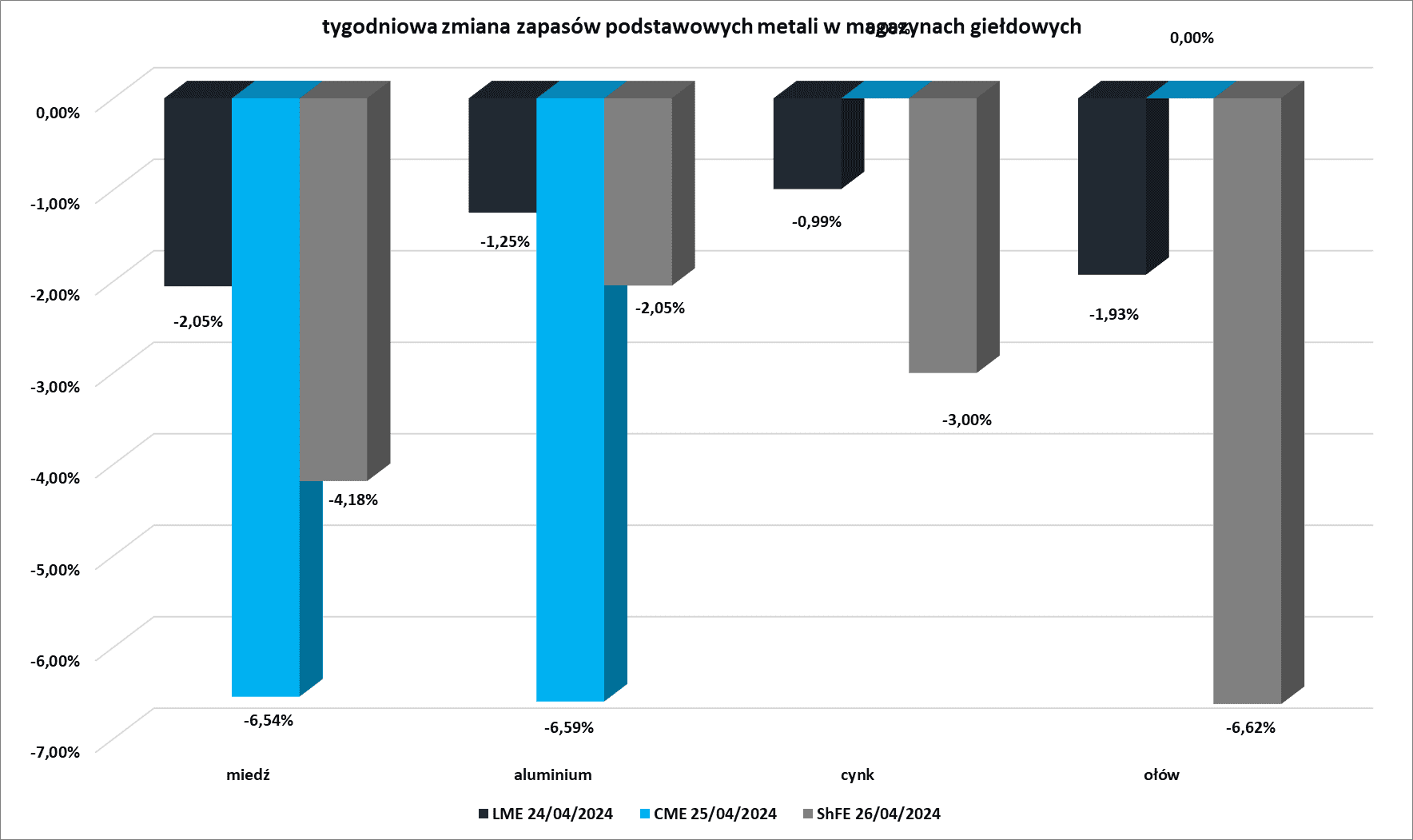

- Tygodniowe zmiany zapasów kluczowych metali przemysłowych w magazynach giełd CME (NYMEX & COMEX), szanghajskiej (ShFE) i londyńskiej (LME) giełdy:

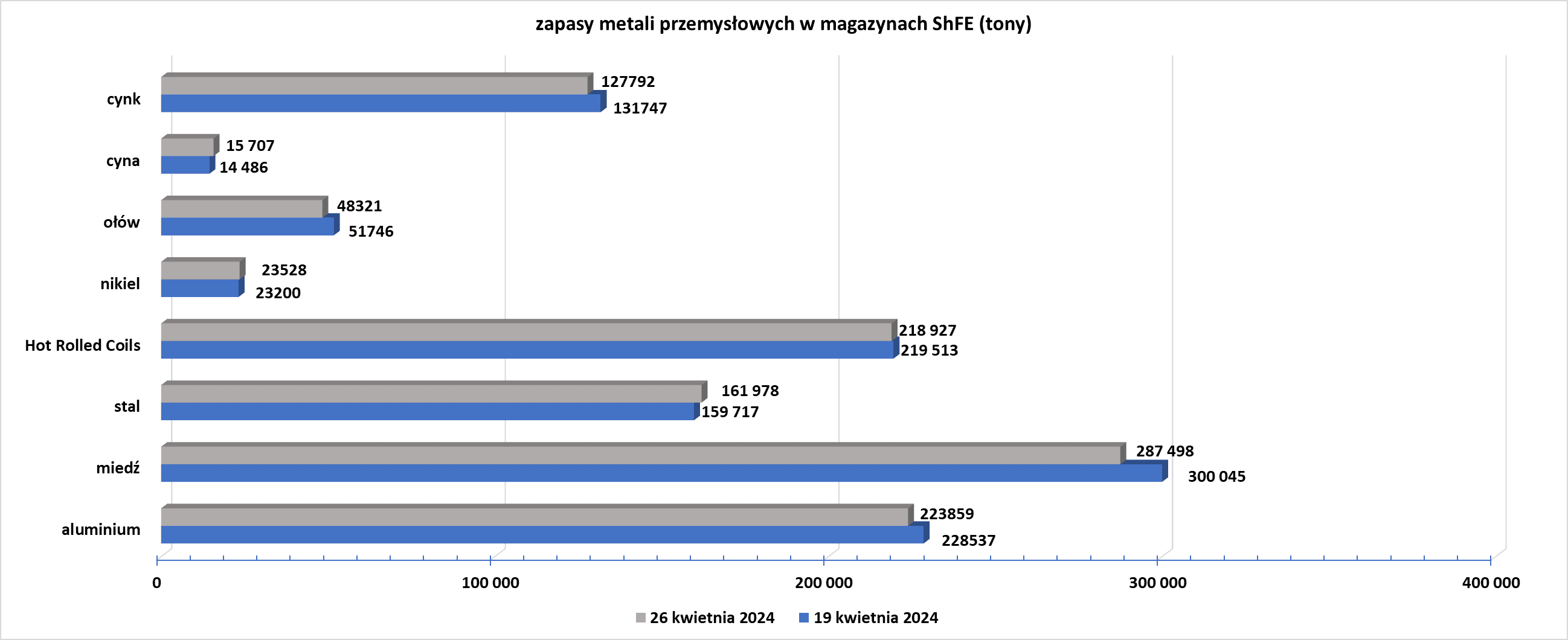

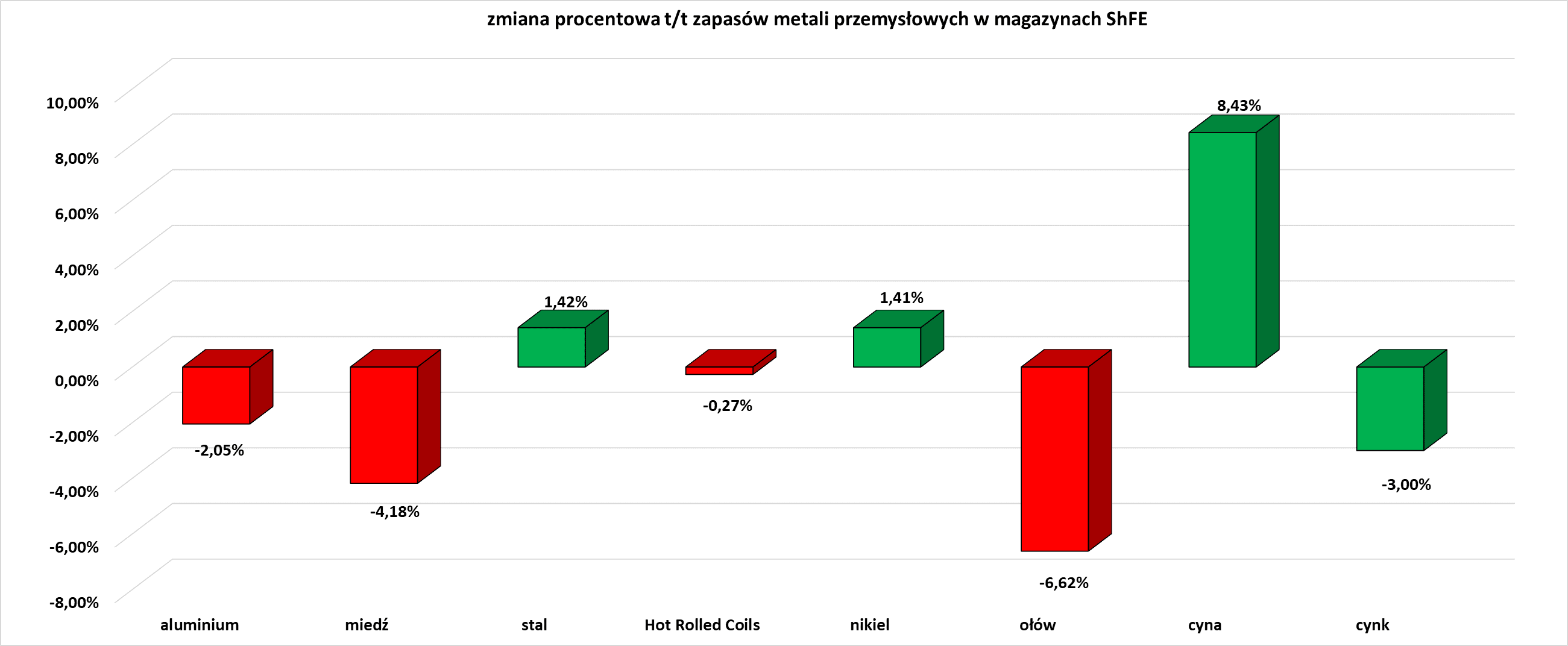

- Zapasy metali przemysłowych w magazynach Szanghajskiej Giełdy (ShFE):

- Zapasy metali przemysłowych w magazynach Londyńskiej Giełdy Metali (LME):

Omówienie aktualności

Program Surowcowe info od lipca 2020 roku pojawia się na moim osobistym kanale YouTube w poniedziałki i czwartki:

Statystyki

Od niedzieli do czwartku około 19:30 na moich social mediach (Facebook oraz Twitter) są publikowane statystyki intraday’owe dotyczące kierunku ceny na następny dzień. Z surowców wśród statystyk jest złoto, gaz ziemny, ropa Brent oraz ropa WTI. Wyjaśnienie potencjału tych danych znajdziecie w tym artykule.