Mikołajki mikołajkami – ale newsów surowcowych jest cała MASA! A dokładniej 65 punktów (plus dwa porządkowe). Tak więc prócz programu (premiera tradycyjnie o 14:00) polecam także przejrzeć aktualności z interesujących nas rynków!

nie chcesz czytać?

kliknij by przejść od razu do odcinka programu Surowcowe info

Słowniczek

- pp – punkt procentowy

- b/z – bez zmian

- t/t – zmiana wartości względem poprzedniego tygodnia

- m/m – zmiana wartości względem poprzedniego miesiąca

- q/q – zmiana wartości względem poprzedniego kwartału

- r/r – zmiana wartości względem poprzedniego roku

- s/s – zmiana wartości względem poprzedniego sezonu (w przypadku surowców mających sezon na przełomie roku kalendarzowego)

W dzisiejszych aktualnościach:

- raporty USDA

- ogólne informacje

- kawa

- cukier

- kakao

- bawełna

- pszenica

- kukurydza

- ryż

- soja

- pozostałe rośliny oleiste

- pozostałe zboża

- ropa naftowa

- gaz ziemny

- energia odnawialna

- złoto

- miedź

- pozostałe metale przemysłowe

- stany magazynowe metali przemysłowych

- program Surowcowe info

Raporty USDA

- Grafiki z pięciu raportów USDA są w poszczególnych surowcach, których dotyczą.

Ogólne informacje

- Chińskie ministerstwo przemysłu przedstawiło w piątek pięcioletni plan mający na celu ekologiczny rozwój sektorów przemysłowych, zobowiązując się do obniżenia emisji dwutlenku węgla i zanieczyszczeń oraz do promowania wschodzących gałęzi przemysłu, aby spełnić zobowiązanie dotyczące szczytu emisji dwutlenku węgla do 2030 r. Celem planu są ograniczenia emisji dwutlenku węgla o 18% i energochłonności o 13,5% do 2025 r. Ministerstwo będzie również ściśle kontrolować moce produkcyjne w sektorach stalowym, cementowym, aluminiowym i innych. The Ministry of Industry and Information Technology (MIIT) zwiększy zużycie czystej energii i zachęci do stosowania energii wodorowej, biopaliw i paliw pochodzących z odpadów w przemyśle stalowym, cementowym, chemicznym i innych. Plan ma również promować „racjonalną” eksploatację zasobów mineralnych, takich jak ruda żelaza i metali nieżelaznych, oraz rozwijać wykorzystanie źródeł pochodzących z recyklingu.

- Rosja rozważa ustalenie swojego kontyngentu na eksport zboża na 14 mln ton, w tym 9 mln ton pszenicy, na okres od 15 lutego do 30 czerwca. Dyskusje trwają i nie zapadła ostateczna decyzja, dodaje źródło. Krajowy kontyngent na eksport zboża wynosił 17,5 mln ton na okres od 15 lutego do 30 czerwca 2021 r. W 2021 r. nie było oddzielnego kontyngentu na pszenicę. Na razie ministerstwo oficjalnie spodziewa się, że harmonogram przyszłego kontyngentu będzie „porównywalny z tegorocznym”. Limity eksportowe mają ograniczyć inflację cen żywności w kraju.

Kawa

- Eksport kawy z Brazylii w listopadzie wyniósł 175 104 ton zielonej kawy (-36,52% r/r).

- Brazylijska spółdzielnia kawowa Cooxupé obniżył swoje szacunki dotyczące eksportu z powodu problemów z logistyką. Prognozowany eksport ma wynieść zaledwie 4,8 mln 60-kg worków, o 1,7 mln worków mniej niż wcześniejsze prognozy. Prezes Cooxupé, Carlos Augusto Rodrigues de Melo, powiedział, że firma zamierza po raz pierwszy zastosować alternatywę dla transportu kontenerowego, używając 1000 kg worków do umieszczania kawy w suchych pojemnikach: „W ten sposób wyślemy ponad 100 000 worków 60-kg. Jest to opcja uniknięcia wysokich cen kontenerów i braku kontenerów na rynku”. Szef Cooxupé powiedział także, że otrzymuje o około 2 miliony torebek kawy mniej od stowarzyszonych rolników ze względu na mniejsze zbiory a także fakt, że wielu producentów kawy w Brazylii i za granicą nie przestrzega umów na dostawę kawy po tym, jak ceny w tym roku wzrosły o ponad 60%.

- Ulewne deszcze spowodowały powodzie i osunięcia ziemi w Wietnamie. Najbardziej ucierpiały nadmorskie miasta Phu Yen, Binh Dinh i główna prowincja Wietnamu zajmująca się uprawą kawy: Dak Lak.

- Eksport kawy z Kostaryki spadł w listopadzie do 22 793 worków 60-kg (-22,6% r/r). W sezonie 2020/21 Kostaryka wyeksportowała w sumie 1,16 miliona 60-kg worków. Zbiory w sezonie 2021/22 mają być o ~6% niższe niż w sezonie 2020/21 ze względu na dwuletni cykl zbiorów. Kostaryka to jeden z mniejszych producentów kawy w Ameryce Środkowej, ale znany z wysokiej jakości ziaren, eksportuje ponad 80% swoich upragnionych zbiorów.

- Zapasy kawy typu robusta spadły w listopadzie o ponad 10 tysięcy ton.

- Zapasy kawy w magazynach ICE spadły jedenasty tydzień z rzędu (-7,8k t/t), w 2020 roku wzrosły (+46,9k t/t).

Cukier

- Indyjskie cukrownie wyprodukowały 4,72 mln ton cukru w październiku i listopadzie (+10% r/r).

- Główny producent cukru, Brazylia, wyeksportował 2,67 mln ton cukru w listopadzie (-7,93% r/r).

- Wydaje się, że istnieje solidne wsparcie około 18,50 centów, co prawdopodobnie zniechęci do eksportu z Indii.

Kakao

- „Na razie spodziewamy się, że cena kakao wzrośnie w 2022 r. wraz z ożywieniem popytu, ale zauważamy, że ponowne lockdowny mogą obniżyć popyt i wprowadzić sufit cenowy” – napisał Fitch Solutions.

- Zapasy kakao w magazynach ICE spadły jedenasty tydzień z rzędu (-56,3k t/t), w 2020 roku także spadły: -39,6k t/t.

Bawełna

- Zapasy bawełny w USA w październiku 2021 (USDA):

- Bawełna w Turcji (USDA):

Pszenica

- Szacuje się, że 99% francuskiej pszenicy miękkiej zostało ocenione jako dobre lub doskonałe na koniec listopada (+4 pp r/r). Ocena sugeruje duży potencjał wczesnych zbiorów przyszłorocznych, chociaż francuskie uprawy są zwykle bardziej podatne na warunki od wiosny, jak w tym roku, kiedy ulewne letnie deszcze spowodowały późne plony i utratę jakości pszenicy.

- Zbiory pszenicy w Kanadzie w 2021 roku wyniosły 21,7 mln ton (-38,5% r/r) w związku z suszą jaka miała miejsce w tym roku w Kanadzie.

Kukurydza

- Argentyńscy rolnicy posadzą około 7,3 miliona hektarów kukurydzy w sezonie 2021/22. Buenos Aires Grains Exchange oczekuje, że zbiory kukurydzy w Argentynie w sezonie 2021/22 osiągną rekordowe 55 milionów ton. Na koniec listopada w Argentynie obsiano 31,1% prognozowanego areału zasiewów kukurydzy.

- Według FranceAgriMer zbiory kukurydzy, które w tym roku opóźniły się ze względu na powolny wzrost plonów, a także trudności z suszeniem zebranych plonów, wykazywały 11-dniowe opóźnienie w porównaniu ze średnim tempem z ostatnich pięciu lat.

- Przetwórstwo kukurydzy w USA w październiku 2021 (USDA):

Ryż

- Kraje Ameryki Łacińskiej wysłały zapytania o import do indyjskich eksporterów basmati, którzy powiedzieli, że przesyłki opuszczą indyjskie porty w grudniu. To pierwszy przypadek gdy kraje z Ameryki Południowej importują ryż z Azji zamiast tylko z USA. To dobra wiadomość także dla Indii, dla których głównym rynkiem zbytu ryżu basmati był Iran, ale od czasu przywrócenia sankcji płatności są opóźnione i nieregularne. Szczyt sezonu na eksport do Iranu trwa od stycznia do marca. Ponad 40% rocznej sprzedaży ma miejsce w tym okresie. „Chociaż nadeszły pewne płatności, wielu eksporterów jeszcze nie otrzymało pełnej płatności”, powiedział Vinod Kaul, dyrektor All India Rice Exporters Association.

- Ryż w Korei Południowej (USDA):

Soja

- Na koniec listopada w Argentynie obsiano 46,3% prognozowanego areału zasiewów soi. Buenos Aires Grains Exchange oczekuje, że zbiory soi w Argentynie w sezonie 2021/22 osiągną 44 mln ton.

- Oczekuje się, że import soi do Chin ze Stanów Zjednoczonych w latach 2021/22 gwałtownie spadnie w porównaniu z poprzednim sezonem po opóźnieniach załadunku po huraganie Ida. Wg analityków spadek może skutkować chiński importem z USA w sezonie 2021/22 poniżej 30 mln ton (-20% s/s). Chiny odpowiadają za około 70% sprzedaży soi w USA w okresie po zbiorach od września do grudnia. „Sezon eksportowy w Stanach Zjednoczonych (soi) miał w tym roku zły początek. Marże na rynku były niskie, a popyt nie był w tym czasie dobry. Potem był wpływ huraganu Ida. A niektóre udziały w rynku amerykańskim zostały ściśnięte przez brazylijską fasolę” – powiedział Bai Jie, analityk kontraktów terminowych COFCO. Dostawy soi z USA do Chin w sezonie 2020/21 były największe od sezonu 2016/17, częściowo dzięki opóźnionemu rozpoczęciu sezonu eksportowego 2021 w Brazylii, co pomogło zwiększyć sprzedaż w USA. „Amerykańska fasola nie będzie miała takiej możliwości w nadchodzących miesiącach, ponieważ w tym roku sadzenie brazylijskiej fasoli jest szybkie, co oznacza, że w pierwszym kwartale 2022 r. będzie dużo fasoli do wysłania do Chin” – powiedział Zou Honglin, analityk z dział rolniczy Mysteel, firmy konsultingowej z siedzibą w Chinach. Prognozuje się, że brazylijski eksport soi do Chin w Q1 2022 wyniesie ponad 6 mln ton (+344% s/s).

- Przetwórstwo soi w USA w październiku 2021 (USDA):

Pozostałe rośliny oleiste

- Kanada obniżyła swoje szacunki dotyczące zbiorów rzepaku do 12,6 mln ton (-0,2 mln ton względem poprzednich prognoz).

- Zapasy olejów roślinnych w USA w październiku 2021 (USDA):

Pozostałe zboża

- Jak wynika z danych FranceAgriMer, warunki uprawy jęczmienia ozimego pozostały korzystne, przy czym 98% upraw oceniono jako dobre lub doskonałe (-1 pp r/r).

Ropa naftowa

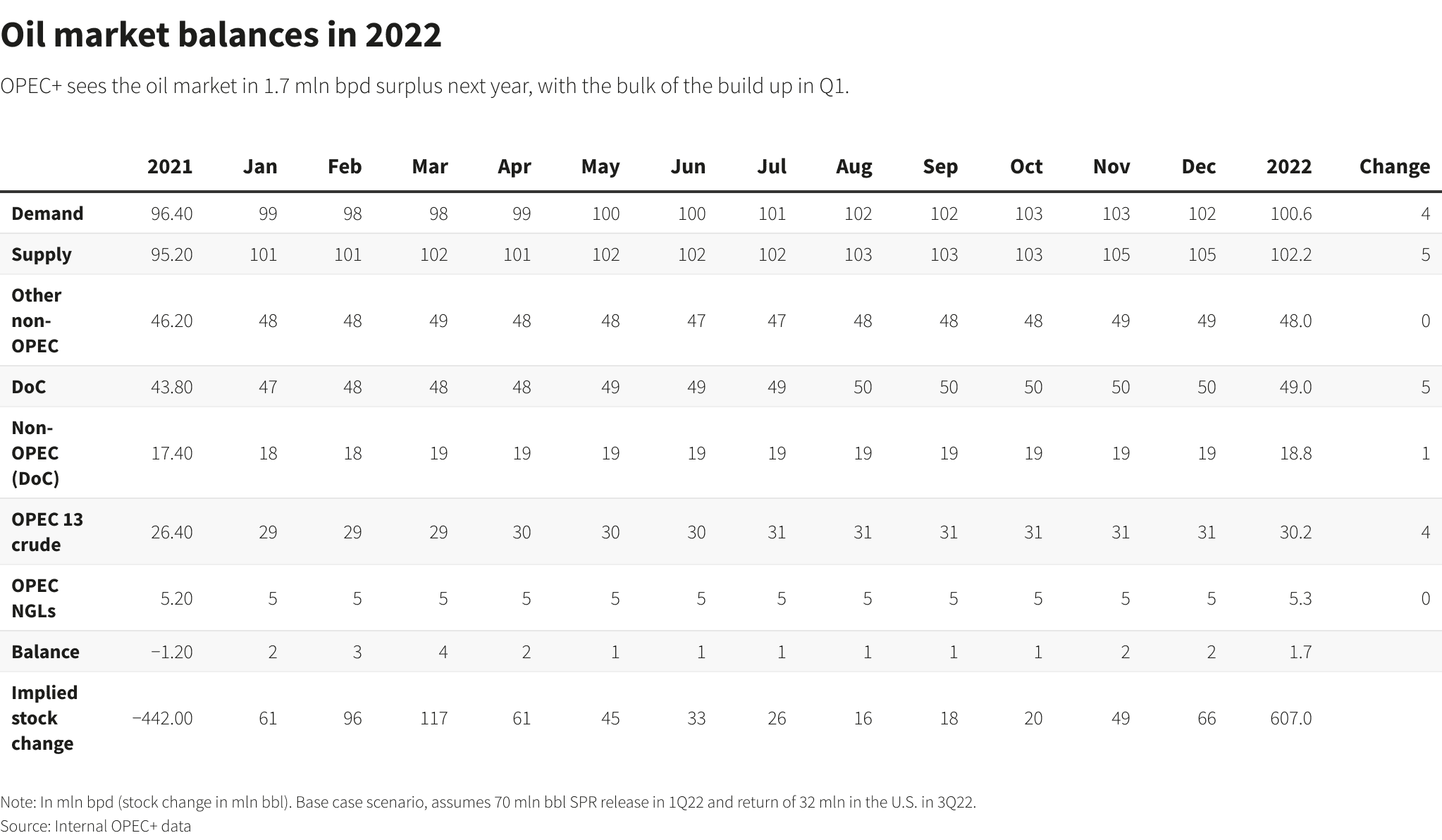

- OPEC+ poinformował o utrzymaniu dotychczasowej polityki zwiększania wydobycia ropy o 0,4 mln baryłek dziennie co miesiąc. „Polityka triumfuje nad ekonomią. Kraje konsumenckie wywierały wystarczającą presję” – powiedział doświadczony obserwator OPEC, komentując brak ograniczenia produkcji w obliczu sprzedaży ropy z rezerw strategicznych kilku państw i ograniczenia popytu ze względu na nową odmianę koronawirusa. „Musimy uważnie monitorować rynek, aby zobaczyć prawdziwy efekt Omicron” – powiedział po rozmowach jeden z delegatów OPEC+. Kolejne spotkanie OPEC+ zaplanowane jest na 4 stycznia, choć komunikat po spotkaniu mówi o możliwym przyśpieszeniu „jeśli będzie wymagać tego sytuacja na rynku”. Komentując po decyzji OPEC+, rosyjski wicepremier Aleksander Nowak powiedział, że rynek ropy jest zrównoważony, a światowy popyt na ropę powoli rośnie. Międzynarodowa Agencja Energii (IEA) informuje, że OPEC+ regularnie nie osiąga swoich celów produkcyjnych, produkując o około 700 000 baryłek dziennie mniej niż planowano zarówno we wrześniu, jak i październiku.

- Prognozy dla rynku ropy w 2022 roku wg OPEC+:

źródło: Reuters Eikon dzięki uprzejmości TraderTeam.pl

- Przed spotkaniem OPEC+ zastępca sekretarza ds. Energii USA, David Turk, wskazał, że może istnieć elastyczność w uwalnianiu rezerw przez USA.Administracja Bidena może dostosować harmonogram, jeśli ceny ropy znacznie spadną.

- JP Morgan Global Equity Research prognozuje, że ceny ropy w 2022 roku przekroczą $125/baryłkę a w 2023 roku $150/baryłkę. „Potencjał grupy (OPEC+) w zakresie wolumenu realnego powinien wpłynąć na wyższą premię za ryzyko cen ropy” – stwierdził bank w notatce. Bank prognozuje, że światowy popyt na ropę osiągnie 99,8-101,5 mln baryłek dziennie w latach 2022-23.

- Goldman Sachs z kolei stwierdził, że decyzje polityczne, w tym brak zdjęcia sankcji z Iranu, zwiększają ryzyko wzrostu ceny ropy typu Brent do poziomu $85/baryłkę w 2023 roku. „Niższe ceny, które prawdopodobnie utrzymają się w nadchodzących tygodniach, mogą zmniejszyć pilną potrzebę zawarcia umowy z Iranem, która zapewniłaby dodatkowe baryłki, aby poradzić sobie z napiętym rynkiem ropy.”

- „Prawdopodobnie zajmie trochę czasu, zanim rynek ropy odzyska równowagę” – ostrzegają analitycy Morgan Stanley.

- Royal Dutch Shell zrezygnował z planów zagospodarowania pola naftowego Cambo na brytyjskim Morzu Północnym. Po „kompleksowym badaniu” pola Cambo, Shell doszedł do wniosku, że argumenty ekonomiczne przemawiające za inwestycją w ten projekt nie są w tej chwili wystarczająco silne, a także mają potencjał do opóźnień. Projekt Cambo na Wyspach Szetlandzkich był w centrum debaty politycznej na temat tego, czy Wielka Brytania powinna rozwijać nowe zasoby paliw kopalnych, ponieważ dąży do osiągnięcia statusu gospodarki o zerowej emisji dwutlenku węgla netto do 2050 roku. Aktywiści klimatyczni wskazali na raport Międzynarodowej Agencji Energetycznej (IEA) mówiący, że nie należy rozwijać żadnych nowych projektów naftowych i gazowych, aby ograniczyć globalne ocieplenie do 1,5 stopnia Celsjusza.

- Kalifornia musi wyeliminować lub znacznie zmniejszyć zużycie ropy naftowej pompowanej z amazońskich lasów deszczowych, aby chronić ekosystem niezbędny do ograniczenia skutków zmian klimatycznych. Dane importowe z United States Energy Information Administration i manifesty wysyłkowe pomogły Stand.earth i Amazon Watch stwierdzić, że 50% ropy produkowanej w Amazonii trafia do Kalifornii.

- Zapasy ropy naftowej w magazynach Shanghai Futures Exchange (ShFE) na dzień 3 grudnia 2021 wynosiły 6,287 mln (b/z t/t).

- Liczba odwiertów naftowych w USA pozostała na niezmienionym poziomie w ubiegłym tygodniu 467 aktywnych punktów.

Gaz ziemny

- W przeciwieństwie do ropy naftowej, gaz ziemny wydaje się być w dużej mierze odporny na potencjalny wpływ nowego wariantu koronawirusa Omicron, a ceny we wszystkich trzech głównych regionach są bardziej zależne od oczekiwań dotyczących zimowej podaży i popytu. W przypadku azjatyckich kontraktów terminowych na skroplony gaz ziemny oznacza to stały poziom, aczkolwiek po historycznie wysokich cenach. Dla Europy oznacza to, że ceny wciąż rosną w obliczu niskich zapasów, obaw o dostawy rurociągów z Rosji i prognoz chłodniejszej niż zwykle zimy. A dla Stanów Zjednoczonych oznacza to, że kontrakty terminowe na gaz ziemny mają tendencję spadkową, ponieważ prognozy pogody na grudzień przewidują łagodniejszą niż zwykle temperaturę.

- Europejski import LNG w listopadzie 2021 wyniósł 6,29 mln ton (+5,54% m/m). Europejskie zapasy gazu ziemnego na początku grudnia są szacowane na ~-17% względem wieloletniej średniej.

- Dostawy rosyjskiego gazu ziemnego do Niemiec za pośrednictwem gazociągu Jamał-Europa są stabilne od 24 godzin, jak podał w piątek niemiecki operator sieci Gascade.

- Gazprom poinformował o rekordowym zysku za Q3 2021 na poziomie $8 mld. Spółka poinformowała, że nie będzie naciskać na Niemcy w sprawie szybkiego zatwierdzenia Nord Stream 2. „Nie chcemy zabiegać o szybsze zatwierdzenie rurociągu. Teraz rządzą Niemcy” – podało źródło w firmie pod warunkiem zachowania anonimowości.

- Grafika przedstawiająca import LNG przez najważniejszych odbiorców w Azji, Europę oraz ceny LNG w 2021 roku:

źródło: Reuters Eikon dzięki uprzejmości TraderTeam.pl

- Chińscy nabywcy skroplonego gazu ziemnego (LNG) wycofują się z zakupu LNG na rynku spotowym, ponieważ ceny pozostają wysokie, a zapasy są duże. Prawie rekordowo wysokie stawki frachtowe również ograniczają popyt u największego nabywcy LNG na świecie, co w ostatnich dniach spowodowało jedynie niewielkie zainteresowanie chińskich nabywców rynkiem spot dla styczniowych ładunków. Spadek, który nastąpił po solidnych pierwszych 10 miesiącach zakupów, podczas których import wzrósł o 22,5 procent rok do rekordowego poziomu 64,5 miliona ton, jest niezwykły, ponieważ dostawy LNG zwykle rosną w listopadzie, aby zaspokoić zwiększone zapotrzebowanie na ogrzewanie w okresie zimowym. Popyt na gaz jest również stłumiony, ponieważ Chiny zarządziły ograniczenie produkcji przemysłowej w co najmniej sześciu prowincjach północnych Chin do marca, aby zminimalizować zanieczyszczenie podczas Zimowych Igrzysk Olimpijskich.

źródło: Reuters Eikon dzięki uprzejmości TraderTeam.pl

- Stawki frachtowe dla transportu LNG w latach 2017 – 2021:

źródło: Reuters Eikon dzięki uprzejmości TraderTeam.pl

- Prywatny dystrybutor gazu China Gas Holdings zamierza dostarczać od 2027 r. do Chin pięć milionów ton skroplonego gazu ziemnego za pośrednictwem nowego przedsięwzięcia handlowego z pośrednikiem towarowym Vitol. China Gas i Vitol ogłosiły w zeszłym tygodniu spółkę joint venture (JV) 50-50 w Singapurze, która będzie handlować LNG, drugim tego typu, który łączy zachodniego handlowca towarami z lokalnym dystrybutorem gazu, po powiązaniu Glencore i Zhejiang Energy Group w 2018 roku. „Wciąż dopracowujemy szczegóły JV, ale pomysł jest taki, aby zaopatrywać Chiny przez terminal w Tianjin” – powiedział Frank Li, wiceprezes China Gas. Niezależne chińskie firmy gazowe mają zamiar wbić się w światowy rynek, planując zainwestować dziesiątki miliardów dolarów w instalacje odbiorcze i podwoić import superschłodzonego paliwa w ciągu następnej dekady.

- Royal Dutch Shell zamknął produkcję w swoim pływającym zakładzie LNG w Prelude, a Chevron Corp zamknął jedną z trzech jednostek przetwórczych w swoim zakładzie Gorgon LNG, obie w północno-zachodniej Australii. Zamknięcia są z powodu konieczności przeprowadzenia prac naprawczych – nie podano terminu przywrócenia instalacji do pracy.

- Cheniere Energy mogło tymczasowo zamknąć pociąg produkcyjny w zakładzie Sabine Pass w Stanach Zjednoczonych po gęstej mgle, podało jedno ze źródeł, ale nie udało się przed weekendem uzyskac potwierdzenia tej informacji.

- Ceny spotowe skroplonego gazu ziemnego (LNG) w Azji spadły drugi tydzień z rzędu – styczniowe dostawy wycenia się na $34,60/mmBtu (-4,16% t/t).

- Grudniowa podaż gazu ziemnego w USA (z wyłączeniem Alaski) wynosi średnio 95,9 mld stóp sześciennych dziennie (-0,62% m/m).

- Prognozowany popyt wraz z eksportem gazu ziemnego w USA w tym tygodniu to 113,1 mld stóp sześciennych dziennie (bcfd) czyli +0,89% t/t. W przyszłym tygodniu zapotrzebowanie na gaz ma wynieść 117,2 bcfd.

- Grudniowy przepływ LNG do terminali eksportowych z USA wynosi średnio 11,47 bcfd (+0,70% m/m). Rekordowy przepływ do terminali LNG w USA był w kwietniu 2021 na poziomie 11,48 bcfd.

- Eksport gazu ziemnego z USA rurociągami wynosił w ostatnim tygodniu 5,7 bcfd do Meksyku oraz 3,4 bcfd do Kanady.

- Liczba amerykańskich odwiertów gazowych pozostała na poziome 102 aktywnych punktów.

- Amerykańskie zapasy gazu ziemnego w ubiegłym tygodniu spadły o 59 mld stóp sześciennych (bcf) do 3,564 bilionów stóp sześciennych (tcf). Zapasy gazu w USA są obecnie o -0,86% poniżej 5-letniej średniej i -7,69% r/r. Analitycy prognozowali spadek zapasów o -57 bcf.

Energia odnawialna

- Największy japoński producent energii JERA Co Inc (spółka joint venture pomiędzy Tokyo Electric Power Company Holdings i Chubu Electric Power) poinformował, że kupił 100% udziałów w 300-megawatowym (MW) projekcie elektrowni wiatrowej El Sauz w Teksasie w Stanach Zjednoczonych od jednostki Apex Clean Energy. Transakcja jest częścią wysiłków JERA zmierzających do zwiększenia globalnej mocy wytwórczej energii odnawialnej do 5 gigawatów (GW) do marca 2026 r. i jest pierwszym projektem tej firmy w USA. Łącznie z nowym projektem amerykańskim, japońska firma posiada 1,75 GW zasobów energii odnawialnej.

Złoto

- Newmont Corp prognozuje wzrost produkcji złota w 2022 roku do ~6,2 mln uncji (+3,33% r/r). Całkowita produkcja złota w połączeniu z innymi metalami szacowana jest na 7,5 miliona uncji ekwiwalentu złota w 2022 roku. Wzrost produkcji to skutek inwestycji mających na celu zwiększenie wydobycia w kopalni Boddington w Australii i Ahafo w Ghanie. W ciągu pięciu lat spółka chce zwiększyć produkcję do 6,8 mln uncji złota rocznie. Średni koszt wydobycia uncji złota w 2022 roku przez spółkę ma wynieść $1 050/oz, zaś do 2024 roku ma spaść do przedziału $920 – $1 020/oz.

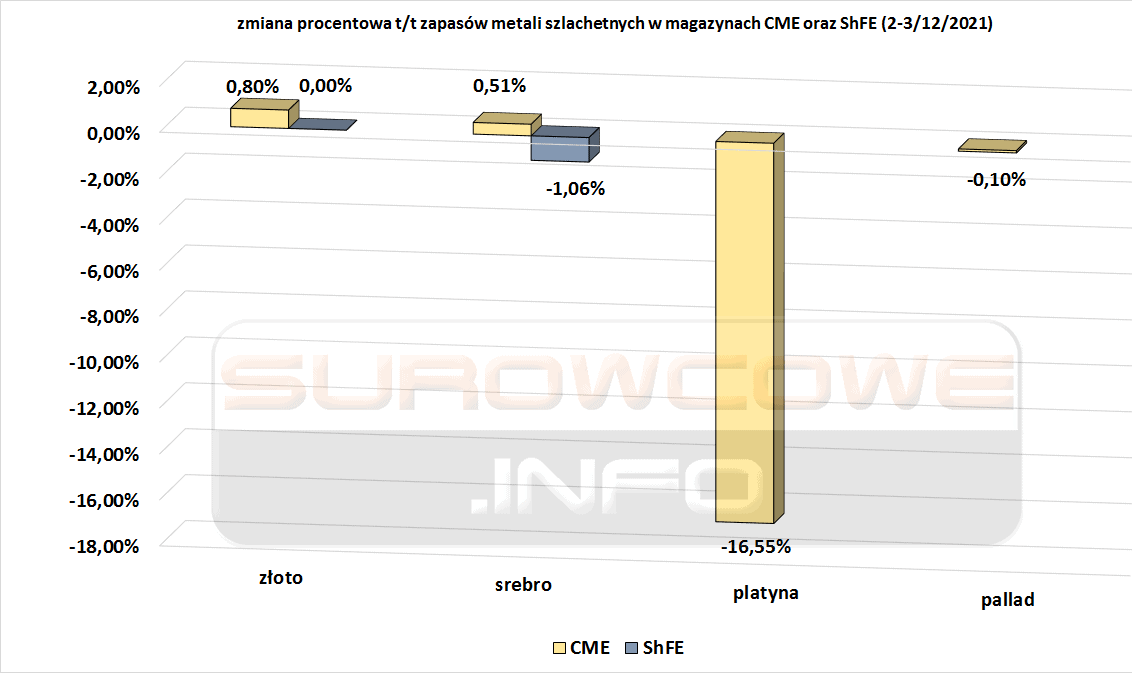

- Tygodniowe zmiany zapasów metali szlachetnych w magazynach chicagowskiej (CME) i szanghajskiej (ShFE) giełdy:

Miedź

- Spółka MMG Ltd poinformowała, że spodziewa się, że do połowy grudnia zakończy produkcję miedzi z działalności w Las Bambas w Peru, ponieważ nie udało mu się nawiązać przyjaznych stosunków z organizacjami społeczności Chumbivilcas. Las Bambas, jedna z największych kopalń miedzi w Peru, jest od prawie roku obiektem strajków i protestów, które uniemożliwiają eksport urobku. Kopalnia produkowała 400 tysięcy ton miedzi rocznie co stanowi ~2% rocznej produkcji.Zapasy na terenie zakładu wzrosły do około 50 000 ton miedzi w koncentracie.W lipcu Las Bambas zasygnalizował, że produkcja w 2021 r. jest oczekiwana na najniższym poziomie pomiędzy 310 a 330 tysięcy ton. W 2020 roku przychody z kopalni odpowiadały za 69% przychodów notowanego na giełdzie w Hong Kongu MMG Ltd. Zdaniem władz MMG Ltd kopalnia może wznowić działalność gdy rząd Peru wybuduje trasę kolejową dla transportu miedzi z kopalni – ta została zatwierdzona przez rząd socjalisty Pedro Castillo, jednak jej szacowany koszt budowy wynosi $9,2 mld, a termin realizacji przypada najwcześniej na 2028 rok. Ministerstwo energetyki i kopalń poinformowało w oświadczeniu, że rząd nie został poinformowany o ewentualnym zawieszeniu działalności i ma nadzieję, że spółka będzie „kontynuować działania na rzecz (okolicznych) społeczności”.

- Zmiany stanów magazynowych m.in. miedzi w Londynie, USA i Szanghaju są dostępne poniżej.

Pozostałe metale przemysłowe

- Chiński planista państwowy rozważa podniesienie rocznych cen węgla energetycznego dla kontraktów długoterminowych do 700 juanów za tonę w 2022 r. (+30,84% r/r). „Węgiel jest głównym surowcem do produkcji elektryczności, więc jeśli koszty energii wzrosną, oznacza to, że dla głównych użytkowników energii elektrycznej ich koszty również wzrosną”, powiedział analityk CRU He Tianyu. Podwyżka się przełoży się m.in. na ceny aluminium czy stali w Chinach.

- Państwowy monopolista kobaltu Demokratycznej Republiki Konga, Entreprise Generale du Cobalt (EGC), planuje zacząć kupować kobalt od rzemieślniczych górników w styczniu, powiedział jego dyrektor generalny Jean-Dominique Takis. Kongo utworzyło Entreprise Generale du Cobalt (EGC), aby kupować, przetwarzać i sprzedawać cały produkowany w kraju kobalt rzemieślniczy, który górnicy zwykle wydobywają ręcznie i sprzedają nieuregulowanym pośrednikom. Celem EGC jest zakup ~10 tysięcy ton kobaltu w postaci wodorotlenku w 2022 r. W dłuższej perspektywie EGC zamierza kupować 25 000 ton kobaltu wydobywanego w rzemieślniczych kopalniach.

- Zapasy aluminium w trzech głównych japońskich portach wzrosły do 287 100 ton na koniec października (+1,1% m/m).

- Warto odnotować potężny spadek zapasów stali surowej i stali walcowanej na gorąco w ostatnim półroczu w magazynach szanghajskiej giełdy. Wg stanu zapasów z 11 czerwca 2021 mieli oni 25,9 tysiąca ton stali surowej i 90,4 tysiąca ton stali walcowanej na gorąco. Na dzień 3 grudnia w magazynach znajdowało się zaledwie 2,4 tysiąca ton stali surowej i 6,5 tysiąca ton stali walcowanej na gorąco. Łącząc to z ograniczeniami produkcji przemysłowej w Chinach do marca (by obniżyć zanieczyszczenie powietrza w kraju na czas Zimowych Igrzysk Olimpijskich Pekin 2022) to nie spodziewajmy się spadku cen stali na globalnych rynkach.

Stany magazynowe metali przemysłowych

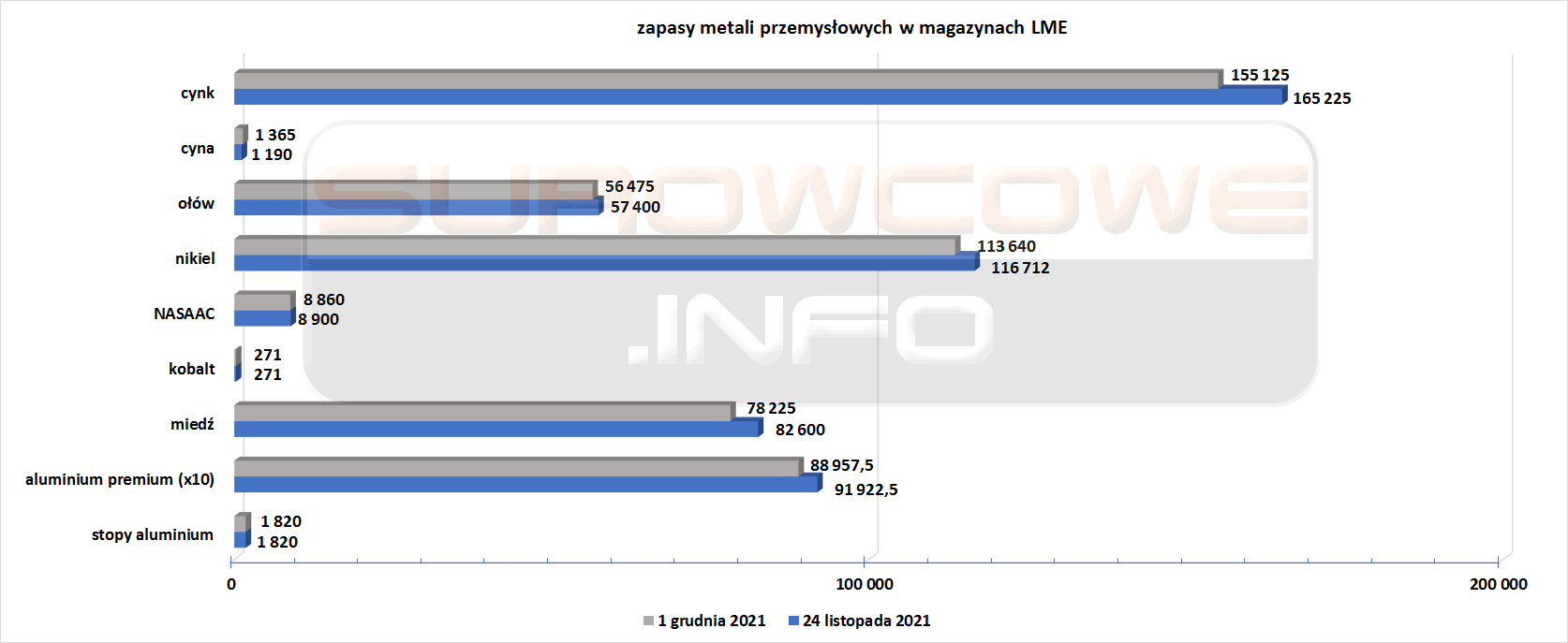

- Tygodniowe zmiany zapasów kluczowych metali przemysłowych w magazynach chicagowskiej (CME), szanghajskiej (ShFE) i londyńskiej (LME) giełdy:

- Zapasy metali przemysłowych w magazynach Szanghajskiej Giełdy (ShFE). Jedenasty z rzędu tydzień wzrostu zapasów aluminium. Siódmy z rzędu tydzień spadku zapasów stali i stali walcowanej na gorąco. Trzeci tydzień z rzędu spadków zapasów niklu, ołowiu i cyny.

- Zapasy metali przemysłowych w magazynach Londyńskiej Giełdy Metali (LME). Czternasty z rzędu tydzień spadku zapasów miedzi. Trzynasty z rzędu tydzień spadku zapasów aluminium premium. Szósty z rzędu tydzień spadku zapasów niklu i cynku. Czwarty z rzędu tydzień wzrostu zapasów cyny. Drugi z rzędu tydzień spadku zapasów NASAAC.

Omówienie aktualności

Program Surowcowe info od lipca 2020 roku pojawia się na moim osobistym kanale YouTube w poniedziałki i czwartki:

Statystyki

Od niedzieli do czwartku pomiędzy 19:30 a 20:00 na moich social mediach (Facebook oraz Twitter) są publikowane statystyki intraday’owe dotyczące kierunku ceny na następny dzień. Z surowców wśród statystyk jest złoto, gaz ziemny, ropa Brent oraz ropa WTI. Wyjaśnienie potencjału tych danych znajdziecie w tym artykule. W każdy zaś weekend na dzienniku tradera pojawia się wpis poświęcony potencjalnej sekwencji na podstawie statystyk na kolejny tydzień oraz informacja o średnich zasięgach dla najsilniejszych intraday’owych statystyk.

Z kolei w serwisie Surowcowe.info publikuję statystyki miesięczne dla dwudziestu dwóch surowców: ropy Brent, ropy WTI, srebra, złota, miedzi, gazu ziemnego, soi, kukurydzy, pszenicy, cukru, kawy arabika, kawy robusta, kakao, soku pomarańczowego, bawełny, ryżu, wieprzowiny, bydła (live cattle) oraz papierów na emisję dwutlenku węgla.