Poniedziałek, 14 września 2020 to nowy rekord aktualności surowcowych – 74 newsy ze świata inwestycji surowcowych zebranych w jednym miejscu i czasie, a także (w sporej części) omówione w nowym, autorskim programie Surowcowe.info, na którego premierę zapraszam już o 14:00!!

nie chcesz czytać?

kliknij by przejść od razu do odcinka programu Surowcowe info

Słowniczek

Słowniczek

- pp – punkt procentowy

- t/t – zmiana wartości względem poprzedniego tygodnia

- m/m – zmiana wartości względem poprzedniego miesiąca

- q/q – zmiana wartości względem poprzedniego kwartału

- r/r – zmiana wartości względem poprzedniego roku

- s/s – zmiana wartości względem poprzedniego sezonu (w przypadku surowców mających sezon na przełomie roku kalendarzowego)

Statystyki

Od niedzieli do czwartku pomiędzy 19:30 a 20:00 na moich social mediach (Facebook oraz Twitter) są publikowane statystyki intraday’owe dotyczące kierunku ceny na następny dzień. Z surowców wśród statystyk jest złoto, gaz ziemny, ropa Brent oraz ropa WTI. Wyjaśnienie potencjału tych danych znajdziecie w tym artykule. W każdy zaś weekend na dzienniku tradera pojawia się wpis poświęcony potencjalnej sekwencji na podstawie statystyk na kolejny tydzień oraz informacja o średnich zasięgach dla najsilniejszych intraday’owych statystyk.

Z kolei w serwisie Surowcowe.info publikuję statystyki miesięczne dla dwunastu surowców: ropy Brent, srebra, złota, gazu ziemnego, soi, kukurydzy, pszenicy, cukru, kawy, kakao, soku pomarańczowego oraz bawełny.

UWAGA! ABC Inwestowania – Konferencja Online 18-19 września 2020

UWAGA! ABC Inwestowania – Konferencja Online 18-19 września 2020

Miło mi poinformować, że w dniach 18 i 19 września będzie miała miejsce konferencja online, na którą zostałem zaproszony na debatę dotyczącą rynków surowcowych. Rejestrować się bezpłatnie na konferencję można pod tym linkiem.

W dzisiejszych aktualnościach:

- kawa

- cukier

- kakao

- sok pomarańczowy

- bawełna

- pszenica

- kukurydza

- ryż

- soja

- pozostałe zboża

- wieprzowina, wołowina oraz drób

- ropa naftowa

- gaz ziemny

- węgiel

- energia odnawialna

- złoto

- srebro

- platyna i pallad

- metale przemysłowe

Kawa

- Szacunki dotyczące zbiorów kawy w Brazylii w 2020 r. zostały skorygowane w górę do 59,6 miliona 60-kilogramowych worków (sierpniowa prognoza mówiły o 59,0 milionach), według rządowej agencji statystycznej IBGE.

- Brazylia wyeksportowała w sierpniu 2,966 mln 60-kilogramowych worków kawy (-2,2% r/r).

- Brazylijscy plantatorzy kawy i analitycy spodziewają się strat w uprawach kraju w 2021 r. z powodu przedłużającej się suszy, która dotknie większość obszarów produkcyjnych Brazylii. Całkowite opady w ciągu ostatnich dwóch miesięcy w południowej części Minas Gerais wyniosły zaledwie 23 milimetry w porównaniu do historycznej średniej 68 milimetrów w tym okresie. Procafe, główny instytut badawczy zajmujący się kawą w Minas Gerais, powiedział w badaniu z zeszłego tygodnia, że w niektórych gospodarstwach deficyt wilgoci wynosił około 100 milimetrów w porównaniu do poziomów historycznych. To skrajne wartości jakie kawowce mogą wytrzymać, choć młodsze drzewka już teraz zaczynają zmniejszać ukwiecenie. Jeśli susza utrzyma się do połowy października będzie bardzo dużym problemem. Prognozy w serwisie windy.com na najbliższy tydzień pokazują brak opadów na większości obszarów kraju.

- Historycznie rekordowa długa pozycja dużych spekulantów na kawie: +64 978 kontraktów netto.

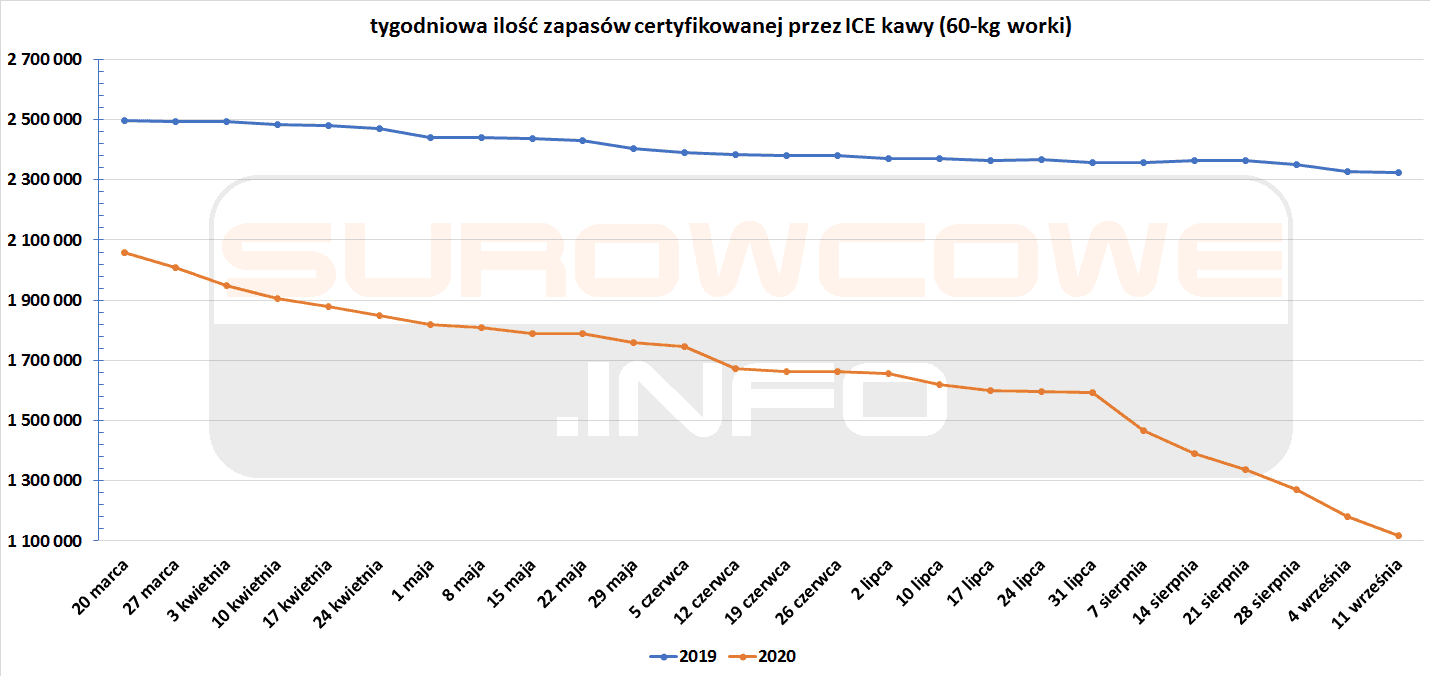

- Zapasy kawa w magazynach ICE:

Cukier

- Młyny w południowo-centralnym regionie Brazylii wyprodukowały 2,93 miliona ton cukru w drugiej połowie sierpnia (+16% r/r). Przetwórstwo trzciny w regionie szacowano na 42,11 mln ton pod koniec sierpnia (-12% r/r), ponieważ deszcze na niektórych obszarach produkcyjnych spowolniły tempo zbiorów. Sprzedaż etanolu utrzymywała się poniżej ubiegłorocznego poziomu. W sierpniu zakłady sprzedały 2,69 miliarda litrów (-13% r/r).

- Produkcja cukru w Brazylii w tym sezonie wyniesie ponad 37 milionów ton. Produkcja w dotychczasowym sezonie jest obecnie o 43,8% wyższa niż w poprzednim.

- USDA prognozuje zbiory buraków cukrowych na cukier w USA na poziomie 35,143 mln ton (+22,88% r/r) przy średniej wydajności 31,2 tony na akr (+6,85% r/r).

- USDA prognozuje zbiory trzciny cukrowej na cukier w USA na poziomie 34,138 mln ton (+6,89% r/r) przy średniej wydajności 36,6 tony na akr (+4,57% r/r).

- Zapasy cukru po 5 latach nadwyżki podaży zapewnią rosyjskim konsumentom jego wystarczającą ilość i utrzymają eksport pomimo niższej produkcji w sezonie 2020/21. Tegoroczna powierzchnia zasiewów buraka cukrowego w Rosji spadła o 18% r/r.IKAR, wiodąca moskiewska firma doradztwa rolniczego, obniżyła w tym tygodniu swoje prognozy dotyczące produkcji cukru w Rosji w latach 2020/21 do 5,0-5,4 mln ton z 5,6-6,0 mln ton. Zbiory w 2019 roku wynosiły 7,9 mln ton. Roczna konsumpcja w Rosji szacowana jest na 6 mln ton rocznie. Szacunki dotyczące rosyjskich zapasów cukru są różne, IKAR podaje liczbę 1,6 miliona ton na 1 sierpnia, podczas gdy rosyjski Związek Producentów Cukru podaje, że jest to 3,1 miliona ton. Rolnicy zebrali już 3,8 miliona ton buraków cukrowych z 11% powierzchni zasiewów. W sezonie 2019/20 Rosja wyeksportowała 1,4 mln ton cukru, eksport na sezon 2020/21 szacuje się na 182 tysiące ton.

- Ostatnie osłabienie rynku cukru może skłonić niektóre fundusze do zmniejszenia długich pozycji na cukrze. Spekulanci zredukowali swoją długą pozycję netto w cukrze surowym na ICE U.S. w ciągu tygodnia (do 8 września) o 19 196 kontraktów na łączną pozycję długą netto 121 274 kontraktów.

Kakao

- Wybrzeże Kości Słoniowej planuje podnieść stałą cenę za bramę farmy płaconą rolnikom kakao o ponad 21% r/r do 1000 franków CFA ($1,84) za kilogram w sezonie 2020/2021, poinformowała w czwartek krajowa Rada ds. Kawy i Kakao.

- Zapasy kakao w magazynach ICE:

Sok pomarańczowy

- USDA prognozuje zbiory pomarańczy California Navel w sezonie 2020/21 na poziomie 1,68 mln ton (-5,0% s/s). Zbiory pomarańczy rozpoczną się w październiku. To wstępne prognozy dotyczące pomarańczy, nie uwzględniają one kalifornijskiej odmiany Valencia a także pomarańczy z Florydy oraz Teksasu.

Bawełna

- USDA prognozuje zbiory bawełny na poziomie 17,1 mln 480-funtowych bali (-14% r/r), przy średniej wydajności 910 funtów na akr (+10,57% r/r).

Pszenica

- USDA prognozuje zbiory pszenicy durum na poziomie 61,79 mln buszli (+14,95% r/r) przy średniej wydajności 42,8 buszli na akr (-6,35% r/r).

- USDA prognozuje zbiory pszenicy jarej (za wyjątkiem odmiany durum) na poziomie 577,485 mln buszli (+2,69% r/r) przy średniej wydajności 49,0 buszli na akr (+1,66% r/r).

Kukurydza

- USDA prognozuje zbiory kukurydzy w USA na 14,9 miliardów buszli (+9% r/r), przy średniej wydajności 178,5 buszli na akr (+11,1% r/r). USDA obniżyło swoje szacunki dotyczące końcowych zapasów w sezonie 2020/21 do 2,503 miliarda buszli kukurydzy (-253 mln buszli względem poprzedniej prognozy). Prognozy dotyczące eksportu kukurydzy na sezon 2020/21 wzrosły o 100 milionów buszli do 2,325 miliarda buszli.

Ryż

- Prezydent Brazylii Jair Bolsonaro powiedział w czwartek, że nie będzie ingerował w rynek ryżu, mówiąc, że podaż i popyt powinny dyktować rynek, ponieważ krajowe ceny podstawowych artykułów spożywczych rosną. Dzień wcześniej brazylijska organizacja handlowa Camex zniosła cła importowe na kontyngent 400 000 ton ryżu do końca roku.

- USDA prognozuje zbiory ryżu na poziomie 224,952 mln ton (+21,81% r/r) przy średniej wydajności 7 529 funtów na akr (+0,78% r/r).

Soja

- USDA prognozuje zbiory soi na 4,313 miliardów buszli (+21% r/r), przy średniej wydajności 51,9 buszli na akr (+4,5% r/r). USDA obniżyło swoje szacunki dotyczące końcowych zapasów w sezonie 2020/21do 460 milionów buszli soi (-150 mln buszli względem poprzedniej prognozy). Prognozy dotyczące eksportu soi w sezonie 2020/21 pozostały na niezmienionym poziomie 2,125 miliarda buszli – pomimo zwiększonych zakupów ze strony Chin.

- Kolejne zakupy Chin w USA, tym razem w piątek sprzedano 262 tysiące ton soi.

Pozostałe zboża

- USDA prognozuje zbiory sorgo na poziomie 357, 91 mln buszli (+4,82% r/r) przy średniej wydajności 73,9 buszli na akr (+1,23% r/r).

- USDA prognozuje zbiory jęczmienia na poziomie 175,92 mln buszli (+3,75% r/r) przy średniej wydajności 78,8 buszli na akr (+1,42% r/r).

Wieprzowina, wołowina oraz drób

- Korea Południowa, drugi co do wielkości odbiorca wieprzowiny w Niemczech poza Unią Europejską, ogłosiła zakaz importu niemieckiej wieprzowiny. To pokłosie potwierdzenia przypadku Afrykańskiego Pomoru Świń u martwego dzika znalezionego niedaleko polsko-niemieckiej granicy. Niemieckie stowarzyszenie przemysłu mięsnego VDF przewiduje, że podobny zakaz przyjdzie z Chin (największego rynku eksportowego dla niemieckiej wieprzowiny) oraz z Japonii. W pierwszych czterech miesiącach 2020 roku Niemcy wyeksportowały do Chin 158 000 ton wieprzowiny o wartości $500 mln (+100% r/r). Niemcy zbudowały setki kilometrów ogrodzenia wzdłuż polskiej granicy, próbując powstrzymać przenoszenie choroby przez dziki. Niemcy starają się o zmianę chińskiej polityki dotyczącej zakazu importu wieprzowiny – miałaby ona zostać poddana regionalizacji czyli zakazom importu z regionów z ASF, a nie z całego kraju – ten system działa obecnie w Unii Europejskiej.

- W Brazylii w Q2 2020 ubito 12,1 miliona świń (+1,8% q/q; +6,2% r/r) – rekordowa liczba od momentu prowadzenia zapisów czyli od 1997 roku. Wywołane to jest zwiększonym importem przez Chiny dotknięte afrykańskim pomorem świń (ASF).

- W Brazylii ubój bydła w Q2 2020 wyniósł 7,3 mln sztuk (-8% r/r).

- W Q2 2020 w Brazylii dokonano uboju 1,41 miliarda kurczaków (-1% r/r).

Ropa naftowa

- Zapasy ropy naftowej w magazynach Shanghai Futures Exchange (ShFE) na dzień 11 września 2020 wynosiły 41,224 mln (-5,60% t/t).

- Zapasy ropy w USA, wyjątkowo opublikowane w czwartek popołudniu, pokazały wzrost zapasów o 2 mln baryłek – prognozowano spadek zapasów o 1,3 mln baryłek. USA posiada 500,4 mln baryłek ropy naftowej zapasów. Analitycy spodziewają się dodatkowych wzrostów zapasów ropy ze względu na osłabienie popytu na paliwo w związku z pandemią koronawirusa oraz spadek zużycia benzyny w nadchodzących miesiącach. Wykorzystanie mocy rafineryjnych spadło do 71,8% (-4,9 pp t/t). Popyt na paliwo lotnicze wciąż jest niższy o ~50% r/r.

- Liczba aktywnych odwiertów naftowych w USA spadła w ubiegłym tygodniu o jeden. Aktywna liczba platform wyniosła więc 180 punktów.

- 17 września ma mieć miejsce posiedzenie panelu monitorującego rynek Organizacji Krajów Eksportujących Ropę Naftową (OPEC) i sojuszników, w tym Rosji, grupy znanej jako OPEC +. Grupa obecnie jest zobowiązania do zmniejszenia produkcji ropy naftowej o 7,7 mln baryłek dziennie (bpd) do grudnia 2020.

- Rosneft rozpoczął wiercenie pierwszego otworu poszukiwawczego w trudnej do wydobycia formacji łupkowej Domanik w rejonie Orenburga, niedaleko granicy z Kazachstanem. Będzie to pierwszy projekt spółki bez zewnętrznych partnerów, z potencjałem szacowanym na 70 mln ton ropy (513,1 mln baryłek) oraz 23 mld metrów sześciennych gazu ziemnego. Pierwotnie w projekcie miało brać udział BP, jednak po nałożeniu sankcji (na skutek rosyjskiej aneksji Krymu w 2014 roku) zrezygnował.

- Institutional Shareholder Services (ISS) rekomenduje akcjonariuszom Noble Energy Inc głosowanie za propozycją przejęcia spółki przez Chevron Corp w transakcji o szacowanej wartości $5 mld. Zarząd Noble Energy Inc rozważył szereg alternatywnych scenariuszy i doszedł do wniosku, że propozycja Chevron jest najlepszą dostępną opcją dla spółki. Głosowanie akcjonariuszy Noble Energy Inc zaplanowane jest na 2 października.

- Okręt flagowy Greenpeace „Rainbow Warrior” zablokował w czwartek tankowiec dostarczający ropę z Norwegii do szwedzkiej rafinerii Lysekil w proteście przeciwko planom jej rozbudowy. 850-tonowa żaglówka ozdobiona kolorami tęczy zarzuciła kotwicę we fiordzie w pobliżu rafinerii blokując drogę dla tankowca „Grena Knutsen”. „Nie wpuścimy ropy naftowej do rafinerii, dopóki Preem nie zaprzestanie swoich planów ekspansji” – powiedział członek Greenpeace Gustav Martner podczas transmisji na żywo z Rainbow Warrior, która opuszczała kotwicę. Szwedzkie władze muszą wydać zgodę na rozbudowę rafinerii (inwestycja o wartości $1,72 mld) po tym, jak sąd orzekł w czerwcu, że nie ma podstaw prawnych do jej blokowania. Greenpeace twierdzi, że rozbudowa rafinerii spowodowałaby wzrost emisji dwutlenku węgla nawet o 1 milion ton rocznie, co czyni ją największym źródłem emisji CO2 w kraju. Preem, którego właścicielem jest urodzony w Etiopii saudyjski miliarder Mohammed Hussein al-Amoudi, jest największą firmą rafineryjną w Szwecji, posiadającą około 80% udziału w rynku.

Gaz ziemny

- Ceny spotowe skroplonego gazu ziemnego (LNG) w Azji w ubiegłym tygodniu wynosiły $4,55/mmBtu (+1,11 t/t; +2,23% r/r) z dostawą na październik. Listopadowe ładunki wyceniano na $4,75/mmBtu.

- W pierwszych 8 miesiącach 2020 roku dostarczono do Azji 161,8 mln ton LNG (+1,38% r/r). Sierpniowy import wynosił 19,78 mln ton (-2,75% r/r), lipcowy import Azji wynosił 19,33 mln ton (-4,73% r/r).

- Indyjski import skroplonego gazu ziemnego (LNG) w sierpniu 2020 wyniósł 2,19 mln ton (+16,49% r/r), lipcowy import wyniósł 2,42 mln ton (+18,63% r/r).

- Japoński import LNG w lipcu 2020 wyniósł 6,0 mln ton (-6,25% r/r), a w sierpniu 6,26 mln ton (-0,48% r/r).

- Korea Południowa w lipcu 2020 zaimportowała 2,21 mln ton LNG (-25,34% r/r), a w sierpniu 2,20 mln ton (-31,25% r/r). Sumaryczny import LNG przez Koreę Południową w okresie od stycznia do sierpnia wyniósł 25,9 mln ton (-0,77% r/r).

- Liczba aktywnych odwiertów gazowych w USA spadła o jeden w ubiegłym tygodniu, pozostawiając 71 aktywne odwierty.

- Szacunkowy popyt na gaz ziemny w USA ma w tym tygodniu wynieść 84,9 miliardów stóp sześciennych dziennie (bcfd) czyli +1,07% t/t.

- Szacuje się, że eksport gazu ziemnego z USA do Meksyku we wrześniu wyniesie rekordowe 6,1 miliardów stóp sześciennych dziennie (bcfd) – czyli wzrost o +3,39% m/m.

- Eksport LNG z USA wyniósł 3,7 mld stóp sześciennych dziennie (bcfd) w sierpniu (+19,35% m/m) i prognozuje się, że wyniesie 3,8 bcfd we wrześniu (+2,70% m/m).

- Pierwszy tankowiec na skroplony gaz ziemny wpłynął do terminalu eksportowego Sabine Pass firmy Cheniere Energy Inc. w Luizjanie od czasu zamknięcia zakładu przed huraganem Laura. Oznacza to wznowienie eksportu gazu ziemnego przez największy terminal eksportowy w USA. Poprzedni transport wypłynął 23 sierpnia.

- Terminal Cameron LNG w Luizjanie pozostaje zamknięty z powodu utrzymujących się problemów z zasilaniem po huraganie Laura – w przeciwieństwie do terminalu Sabine Pass, Cameron LNG nie posiada własnych generatorów mogących dostarczyć mu niezbędną do funkcjonowania ilość energii. Możliwe, że brak zasilania pozostawi terminal zamknięty do połowy października. Już teraz odroczono zaplanowany na wrzesień załadunek – na październik.

- Amerykańska firma Louisiana Natural Gas Exports Inc odmówiła współpracy z Ukrainą w zakresie dostaw co najmniej 5,5 mld m3 skroplonego gazu ziemnego rocznie. Amerykański koncern i rząd Ukrainy podpisały w maju memorandum w sprawie perspektywy importu LNG w celu dywersyfikacji dostaw energii po załamaniu relacji z jej tradycyjnym dostawcą, Rosją, po aneksji Krymu przez Federację Rosyjską w 2014 roku. Ukraina przez wiele lat była głównym importerem gazu z Rosji, ale teraz przeszła na gaz ziemny importowany z Unii Europejskiej.

- Rosyjski państwowy gigant gazowy Gazprom zredukował plany inwestycyjne na 2020 roku do $12,31 mld – pierwotny plan inwestycyjny szacowany był na $14,74 mld.

Węgiel

- Produkcja węgla w Kolumbii, piątym co do wielkości eksporterze węgla na świecie w Q2 2020 wyniosła 9,7 mln ton (-48,8% r/r). To oczywiście skutek pandemii koronawirusa oraz niskich cen węgla na świecie. W 2019 roku w Kolumbii wydobyto 82,2 mln ton węgla.

- Komisja Europejska pozostawiła węgiel koksujący (niezbędny do produkcji stali) na liście surowców strategicznych. Lista jest aktualizowana co trzy lata. Oznacza to duży potencjał na finansowanie dla Jastrzębskiej Spółki Węglowej (JSW), która jest największym wydobywcą węgla koksującego w Unii Europejskiej. W 2019 roku spóła wydobyła 14,8 mln ton węgla, z czego 71% to był węgiel koksowy. Strategia firmy na lata 2020–2030 zakłada stopniowy wzrost wydobycia aż do 18 mln ton rocznie, z czego od 2021 roku 85% wydobycia ma stanowić węgiel koksowy. Udział węgla energetycznego pozyskiwanego przez JSW ma spaść do 12% w 2030 roku. W ciągu 10 lat spółka chce też podnieść zatrudnienie do 31 tysięcy etatów (+3,33%/10y). Decyzja KE zdecydowanie wspiera strategię JSW.

Energia odnawialna

- BP weszło na rynek morskich elektrowni wiatrowych kupując 50% udziałów w dwóch amerykańskich inwestycjach od norweskiego Equinor. Koszt transakcji wyniósł $1,1 mld. Umowa obejmuje projekt Empire Wind u wybrzeży Nowego Jorku i Beacon Wind u wybrzeży Massachusetts, które razem mogą generować do 4,4 GW. Equinor będzie operatorem obu projektów, a pracownicy BP będą uczestniczyć w fazach rozwoju i budowy w ramach partnerstwa obu firm w celu opracowania przybrzeżnych obiektów wiatrowych. W ramach umowy BP i Equinor zgodziły się również na utworzenie partnerstwa w celu opracowania innych projektów morskich farm wiatrowych w Stanach Zjednoczonych. Finalizacja umowy ma nastąpić w 2021 roku. Póki co BP ma projekty związane z lądowymi farmami wiatrowymi o mocy około 1,7 GW. Pierwsza faza Empire Wind będzie miała od 60 do 80 turbin.

- Komisja Europejska zaproponuje, aby Unia Europejska wyznaczyła ambitniejsze cele klimatyczne na 2030 roku. Obecnie celem na 2030 rok jest 40% redukcja emisji netto gazów cieplarnianych względem poziomów z 1990 roku – KE chce zwiększenia tego celu do co najmniej 55%. Cel zerowej emisji netto gazów cieplarnianych ma pozostać bez zmian – osiągnięcie go będzie wymagane do 2050 roku. Ustawodawcy w europarlamentarnej komisji ds. Środowiska w piątek potwierdzili swoje poparcie dla celu ograniczenia emisji o 60% do 2030 r. Parlament europejski ma głosować w tej sprawie w październiku, a dyskusje na krajów członkowskich rozpoczną się jeszcze we wrześniu – choć już teraz zdania na temat tak ambitnych celów klimatycznych są podzielone.

Złoto

- Daniel Pavilonis, starszy strateg rynkowy w RJO Futures, szacuje, że w Q4 2020 złoto może dotknąć $2 300/oz, ze względu na niepewność dotyczącą rynków akcji, gospodarki i listopadowych wyborów w USA.

- Wydobycie złota w Kolumbii w Q2 2020 wyniosło 10 ton (+14% r/r).

- Firma Harmony Gold Mining z RPA, poinformowała w czwartek, że spodziewa się straty za cały rok rachunkowy (zakończony 30 czerwca), ponieważ strata na instrumentach pochodnych w wysokości 1,7 miliarda randów ($102 miliony) uderza w zyski, chociaż przychody wzrosły dzięki wyższej cenie złota. Firma podała, że zanotowała również stratę około 919 milionów randów na swoim długu denominowanym w dolarach w porównaniu do straty 78 milionów randów rok wcześniej. Gwałtowny wzrost ceny złota przyczynił się jednak do wzrostu przychodów do 29,2 mld randów z 26,9 mld randów. Pełne wyniki spółka ma opublikować 15 września.

- Co najmniej 50 osób zginęło w katastrofie w kopalni złota w pobliżu Kamituga we wschodniej części Demokratycznej Republiki Konga w piątek. Zawalenie się miało miejsce w rzemieślniczej kopalni „Detroit” po ulewnych deszczach. Kopalnia nie znajdowała się na koncesji złota Kamituga należącej do kanadyjskiego wydobywcy Banro Corporation.

- Kolejne posiedzenie Rezerwy Federalnej USA zaplanowano na 15-16 września 2020 – co może mieć przełożenie na rynkową wycenę dolara oraz złota.

- Zapasy złota w magazynach Shanghai Futures Exchange (ShFE) na dzień 11 września 2020 wynosiły 2 208 kilogramów (bez zmian t/t).

Srebro

- Zapasy srebra w magazynach Shanghai Futures Exchange (ShFE) na dzień 11 września 2020 wynosiły 2323 641 kilogramy (+2,87% t/t).

Platyna i pallad

- Techniczna sytuacja na palladzie nie napawa optymizmem – jesteśmy na oporze, którzy wstrzymał nam wzrosty i zafundował $500 spadek w kwietniu i pierwszym tygodniu maja. 70% palladu pochodzi z Rosji i Republiki Południowej Afryki. 80% popytu na pallad to sektor motoryzacyjny.

Fundamentalnie wzrosty wyceny palladu mogą wspierać pozytywne wyniki sprzedaży nowych samochodów na świecie w Q3 2020 oraz utrudnienia w krajach podażowych (Rosja i RPA). Czynniki obniżające cenę to słabe wyniki sprzedaży nowych samochodów na świecie w Q3 2020 oraz potencjalny drugi lockdown w krajach rozwiniętych.

źródło: Reuters Eikon dzięki uprzejmości TraderTeam.pl

Metale przemysłowe

- Albemarle, największy na świecie producent litu, toczy spór z chilijskimi organami regulacyjnymi o sposób obliczania rezerw ultralekkiego metalu, co stanowi potencjalne zagrożenie dla planów zwiększenia produkcji. Firma Albemarle uzyskała w 2016 roku zgodę na zwiększenie produkcji z regionu Atacama, zdecydowanie największego źródła zaopatrzenia w tak zwanym „trójkącie litowym” w Ameryce Południowej. Albemarle dąży do rozszerzenia produkcji w Chile i przejęcia kontroli nad australijską Greenbushes.

- Chińska Narodowa Administracja Żywności i Rezerw Strategicznych zwróciła się do głównych producentów kobaltu w Chinach o przedstawienie propozycji sprzedaży ich metalu państwu. Szacuje się, że chińskie magazyny państwowe są w stanie przechowywać 7 tysięcy ton kobaltu. Według US Geological Survey Chiny w 2019 roku wyprodukowały 2 tysiące ton kobaltu, jednak zdolność przetwórstwa kobaltu w Chinach przekroczy 20 000 ton w 2020 roku. Chiny zaimportowały 1 987 ton kobaltu w pierwszych siedmiu miesiącach 2020 roku.

- Indie planują zwiększyć nadzór importu miedzi i aluminium, jednocześnie opracowując politykę ograniczania dostaw z Chin i innych krajów azjatyckich w celu ochrony krajowych producentów. Docelowym sposobem walki z nadmiernym importem obu metali będą zapewne zezwolenia na indywidualne dostawy. Chiny, Japonia, Malezja, Wietnam i Tajlandia należą do głównych eksporterów miedzi, odpowiadając za 45% indyjskiego importu miedzi o wartości $5 miliardów w sezonie 2019/20. Według danych branżowych od kwietnia około 58% popytu na aluminium w Indiach jest zaspokajane przez import złomu po cenach o 22% niższych niż krajowe aluminium pierwotne.

- Tesla prowadzi rozmowy z kanadyjską spółką górniczą Giga Metals na temat współpracy przy rozwoju dużej kopalni, która zapewni producentom samochodów elektrycznych dostęp do niklu do akumulatorów samochodowych pozyskiwanego metodami niskoemisyjnymi. Plany Giga Metals dotyczące niskowęglowego niklu obejmują przekształcanie odpadów z działalności wydobywczej w skały cementowe przy użyciu dwutlenku węgla z atmosfery i energii wodnej. Prezes Giga Metals, Martin Vydra, powiedział: „Koszt rozwoju naszego projektu, z wyłączeniem doprowadzenia energii wodnej do tego miejsca, wyniesie mniej niż $1 miliard”. Giga Metals planuje produkować 40 000 ton niklu i 2 000 ton kobaltu rocznie przez 20 lat. Benchmark Mineral Intelligence szacuje, że zapotrzebowanie na nikiel do baterii samochodowych w 2030 roku wyniesie 1,4 mln ton – w 2019 roku zapotrzebowanie na nikiel do baterii samochodowych wyniosło 139 tysięcy ton (+6% r/r). Produkcja niklu w 2019 roku wyniosła 2,7 mln ton a sumaryczne zapotrzebowanie 2,319 mln ton.

- Produkcja niklu w Kolumbii w Q2 20202 spadła do niewiele ponad 10 tysięcy ton (-9% r/r).

- Analitycy z CRU szacują że popyt na miedź rafinowaną w Chinach wzrośnie w tym roku o 1-2%

- Zapasy miedzi w magazynach Shanghai Futures Exchange (ShFE) na dzień 11 września 2020 wynosiły 176 795 ton (-0,04% t/t).

- Zapasy aluminium w magazynach Shanghai Futures Exchange (ShFE) na dzień 11 września 2020 wynosiły 251 266 ton (+0,77% t/t).

- Zapasy cynku w magazynach Shanghai Futures Exchange (ShFE) na dzień 11 września 2020 wynosiły 58 453 ton (-21,35% t/t).

- Zapasy cyny w magazynach Shanghai Futures Exchange (ShFE) na dzień 11 września 2020 wynosiły 4 204 ton (+7,22% t/t).

- Zapasy ołowiu w magazynach Shanghai Futures Exchange (ShFE) na dzień 11 września 2020 wynosiły 26 954 ton (+0,03% t/t).

- Zapasy niklu w magazynach Shanghai Futures Exchange (ShFE) na dzień 11 września 2020 wynosiły 32 901 ton (-0,84% t/t).

- Zapasy stali nierdzewnej w magazynach Shanghai Futures Exchange (ShFE) na dzień 11 września 2020 wynosiły 10 803 tony (+2,81% t/t).

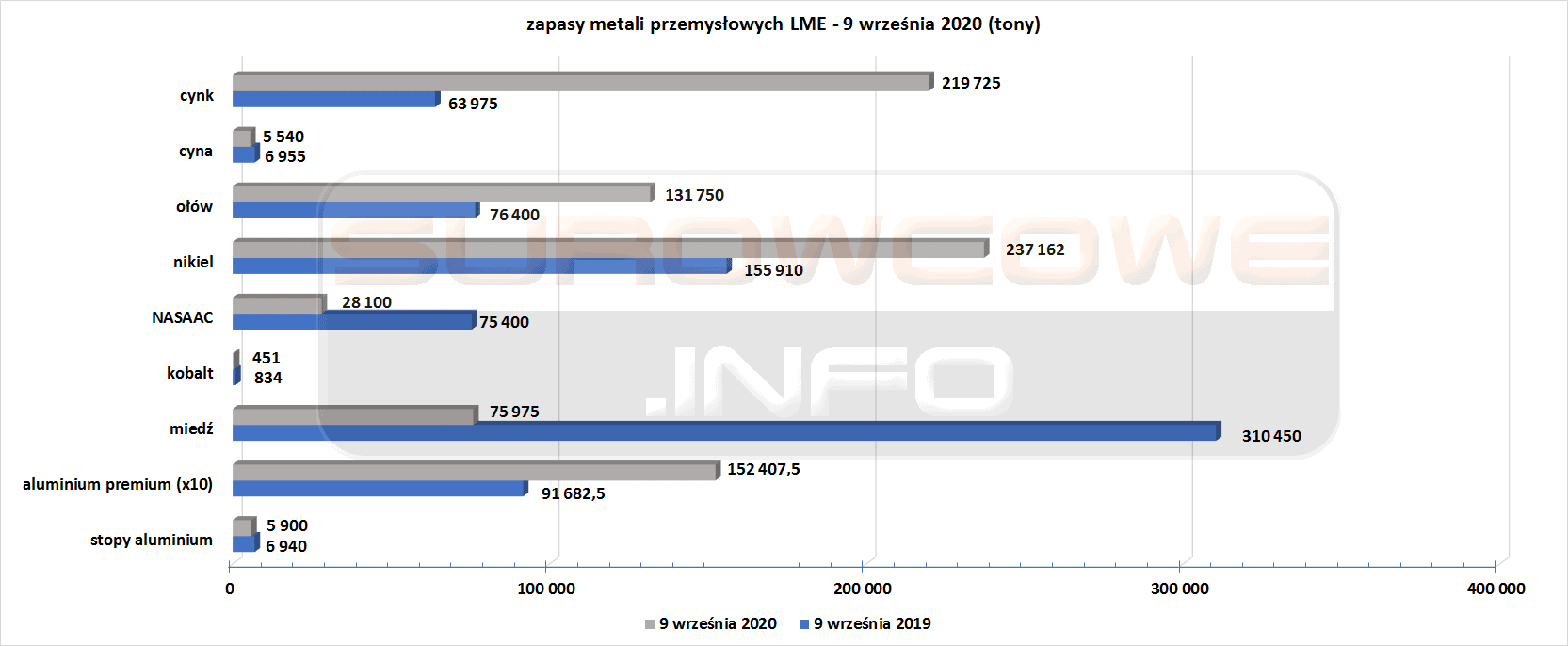

- Zapasy metali w magazynach LME (stan na 9 września 2020):

Omówienie aktualności

Program Surowcowe info od lipca 2020 roku pojawia się na moim osobistym kanale YouTube w poniedziałki i czwartki: