Zapraszam na kolejny zestaw aktualności surowcowych. Wspomnieć chciałbym także o rozpisce publikacji i wystąpień w lipcu 2023, jaką ostatnio wrzuciłem na bloga.

nie chcesz czytać?

kliknij by przejść od razu do odcinka programu Surowcowe info

Słowniczek

- pp – punkt procentowy

- b/z – bez zmian

- t/t – zmiana wartości względem poprzedniego tygodnia

- m/m – zmiana wartości względem poprzedniego miesiąca

- q/q – zmiana wartości względem poprzedniego kwartału

- r/r – zmiana wartości względem poprzedniego roku

- s/s – zmiana wartości względem poprzedniego sezonu (w przypadku surowców mających sezon na przełomie roku kalendarzowego)

W dzisiejszych aktualnościach:

- ogólne informacje

- kawa

- cukier

- kakao

- bawełna

- pszenica

- kukurydza

- soja

- pozostałe zboża

- energia elektryczna

- ropa naftowa

- gaz ziemny

- uran

- kamienie szlachetne

- złoto

- miedź

- pozostałe metale przemysłowe

- stany magazynowe metali przemysłowych

- program Surowcowe info

Ogólne informacje

- Krajom Unii Europejskiej ponownie nie udało się nadal zawrzeć porozumienia w sprawie reformy europejskiego rynku energii elektrycznej, a państwa nadal spierają się o potencjalną nową pomoc państwa dla elektrowni. 27 krajów UE stara się wypracować wspólne stanowisko w sprawie planowanych reform unijnego rynku energii, ale kraje, w tym Niemcy i Francja, mają trudności z uzgodnieniem istotnych elementów. Planowana reforma rynku energii elektrycznej ma na celu ustabilizowanie cen energii w Europie i uniknięcie powtórki zeszłorocznego kryzysu energetycznego, kiedy to rekordowo wysokie ceny gazu spowodowały, że konsumenci musieli zapłacić wysokie rachunki.

- Rosja powiedziała w piątek, że nie widzi powodu do przedłużenia umowy zbożowej z Morza Czarnego poza 17 lipca, ponieważ Zachód działał w tak „oburzający” sposób w związku z umową, ale zapewnił biedne kraje, że eksport rosyjskiego zboża będzie kontynuowany. Unia Europejska rozważa rosyjską propozycję utworzenia przez Rosyjski Bank Rolny spółki zależnej w celu ponownego połączenia się z globalną siecią finansową SWIFT. Plan Moskwy, zaproponowany w rozmowach z udziałem ONZ, pozwoliłby jednostce bankowej zajmować się płatnościami związanymi z eksportem zboża. „Z jednej strony wszelkie możliwości eksportu produktów rolnych są dobre. Z drugiej strony ustępstwa wobec szantażysty oznaczają zachęcanie go do dalszego szantażu. To dobrze znany aksjomat: szantażysta nie zatrzymuje się, jeśli spełniasz jego żądania. Po prostu wysuwa nowe żądania” – powiedziała ambasador ukraińskiego MSZ Olha Trofimcewa. Poza przywróceniem dostępu SWIFT Rosja zabiega także o wznowienie dostaw maszyn rolniczych i części oraz zniesienie ograniczeń w ubezpieczeniach i reasekuracjach.

- 4 lipca Stany Zjednoczone mają dzień wolny z okazji Dnia Niepodległości. Spora część rynków surowcowych nie będzie tego dnia pracować wcale.

- 4 lipca, we wtorek, o 18:00 odbędzie się, we współpracy z InstaForex, webinar „wszystko co chciałbyś wiedzieć o tradingu na zlocie ale boisz się zapytać”. Polecam rejestrację.

Kawa

- Konsultanci Safras & Mercado stwierdzili, że zbiory w Brazylii były ukończone w 45% na dzień 27 czerwca, co oznacza wzrost z 39% na tym samym etapie w zeszłym roku, ale poniżej średniej z pięciu lat wynoszącej 48%.

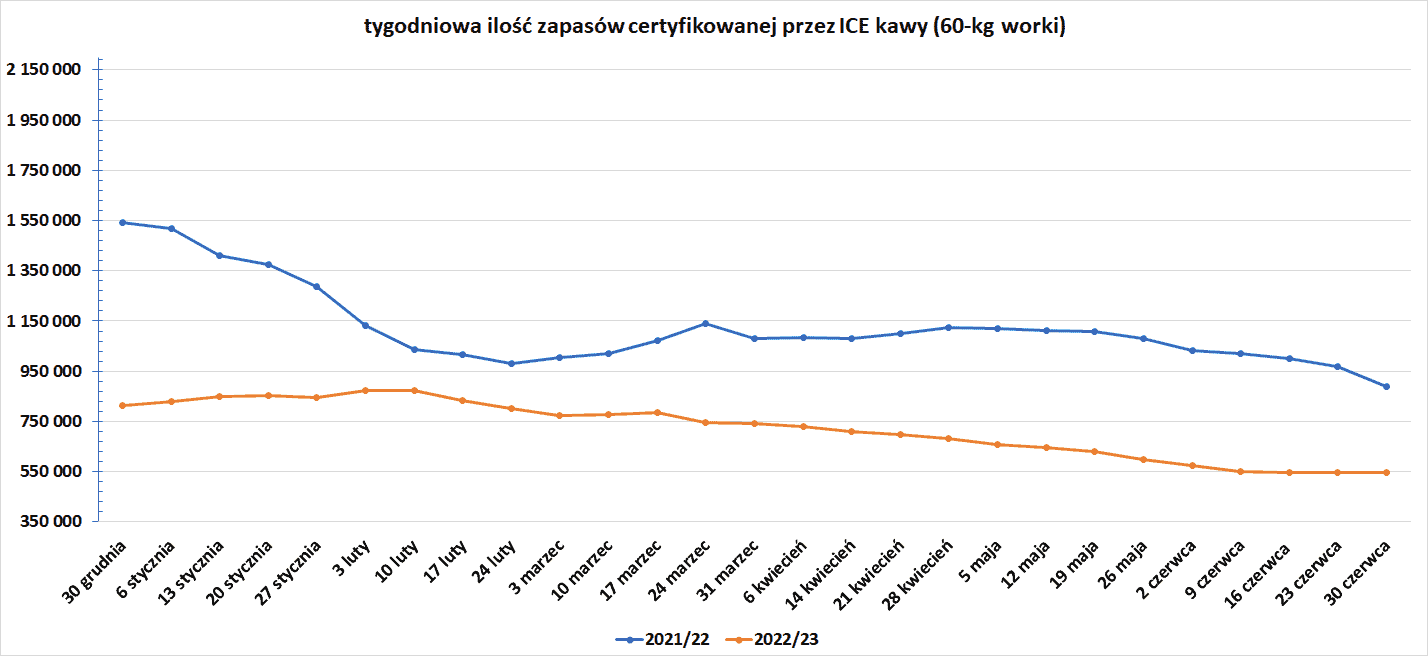

- Zapasy kawy w magazynach ICE spadły (-1,7k t/t), w poprzednim sezonie spadły (-81,9k t/t). Zapasy kawy są niższe o -28,6% s/s.

Cukier

- „Siła brazylijskich zbiorów zaczęła odbijać się na cenach, ponieważ dane wskazują na gwałtowny wzrost średnich plonów u czołowego producenta na świecie” – podała w notatce firma badawcza BMI. Oczekuje się, że produkcja trzciny cukrowej w Brazylii w sezonie 2023/24 wzrośnie do 606,5 mln ton z 598,50 mln ton wcześniej szacowanych, poinformowała firma konsultingowa Datagro, ponieważ pola trzciny cukrowej są w idealnych warunkach przez stałe opady deszczu.

Kakao

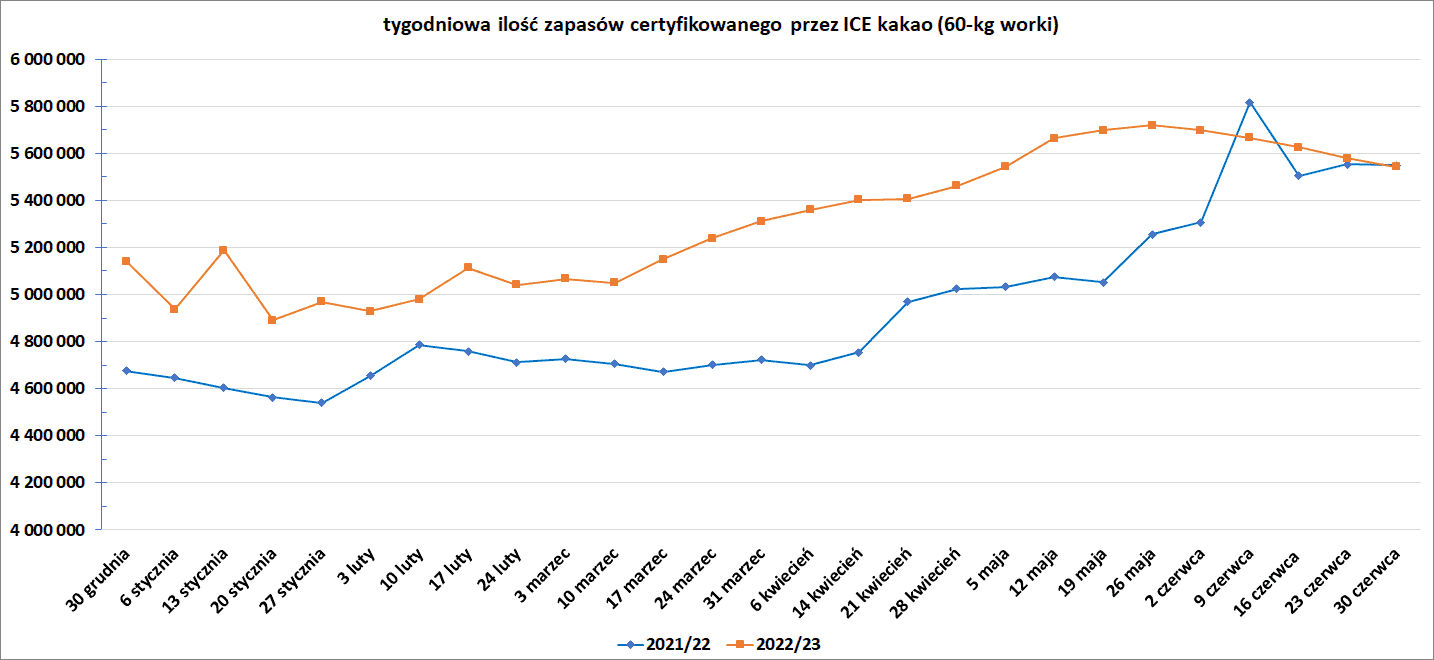

- Zapasy kakao w magazynach ICE spadły piąty tydzień z rzędu (-37,0k t/t), w poprzednim sezonie spadły (-4,7k t/t). Zapasy są w tym sezonie o -0,14% s/s niższe.

Bawełna

- Roczny raport USDA dotyczący areału wykazał obszar uprawy bawełny w 2023 r. na poziomie 11,087 mln akrów w porównaniu z szacunkami handlowców wynoszącymi 11,119 mln akrów.

Pszenica

- USDA poinformowało, że zapasy pszenicy z 1 czerwca spadły do 580 milionów buszli, najniższego poziomu o tej porze roku od 2008 roku.

- Komisja Europejska obniżyła swoje miesięczne prognozy dotyczące tegorocznych zbiorów zbóż, prognozując 128,9 mln ton pszenicy (-2,6 mln ton względem czerwcowych prognoz). Gwałtowny spadek perspektyw podaży pszenicy skłonił Komisję do zmniejszenia prognozowanych zapasów na 30 czerwca 2024 r. do 20,5 mln ton, z 23,9 mln wcześniej. W danych dotyczących podaży i popytu utrzymała niezmieniony szacunek eksportu pszenicy z UE w sezonie 2023/24 na poziomie 32,0 mln ton, w porównaniu z szacowanymi 31,0 mln w sezonie 2022/23. Zapasy końcowe w sezonie 2022/23 wyniosły 20,6 mln ton (wzrost z 19,9 mln prognozowanych w zeszłym miesiącu).

- Stan większości zbóż we Francji pogorszył się piąty tydzień z rzędu, pomimo ulewnych deszczy, które przerwały okres upałów i suszy. Szacuje się, że 81% pszenicy miękkiej u największego producenta zbóż w Unii Europejskiej zostało ocenione jako dobre lub doskonałe w tygodniu poprzedzającym 26 czerwca, w porównaniu z 83% w poprzednim tygodniu, podał FranceAgriMer w raporcie dotyczącym kondycji zbóż. Rok wcześniej było to 64%. Zbiory pszenicy miękkiej były w toku, a 1% obszaru zebrano do 26 czerwca, co oznacza spadek w stosunku do 5% zebranych w tym samym czasie w zeszłym roku.

- „Rosyjska pszenica jest głównym zagrożeniem dla eksportu UE w nadchodzących tygodniach i miesiącach” – powiedział jeden z europejskich handlowców. Ponieważ sezon 2023/24 rozpoczyna się w lipcu, Rosja posiada duże zapasy z rekordowych zbiorów w zeszłym roku, a spodziewane są kolejne duże zbiory w tym roku, niektórzy prognostycy przewidują, że największy na świecie dostawca pszenicy osiągnie nowy rekord eksportu. Maroko, które wyprzedziło Algierię jako główny cel eksportu UE w latach 2022/2023, ponownie będzie miało kluczowe znaczenie dla unijnej pszenicy po ogłoszeniu programu obejmującego do 2,5 miliona ton subsydiowanego importu pszenicy na okres lipiec-wrzesień. Maroko preferuje pszenicę z UE ze względu na krótsze odległości wysyłki i preferencje dotyczące jakości przemiału. Ale nawet tutaj rosyjska pszenica może zdobyć przyczółek, a handlowcy twierdzą, że władze marokańskie starały się złagodzić obawy importerów dotyczące zachodnich sankcji finansowych wymierzonych w Moskwę.

Kukurydza

- Departament Rolnictwa Stanów Zjednoczonych (USDA) poinformował, że amerykańscy rolnicy obsiali 94,1 miliona akrów czyli o ponad 2 miliony akrów więcej w porównaniu z marcową prognozą i przekroczyły zakres szacunków analityków sprzed raportu.

- USDA poinformowało, że zapasy kukurydzy z 1 czerwca wyniosły 4,106 miliarda buszli, poniżej większości szacunków handlowych.

- Komisja Europejska obniżyła prognozę dotyczącą produkcji użytkowej kukurydzy w 2023 r. do 63,7 mln ton z 64,1 mln poprzednio, przy jednoczesnym utrzymaniu importu na niezmienionym poziomie 17,0 mln ton. Zwiększyła jednak swoje szacunki dotyczące importu kukurydzy do UE w sezonie 2022/23 o 1 milion ton do 25,5 miliona ton.

Soja

- Departament Rolnictwa Stanów Zjednoczonych (USDA) poinformował, że amerykańscy rolnicy obsiali 83,5 miliona akrów nasion oleistych, co oznacza spadek o 4 miliony akrów w porównaniu z marcową prognozą rządu i poniżej najniższego poziomu w szeregu szacunków analityków. Zmniejszony areał prawdopodobnie spowoduje mniejsze dostawy nowych roślin oleistych.

- USDA poinformowało, że zapasy soi w USA na dzień 1 czerwca wyniosły 796 milionów buszli, co oznacza spadek o 18% w porównaniu z rokiem ubiegłym i poniżej większości szacunków rynkowych.

Pozostałe zboża

- FranceAgriMer podaje, że w przypadku jęczmienia ozimego 82% plonów oceniono jako dobre lub doskonałe, w porównaniu z 84% w poprzednim tygodniu. Zbiory jęczmienia na dzień 26 czerwca były ukończone w 31%.

Energia elektryczna

- Minister energii elektrycznej Republiki Południowej Afryki powiedział, że kraj jest bliżej zakończenia codziennych przerw w dostawie prądu, ponieważ cieplejsza pogoda powraca na drugą połowę roku, ale odmówił podania konkretnej daty. Codzienne przerwy w dostawie energii elektrycznej w RPA sięgają już prawie 10 godzin dziennie, co ma wpływ na przedsiębiorstwa i gospodarstwa domowe. Według szacunków obniży to wzrost PKB kraju o około 2 punkty procentowe. W ciągu ostatnich kilku tygodni przerwy w dostawie prądu zmniejszyły się, ale istnieje obawa, że wraz z pogłębieniem się zimy na półkuli południowej w lipcu i sierpniu, wyższe zapotrzebowanie na ciepło może zakłócić działanie wielu elektrowni.We wrześniu temperatura ponownie zaczyna rosnąć. Dostępna moc oscyluje wokół 29 000 MW, co daje wystarczająco dużo miejsca, aby sprowadzić przerwy w dostawie prądu do etapu 3, gdzie 3000 MW zostaje odłączonych od sieci, co prowadzi do od dwóch do czterech godzin dziennych przerw w dostawie prądu, podał minister. Republika Południowej Afryki wdraża przerwy w dostawie prądu etapami od jednego do ośmiu, przy czym osiem jest najwyższych i przekłada się na ponad 10 godzin codziennych przerw w dostawie prądu.

Ropa naftowa

- Ankieta przeprowadzona wśród 37 ekonomistów i analityków przewiduje, że cena ropy Brent wyniesie średnio 83,03 USD za baryłkę w 2023 r., w porównaniu z konsensusem 84,73 USD z maja. Średnia cena na koniec dnia dla ropy Brent w pierwszej połowie 2023 roku wyniosła $79,92/baryłkę. Prognozy mówią o cenie średnio $83,28/baryłkę w Q3 2023, by następnie wzrosnąć powyżej $86/baryłkę w Q4 2023. Prognozy dla amerykańskiej ropy WTI zostały obniżone 78,38 USD za baryłkę w 2023 r. z 79,20 USD za baryłkę w zeszłym miesiącu. Średnia cena na koniec dnia dla ropy WTI w pierwszej połowie 2023 roku wyniosła $74,77/baryłkę. „Trzeci kwartał będzie przełomowy, ponieważ wysokie oczekiwania OPEC i IEA dotyczące wzrostu popytu muszą się urzeczywistnić, aby uniknąć dodatkowej presji na spadek cen” — powiedział Ole Hansen, szef strategii surowcowej w Saxo Bank. Goldman Sachs powiedział, że rosnące stopy procentowe pozostaną „uporczywą przeszkodą” dla ropy. Na początku czerwca Międzynarodowa Agencja Energetyczna (IEA) stwierdziła, że umowa OPEC+ znacznie zwiększa perspektywy wyższych cen, podczas gdy Saudi Aramco przewidywało, że popyt z Chin i Indii zrównoważy ryzyko recesji w krajach rozwiniętych. Według sondażu globalny popyt na ropę wzrośnie od 1 do 2 milionów baryłek dziennie (bpd).

- Produkcja ropy naftowej w USA spadła w kwietniu do 12,615 mln baryłek dziennie (bpd), najniższego poziomu od lutego, podała amerykańska Energy Information Administration (EIA). Spadki wydobycia ropy naftowej były spowodowane przez producentów z Zatoki Meksykańskiej (GOM), którzy w kwietniu wydobyli 1,734 mln baryłek dziennie z federalnego regionu morskiego GOM, co oznacza spadek o 7,4% w stosunku do marca.

- Organizacja Krajów Eksportujących Ropę Naftową (OPEC) pompowała w czerwcu 28,18 mln baryłek dziennie (bpd), czyli o 50 000 baryłek dziennie mniej niż w maju.W maju produkcja spadła o 240 000 baryłek dziennie, ponieważ weszła w życie ostatnia obniżka. Produkcja OPEC wciąż jest niższa od docelowej ilości o prawie 1 milion baryłek dziennie, częściowo dlatego, że Nigeria i Angola nie mają zdolności wypompowywania takiej ilości, jaka została uzgodniona. Jak wynika z danych, producenci OPEC z Zatoki Perskiej, Arabia Saudyjska, Kuwejt i Zjednoczone Emiraty Arabskie, w dużej mierze wdrożyli swoje dobrowolne cięcia i nadal wykazywali wysoki poziom zgodności. Największy spadek OPEC, wynoszący 50 000 baryłek dziennie, odnotowano w Iranie, gdzie eksport spadł z zazwyczaj wysokiego poziomu w maju.Iran wraz z Libią i Wenezuelą są zwolnieni z cięć OPEC. Podaż irańska została skorygowana w górę o 300 000 baryłek dziennie w maju, ponieważ jej eksport był znacznie wyższy niż wcześniej sądzono.

- Marathon Petroleum Corp ponownie uruchamiła w piątek fluidalny kraker katalityczny 3 (FCCU-3) do produkcji benzyny w swojej rafinerii Galveston Bay w Texas City w Teksasie. Produkcja została ograniczona w rafinerii, która jest trzecią co do wielkości w Stanach Zjednoczonych, z powodu przestojów w jednostce hydrorafinacji pozostałości (RHU) o wydajności 60 000 baryłek dziennie (bpd) i reformerze Ultraformer (UU-3) o wydajności 75 000 baryłek dziennie. FCCU-3 (o wydajności 140 000 bpd) został wyłączony w środę po awarii. RHU został wycofany z produkcji z powodu awarii 22 maja. UU-3 został zamknięty przez pożar 15 maja, w którym zginął pracownik Maratonu, a dwóch pracowników kontraktowych zostało rannych. FCCU-3 to jedyny krakers w rafinerii Galveston Bay. FCC używają katalizatora w wysokiej temperaturze i pod wysokim ciśnieniem, aby przekształcić olej napędowy w niedokończoną benzynę.

- Jednostka destylacji ropy naftowej (CDU) i urządzenie do fluidalnego krakingu katalitycznego (FCC) do produkcji benzyny pracują z minimalnymi prędkościami, a koksownia pozostaje niedostępna w rafinerii Norco w Lizijanie (o wydajności 227 900 bpd) , należącej do Shell Plc. Wiele jednostek, w tym CDU DU-5 o przepustowości 240 tys.Shell zaczął ponownie uruchamiać jednostki po przywróceniu zasilania późno 24 czerwca. Shell planował przywrócić rafinerię do normalnej produkcji do czwartku. Krakersy o wydajności 112 000 baryłek dziennie i koksownia o wydajności 25 000 baryłek dziennie również zostały zamknięte z powodu przerwy w dostawie prądu. Krakers Norco, w przeciwieństwie do większości FCC, wykorzystuje resztkową ropę na surowiec do niedokończonej benzyny. Koksownia przetwarza pozostałą ropę na surowce do paliw silnikowych lub koks naftowy, który może być stosowany jako substytut węgla.

- USA zakupiło kolejne 3,2 mln baryłek dla swoich rezerw strategicznych ropy (SPR).

- Zapasy ropy naftowej w magazynach Shanghai Futures Exchange (ShFE) na dzień 30 czerwca 2023 wynosiły 11,90 mln (+18,99 t/t).

- Liczba odwiertów naftowych w USA spadła w ciągu tygodnia o -1 do poziomu 545 aktywnych punktów.

Gaz ziemny

- Deweloper LNG Venture Global LNG zwrócił się do amerykańskich organów regulacyjnych o przyspieszone rozpatrzenie wniosku o dodanie pracowników budowlanych do projektu eksportowego Plaquemines LNG i zezwolenie na pracę przez całą dobę siedem dni w tygodniu. Firma chce zwiększyć zatrudnienie do 6000 pracowników z pierwotnie zatwierdzonych 4700 i przyspieszyć budowę po zeszłorocznych opóźnieniach pogodowych. Firma pierwotnie starała się przejść na 24-godzinny harmonogram w październiku ubiegłego roku. Plaquemines LNG ma nadzieję rozpocząć eksport z pierwszej fazy zakładu pod koniec przyszłego roku i zakończyć budowę drugiej fazy zakładu do końca 2026 r. Projekt Plaquemines o wartości 21 miliardów dolarów jest jednym z największych projektów finansowania terminala LNG.Przy pełnej mocy elektrownia produkowałaby około 20 milionów ton LNG rocznie (MTPA). Klientami drugiej fazy Plaquemines LNG są Exxon Mobil, Chevron, EnBW Energie Baden Wuerttemberg, New Fortress Energy, Petronas, China Gas Holdings i Excelerate Energy. Venture Global ma plany na około 70 MTPA zdolności eksportowych LNG w Luizjanie.Jej pierwszy projekt, 10-MTPA Calcasieu Pass LNG, rozpoczął eksport w zeszłym roku.

- Firma Gulfstream LNG Development otrzymała zezwolenie na eksport od Departamentu Energii USA (DOE) w celu rozbudowy planowanego zakładu eksportu skroplonego gazu ziemnego w Luizjanie. Zatwierdzenie umowy o wolnym handlu (FTA) jest częścią przeszkód regulacyjnych dla około 4 milionów ton rocznie (MTPA) projektu Gulfstream LNG. „Nasza zgoda DOE na eksport LNG do krajów o wolnym handlu i podpisanie przez nas wstępnej umowy na dostawy gazu to ważne kamienie milowe w postępie projektu Gulfstream LNG” — powiedział dyrektor naczelny Vivek Chandra.

- Partnerzy izraelskiego morskiego projektu gazowego Lewiatan powiedzieli, że zainwestują 568 milionów dolarów w budowę trzeciego rurociągu, który pozwoli na zwiększenie produkcji i eksportu gazu ziemnego. Lewiatan, głębokowodne złoże z ogromnymi złożami, zostało uruchomione pod koniec 2019 roku i wydobywa 12 miliardów metrów sześciennych (bcm) gazu rocznie na sprzedaż do Izraela, Egiptu i Jordanii.Pomysł polega na zwiększeniu zdolności w celu włączenia znacznych wolumenów dla Europy, która stara się zmniejszyć zależność od rosyjskiej energii. Nowy rurociąg połączy odwiert z zakładem wydobywczym położonym około 10 km od izraelskiego wybrzeża Morza Śródziemnego.Ma zostać uruchomiony w drugiej połowie 2025 r., kiedy produkcja w Lewiatanie wzrośnie do 14 mld m3 W skład konsorcjum Leviathan wchodzą operator Chevron oraz izraelski NewMed Energy i Ratio Energies. „Rozbudowa mocy produkcyjnych i przyszłe skraplanie za pośrednictwem wyznaczonej instalacji skraplania pozwoli nam dostarczać więcej gazu ziemnego na rynek lokalny, regionalny, a wkrótce także na rynek globalny” – powiedział Yossi Abu, dyrektor generalny NewMed. W dłuższej perspektywie wydobycie Lewiatana ma osiągnąć około 21 mld m3 rocznie. Grupa ogłosiła plany budowy pływającego terminalu skroplonego gazu ziemnego (LNG) u wybrzeży Izraela o rocznej przepustowości LNG na poziomie około 4,6 mln ton, czyli 6,5 mld m3.

- Energy Information Administration (EIA) podała, że amerykańska produkcja gazu ziemnego w kwietniu wyniosła rekordowe 113,9 bcfd. Poprzedni rekord padł w marcu 2023 i wynosił 113,8 bcfd.

- Ceny spotowe gazu ziemnego w Azji w ubiegłym tygodniu na sierpniowe dostawy wyniosła $12,00/mmBtu (b/z t/t). „Popyt w północno-wschodniej Azji na dodatkowe zakupy spot pozostaje ograniczony, a niewielu kupujących w regionie chce uzupełnić swoje późne lato, zamiast tego zaczyna obserwować popyt na nadchodzącą zimę. Elastyczność pomogła ograniczyć potrzebę powrotu tych firm na rynek LNG w związku z ponadprzeciętnymi temperaturami, które obecnie występują i mają się utrzymywać w Japonii, Korei Południowej i północno-wschodnich Chinach” – powiedział Samuel Good, szef działu cen LNG w agencji cen towarów Argus. Good dodał, że wysokie zapasy terminali w większości północno-wschodniej Azji, a także dostępność dostaw gazu w Chinach i innych rodzajów paliw w regionie nadal zapewniają importerom elastyczność.

- Prognozowany popyt wraz z eksportem gazu ziemnego w USA w tym tygodniu to 104,2 mld stóp sześciennych dziennie (bcfd) czyli +6,44% t/t. W przyszłym tygodniu zapotrzebowanie na gaz ma wynieść 103,6 bcfd.

- Czerwcowa podaż gazu ziemnego w USA (z wyłączeniem Alaski) wyniosła średnio 101,5 mld stóp sześciennych dziennie (-0,98% m/m).

- Czerwcowy przepływ LNG do terminali eksportowych z USA wynosi średnio 11,6 bcfd (-10,77% m/m). Eksport do Meksyku wyniósł 6,6 bcfd (+6,45% m/m).

- Liczba amerykańskich odwiertów gazowych w ciągu tygodnia spadła o -6 do poziomu 124 aktywnych punktów.

- Amerykańskie zapasy gazu ziemnego w tygodniu do 23 czerwca wzrosły o +76 mld stóp sześciennych (bcf) do 2 805 bilionów stóp sześciennych (tcf). Prognozowano wzrost o +82 bcf. Zapasy gazu w USA są obecnie o +15,0% powyżej 5-letniej średniej.

Uran

- Prezydent Ukrainy Wołodymyr Zełenski ostrzegł, że w okupowanej przez Rosję elektrowni jądrowej Zaporoże utrzymuje się „poważne zagrożenie” i powiedział, że Rosja jest „technicznie gotowa” do sprowokowania miejscowej eksplozji w obiekcie. Nie podał żadnych dalszych szczegółów.Ukraiński wywiad wojskowy poinformował wcześniej, że w elektrownię zaminowały wojska rosyjskie. Zełenski wezwał do zwrócenia większej uwagi międzynarodowej na elektrownię Zaporoże, największy cywilny obiekt jądrowy w Europie, i wezwał do nałożenia sankcji na rosyjską państwową firmę jądrową Rosatom. Ambasador Rosji przy ONZ Wasilij Nebenzia wydał oświadczenie, w którym określił ukraińskie zarzuty jako „po prostu niedorzeczne”.Rosja odrzuciła wszelkie sugestie, że planuje zaatakować lub sabotować zakład w Zaporożu.Każda ze stron oskarża drugą o ostrzał w pobliżu obiektu.

Kamienie szlachetne

- Botswana i De Beers Group uzgodniły nową umowę sprzedaży diamentów, w ramach której kraj afrykański, światowy producent diamentów nr 1 pod względem wartości, stopniowo zwiększa udział kamieni nieoszlifowanych otrzymywanych z ich spółki joint venture Debswana w ciągu następnej dekady do 50%. Rząd Botswany i De Beers poinformowali, że zgodzili się na 10-letnią umowę sprzedaży surowca diamentowego Debswana do 2033 roku oraz na 25-letnią licencję wydobywczą Debswana ważną do 2054 roku. Debswana jest współwłasnością Anglo American rządu i sprzedaje 75% swojej produkcji firmie De Beers, a państwowa spółka Okavango Diamond Co (ODC) z Botswany przejmuje pozostałą część kamieni. ODC otrzyma 30% produktów z Debswana od początku nowego kontraktu, a w ostatnim roku obowiązywania paktu będzie to zwiększone do 50%. „Od początku nowego okresu obowiązywania umowy ODC będzie otrzymywać 30 procent produkcji Debswana, stopniowo zwiększając do 50 procent do ostatniego roku obowiązywania umowy, zapewniając zrównoważoną ścieżkę przejścia dla obu partnerów” – powiedział De Beers w oświadczeniu. Spółka zainwestuje także 1 miliard puli (75 milionów dolarów) w fundusz diamentowy, który zainwestuje w „dodatkową wartość dla gospodarki Botswany”. Umowa Botswana-De Beers umożliwia partnerom przyspieszenie inwestycji niezbędnych do zabezpieczenia pozycji Debswana jako jednego z wiodących światowych producentów kamieni szlachetnych. Botswana, w której De Beers jest obecna od 50 lat, jest w dużym stopniu uzależniona od diamentów, a dwie trzecie jej wpływów w walutach obcych pochodzi z wydobycia, sprzedaży i działalności pomocniczej związanej z diamentami.

Złoto

- „Podejrzewam, że w najbliższym czasie nastąpi wycofanie (złota) w kierunku obszaru 1910–1913 USD, a byki będą próbowały celować w maksima wokół 1937 USD” – powiedział Matt Simpson, starszy analityk rynkowy w City Index. Według Fedwatch firmy CME, inwestorzy widzą 87% szans na podwyżkę o 25 punktów bazowych w lipcu i spodziewają się, że stopy pozostaną w przedziale 5,25%-5,5%, zanim spadną w 2024 r.

- Podczas gdy stagnacja wydatków konsumpcyjnych w USA w maju sugerowała, że podwyżki stóp procentowych przez Fed w celu ujarzmienia inflacji powoli działają, bazowy indeks cen PCE, który nie obejmuje cen żywności i energii i jest preferowaną miarą inflacji przez Fed, wyniósł +4,6% rok do roku, podo 4,7% w kwietniu.

- Raport Departamentu Handlu wykazał, że roczna inflacja wzrosła w zeszłym miesiącu w najwolniejszym tempie od ponad dwóch lat. Oznaki niższej inflacji mogą opóźnić podwyżki stóp procentowych przez Fed.

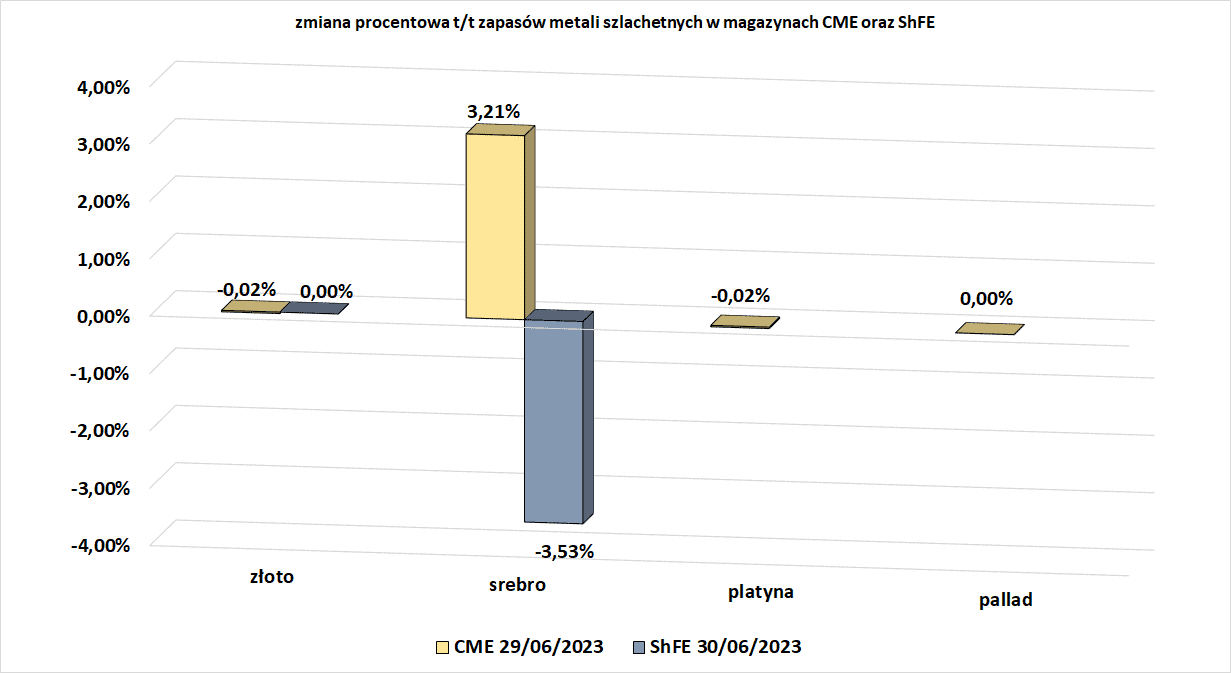

- Tygodniowe zmiany zapasów metali szlachetnych w magazynach giełd CME (NYMEX & COMEX) i szanghajskiej (ShFE):

Miedź

- Produkcja miedzi w Chile w maju wyniosła 413 083 tony (-14% r/r).

- Krótkoterminowe perspektywy popytu na miedź (dzięki kolejnym bodźcom stymulacyjnym chińskiego rządu) wykorzystywaną w sektorach energetyki, budownictwa i transportu pozostają ograniczone w związku ze spadkiem wskaźników operacyjnych niektórych użytkowników miedzi.

Pozostałe metale przemysłowe

- Kraje Unii Europejskiej zgodziły się podnieść proponowane cele w zakresie recyklingu i przetwarzania surowców potrzebnych do jej zielonej transformacji i dodały aluminium do listy niezbędnych minerałów. Komisja Europejska zaproponowała w marcu, aby unijne wydobycie 16 „surowców strategicznych”, w tym litu i miedzi, wzrosło do 10% rocznego zużycia UE do 2030 r., recykling w UE do 15%, a przetwarzanie w UE do 40%.Nie więcej niż 65% materiału powinno pochodzić z jednego kraju trzeciego. Według unijnych dyplomatów kraje UE uzgodniły, że cele dotyczące recyklingu i przetwarzania powinny wzrosnąć odpowiednio do 20% i 50%. Zaproponowali również dodanie aluminium, tlenku glinu i boksytu do listy surowców strategicznych. Boksyt był już wśród 34 „surowców krytycznych”, grupy obejmującej wszystkie surowce strategiczne i inne pozycje, takie jak arsen i węgiel koksujący. Ustawa przewiduje prostszą procedurę wydawania zezwoleń dla projektów z zakresu surowców krytycznych, monitorowanie w celu ograniczenia ewentualnych zagrożeń dostaw, zwiększenie recyklingu i dywersyfikację importu. Komisja reprezentująca kraje UE będzie musiała jeszcze uzgodnić ostateczny tekst ustawy z Parlamentem Europejskim, który ma zająć stanowisko w październiku.

- Spółka Develop Global, wspierana przez producenta litu Mineral Resources zaproponował przejęcie australijskiego dewelopera litu Essential Metals w ramach transakcji o wartości 152,6 mln AUD (101,60 mln USD). Essential powiedział, że jego zarząd jednogłośnie zarekomendował transakcję w przypadku braku lepszej propozycji. Mineral Resources, która również produkuje rudę żelaza i oferuje usługi wydobywcze, przejęła większość udziałów w Essential w kwietniu, kiedy odrzuciła ofertę przejęcia od spółki joint venture produkującej lit, której właścicielem są Tianqi Lithium i IGO. Firma Essential szukała partnerów, którzy pomogliby jej w sfinansowaniu przyszłego projektu litowego Pioneer Dome w południowo-zachodniej części stanu Australia Zachodnia, który znajduje się około 100 km od operacji Mt Marion firmy Mineral Resources. Mineral Resources jest drugim co do wielkości akcjonariuszem Develop z 12,87% udziałem.Największym akcjonariuszem Develop jest dyrektor ds. wydobycia Bill Beament, który ma 19,42% udziałów.

- Pierwsza argentyńska fabryka akumulatorów litowych rozpocznie działalność we wrześniu, wykorzystując metal wydobywany lokalnie przez amerykańską firmę Livent Corp. Livent zgodził się na początku tego roku na dostawę litu do nowej elektrowni, która została opracowana przez Y-TEC, jednostkę argentyńskiej państwowej firmy naftowej YPF. „Zaczniemy produkować pierwsze ogniwa akumulatorów litowo-jonowych w kraju” – powiedział Roberto Salvarezza, prezes Y-TEC. Argentyna jest czwartym co do wielkości producentem litu na świecie i przyciąga inwestycje. Wraz z Chile i Boliwią kraj ten znajduje się w tak zwanym „trójkącie litowym” Ameryki Południowej, w którym znajdują się największe na świecie skarby ultralekkiego metalu, bardzo istotnego do transformacji energetycznej.

- Eramet poinformował, że grupa towarowa Glencore była jedną ze stron, które wyraziły zainteresowanie pomocą w finansowaniu produkcji litu przez Eramet w Argentynie. Eramet bada program obejmujący przedpłaty i wspólny marketing litu, który ma być produkowany od przyszłego roku w ramach projektu Centenario.

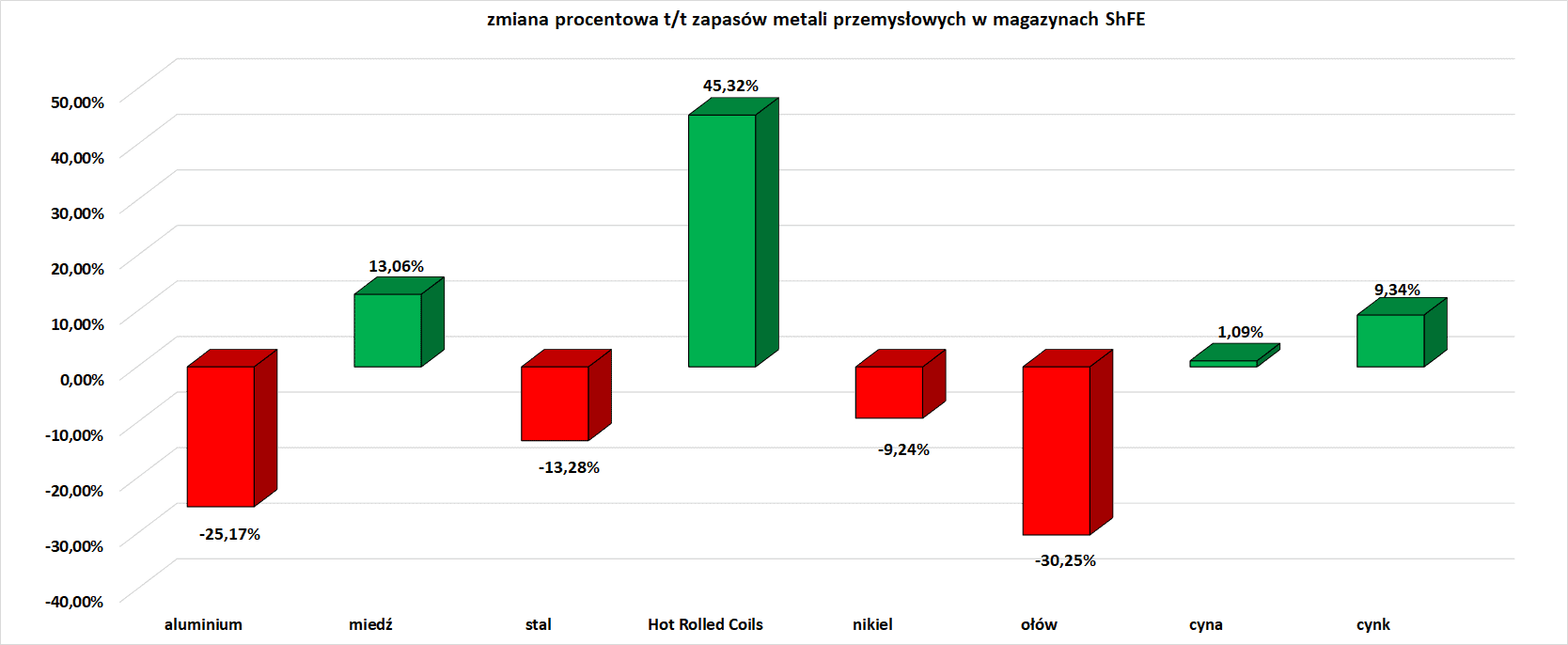

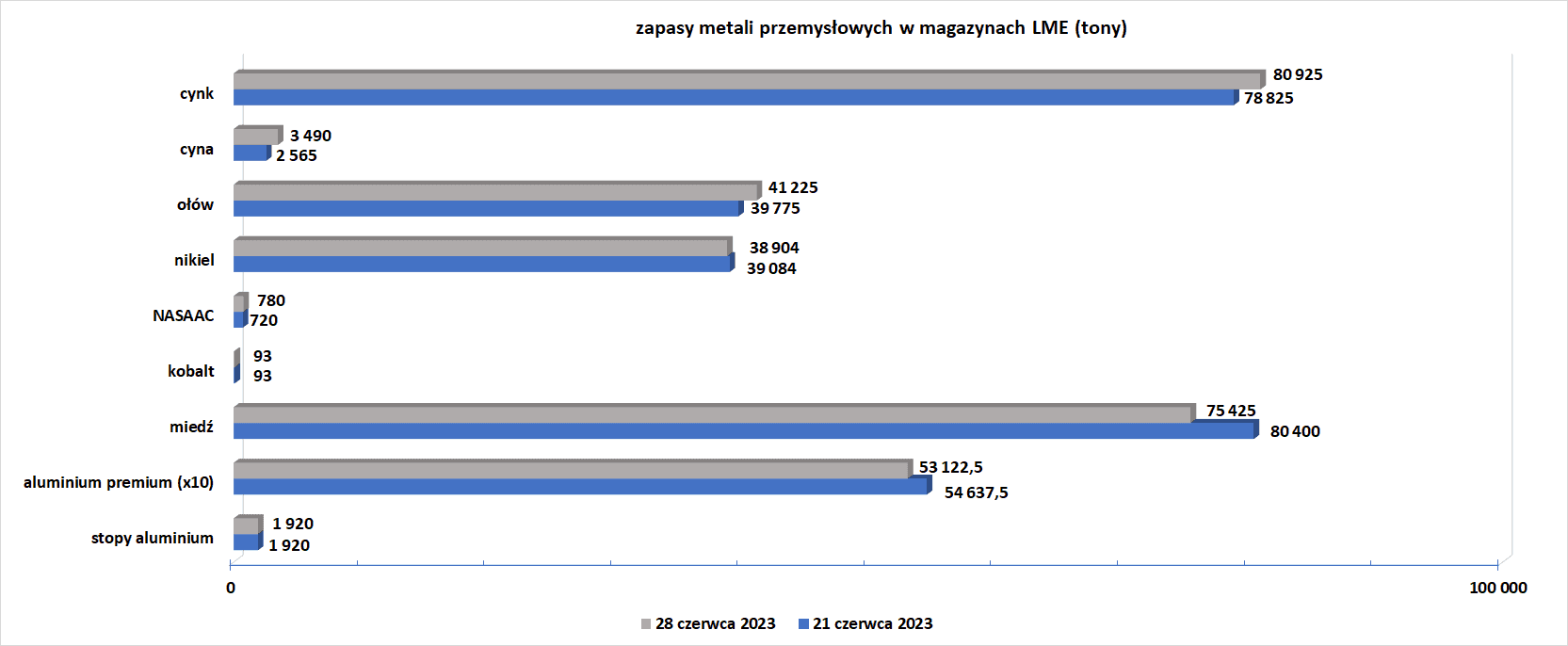

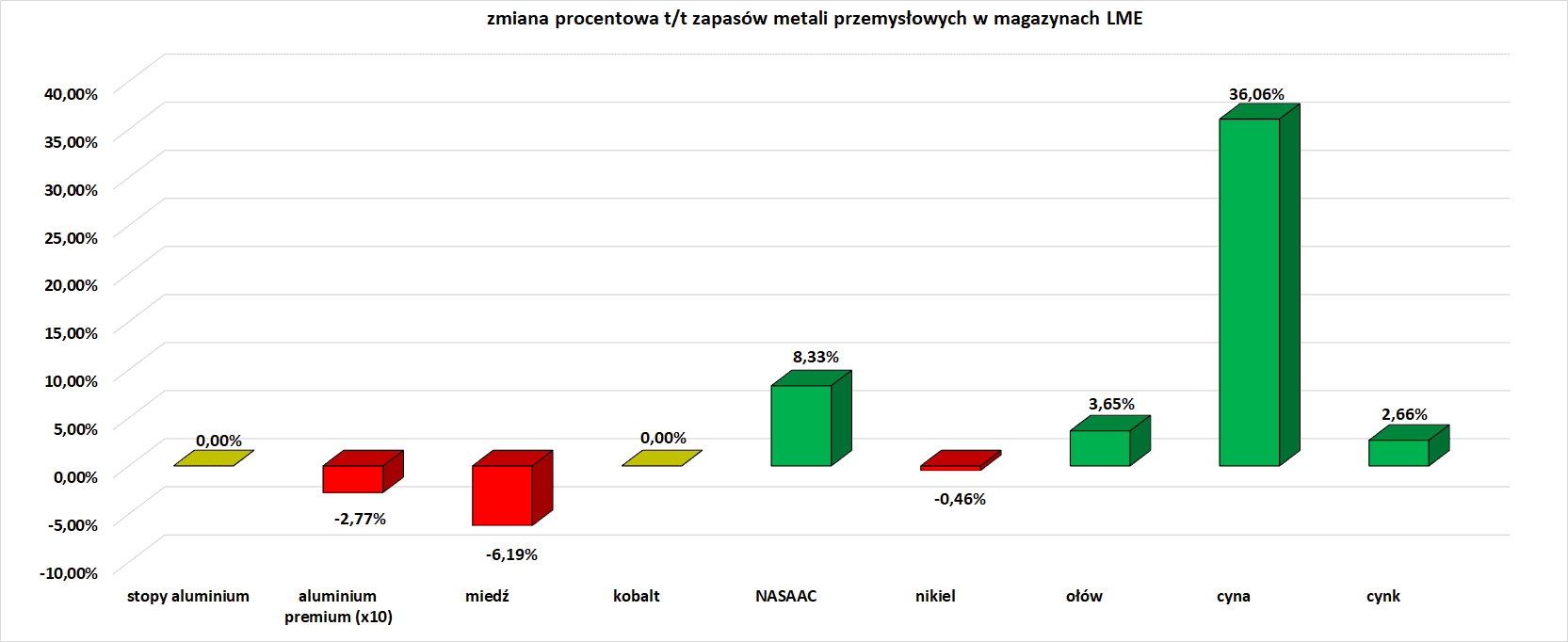

Stany magazynowe metali przemysłowych

- Tygodniowe zmiany zapasów kluczowych metali przemysłowych w magazynach giełd CME (NYMEX & COMEX), szanghajskiej (ShFE) i londyńskiej (LME) giełdy:

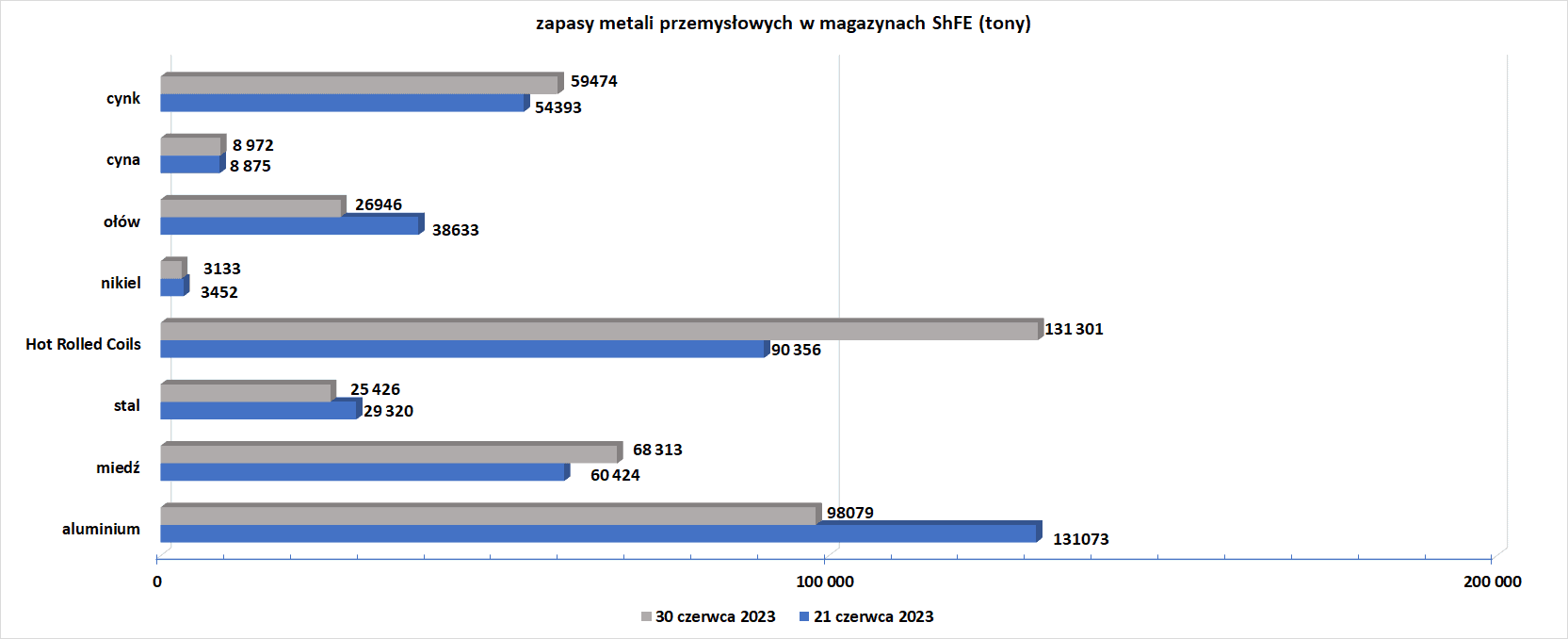

- Zapasy metali przemysłowych w magazynach Szanghajskiej Giełdy (ShFE):

- Zapasy metali przemysłowych w magazynach Londyńskiej Giełdy Metali (LME):

Omówienie aktualności

Program Surowcowe info od lipca 2020 roku pojawia się na moim osobistym kanale YouTube w poniedziałki i czwartki:

Statystyki

Od niedzieli do czwartku około 19:30 na moich social mediach (Facebook oraz Twitter) są publikowane statystyki intraday’owe dotyczące kierunku ceny na następny dzień. Z surowców wśród statystyk jest złoto, gaz ziemny, ropa Brent oraz ropa WTI. Wyjaśnienie potencjału tych danych znajdziecie w tym artykule.