Raporty WASDE, kwartalne aukcje na tranzyt gazu, import LNG, rozbudowa odnawialnych źródeł energii, wyniki spółek naftowych, sankcje irańskie… Dzieje się w świecie surowców, a latarnią w tym natłoku informacji są oczywiście programy z cyklu Surowcowe info – premiera najnowszego odcinka dziś o 14:00!

nie chcesz czytać?

kliknij by przejść od razu do odcinka programu Surowcowe info

Słowniczek

- pp – punkt procentowy

- b/z – bez zmian

- t/t – zmiana wartości względem poprzedniego tygodnia

- m/m – zmiana wartości względem poprzedniego miesiąca

- q/q – zmiana wartości względem poprzedniego kwartału

- r/r – zmiana wartości względem poprzedniego roku

- s/s – zmiana wartości względem poprzedniego sezonu (w przypadku surowców mających sezon na przełomie roku kalendarzowego)

W dzisiejszych aktualnościach:

- raporty USDA

- kawa

- cukier

- kakao

- pszenica

- kukurydza

- soja

- pozostałe zboża

- wieprzowina, wołowina oraz drób

- ropa naftowa

- gaz ziemny

- energia odnawialna

- węgiel

- złoto

- srebro

- miedź

- pozostałe metale przemysłowe

- program Surowcowe info

Raporty USDA

- Dane z raportów USDA WASDE z 9 lutego są w poszczególnych surowcach.

Kawa

- Oczekuje się, że główne obszary kawowe w Brazylii, Minas Gerais i Mogiana, będą miały w najbliższych dniach więcej opadów, co zdaniem analityków będzie miało pozytywny wpływ na wzrost ziarna.

- Handlowcy planują po raz pierwszy od ponad trzech lat dostarczyć tysiące ton kawy robusta z Azji na giełdę kontraktów terminowych ICE w Europie. Kawa została kupiona po tym, jak lokalne ceny w regionie Azji spadły, a globalne zatory w transporcie zelżały.Handlowcy wysłali w styczniu co najmniej 18 000 ton kawy robusta – co stanowi ponad jedną piątą obecnych zapasów giełdowych ICE – z Wietnamu i Indonezji, z czego większość przeznaczona do zatwierdzonych przez giełdę magazynów w Antwerpii, Amsterdamie i Londynie. Wietnam jest największym na świecie producentem kawy robusta, ale akcje giełdowe są obecnie zdominowane przez dostawy od drugiego producenta kawy robusta, Brazylii. Indonezja jest trzecim co do wielkości producentem robusty.

Cukier

- Broker Marex powiedział, że rynek jest wspierany przez kilka czynników, w tym niepewność co do tegorocznych zbiorów w środkowo-południowej Brazylii i niskie zapasy. „Te niewielkie bycze historie nie są wystarczająco silne, aby podnieść cenę do starych maksimów, ale są wystarczająco silne, aby zapobiec dalszemu spadkowi cen.”

- Filipiny planują importować 200 000 ton cukru rafinowanego w celu rozwiązania problemu niedoboru dostaw spowodowanego uszkodzeniem upraw przez potężny tajfun, który uderzył w plantacje w grudniu. Urząd Regulacji Cukru (SRA) w oświadczeniu stwierdził, że Filipiny przygotowują się na „bardzo napięty” bilans zapasów cukru, który nie pokryje od dwóch do trzech miesięcy zapotrzebowania na cukier rafinowany pomiędzy sezonami przerobu trzciny cukrowej. Po ocenie szkód spowodowanych przez tajfuny, produkcja cukru surowego na Filipinach w roku zbiorów 2021-2022 kończącym się 31 sierpnia została skorygowana do 2,072 mln ton (-1,29% mniej niż listopadowa prognoza).

- Egipt zamierza zwiększyć produkcję cukru o około 500 000 ton rocznie.

- Prognozuje się globalny deficyt 1,25 mln ton cukru na koniec sezonu 2021/22 (~6%), z kolei w sezonie 2022/23 powinna być nadwyżka 0,75 mln ton cukru. Średnia cena na 2022 rok prognozowana jest na $c17,8/funt.

Kakao

- Sucha pogoda przez trzy tygodnie z rzędu w większości regionów kakaowych na Wybrzeżu Kości Słoniowej pogorszyła jakość fasoli i grozi zmniejszeniem wielkości zbiorów w okresie od kwietnia do września. „Wilgotność gleby zaczyna mocno spadać. Potrzebujemy deszczu w ciągu najbliższych kilku tygodni, aby średnia uprawa zaczęła się dobrze” – powiedział Alain Zouko, który prowadzi farmę w pobliżu Soubre, gdzie opady deszczu w zeszłym tygodniu wynosiły tylko 0,1 milimetra (mm), 6,5 mm poniżej średniej z pięciu lat.

- Przywóz kakao do portów w Ghanie do 7 stycznia wyniósł 383 tysiące ton (-44% s/s).

Pszenica

- Ukraiński eksport pszenicy w sezonie 2021/22 do 6 lutego wyniósł 17,2 mln ton (+3,61% więcej niż przez cały sezon 2020/21).

- USDA prognozuje końcowe zapasy pszenicy w USA na 648 mln buszli (+19 mln buszli powyżej prognoz analityków).

Kukurydza

- Ukraiński eksport kukurydzy w sezonie 2021/22 do 6 lutego wyniósł 16,1 mln ton (-30,3% mniej niż przez cały sezon 2020/21).

- Globalne zapasy kukurydzy USDA prognozuje na 302,22 mln ton (+1,90 mln względem prognoz analityków).

- USDA prognozuje końcowe zapasy kukurydzy w USA na 1,502 mld buszli (-50 mld buszli poniżej prognoz ze stycznia, +0,110 mld buszli względem prognoz analityków).

- We wtorkowym wspólnym oświadczeniu grupa plantatorów soi Aprosoja Brasil i lobby kukurydzy Abramilho powiedzieli, że otrzymali wiele skarg od plantatorów z całego kraju Ameryki Południowej w sprawie nieoczekiwanego anulowania dostaw herbicydu Atrazine używanego do zwalczania chwastów w uprawach kukurydzy. „Niedobór produktów na rynku brazylijskim zagraża drugiej uprawie kukurydzy” – czytamy w oświadczeniu.

Soja

- Amerykański Departament Rolnictwa w miesięcznym raporcie o zbiorach określił plony soi w Brazylii na 134 miliony ton (-5 mln ton względem styczniowej prognozy).

- Amerykański Departament Rolnictwa w miesięcznym raporcie o zbiorach określił plony soi w Argentynie na 45,0 miliona ton (-1,5 mln ton względem styczniowej prognozy).

- Globalne zapasy soi USDA prognozuje na 92,83 mln ton (+1,32 mln ton względem prognoz analityków).

- USDA prognozuje końcowe zapasy soi w USA na 120 mln buszli (-20 mln buszli poniżej prognoz ze stycznia, -3 mln buszli względem prognoz analityków).

- Zarządzający funduszami w tygodniu do 1 lutego zwiększyli swoje długie pozycje na tym rynku o 30 tysięcy kontraktów – to największy przyrost tygodniowy od września 2020. Oznacza to ekspozycję prawie 154,5 tysiąca kontraktów.

Pozostałe zboża

- Ukraiński eksport jęczmienia w sezonie 2021/22 do 6 lutego wyniósł 5,5 mln ton (tyle samo co przez cały sezon 2020/21).

Wieprzowina, wołowina oraz drób

- Tyson Foods Inc poinformował o wynikach za Q4 2021. Dochód netto wzrósł do $1,12 mld (+100% r/r) czyli $2,87/akcję (analitycy prognozowali $1,95/akcję). Tyson powiedział, że podniósł ceny mięsa, aby zrekompensować wyższe koszty pracy, transportu i zboża wykorzystywanego w paszach dla zwierząt. Jego koszt towarów wzrósł +18% q/q, a stawki frachtowe wzrosły o +32% q/q. „Mają do czynienia z bardzo inflacyjnym środowiskiem we wszystkich sektorach ich działalności” – powiedział Adam Samuelson, główny analityk agrobiznesu w Goldman Sachs.

Ropa naftowa

- W piątek, 4 lutego, administracja prezydenta USA Joe Bidena przywróciła zniesienie sankcji wobec Iranu, aby umożliwić międzynarodowe projekty współpracy nuklearnej, gdy rozmowy w sprawie międzynarodowego porozumienia nuklearnego z 2015 roku wkraczają w ostatni etap. Przy całkowitym zniesieniu sankcji Iran może zapewnić dodatkowy milion baryłek ropy naftowej dziennie. „Rząd USA próbuje okiełznać ceny ropy poprzez pilne negocjowanie nowej umowy nuklearnej z Iranem” – powiedziała Louise Dickson, starszy analityk rynków naftowych w Rystad Energy, każda umowa z Iranem może uwolnić dodatkową „produkcję ropy naftowej i kondensatu w ciągu czterech do sześciu miesięcy, a nawet szybciej, ponieważ uważa się, że Iran ma wypełnione magazyny ropy na wodzie”. Osiem rund pośrednich rozmów między Teheranem a Waszyngtonem od kwietnia nie przyniosło jeszcze porozumienia w sprawie wznowienia paktu nuklearnego z 2015 roku. Różnice pozostają w szczegółach zniesienia sankcji.

- EIA prognozuje produkcję ropy naftowej w USA w 2022 roku na poziomie 12,0 mln baryłek dziennie (+7,14% r/r) i wzrostu do 12,6 mln baryłek dziennie w 2023 roku (+5,00% r/r). Aktualny rekord produkcji w USA został osiągnięty w 2019 roku i wyniósł średnio 12,3 mln baryłek dziennie.

- Private Oil and Gas Union, największy związek naftowy w Argentynie, rozpoczął strajk żądając podwyżek płac. Związek reprezentuje 24 000 pracowników w prowincjach Río Negro, Neuquén i La Pampa. Ministerstwo pracy wydało później nakaz 15-dniowego okresu pojednawczego, wzywając obie strony do podjęcia negocjacji w sprawie dalszego postępowania. Pierwsze spotkanie obu stron ma mieć miejsce w czwartek. Strajk uderzył w działalność firm naftowych działających w formacji łupkowej Vaca Muerta, czwartej co do wielkości na świecie rezerwie ropy niekonwencjonalnej i drugiej co do wielkości rezerwie gazu łupkowego w regionie Patagonii w Argentynie.

- W poniedziałkowych aktualnościach pisałem o eksplozji statku FPSO „Trinity Spirit” w Nigerii. Nigeryjski Shebah Exploration & Production Company Ltd (SEPCOL), operator jednostki poinformował, że co najmniej trzy osoby zginęły, a cztery wciąż są poszukiwane. Dwa źródła przemysłu naftowego i grupa środowiskowa stwierdziły, że statek był stary i źle utrzymany przed wybuchem. Jedno ze źródeł podało, że duże firmy handlowe przestały używać go do przechowywania ropy ze względu na stan techniczny.

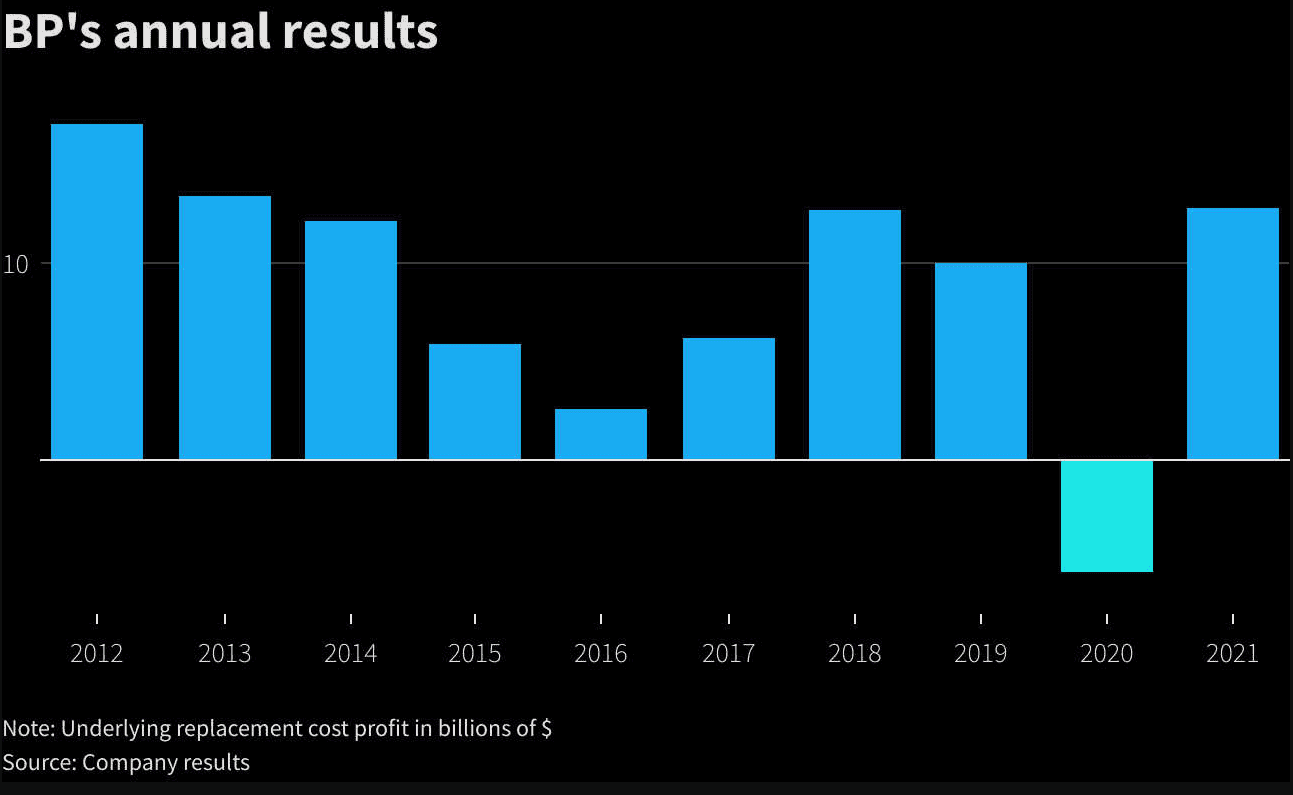

- BP plc osiągnęło w 2021 roku zysk $12,85 mld, zaś w Q4 2021 spółka wypracowała $4,1 mld (analitycy prognozowali $3,93 mld) – to najwyższy kwartalny zysk od 2013 roku. BP zapowiedziało, że przeznaczy więcej gotówki na swoją działalność niskoemisyjną i odnawialną, jednocześnie zmniejszając wydobycie ropy, aby do połowy stulecia zredukować emisje gazów cieplarnianych do zera netto. Spółka w 2021 roku zmniejszyła zadłużenie o $8,3 mld – na koniec 2021 wynosiło ono $30,6 mld. Spółka nie zmieniła dywidendy ($c5,46 na akcję), ale zwiększyła o $0,25 mld plan buybacku akcji własnych – do $1,5 mld. Firma ogranicza wydobycie paliw kopalnych, jednak prognozy mówią o dochodach z tej części działalności na poziomie $33 mld rocznie do 2025 roku.

źródło: Reuters Eikon dzięki uprzejmości TraderTeam.pl

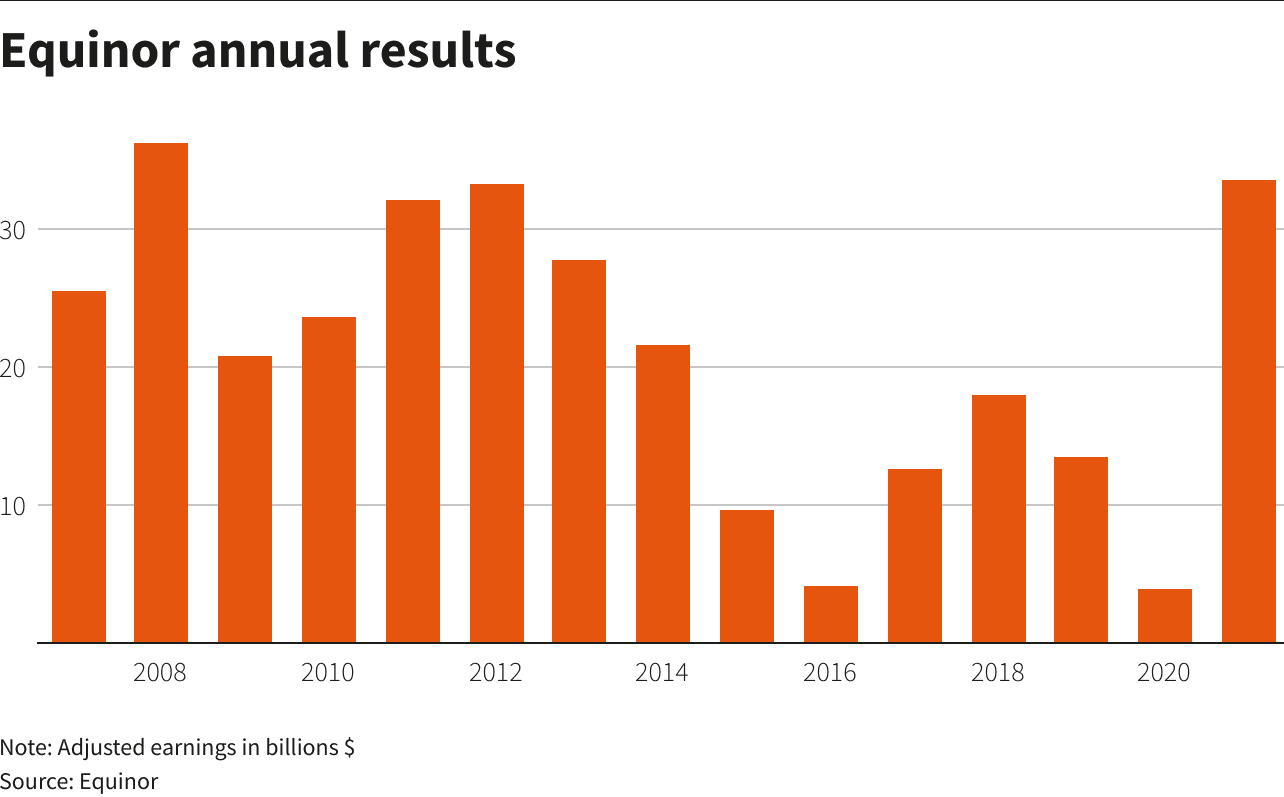

- Norweski Equinor w Q4 2021 osiągnął zysk przed opodatkowaniem na poziomie $15,0 mld (+1 884% r/r), przebijając prognozy analityków na poziomie $13,2 mld. Dzięki wysokim cenom energii i zdyscyplinowanym wydatkom Equinor wygenerował w zeszłym roku $25 miliardów wolnych przepływów pieniężnych, co według danych Banku Światowego odpowiada PKB Senegalu w 2020 roku. Spółka planuje wypłacić swoim udziałowcom w tym roku $10 mld, podnosząc swoją kwartalną dywidendę do $0,20/akcję (z $0,18) i wypłaci dodatkową dywidendę w wysokości $0,20/akcję. Buyback akcji własnych spółka planuje na poziomie $5 mld (+284,6% r/r). Dywidenda i byuback oznaczają w sumie ~10% stopy zwrotu dla inwestorów. Kwartalna produkcja ropy naftowej Equinor wyniosła 2,16 mln baryłek ekwiwalentu ropy dziennie (+6% r/r). Spółka prognozuje wzrost wydobycia o +2% r/r w 2022.

źródło: Reuters Eikon dzięki uprzejmości TraderTeam.pl

- Hiszpański koncern naftowy Repsol S.A. rozważa wystawienie części swoich kanadyjskich aktywów na sprzedaż jeszcze w 2022 roku. Repsol poszukuje nabywców na swoje udziały w zagłębiu Duvernay w zachodniej Kanadzie. Wydobycie spółki w Kanadzie w 2019 roku wynosiło 57,8 tysiąca baryłek. Repsol wzmocnił swój kanadyjski biznes kupując Talisman Energy w 2015 roku za $8 miliardów. Cztery lata później, gdy ceny ropy spadały, Repsol zredukował 30% kanadyjskiego personelu w ramach globalnej restrukturyzacji. Hiszpańska firma w styczniu kupiła amerykańskiego producenta gazu Rockdale Marcellus i przygląda się dodatkowym zakupom w zagłębiu Eagle Ford w USA.

- Oczekuje się, że Japonia podniesie swoją dotację na benzynę dla dystrybutorów ropy do 5 jenów za litr na tydzień począwszy od dzisiaj. Wzrost ten jest trzecią z rzędu cotygodniową podwyżką w Japonii od uruchomienia programu awaryjnego pod koniec zeszłego miesiąca, aby zrekompensować hurtownikom ropy poniesione przez nich koszty, w celu ograniczenia cen i ostatecznie utrzymania niskich stawek detalicznych. Rzadkie subsydia pojawiają się, gdy średnia cena detaliczna benzyny w Japonii osiągnęła najwyższy poziom od ponad 13 lat w zeszłym miesiącu, 170,2 jenów za litr, przekraczając próg 170 jenów. Pierwotnie dotacja wynosiła 3,4 jena (od 27 stycznia) i wzrosła do 3,7 jena 3 lutego. Koszt dopłat to $775 mln i pochodzi z zapasowego budżetu krajowego – jednak się skoczy jeśli poziom subsydiów się utrzyma. Rok podatkowy w Japonii trwa do 31 marca.

- Nigeria powinna usunąć nieukierunkowane subsydia paliwowe i skierować środki do biednych, powiedział w poniedziałek Międzynarodowy Fundusz Walutowy (IMF). W związku z wyborami wyznaczonymi na przyszły rok, rząd Nigerii w zeszłym miesiącu wycofał się z obietnicy zakończenia do końca czerwca kosztownych subsydiów na benzynę, co w przeszłości doprowadziło do gwałtownych protestów. IMF powiedział, że największa gospodarka Afryki powinna zwiększyć podatek od wartości dodanej, który na poziomie 7,5% pozostaje jednym z najniższych na świecie, oraz poprawić przestrzeganie przepisów podatkowych, aby poprawić ściąganie dochodów.

- Zapasy ropy naftowej w USA spadły o 4,756 mln baryłek, do 410,40 mln baryłek, prognozowano wzrost o 0,369 mln baryłek. Zapasy ropy naftowej w USA są -11% poniżej 5-letniej średniej.

- Wydobycie ropy naftowej w USA wzrosło do 11,6 mln baryłek dziennie (+0,87% t/t).

- Amerykański import ropy naftowej w ubiegłym tygodniu spadł do 6,4 mln baryłek dziennie (-9,86% t/t).

Gaz ziemny

- Rosyjski Gazprom nie zarezerwował żadnych transferów w gazociągu jamalskim na drugi i trzeci kwartał 2022. Oczywiście nie oznacza to, że Gazprom nie będzie rezerwować transferów na aukcjach miesięcznych czy dziennych. Gazprom nie zarezerwował także na drugi kwartał żadnych transferów przez przejścia graniczne Sudża i Sochranówka na Ukrainie.

- Gaz zakontraktowany w piątek między Rosją a Chinami może pochodzić ze złóż pod Sachalinem, w tym ze złóż Jużno-Kirinskoje, które Waszyngton objął sankcjami w 2015 r. za zajęcie przez Rosję ukraińskiego Krymu. Sankcje uniemożliwiają zagranicznym firmom pozyskiwanie węglowodorów z takich złóż, a ewentualny eksport gazu z Jużno-Kirinskoje może świadczyć o tym, że Rosja nauczyła się omijać sankcje. Moskiewski dom maklerski Sova Capital powiedział, że gaz do umowy może pochodzić ze złoża Kirinskoye „lub, co bardziej prawdopodobne, ze złoża Jużno-Kirinskoye, które powinno zostać uruchomione w 2023 lub 2024 roku”. Według danych Gazpromu zasoby Jużno-Kirinskoje wynoszą 711,2 mld m3 gazu ziemnego, 111,5 mln ton kondensatu gazowego i 4,1 mln ton ropy. Produkcję prognozuje się tam na poziomie 21 mld m3 Gazprom poinformował na swojej stronie internetowej, że „Jużno-Kirinskoje jest w trakcie wstępnego zagospodarowania, a badania geologiczne zakończono w granicach złoża”. Firma budowała odwierty produkcyjne na polu za pomocą półzanurzalnych platform wiertniczych i spodziewa się, że będzie je stopniowo uruchamiać w okresie od 2023 do 2025 roku.

- EIA prognozuje, że produkcja gazu ziemnego w USA wzrośnie w 2022 roku do 96,09 mld stóp sześciennych dziennie – bcfd (+2,67% r/r), a w 2023 do 97,97 bcfd (+1,96% r/r) – będą to kolejne lata rekordowej produkcji gazu ziemnego. Zużycie gazu wg EIA ma w 2022 roku wynieść 84,27 bcfd (+1,63% r/r), by w 2023 spaść do 83,85 bcfd (-0,50% r/r). Rekordowe zużycie odnotowano w 2019 roku na poziomie 85,29 bcfd.

- Eksport LNG z USA do Europy osiągnął w styczniu rekordowy poziom 4,98 mln ton (+12,42% m/m; +286,04% r/r).

- Stawki tankowców LNG na Atlantyku spadły do -$750 dziennie. To skutek przesunięcia wielu jednostek z Pacyfiku na Atlantyk, czyli zwiększenia konkurencji na trasie USA – Europa.

- Stany Zjednoczone i Unia Europejska zobowiązały się w poniedziałek, że będą działać na rzecz zapewnienia dostaw gazu w odpowiedzi na zakłócenia w przepływie gazu w rurociągach z Rosji. „W tej chwili pracujemy razem, aby chronić europejskie dostawy energii przed wstrząsami dostawczymi, w tym tymi, które mogą wynikać z dalszej rosyjskiej agresji na Ukrainę” – powiedział dziennikarzom w Waszyngtonie Sekretarz Stanu USA Antony Blinken. Sekretarz Stanu powiedział, że koordynacja z sojusznikami i partnerami obejmuje „jak najlepiej dzielić się rezerwami energii w przypadku, gdy Rosja wyłączy kurek lub zainicjuje konflikt, który zakłóci przepływ gazu przez Ukrainę”. Wspólne oświadczenie przedstawicieli Unii Europejskiej i USA mówi, że „Niedopuszczalne jest wykorzystywanie dostaw energii jako broni lub dźwigni geopolitycznej”. „Istniała wyraźna chęć ze strony Azerbejdżanu do wsparcia UE w przypadku zakłócenia przepływu gazu” – powiedział szef polityki energetycznej UE Kadri Simson. Rosja dostarcza około 40% gazu ziemnego w Europie. Niewykorzystana przepustowość infrastruktury LNG w Europie mogłaby obsłużyć większe wolumeny dostaw, chociaż analitycy ostrzegają przed wąskimi gardłami, w tym ograniczoną globalną podaż LNG.

- Japonia przekierowała pierwsze tankowce LNG do Europy – powinny dopłynąć jeszcze w lutym.

- Rząd USA poprosił o spotkanie z Eni, TotalEnergies, Equinor i Occidental Petroleum – spółkami działającymi w Algierii, aby sprawdzić, czy można pozyskać więcej gazu z tego kraju. Algieria, która ma rurociągi do Hiszpanii i Włoch oraz duży terminal LNG w Skikda, zwiększyła w zeszłym roku wydobycie ropy i gazu do 185,2 mln ton ekwiwalentu ropy (+5,0% r/r).

- Stany Zjednoczone nie zwróciły się do Tajwanu w sprawie przekierowania części dostaw skroplonego gazu ziemnego (LNG) do Europy, jeśli kryzys na Ukrainie doprowadzi do zakłóceń – poinformowało w poniedziałek ministerstwo gospodarki. Tajwan otrzymuje LNG z ponad 10 krajów, takich jak Australia, Indonezja, Katar i Rosja, zarówno z kontraktów długo- i średnioterminowych, jak i na rynku spot – w razie potrzeby. Tajwan dąży do wytwarzania większej ilości energii elektrycznej z LNG, odchodząc od elektrowni węglowych i jądrowych, i buduje ogromny nowy terminal LNG u północno-zachodniego wybrzeża. W lipcu ubiegłego roku państwowa rafineria CPC Corp podpisała 15-letnią umowę na dostawę LNG z Qatar Petroleum.

- BHP Group zaprezentowała w Singapurze pierwszy na świecie masowiec, o nazwie „ Tourmaline”, napędzany skroplonym gazem ziemnym, jeden z pięciu statków, które gigant górniczy odbierze w 2022 r. w ramach działań na rzecz ograniczenia emisji w łańcuchu dostaw. Liczący 299 metrów (981 stóp) statek do przewozu rudy został zbudowany przez Eastern Pacific Shipping w Chinach. Statek wypłynie z Singapuru do Port Hedland w Australii Zachodniej, aby załadować rudę żelaza, która następnie zostanie wysłana do klientów w Chinach. BHP postrzega swoją flotę masowców zasilanych LNG jako kluczowy sposób na zmniejszenie emisji dwutlenku węgla i innych zanieczyszczeń w najbliższym czasie, mimo że większość floty nadal korzysta z wysokoemisyjnego oleju opałowego. Vandita Pant, dyrektor handlowy BHP, powiedziała, że statki LNG obniżą emisje o około 30%. Chociaż statek może nadal spalać tradycyjny olej opałowy o bardzo niskiej zawartości siarki, BHP zamierza wykorzystać LNG do zasilania w jak największym stopniu. Silnik i zbiornik zainstalowane na nowych statkach pozwolą firmie dostosować rodzaj używanego gazu z „LNG jaki znamy teraz” do bardziej gęstego energetycznie i bio-LNG paliwa, które mają zostać opracowane w przyszłości.

- Prognozowany popyt wraz z eksportem gazu ziemnego w USA w tym tygodniu to 130,0 mld stóp sześciennych (-3,9 bcfd mniej niż piątkowa prognoza). W przyszłym tygodniu zapotrzebowanie ma wynieść 122,6 bcfd.

- Produkcja w USA (z wyłączeniem Alaski) w lutym 2022 wynosi 90,8 mld stóp sześciennych (-3,30% m/m) dziennie gazu ziemnego.

- Przepływ gazu do amerykańskich terminali eksportowych w lutym wynosi średnio rekordowe 12,5 bcfd (+0,81% m/m).

- Eksport gazu rurociągami z USA do Meksyku w lutym wynosi średnio 5,6 bcfd, a do Kanady 2,35 bcfd.

Energia odnawialna

- Szkocja planuje zainstalować na morzu do 25 gigawatów (GW) elektrowni morskich, dzierżawiąc pod ten cel 7 tysięcy km2 dna morskiego – z czego 15 GW będzie pochodzić z pływających platform. Zwycięskimi oferentami dla 17 projektów ScotWind byli notowani na brytyjskiej giełdzie firmy naftowe BP i Shell, a także specjaliści ds. energii odnawialnej, tacy jak należący do Iberdrola ScottishPower i regionalna spółka użyteczności publicznej SSE. Potencjał morskiej energetyki wiatrowej jest oszałamiający. Międzynarodowa Agencja Energetyczna szacuje, że mogłaby wytworzyć 420 000 terawatogodzin energii elektrycznej rocznie, co stanowi 18-krotność światowego zapotrzebowania. W dodatku są one znacznie bardziej wiarygodne od instalacji lądowych – bezwietrzne dni zdarzają się niezwykle rzadko. Obecnie koszt wytworzenia megawatogodziny z morskiej elektrowni wiatrowej to ~€50/MWh czyli w pobliżu kosztu produkcyjnego MWh z elektrowni gazowej.

- Norwegia ogłosi jeszcze w tym roku swój pierwszy przetarg na mocowane do dna morskie turbiny wiatrowe na południowym Morzu Północnym, planując wyprodukować 1,5 gigawata energii elektrycznej. Pierwsze turbiny mogą zostać ukończone w drugiej połowie tej dekady, powiedział premier Jonas Gahr Stoere na konferencji prasowej. Rząd powiedział, że pierwsza faza o mocy 1,5 GW może zapewnić 7 terawatogodzin (TWh) energii elektrycznej, co odpowiada zapotrzebowaniu 460 000 gospodarstw domowych.

- Prezydent Joe Biden przedłużył w piątek taryfy z czasów Trumpa na importowane urządzenia wykorzystujące energię słoneczną o cztery lata, chociaż złagodził warunki, aby wykluczyć dwustronne panele, które generują energię po obu stronach, które dominują w dużych amerykańskich projektach. „Rząd USA nalegał na rozszerzenie środków sekcji 201 pomimo silnego sprzeciwu ze strony powiązanych stron w kraju i za granicą, i nie tylko nie pomagają one zdrowemu rozwojowi krajowego przemysłu USA, ale także zniekształcają normalny porządek międzynarodowego handlu fotowoltaiką, ponieważ nowy produkt energetyczny” – podało chińskie Ministerstwo Handlu w oświadczeniu. Chiny wyraziły nadzieję, że Stany Zjednoczone podejmą „konkretne działania” w celu ułatwienia wolnego handlu nowymi produktami energetycznymi i „przyczynią się do globalnego rozwoju gospodarki o niskiej emisji gazów cieplarnianych”.

- Instalacje fotowoltaiczne w Chinach wzrosły w 2021 roku o rekordowe 54,9 gigawatów (GW) – osiągają w sumie 306,6 GW z fotowoltaika. Razem z innymi źródłami odnawialnymi Chiny mają 635 GW z OZE – a ich celem jest osiągnięcie 1200 GW do końca 2030 roku.

- Rządy i przedsiębiorstwa użyteczności publicznej potrzebują ambitnych planów ograniczenia biurokracji w zakresie instalowania ładowarek samochodowych, jeśli Europa ma być gotowa na 130 milionów pojazdów elektrycznych (EV) do 2035 r. Według „Power sector accelerating e-mobility” Europa będzie potrzebować 65 milionów ładowarek EV – 9 milionów publicznych i 56 milionów mieszkalnych – aby obsłużyć przewidywany ogromny wzrost liczby pojazdów elektrycznych. Europa ma obecnie 374 000 publicznych ładowarek, z których dwie trzecie są skoncentrowane w zaledwie pięciu krajach – Holandii, Francji, Włoszech, Niemczech i Wielkiej Brytanii – podczas gdy niektóre kraje europejskie nie mają jednej ładowarki na 100 km drogi , a ta „polaryzacja między gospodarkami grozi destabilizacją” elektryfikacji. Aby nadążyć za popytem, Europa potrzebuje pół miliona publicznych ładowarek rocznie do 2030 r. i miliona rocznie później. Jeden na 11 nowych samochodów sprzedanych w Unii Europejskiej w 2021 r. był w pełni elektryczny, co stanowi wzrost o 63% w porównaniu z 2020 r.

Węgiel

- EIA prognozuje, że produkcja węgla wzrośnie do 606 mln krótkich ton w 2022 roku (+4,84% r/r), a następnie do 624 mln krótkich ton w 2023 roku (+2,97% r/r). Najniższe wydobycie węgla od 1965 roku odnotowano w USA w 2020 roku – na poziomie 535 mln krótkich ton.

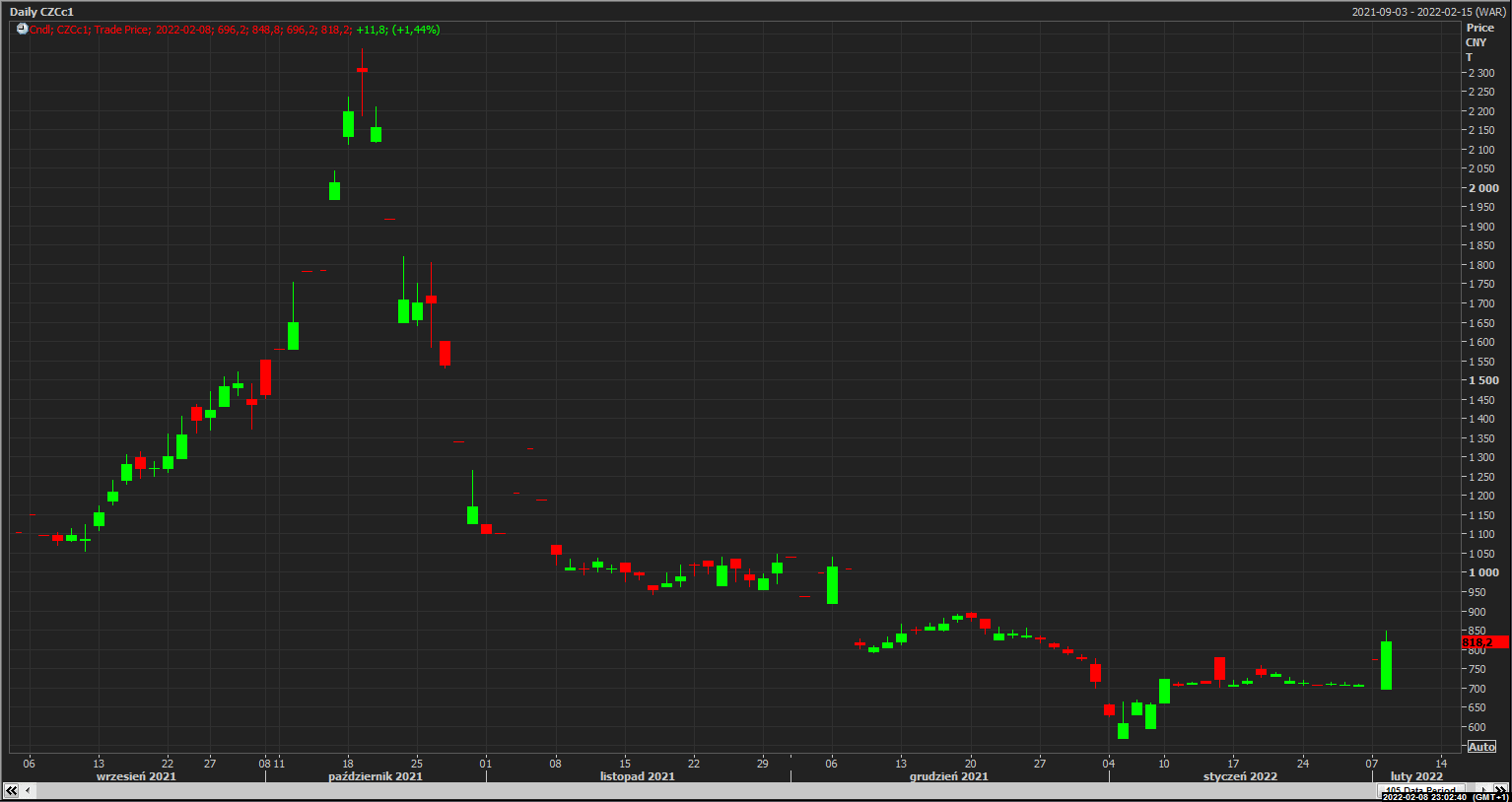

- Tuż przed rozpoczęciem obchodów Chińskiego Nowego Roku całkowite zapasy węgla w głównych chińskich portach wyniosły 46,88 mln ton – najmniej od roku. „Rynek terminowy (węgla w Chinach – BJK) w zasadzie odzwierciedla bardzo napięte warunki na rynku fizycznym. Ładunki spot są bardzo trudne do zdobycia, ponieważ większość produkcji węgla jest realizowana w ramach kontraktów długoterminowych”, powiedział Steve Hulton, analityk Rystad Energy. Uczestnicy rynku spodziewają się, że codzienne zużycie węgla wzrośnie, ponieważ coraz więcej użytkowników przemysłowych wznawia działalność po świętach, a zimna pogoda w południowych Chinach zwiększy zapotrzebowanie na energię. Do tego koniec igrzysk olimpijskich (zaplanowany na 20 lutego 2022) oznaczać będzie prawdopodobne zniesienie zakazu Pekinu dotyczącego produkcji przemysłowej w rejonach rywalizacji sportowej. Chińskie Narodowe Centrum Meteorologiczne podało we wtorek, że temperatury w większości chińskich regionów będą o 1-3 stopnie Celsjusza niższe niż historyczne średnie poziomy w ciągu najbliższych 11-20 dni.

kontrakty futures na węgiel energetyczny w Chinach, interwał D1; źródło: Reuters Eikon dzięki uprzejmości TraderTeam.pl

- Prowincja Zhejiang na wschodnim wybrzeżu Chin zatwierdziła budowę nowej elektrowni węglowej o mocy 2 gigawatów (GW) i wartości $1,1 mld. Zhejiang Energy Group poinformowała, że faza 2 projektu elektrowni Liuheng będzie składać się z dwóch wysoce wydajnych jednostek „ultra-nadkrytycznych” i pomoże zrównoważyć podaż i popyt na energię w prowincji. Grupa stwierdziła, że nowy projekt będzie również służył transformacji niskoemisyjnej Zhejiang poprzez poprawę wydajności, przy wskaźnikach produkcji 254 gramów węgla na kilowatogodzinę, znacznie poniżej średniej krajowej wynoszącej 302,5 gramów. Badacze State Grid Corporation spodziewają się, że w latach 2021-2025 powstanie dodatkowe 150 GW nowych mocy opalanych węglem w Chinach, co w sumie da krajowi 1230 GW.

Złoto

- Sprzedaż wyrobów ze złota w Perth Mint wzrosła w styczniu do 66 709 uncji (+22% m/m ;-12% r/r). Popyt w styczniu był wspierany przez zmienność obserwowaną na rynkach akcji, które rozpoczęły rok ze znacznym spadkiem.

Srebro

- Sprzedaż wyrobów ze srebra w Perth Mint wzrosła w styczniu do 2 387 165 uncji (+38% m/m ;+100% r/r). To drugi rekordowy wynik sprzedaży srebra w historii spółki (rekord to 3 349 557 uncji we wrześniu 2015).

Miedź

- Działalność wydobywcza w ogromnej kopalni miedzi Las Bambas w Peru, która odpowiada za 2% globalnej podaży, zaczęła gwałtownie spadać po tym, jak protestujący zablokowali kluczową drogę dojazdową 27 stycznia. Właściciel kopalni, chińskie MMG Ltd ostrzegło w poniedziałek, że może być zmuszone do wstrzymania działalności w kopalni do 20 lutego, jeśli blokada nie zostanie zniesiona. Gwałtowny spadek popytu na energię elektryczną podkreśla, jak bardzo kopalnia taka jak Las Bambas jest wrażliwa na blokady dróg, które w coraz większym stopniu stają się narzędziem lokalnych społeczności, które chcą wywierać presję na firmy wydobywcze, aby wypłacały pieniądze lub tworzyły lokalne miejsca pracy. Zatrzymanie wydobycia może oznaczać, że w 2022 roku Las Bambas nie spełni założonych celów produkcyjnych na poziomie 300 – 320 tysięcy ton. Obecna blokada ma miejsce w dzielnicy Ccapacmarca w prowincji Chumbivilcas, gdzie mieszkańcy domagają się obecności prezydenta Castillo i wkładu finansowego Las Bambas. Była premier Mirtha Vasquez nie osiągnęła porozumienia po podróży do Ccapacmarca w połowie stycznia, co spowodowało obecną blokadę. Vasquez niedawno zrezygnował, pozostawiając polityczną próżnię i podsycając kryzys w rządzie.

- Aurubis AG, największy europejski producent miedzi, w Q4 2021 osiagnął operacyjny EBT na poziomie $173,75 mln (+85% r/r). „W pierwszym kwartale bieżącego roku podatkowego po raz kolejny skorzystaliśmy z bardzo dobrej koniunktury zarówno na rynku kwasu siarkowego, jak i na rynkach metali przemysłowych miedzi, cyny, niklu i cynku” – powiedział Roland Harings, dyrektor generalny. Aurubis powiedział, że spodziewa się rosnącej podaży koncentratów miedzi (rudy) w 2022 r. przy wyższych opłatach za przeróbkę i rafinację (TC/RC) i dobrych dostawach złomu. „Aurubis nadal oczekuje wysokiego popytu ze strony branży elektrycznej, motoryzacyjnej oraz sektora budownictwa i infrastruktury w roku kalendarzowym 2022”

Pozostałe metale przemysłowe

- Analitycy szacują deficyt na rynku aluminium w 2022 roku na 1,5 mln ton – choć jeśli doszłoby do nałożenia sankcji na Rosję (lub sankcji odwetowych ze strony Rosji) to deficyt ten może wzrosnąć. Rusal odpowiada za ~6% globalnych dostaw aluminium. W 2021 roku deficyt na rynku aluminium wynosił ~1,0 mln ton.

- Chiny, największy na świecie producent stali, powiedział w poniedziałek, że zamierzają „znacznie zwiększyć” produkcję rudy żelaza w kopalniach i zwiększyć wykorzystanie złomu stalowego, w ramach planu rozwoju wyższej jakości, bardziej ekologicznego przemysłu żelaznego. W oświadczeniu stwierdzono, że ponad 80% stalowych mocy produkcyjnych powinno zakończyć reformę ultraniskoemisyjną do 2025 r., a emisje dwutlenku węgla w branży powinny osiągnąć szczyt przed 2030 r.

- Stany Zjednoczone ogłosiły zniesienie trumpowskiego cła na import japońskiej stali – ograniczonego do 1,25 mln ton rocznie. Nowa umowa amerykańsko-japońska wejdzie w życie 1 kwietnia (to nie żart) i nie obejmuje aluminium. We wspólnym oświadczeniu amerykańsko-japońskim stwierdzono, że Japonia zacznie wdrażać w ciągu sześciu miesięcy „odpowiednie środki krajowe, takie jak cło antydumpingowe, cło wyrównawcze i środki ochronne lub inne środki o co najmniej równoważnym skutku”, aby ustanowić bardziej zorientowane na rynek warunki dla stali.

- Opracowywany jest system certyfikacji (finansowany przez UE) wykorzystujący blockchain dla pierwiastków ziem rzadkich, ponieważ producenci samochodów żądają dowodu, że materiały użyte do produkcji magnesów do pojazdów elektrycznych (EV) nie są powiązane z toksycznym zanieczyszczeniem. Circular System for Assessing Rare Earth Sustainability (CSyARES) ma być gotowy za około trzy lata, powiedział stowarzyszenie przemysłu ziem rzadkich (REIA) i holenderska firma Circularise zajmująca się identyfikacją łańcucha dostaw. System będzie śledził pierwiastki ziem rzadkich za pomocą tokenów blockchain lub paszportów cyfrowych w złożonym łańcuchu dostaw, od wydobycia do końca okresu użytkowania. Circularise i REIA to dwaj z pięciu partnerów zaangażowanych w CSyARES. Pozostałe trzy to niemiecki BEC, duński Grundfos i londyńskie Minviro.

- Ceny aluminium osiągnęły we wtorek najwyższy poziom od 2008 r., podsycany przez obawy inwestorów o ograniczoną podaż i spadające zapasy. „W okresie przygotowań do Igrzysk Olimpijskich w Pekinie nastąpiło znaczne ograniczenie produkcji aluminium w celu poprawy jakości powietrza”, powiedział analityk WisdomTree Nitesh Shah, przewidując, że rosnący popyt spowoduje wzrost cen w dłuższej perspektywie.

- Słowacka huta aluminium Slovalco poinformowała w poniedziałek, że ograniczyła produkcję do około 60% z powodu wysokich kosztów uprawnień i emisji oraz braku rekompensaty rządowej.

Omówienie aktualności

Program Surowcowe info od lipca 2020 roku pojawia się na moim osobistym kanale YouTube w poniedziałki i czwartki:

Statystyki

Od niedzieli do czwartku pomiędzy 19:30 a 20:00 na moich social mediach (Facebook oraz Twitter) są publikowane statystyki intraday’owe dotyczące kierunku ceny na następny dzień. Z surowców wśród statystyk jest złoto, gaz ziemny, ropa Brent oraz ropa WTI. Wyjaśnienie potencjału tych danych znajdziecie w tym artykule.

Z kolei w serwisie Surowcowe.info publikuję statystyki miesięczne dla dziewiętnastu surowców: ropy Brent, ropy WTI, srebra, złota, miedzi, gazu ziemnego, soi, kukurydzy, pszenicy, cukru, kawy arabika, kawy robusta, kakao, soku pomarańczowego, bawełny, ryżu, wieprzowiny, bydła (live cattle) oraz papierów na emisję dwutlenku węgla.