W nowy tydzień wchodzimy z dużą dawką informacji rynkowych. Tradycyjnie mamy opracowane zapasy surowców, ale prócz tego także sporo prognoz dotyczących nas wszystkich – bo koszty frachtu z Chin dotykają każdego – oraz dane o chińskim imporcie, fuzjach, przejęciach czy wynikach za drugi kwartał (a także pierwsze półrocze) 2021 roku niektórych spółek surowcowych. Jest też ciekawostka z państwowego archiwum w Kielcach…

nie chcesz czytać?

kliknij by przejść od razu do odcinka programu Surowcowe info

Słowniczek

- pp – punkt procentowy

- t/t – zmiana wartości względem poprzedniego tygodnia

- m/m – zmiana wartości względem poprzedniego miesiąca

- q/q – zmiana wartości względem poprzedniego kwartału

- r/r – zmiana wartości względem poprzedniego roku

- s/s – zmiana wartości względem poprzedniego sezonu (w przypadku surowców mających sezon na przełomie roku kalendarzowego)

Statystyki

Od niedzieli do czwartku pomiędzy 19:30 a 20:00 na moich social mediach (Facebook oraz Twitter) są publikowane statystyki intraday’owe dotyczące kierunku ceny na następny dzień. Z surowców wśród statystyk jest złoto, gaz ziemny, ropa Brent oraz ropa WTI. Wyjaśnienie potencjału tych danych znajdziecie w tym artykule. W każdy zaś weekend na dzienniku tradera pojawia się wpis poświęcony potencjalnej sekwencji na podstawie statystyk na kolejny tydzień oraz informacja o średnich zasięgach dla najsilniejszych intraday’owych statystyk.

Z kolei w serwisie Surowcowe.info publikuję statystyki miesięczne dla dziewiętnastu surowców: ropy Brent, ropy WTI, srebra, złota, miedzi, gazu ziemnego, soi, kukurydzy, pszenicy, cukru, kawy arabika, kawy robusta, kakao, soku pomarańczowego, bawełny, ryżu, wieprzowiny, bydła (live cattle) oraz papierów na emisję dwutlenku węgla.

W dzisiejszych aktualnościach:

- ogólne informacje

- kawa

- cukier

- kakao

- pszenica

- kukurydza

- ryż

- soja

- wieprzowina, wołowina oraz drób

- ropa naftowa

- gaz ziemny

- węgiel

- złoto

- miedź

- pozostałe metale przemysłowe

- stany magazynowe metali przemysłowych

Ogólne informacje

- Stawki transportowe z Chin do USA przekroczyły $20 tysięcy za 40-stopowy kontener. Zdaniem ekspertów z firmy konsultingowej Drewry taka sytuacja może się utrzymać do chińskiego Nowego Roku w 2022 roku. Zamówiony wzrost możliwości transportowych, równy prawie 20% aktualnym możliwościom nie pojawi się na rynku wcześniej jak w 2023 roku.

źródło: Reuters Eikon dzięki uprzejmości TraderTeam.pl

- Argentyński port zbożowy Bahia Blanca wrócił do normalnego funkcjonowania po pięciodniowym strajku kierowców ciężarówek. Protestujący blokowali drogi uniemożliwiając dostawy zbóż. Głównym (choć nie jedynym) powodem strajku była wysokość płac, a jeśli władze nie spełnią żądań kierowców są oni w stanie w ciągu 72 godzin wznowić protesty.

- Glencore poinformował o rekordowych wynikach za pierwsza połowę 2021 roku. Spółce udało się obniżyć zadłużenie do $10,6 mld (-5,2 mld względem końca 2020 roku). EBITDA wyniosła $8,7 mld (+79% r/r), spełniając prognozy analityków. W lutym spółka chciała przeznaczyć na zwroty dla akcjonariuszy $1,6 mld, obecnie rekomenduje zwiększenie tej kwoty do $2,8 mld.

zarobki Glencore; źródło: Reuters Eikon dzięki uprzejmości TraderTeam.pl

- Światowe ceny żywności spadły w lipcu drugi miesiąc z rzędu, choć w ujęciu rocznym nadal jest wzrost +31,0% r/r. Indeks cen spadł do 123,0 pkt (-1,6 pkt m/m). Ceny zbóż spadły -3,0% m/m, głównie przez -6% spadku cen kukurydzy. Ceny olejów roślinnych spadły o -1,4% m/m, produkty mleczne spadły o -2,8% m/m. Z kolei indeks cukru wzrósł +1,7% m/m (po raz czwarty z rzędu). Indeks mięsa minimalnie wzrósł, głównie na skutek silnego importu w Azji Wschodniej.

- Amerykański producent traktorów Deere & Co kupi startup technologiczny Bear Flag Robotics za $250 milionów. Firmy współpracują nad autonomicznymi ciągnikami rolniczymi już od 2019 roku. Działania skupiają się na modernizacji istniejących maszyn, które mają umożliwiać sadzenie dwóch lub więcej roślin rocznie, co znacznie zwiększyłoby możliwości rolnictwa.

- Pod koniec II Wojny Światowej III Rzeszy Niemieckiej brakowało wszelakich surowców dla przemysłu zbrojeniowego. W Państwowym Archiwum w Kielcach jest ogłoszenie z wiosny 1944 roku o wycenie skupu metali wyrażonej w… litrach wódki 40%!

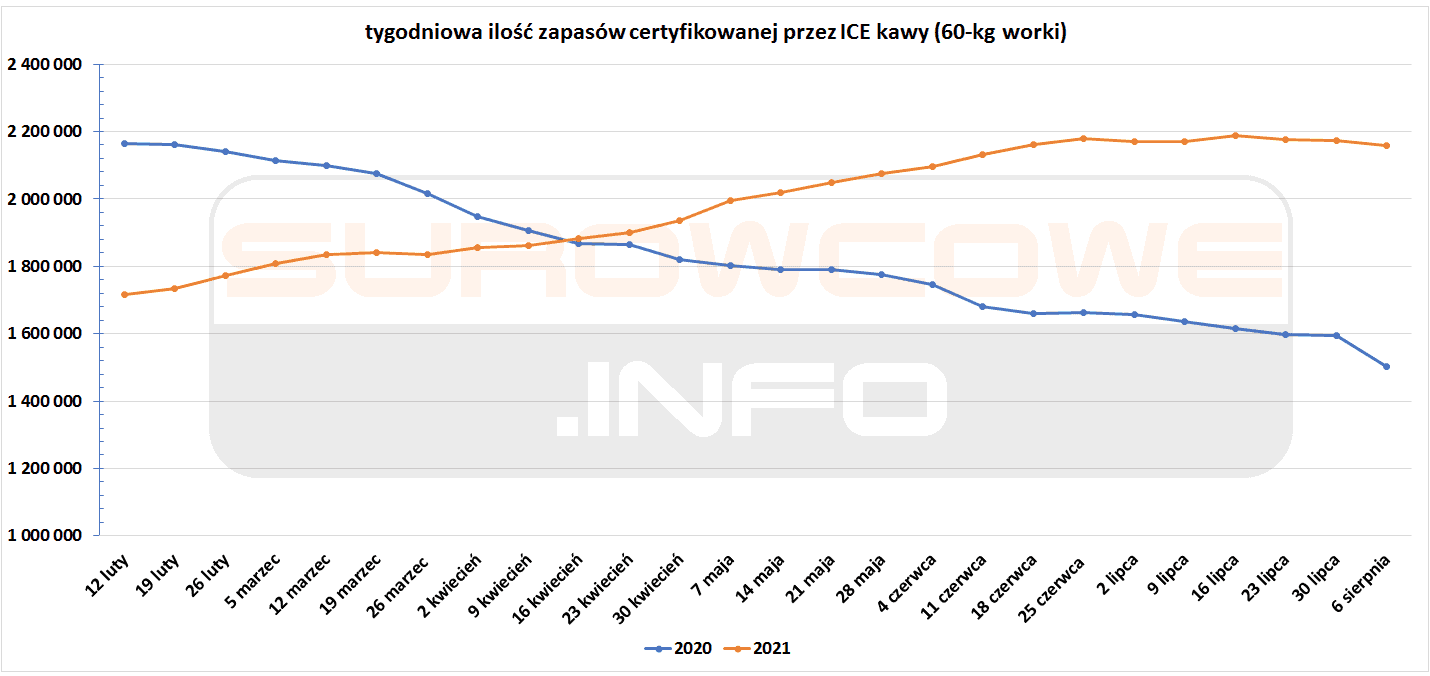

Kawa

- Zapasy kawy w magazynach ICE znów, choć symbolicznie spadają (-14,9k t/t), podobnie jak przed rokiem (-92,7k t/t). Czwarty tydzień z rzędu spadku zapasów.

Cukier

- W tym tygodniu poznamy dane dotyczące przerobu trzciny cukrowej na cukier w Brazylii w drugiej połowie lipca. Pozwoli to oszacować straty wywołane przymrozkami.

- CovrigAnalytics, europejska firma konsultingowa, prognozuje wzrost pozycji długich na cukrze ze strony spekulantów, co może wypchnąć ceny w stronę 5-letnich szczytów przy $c21,00/funt. Wg firmy najgorszy scenariusz to spadek produkcji cukru w Brazylii do 30,8 mln ton, co będzie oznaczało globalny deficyt na poziomie 4,6 mln ton w sezonie 2021/22.

- Tobin Gorey, analityk Commonwealth Bank of Australia, sugeruje że „Bardzo suche i bardzo zimne warunki środkowo-południowej Brazylii od końca zeszłego roku prawdopodobnie wywołają silne „echo” w produkcji trzciny cukrowej w przyszłym roku.”

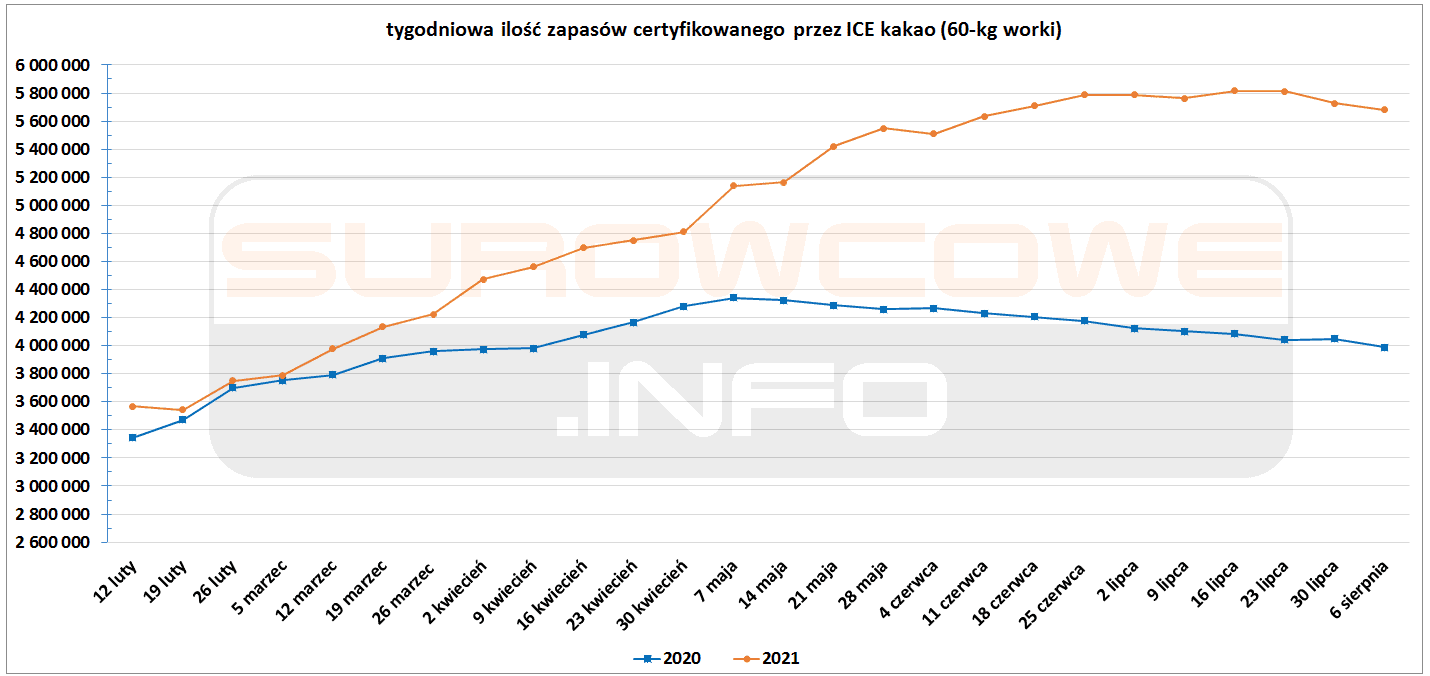

Kakao

- Fitch Solutions: „Ceny kakao pozostają w zastoju, ponieważ wzrost popytu potrwa dłużej, biorąc pod uwagę jego zależność od sektora turystycznego, podczas gdy perspektywy podaży są znacznie bardziej pozytywne niż w przypadku innych soft (commodities).”

- Zapasy kawy w magazynach ICE znów spadają (-47,5k t/t), podobnie jak przed rokiem (-60,8k t/t). Czwarty tydzień z rzędu spadku zapasów.

Pszenica

- Francuskie zbiory pszenicy jarej są opóźniane przez deszcze, które odbijają się negatywnie na jakości zboża. Pojawiają się też pogłoski, że francuskie firmy eksportowe mogłyby zakupić niemiecką pszenicę celem dalszej odsprzedaży m. in. do Algierii.

- Analitycy Reutersa prognozują zmniejszenie prognoz zapasów końcowych pszenicy od USDA na sezon 2021/22 o 21 mln buszli – do 644 mln buszli.

- W tygodniu do 29 lipca USA sprzedało 308,3 tysiąca ton pszenicy z bieżących zbiorów, będąc poniżej dolnej granicy szacunków analityków. Spadek sprzedaży wyniósł -40% t/t, -28% od czterotygodniowej średniej.

Kukurydza

- Analitycy Bloomberga szacują tegoroczne zbiory kukurydzy w USA na 14,971 mld buszli – podczas gdy USDA mówi o 15,165 mld buszli.

- W tygodniu do 29 lipca USA sprzedało 830,2 tysiąca ton kukurydzy z bieżących zbiorów, przebijając oczekiwania analityków o 200 tysięcy ton.

Ryż

- Japońska Giełda Towarowa Osaka Dojima zakończy handel kontraktami terminowymi na ryż w czerwcu 2022. Kończy to prawie 300-letnią historię kontraktów terminowych na tej giełdzie, gdzie jeden z samurajów (po uzyskaniu zgody od szogunatu Tokugawa) rozpoczął tą działalność w 1730 roku. Powodem decyzji są niskie wolumeny obrotu, skutkiem czego japońskie ministerstwo rolnictwa nie przedłużyło licencji. „Nie uważaliśmy kontraktów terminowych na ryż jako filaru naszych dochodów. Ale wierzymy, że nasze kontrakty terminowe na ryż są użytecznym produktem dla japońskich rolników, więc decyzja rządu o ich niezatwierdzeniu jest bardzo rozczarowująca.” – powiedział prezes giełdy, Ikko Nakatsuka.

Soja

- Chiński import soi w lipcu 2021 wyniósł 8,67 mln ton (-19,12% m/m). W ciągu pierwszych siedmiu miesięcy 2021 roku import wyniósł 57,63 mln ton (+4,53% r/r).

- Analitycy Bloomberga szacują tegoroczne zbiory soi w USA na 4,362 mld buszli – podczas gdy USDA mówi o 4,405 mld buszli.

- W czwartek eksporterzy zgłosili sprzedaż 300 tysięcy ton do nieznanych miejsc docelowych (zapewne Chiny lub Unia Europejska).

- Eksporterzy zgłosili sprzedaż 131 tysięcy ton soi do Chin w piątek rano.

Wieprzowina, wołowina oraz drób

- Brazylijski JBS S.A. przejmie australijską spółkę rybną Huon Aquaculture Group Ltd za $314 mln. Spółka zostanie kupiona za 38% więcej niż giełdowa wycena w piątek, 6 sierpnia. Spółka zapowiada wypłatę specjalnej dywidendy w wysokości A$0,125/akcję tuż przed finalizacją transakcji.

- Chiński import mięsa w lipcu 2021 wyniósł 854 tysiące ton (+14,94% m/m). W ciągu pierwszych siedmiu miesięcy 2021 roku import mięsa wyniósł 5,93 mln ton (+3,13% r/r).

Ropa naftowa

- Petroleo Brasileiro S.A. ogłosiło przeznaczenie $6,15 mld na specjalne dywidendy po wynikach za Q2 2021. Spółka obniżyła także swoje zadłużenie do $63,7 mld co oznacza spadek o -$7,3 mld q/q (-$27,5 mld r/r). Zdaniem dyrektor finansowego Rodrigo Araujo, firma ma bardzo małe możliwości zmniejszenia zadłużenia poniżej $60 mld, ze względu na kluczowe dla działania firmy umowy takie jak np. leasing platform wiertniczych. Odnotowane przez spółkę zyski netto w Q2 2021 wyniosły 42,855 mld reali czyli ponad 35% więcej niż prognozowali analitycy.

- Saudi Aramco osiągnęło w Q2 2021 zysk netto na poziomie $25,5 mld (+17,51% q/q; +288% r/r). Spółka, podobnie jak w Q1 2021, na dywidendy przeznacza $18,8 mld. Prezes i dyrektor generalny Aramco, Amin H. Nasser, powiedział: „Nasze wyniki za drugi kwartał odzwierciedlają silne odbicie światowego popytu na energię, a w drugą połowę 2021 r. zmierzamy bardziej prężnie i elastycznie, ponieważ globalne ożywienie nabiera tempa. Chociaż wciąż istnieje pewna niepewność co do wyzwań związanych z wariantami COVID-19, pokazaliśmy, że możemy szybko i skutecznie dostosować się do zmieniających się warunków rynkowych.”

- Zarząd BHP Group zatwierdził w ubiegłym tygodniu $544 mld wydatków kapitałowych na projekt Shenzi North w Zatoce Meksykańskiej.

- Kazachskie pole naftowe Tengiz zmniejszy wydobycie w sierpniu do 1,18 mln ton (-49,3% m/m) w związku z planowanymi pracami konserwacyjnymi. Zakończenie prac przewidziane jest na 15 września. Pole naftowe Tengiz jest obsługiwane przez Tengizchevroil, konsorcjum kierowane przez Chevron.

- Exxon Mobil Corp rozważa zobowiązanie się do zmniejszenia emisji dwutlenku węgla netto do zera do 2050 roku. Wcześniej firma nie składała twardych deklaracji środowiskowych, choć miała ujawnić „szereg strategicznych posunięć dotyczących kwestii środowiskowych i innych przed końcem 2021 roku.” Obecnie spółka chce zmniejszyć emisję gazów cieplarnianych o około 30% w swojej działalności związanej z produkcją ropy i gazu do 2025 roku.

- Chiński import ropy naftowej w lipcu wynosił 9,71 mln baryłek dziennie (+2,74% m/m; -19,59 r/r). W ciągu pierwszych siedmiu miesięcy 2021 Chiny importowały średnio 10,39 mln baryłek dziennie (-5,6% r/r).

- Chiny wyeksportowały w lipcu 4,64 mln ton produktów rafinacji ropy naftowej (-28,0% m/m; +44,5% r/r).

- Stany Zjednoczone uważają, że Irańczycy uprowadzili tankowiec Asphalt Princess pod banderą Panamy w Zatoce Omańskiej, ale nie są w stanie tego potwierdzić, poinformował Departament Stanu USA.

- Zapasy ropy naftowej w USA wzrosły o 3,6 mln baryłek, do 439,2 mln baryłek (+0,83% t/t), prognozowano spadek o 3,1 mln baryłek.

- Zapasy ropy naftowej w magazynach Shanghai Futures Exchange (ShFE) na dzień 6 sierpnia 2021 wynosiły 13,415 mln (b/z t/t).

- Liczba odwiertów naftowych w USA wzrosła w ubiegłym tygodniu o 2, czyli jest 387 aktywnych punktów.

Gaz ziemny

- Globalne ceny gazu mogą wzrosnąć do rekordowych poziomów w okresie jesienno-zimowym. Upalne lato ograniczyło możliwości uzupełnienia zapasów gazu na wielu kluczowych rynkach, co przełoży się na wyższe zapotrzebowanie z bieżących dostaw zimą. Europejskie magazyny gazu są zapełnione w niecałych 60% (-20 pp r/r). Jednocześnie Rosja, która jest obecnie jedynym krajem z zapasem produkcji, nie zarezerwowała dodatkowych możliwości tranzytowych rurociągami biegnącymi przez m. in. Ukrainę i Polskę, co mogłoby zwiększyć europejskie zapasy.

ceny gazu ziemnego na świecie; źródło: Reuters Eikon dzięki uprzejmości TraderTeam.pl

zapasy gazu ziemnego w północno-zachodniej Europie; źródło: Reuters Eikon dzięki uprzejmości TraderTeam.pl

- Chiński import gazu ziemnego (w tym LNG) w lipcu wynosił 9,34 mln ton (+27,1% r/r). Przez pierwsze siedem miesięcy 2021 Chiny zaimportowały 68,96 mln ton gazu ziemnego (+24,03% r/r).

- Ceny spotowe skroplonego gazu ziemnego (LNG) w Azji w ubiegłym tygodniu ponownie wzrosły – wrześniowe dostawy wycenia się na $16,90/mmBtu (+8,33% t/t). To najwyższe ceny o tej porze roku od 2013.

- W lipcu w USA średnia podaż gazu ziemnego (z wyłączeniem Alaski) wynosiła średnio 91,6 bcfd. Przepływ LNG do terminali eksportowych z USA wyniósł 10,8 bcfd, a eksport rurociągami do Meksyku 6,5 bcfd.

- Sierpniowa podaż gazu ziemnego w USA (z wyłączeniem Alaski) wynosi średnio 91,9 mld stóp sześciennych dziennie (+0,33% m/m).

- Prognozowany popyt wraz z eksportem gazu ziemnego w USA w tym tygodniu to 93,9 mld stóp sześciennych dziennie (bcfd) czyli +2,96% t/t. W przyszłym tygodniu zapotrzebowanie na gaz ma wynieść 95,9 bcfd.

- Sierpniowy przepływ LNG do terminali eksportowych z USA wyniósł średnio 10,4 bcfd (-3,70% m/m).

- Eksport gazu ziemnego z USA rurociągami wynosi w lipcu 6,3 bcfd (-3,08% m/m).

- Liczba amerykańskich odwiertów gazowych utrzymała się na niezmienionym poziomie 103 aktywnych punktów.

- Amerykańskie zapasy gazu ziemnego w ubiegłym tygodniu wzrosły o 13 mld stóp sześciennych (bcf) do 2,727 bilionów stóp sześciennych (tcf) czyli +0,48% t/t. Zapasy gazu w USA są obecnie o 6,35% poniżej 5-letniej średniej. Dane o zapasach gazu ziemnego znajdziecie na stronie poświęconej temu surowcowi.

Węgiel

- Kanada w piątek formalnie zablokowała propozycję budowy kopalni węgla Grassy Mountain w Górach Skalistych w Albercie. Pozyskiwany surowiec miałby służyć do produkcji stali. Zwyciężyły kwestie środowiskowe. Australijska spółka Hancock Prospecting Pty Ltd chciała zainwestować $638 mln by pozyskiwać 4,5 mln ton węgla rocznie, eksploatując kopalnię przez 23 lata, w czasie których do budżetu kanadyjskiego wpłynęłoby $1,355 mld opłat licencyjnych i podatków.

Złoto

- Chińskie rezerwy złota na koniec czerwca 2021 wynosiły 62,64 mln uncji (b/z m/m).

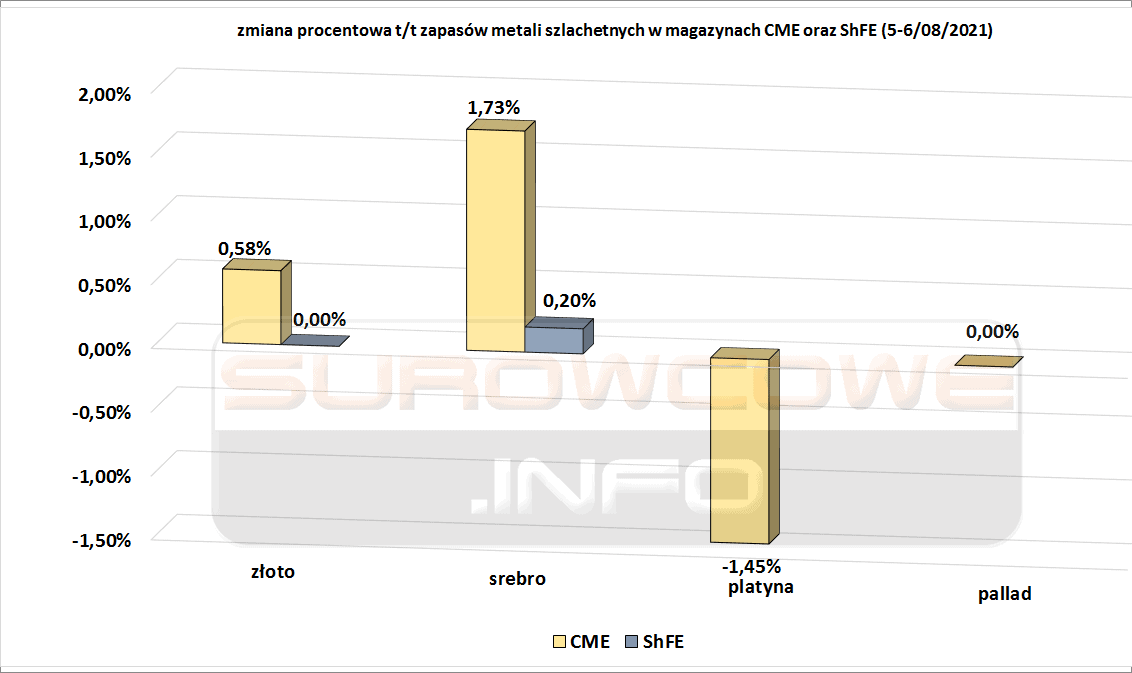

- Tygodniowe zmiany zapasów metali szlachetnych w magazynach chicagowskiej (CME) i szanghajskiej (ShFE) giełdy:

Miedź

- Chiński import surowej miedzi i produktów miedzianych w lipcu 2021 wyniósł 424 280,3 ton (-0,97% m/m). W ciągu pierwszych siedmiu miesięcy 2021 import wyniósł 3,22 mln ton (-10,60% r/r).

- Chiński import koncentratu miedzi w lipcu 2021 wyniósł 1,89 mln ton (+13,17% m/m). W ciągu pierwszych siedmiu miesięcy 2021 import wyniósł 13,39 mln ton (+6,02% r/r).

- Zmiany stanów magazynowych m.in. miedzi w Londynie, USA i Szanghaju są dostępne poniżej.

Pozostałe metale przemysłowe

- Antler Gold Inc. zawarła wiążącą umowę na nabycie projektu Greenfields Rare Earth w Zambii poprzez utworzenie celowej spółki joint-venture, w której Antler obejmie 75% udziałów.

- Chiński eksport metali ziem rzadkich w lipcu wyniósł 3 955,4 ton (-1,42% m/m). W ciągu pierwszych siedmiu miesięcy 2021 eksport wyniósł 3,085 mln ton (+12,72% r/r).

- Chiński eksport aluminium w lipcu 2021 wyniósł 469,03 tysiąca ton (+3,22% m/m). W ciągu pierwszych siedmiu miesięcy 2021 eksport wyniósł 27 781,0 ton (+22,19% r/r).

- Import rudy żelaza do Chin spadł w lipcu czwarty miesiąc z rzędu do 88,51 mln ton (-1,0% m/m; -21,43% r/r). Przez pierwsze siedem miesięcy roku Chiny sprowadziły 649,03 mln ton rudy żelaza (-1,5% r/r).

- Chiński eksport wyrobów stalowych w lipcu 2021 wyniósł 5,67 mln ton (+35,6% r/r).

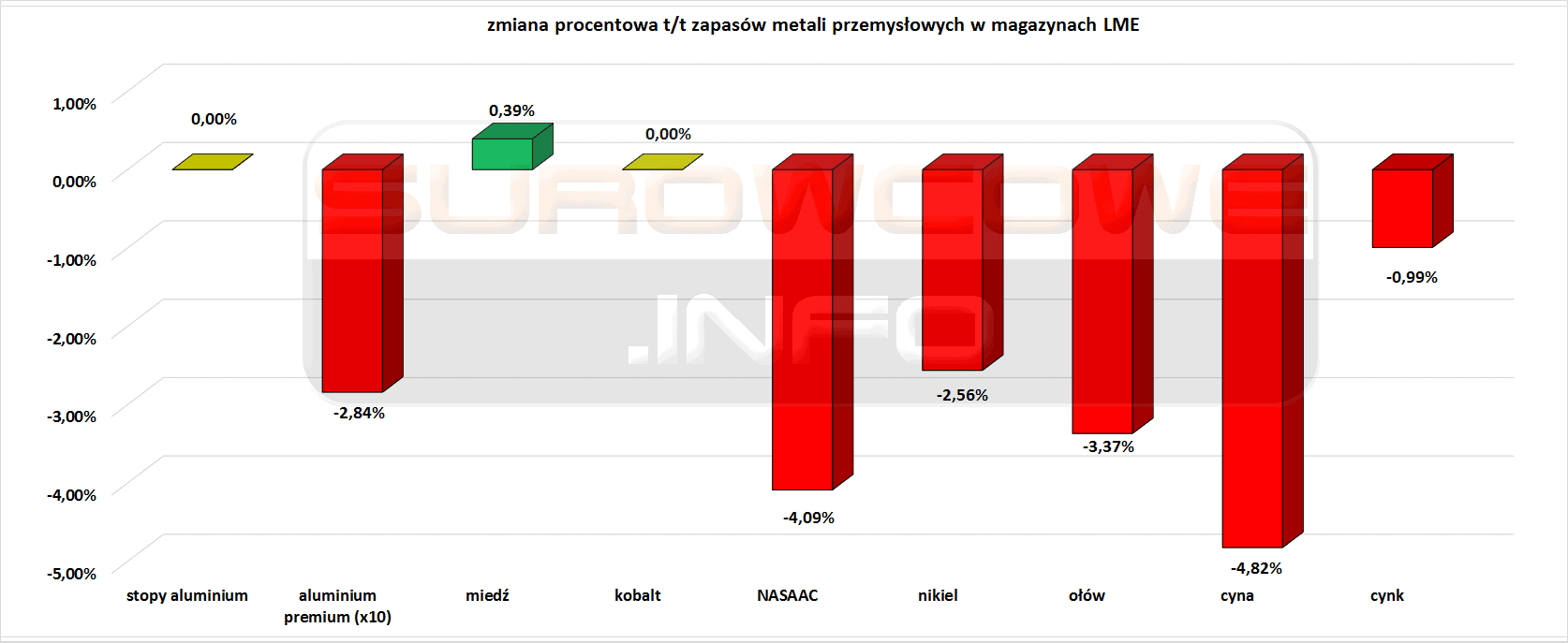

Stany magazynowe metali przemysłowych

- Tygodniowe zmiany zapasów kluczowych metali przemysłowych w magazynach chicagowskiej (CME), szanghajskiej (ShFE) i londyńskiej (LME) giełdy:

- Zapasy metali przemysłowych w magazynach Szanghajskiej Giełdy (ShFE). Czwarty z rzędu tydzień spadku zapasów stali, stali walcowanej na gorąco oraz cyny. Trzeci tydzień z rzędu wzrostu zapasów ołowiu. Drugi z rzędu tydzień spadku zapasów aluminium.

- Zapasy metali przemysłowych w magazynach Londyńskiej Giełdy Metali (LME). Siedemnasty tydzień z rzędu spadku zapasów ołowiu. Piętnasty z rzędu spadek zapasów niklu. Czternasty tydzień z rzędu spadku zapasów aluminium premium. Dwunasty tydzień z rzędu wzrostu zapasów miedzi. Czwarty tydzień z rzędu spadku zapasów NASAAC. Trzeci tydzień z rzędu spadku zapasów cynku.

Omówienie aktualności

Program Surowcowe info od lipca 2020 roku pojawia się na moim osobistym kanale YouTube w poniedziałki i czwartki: