Ponad 60 nowych informacji z rynków surowcowych w dzisiejszym wpisie! Zapraszam do lektury jak i programu – premiera o 14:00!

nie chcesz czytać?

kliknij by przejść od razu do odcinka programu Surowcowe info

Słowniczek

- pp – punkt procentowy

- t/t – zmiana wartości względem poprzedniego tygodnia

- m/m – zmiana wartości względem poprzedniego miesiąca

- q/q – zmiana wartości względem poprzedniego kwartału

- r/r – zmiana wartości względem poprzedniego roku

- s/s – zmiana wartości względem poprzedniego sezonu (w przypadku surowców mających sezon na przełomie roku kalendarzowego)

Statystyki

Od niedzieli do czwartku pomiędzy 19:30 a 20:00 na moich social mediach (Facebook oraz Twitter) są publikowane statystyki intraday’owe dotyczące kierunku ceny na następny dzień. Z surowców wśród statystyk jest złoto, gaz ziemny, ropa Brent oraz ropa WTI. Wyjaśnienie potencjału tych danych znajdziecie w tym artykule. W każdy zaś weekend na dzienniku tradera pojawia się wpis poświęcony potencjalnej sekwencji na podstawie statystyk na kolejny tydzień oraz informacja o średnich zasięgach dla najsilniejszych intraday’owych statystyk.

Z kolei w serwisie Surowcowe.info publikuję statystyki miesięczne dla dwunastu surowców: ropy Brent, srebra, złota, gazu ziemnego, soi, kukurydzy, pszenicy, cukru, kawy, kakao, soku pomarańczowego oraz bawełny.

W dzisiejszych aktualnościach:

- raporty USDA

- ogólne informacje

- kawa

- cukier

- kakao

- bawełna

- pszenica

- kukurydza

- ryż

- soja

- wieprzowina, wołowina oraz drób

- ropa naftowa

- gaz ziemny

- węgiel

- złoto

- metale przemysłowe

Raporty USDA

- Raport Crop progress z 21 września 2020:

Ogólne informacje

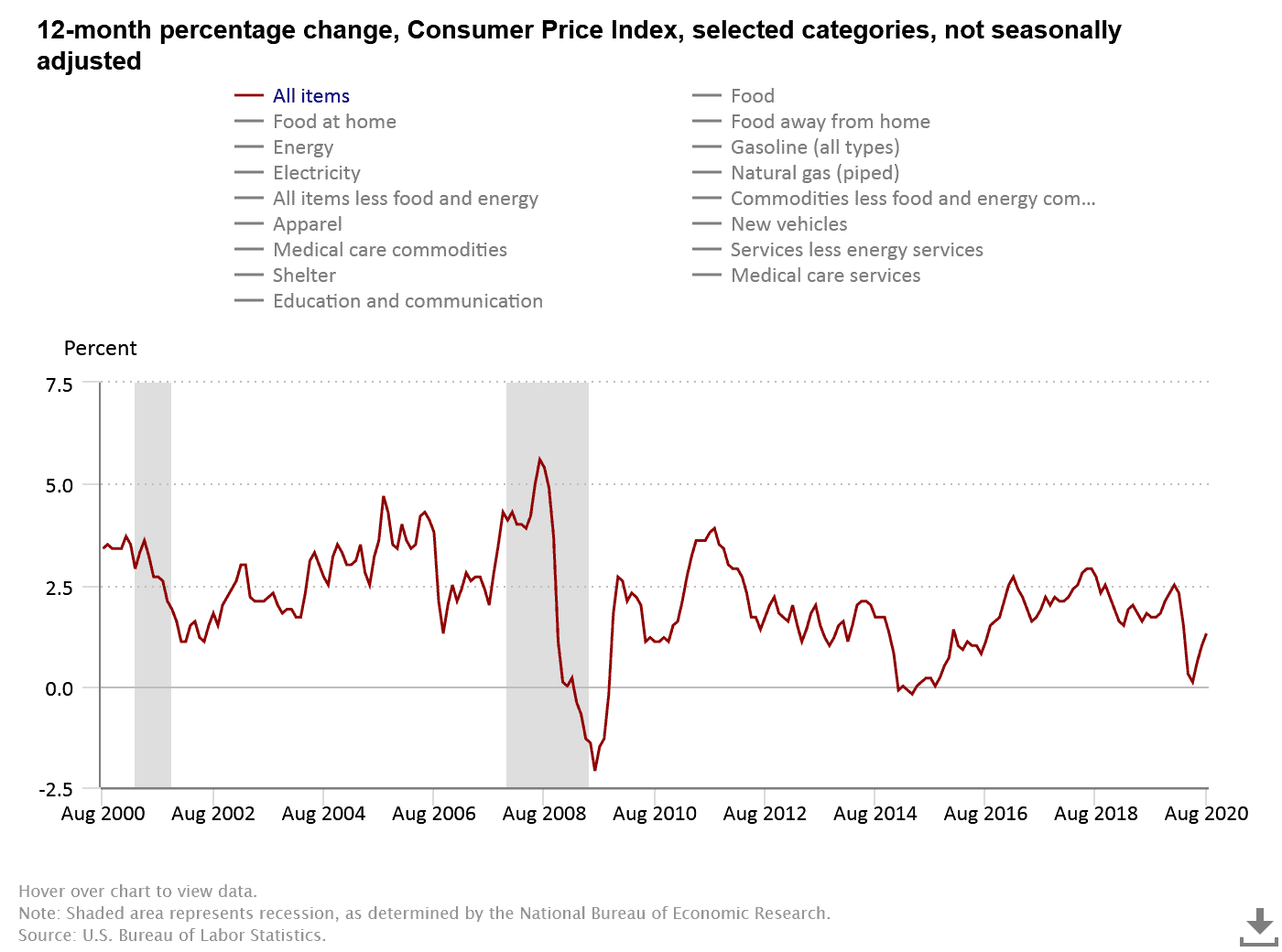

- Amerykańscy decydenci „nawet nie zaczną myśleć” o podniesieniu stóp procentowych, dopóki inflacja nie osiągnie 2%, powiedział w środę wiceprzewodniczący Rezerwy Federalnej Richard Clarida. To spora zmiana, bo FED słynął z bycia bankiem centralnym pomijającym kwestię inflacji w USA jako czynnika kształtującego politykę monetarną. Warto podkreślić, że amerykańska inflacja po kryzysie z 2008 roku w żadnym momencie nie utrzymała się długo na poziomie znacznie przekraczającym 2,0%, a średnia wartość inflacji w tym okresie (wrzesień 2008 – sierpień 2020) to 1,59% – przy wpompowaniu w gospodarkę bilionów dolarów ($1,3 biliona w QE1, $0,6 biliona w QE2, $1,8 biliona w QE3). Prezes Fed w Cleveland, Loretta Mester, powiedziała, że polityka pieniężna będzie musiała pozostać akomodacyjna przez kilka następnych lat i potrzeba więcej bodźców fiskalnych, aby wesprzeć gospodarkę. Biorąc pod uwagę ostatnie 10 lat dodruku mniejszych i większych kwot dolarowych, moim zdaniem „nowa ekonomia” w pełni dotyczy mocno rozwiniętych gospodarek, które negują dotychczasowe założenia że dodruk pieniądza wywołuje dużą inflację. Oczywiście „stare” ekonomiczne zasady wciąż dotyczą słabiej rozwiniętych gospodarek. „Nowa ekonomia” będzie jednak miała niebagatelny wpływ na siłę dolara amerykańskiego, a ten jak wiadomo jest mocno powiązany z rynkami surowcowymi, zwłaszcza tymi eksportowanymi przez kraje Ameryki Południowej, Afryki czy Azji.

inflacja w USA w XXI wieku; źródło: www.bls.gov/cpi/

Kawa

- Spekulanci ICE zwiększyli swój długi zakład na arabikę o 2440 kontraktów do łącznej pozycji długiej netto 35 532 kontraktów w tygodniu zakończonym 15 września.

- Brazylijscy plantatorzy kawy zbiorą w tym roku 61,62 miliona 60-kilogramowych worków kawy (+24,99% r/r), jednak nie został pobity rekord z 2018 roku wynoszący 61,66 mln 60-kilogramowych worków kawy. Arabiki zebrano 47,37 mln worków (+38,15% r/r), a robusty 14,25 mln worków (-5,00% r/r). Wydajność zbiorów w rekordowym 2018 i 2020 roku są zbliżone i wynoszą ~33 worków/ha. Rządowa agencja statystyki rolnej Conab informuje, że brazylijski obszar owocujących kawowców wynosi 2,16 mln hektarów (+1,4% r/r).

Cukier

- Dealerzy i analitycy wskazywali na obawy dotyczące upraw dwóch największych producentów, Indii i Brazylii, a także wątpliwości dotyczące indyjskich subsydiów eksportowych cukru. W Indiach problemem jest nadmierny deszcz, podczas gdy w Brazylii sytuacja jest odwrotna, a długotrwała susza może doprowadzić do pożarów.

- Rabobank prognozuje że globalne spożycie cukru powinno wzrosnąć o 1,9% s/s w sezonie 2020/21 (październik-wrzesień) po spadku o 1,5% s/s w sezonie 2019/20 z powodu pandemii koronawirusa. W swoim kwartalnym raporcie zmniejszył prognozę deficytu na rynku cukru w sezonie 2019/20 do 1.0 mln ton – poprzednia prognoza mówiła o deficycie 4,3 mln ton.

Kakao

- Spekulanci ICE zwiększyli swoją długą pozycję netto w kakao o 7068 do 22 777 kontraktów w tygodniu zakończonym 15 września.

- Wybrzeże Kości Słoniowej zwiększy swoje moce przerobowe kakao o 14%, a także zwiększy przestrzeń magazynową, budując dwie nowe fabryki w ciągu najbliższych dwóch lat, poinformowała we wtorek krajowa Rada ds. Kawy i Kakao (CCC). Dwa zakłady, jeden w Abidżanie, a drugi w San Pedro, dodadzą łącznie 100 tysięcy ton możliwości przerobowych do już istniejących 710 tysięcy ton mocy przerobowych. Inwestycji o wartości $389 mln dokona China Light Industry Design Engineering Company, a 40% produkcji trafi do Chin. Nowe zakłady dodadzą też 300 tysięcy ton przestrzeni magazynowej, co pozwoli dostawcom na utrzymanie wyższych cen i premii $400/tonę jaką Wybrzeże Kości Słoniowej i Ghana wprowadziły do transakcji na kakao.

Bawełna

- USDA prognozuje chińskie zbiory bawełny w sezonie 2020/21 na 27,3 mln 480-funtowych bali (b/z s/s). Wydajność szacuje się na 1,826 t/ha (+6% s/s).

- USDA prognozuje pakistańskie zbiory bawełny na 6,2 mln ton 480-funtowych bali (b/z s/s). Szacunkowa wydajność ma wynieść 614 kg/ha (-2% s/s).

- Prognozy Ministerstwa Rolnictwa i Dobrobytu Rolników (Indie) dotyczące indyjskich zbiorów bawełny w sezonie 2020/21 szacuje się na 37,12 mln 170-kilogramowych bel (+4,59% s/s).

Pszenica

- Pierwszy kontyngent importowy na pszenicę wydany przez Chiny na 2021 opiewa na 9,636 mln ton, podobnie jak na 2020 rok.

- Firma Strategie Grains podniosła swoje prognozy dotyczące plonów pszenicy miękkiej w UE i Wielkiej Brytanii w 2020 roku o 1,3 mln ton, podając prognozę 129,3 mln ton (wciąż -12% r/r). Jednocześnie prognozowany eksport pozostał na niezmienionym poziomie 23 mln ton.

- The Buenos Aires Grains Exchange ostrzega o spadku plonów pszenicy w Argentynie ze względu na suszę.

- USDA szacuje argentyńskie zbiory pszenicy w sezonie 2020/21 na 19,5 mln ton (-1% s/s) przy wydajności 3,07 t/ha (+5% s/s).

- USDA szacuje rosyjskie zbiory pszenicy w sezonie 2020/21 na 78,0 mln ton (+6% s/s), wydajność jest szacowana na 2,76 t/ha (+2% s/s). Obszar zbiorów pszenicy ozimej i jarej to 28,3 mln hektarów (+4% s/s).

- USDA szacuje kanadyjskie zbiory pszenicy w sezonie 2020/21 na 36,0 mln ton (+11% s/s). To 16% powyżej 5-letniej średniej. Wydajność szacuje się na 3,64 t/ha (+9% s/s).

- USDA szacuje australijskie zbiory pszenicy w sezonie 2020/21 na 28,5 mln ton (+88% s/s). Wydajność prognozuje się na 2,19 t/ha (+47% s/s).

Kukurydza

- Pierwszy kontyngent importowy na kukurydzę wydany przez Chiny na 2021 opiewa na 7,2 mln ton, podobnie jak na 2020 rok – pomimo ogłoszenia spadku prognoz zbiorów lokalnej kukurydzy (news z 17 września). Pojawiają się też informacje, że można otrzymać dodatkowe zezwolenie na import, jak i chińscy importerzy będą w stanie obejść ograniczenia.

- Średnia dzienna sprzedaż kukurydzy z USA w ubiegłym tygodniu wynosiła 906 tysięcy ton.

- Chiński import kukurydzy w sierpniu wyniósł 1,02 mln ton (+340% r/r). Sumaryczny import w okresie styczeń – sierpień 2020 to 5,59 mln ton (+50% r/r).

- The Buenos Aires Grains Exchange szacuje, że areał zasiewów kukurydzy w Argentynie wyniesie 6,2 mln hektarów w sezonie 2020/21.

- Brazylijskie zbiory kukurydzy USDA szacuje się na rekordowe 110,0 mln ton (+8% r/r). Jednocześnie prognozy zasiewów kukurydzy na sezon 2020/21 mają pokryć rekordowe 19,5 mln hektarów (+5% s/s). Szacowana wydajność to 5,64 t/ha (+2% s/s).

- Szacowana wg USDA ukraińska produkcja kukurydzy na sezon 2020/21 wynosi 38,5 mln ton (+7% s/s) przy wydajności szacowanej na 7,13 t/ha (+1% s/s).

- Rumuńskie zbiory kukurydzy na sezon 2020/21 są prognozowane na 11,6 mln ton (-19% s/s). To 3% poniżej 5-letniej średniej. Wydajność szacuje się na 4,36 t/ha (-19% s/s). Słabe zbiory są skutkiem suszy w regionie.

- Prognozy Ministerstwa Rolnictwa i Dobrobytu Rolników (Indie) dotyczące indyjskich zbiorów kukurydzy w sezonie 2020/21 szacuje się na 19,88 mln ton (+1,27% s/s).

Ryż

- Prognozy Ministerstwa Rolnictwa i Dobrobytu Rolników (Indie) dotyczące indyjskich zbiorów ryżu w sezonie 2020/21 szacuje się na 102,36 mln ton (+0,37% s/s).

Soja

- Tuż przed rozpoczęciem sezonu 2020/21 USA mają zamówienia na 56% całkowitej prognozy eksportowej – pięcioletnia średnia dla tego okresu wynosi 34%.

- USDA poinformowała o dziennej sprzedaży soi w ubiegłym tygodniu na poziomie 1,794 mln ton.

- Poniedziałek przyniósł sprzedaż 266 tysięcy ton amerykańskiej soi do Chin oraz 264 tysiące ton do „nieznanych odbiorców”. We wtorek Chiny zamówiły 132 tysiące ton soi, z kolei do „nieznanych odbiorców” we wtorek zamówiono 126 tysięcy ton. To 14 dzień roboczy z rzędu chińskich zakupów soi w USA.

- Zarządzający pieniędzmi wzmocnili swoją długą pozycję netto w kontraktach terminowych i opcjach na soję o ponad 17 000 kontraktów, do 191 774 kontraktów na dzień 15 września.

- USDA prognozuje zbiory soi w Brazylii w sezonie 2020/21 na 133,0 mln ton (+6% s/s). Wydajność szacuje się na 3,45 t/ha (+1% s/s).

- Prognozy Ministerstwa Rolnictwa i Dobrobytu Rolników (Indie) dotyczące indyjskich zbiorów soi w sezonie 2020/21 szacuje się na 13,58 mln ton (+21,14% s/s).

Wieprzowina, wołowina oraz drób

- Eksport wieprzowiny z USA do Chin przekroczył poziom sprzed wojny handlowej (maj 2018). JBS w pierwszych 8 miesiącach 2020 wysłał do Chin 370% więcej wieprzowiny niż w analogicznym okresie 2017 roku, z kolei WH Group Ltd (właściciel Smithfield Foods) zwiększył eksport do Chin o 90,1%.

- W sierpniu pogłowie chińskich hodowli świń wzrosło o 31% r/r – to skutek zintensyfikowanych działań by odbudować przetrzebione przez afrykański pomór świń (ASF) chińskie hodowle. Jednak wciąż jest to około 30% mniej świń niż przed wybuchem epidemii ASF.

- Chiński import wieprzowiny w sierpniu 2020 wyniósł 350 tysięcy ton (-18,61% m/m; +100% r/r). Sumaryczny import wieprzowiny w okresie styczeń–sierpień 2020 wyniósł 2,91 mln ton (+133,7% r/r).

- Chiński import wołowiny w sierpniu 2020 wyniósł 190 tysięcy ton (+44,5% r/r).

- USDA szacuje argentyński eksport wołowiny na 760 tysięcy ton w 2021 roku – czyli 24,5% produkcji. W okresie styczeń – lipiec 2020 Chiny odbierały 74% argentyńskiej wołowiny, prawdopodobnie przez cały 2021 Chiny będą odbierać około ¾ argentyńskiego eksportu wołowiny.

- USDA prognozuje produkcję wołowiny w Unii Europejskiej w 2021 roku na 7,73 mln ton (-0,90% r/r), przy praktycznie równoważącym się imporcie (320 tysięcy tok) i eksporcie (350 tysięcy ton) wołowiny.

- USDA szacuje rosyjską produkcję wołowiny w 2021 roku na 1,385 mln ton (+0,36% r/r). Import ma wynieść 330 tysięcy ton (-8,33% r/r).

- Korelacja pomiędzy amerykańskimi kontraktami na wieprzowinę (kolor fioletowy) oraz wołowinę (kolor czerwony):

amerykańskie kontrakty na wieprzowinę (kolor fioletowy) oraz wołowinę (kolor czerwony) za ostatnie 5 lat, interwał W1; źródło: Reuters Eikon dzięki uprzejmości TraderTeam.pl

Ropa naftowa

- Zapasy ropy naftowej w USA spadły o 1,6 mln baryłek do 494,4 mln baryłek. Rynek prognozował mocniejsze spadki, bo o 2,3 mln baryłek. Wydobycie ropy w ubiegłym tygodniu w USA spadło do 10,7 mln baryłek dziennie – głównie ze względu na zamknięte z powodu huraganów i burz platformy w Zatoce Meksykańskiej.

- Indian Oil Corp (IOC) dokonuje przeglądu swoich planów ekspansji rafinerii ze względu na stopniowy wzrost zużycia czystszych paliw i zmieniające się wzorce popytu w trzeciej co do wielkości gospodarce Azji. W 2018 roku Indie postawiły sobie za cel 77% wzrost mocy przerobowych do około 9 milionów baryłek dziennie (bpd) do 2030 roku, przy czym IOC zwiększy zdolności produkcyjne do 2,6 miliona baryłek dziennie. Obecnie te plany są weryfikowane. Spółka joint venture z innymi rafineriami państwowymi wraz z Saudi Aramco i Abu Dhabi National Oil Co w celu zbudowania rafinerii o wydajności 1,2 miliona bpd na zachodnim wybrzeżu Indii również została wstrzymana, ponieważ jeszcze nie nabyto gruntów pod projekt.

- Barclays Commodities Research podniósł swoje prognozy średniej ceny ropy typu Brent w 2020 roku na $43/baryłkę. W okresie styczeń-sierpień 2020 średnia cena bieżącego kontraktu na ropę naftową typu Brent wynosiła $42,61/baryłkę.

- Prezes rosyjskiego producenta Gazprom Neft, Alexander Dyukov, spodziewa się powrotu globalnej konsumpcji ropy do poziomu sprzed kryzysu w drugiej połowie 2021 roku. Alexander Dyukov powiedział, że obecne ceny ropy powyżej 40 dolarów za baryłkę Brent są wygodne zarówno dla firmy, jak i dla budżetu federalnego.

- Chiński eksport oleju napędowego w sierpniu 2020 wyniósł 1,09 mln ton (+98,18% m/m; -18% r/r). Wzrost eksportu związany jest z dużymi zapasami produktów ropopochodnych w chińskich rafineriach. Eksport benzyny w sierpniu wyniósł 1,22 mln ton (+8,93% m/m; +15% r/r).

- Drugi sędzia Sądu Najwyższego Brazylii zagłosował przeciwko zezwoleniu państwowej firmie naftowej Petrobras na rozpoczęcie planowanej sprzedaży ośmiu rafinerii. Dotychczas za sprzedażą rafinerii opowiedział się Edson Fachin oraz Ricardo Lewandowski. Ostateczne orzeczenie Sądu Najwyższego w sprawie sprzedaży rafinerii mieliśmy poznać do 25 września, jednak przewodniczący Sądu Najwyższego odroczył głosowanie, nie wyznaczając nowego terminu. Oczekuje się, że Sąd Najwyższy mimo sprzeciwu niektórych sędziów zezwoli na sprzedaż.

- Około 324 norweskich pracowników naftowych planuje strajkować od 30 września, jeśli zawiodą coroczne negocjacje płacowe z pracodawcami. Wśród zagrożonych strajkiem firm jest Equinor oraz ConocoPhillips. Norweskie firmy naftowe i związki zawodowe nie osiągnęły porozumienia podczas wstępnych negocjacji 7 i 8 września i będą podlegać obowiązkowej mediacji państwowej w poniedziałek i wtorek w celu zapobieżenia strajkowi. Związki negocjują w imieniu łącznie 7300 pracowników, podczas gdy Norweskie Stowarzyszenie Ropy i Gazu (NOG) reprezentuje firmy naftowe. W 2018 r. 10-dniowy strajk 1600 pracowników doprowadził do zamknięcia pola obsługiwanego przez Shell i wpłynął na produkcję kilku innych.

- Straż Przybrzeżna USA w środę otworzyła ponownie kluczowe porty dla amerykańskiego rynku ropy naftowej w Houston, Texas City, Freeport i Galveston w Teksasie. Zamknięto je na czas przejścia burzy tropikalnej Beta.

Gaz ziemny

- Szacuje się, że w tym tygodniu produkcja gazu ziemnego w USA może spaść do 83,9 miliardów stóp sześciennych dziennie (bcfd), czyli najniżej od sierpnia 2018 r.

- Przepływy gazu do zakładów eksportujących LNG spadły do 3,9 bcfd z powodu planowanej konserwacji w DN Cove Point Dominion Energy Inc. w stanie Maryland, ciągłej przerwy w dostawie prądu w Cameron w Luizjanie oraz w związku z omijaniem przez niektóre statki burzy tropikalnej Beta, która ma zaatakować wybrzeża Teksasu i Luizjany.

- Chiński import skroplonego gazu ziemnego (LNG) w sierpniu 2020 wyniósł 5,96 mln ton (+18,49% m/m; +16% r/r). Sumaryczny import LNG w okresie styczeń-sierpień wyniósł 42,17 mln ton (+10,3% r/r).

- Ministrowie energii Zjednoczonych Emiratów Arabskich i Izraela omówili w środę w rozmowie wideo możliwą współpracę i możliwości inwestycyjne, w tym eksport gazu ziemnego do Europy. To pokłosie podpisanego 15 września porozumienia o nawiązaniu stosunków dyplomatycznych.

- Egipt, Izrael, Grecja, Cypr, Włochy i Jordania utworzyły Wschodnio-Śródziemnomorskie Forum Gazowe (EMGF). Autonomia Palestyńska również jest częścią forum, powiedział w oświadczeniu izraelski minister energetyki Yuval Steinitz. Francja złożyła wniosek o członkostwo, a Stany Zjednoczone i Unia Europejska wystąpiły o status obserwatora. Dla Izraela forum to „nawiązuje współpracę regionalną z krajami arabskimi i europejskimi, pierwszą tego rodzaju w historii, z kontraktami na eksport (izraelski) gazu do Jordanii i Egiptu o wartości $30 miliardów. Egipt zaczął importować izraelski gaz na początku tego roku w celu ewentualnego reeksportu do Europy lub Azji.

Węgiel

- General Electric Co zapowiedział, że planuje zaprzestać produkcji nowych elektrowni węglowych, ponieważ amerykański konglomerat przemysłowy koncentruje się bardziej na odnawialnych źródłach energii. Firma, która produkuje również silniki lotnicze, stwierdziła, że wycofanie się z tej działalności może obejmować zbycie aktywów, zamknięcie zakładów i zwolnienia.

- Związki zawodowe podały, że liczba górników protestujących pod ziemią w kopalniach największego polskiego producenta węgla PGG przeciwko rządowym planom restrukturyzacji przemysłu podwoiła się do ponad 400. Protest ma charakter rotacyjny – niektórzy górnicy kończą swój protest po godzinach i wracają na powierzchnię, inni zastępują ich pod ziemią. Jednak niektórzy są pod ziemią od poniedziałku. Związki rozgniewała również aktualizacja przez resort klimatu strategii energetycznej Polski do 2040 r., W której przewidziano szybsze odejście od węgla. Związki mówią, że wdrożenie dokumentu oznaczałoby zamknięcie kopalń do 2036 roku. Górnicy planują w piątek masowe protesty w Rudzie Śląskiej, gdzie ma swoją siedzibę jedna z kopalń przeznaczonych do przyspieszonego zamknięcia, która jest głównym pracodawcą w mieście.

Złoto

- Ghana, największy afrykański producent złota, planuje w październiku w Londynie wystawienie na giełdę swojego funduszu Agyapa Royalties, który posiada udziały kapitałowe, w tym tantiemy górnicze w stanowych aktywach złota. Tantiemy to płatności, które dają właścicielowi prawo do otrzymania części produkcji z działalności wydobywczej lub zatrzymania w niej udziału. IPO ma zebrać $400-$500 mln, a akcje funduszu będą również notowane na Giełdzie Papierów Wartościowych w Ghanie. IPO planowane jest jeszcze w tym roku.

- LBMA stwierdziło, że rafinerie, którym przyznaje akredytacje, które dominują w branży i zaopatrują największe na świecie banki, jubilerów i producentów, przetworzyły 4 836 ton złota w 2018 r. – z czego z dużych kopalni przemysłowych pochodziło 2 127 ton, 26 ton pochodziło z małych (oraz rzemieślniczych) kopalni, a 2 683 tony pochodziły z recyklingu. LBMA szacuje, że rzemieślnicze kopalnie wydobywają 550 ton złota, które trafia do mniejszych rafinerii, przetwarzających je na czysty metal, który następnie może trafić do dużych rafinerii jako materiał recyklingowy.

źródło: Reuters Eikon dzięki uprzejmości TraderTeam.pl

- Polyus, największy rosyjski producent złota, kupi pozostałe 22% udziałów w gigantycznym złożu złota Suchoj Log na Syberii od swojego partnera w projekcie, firmy Rostec, za $128 milionów. Obie firmy zakupiły prawa do zagospodarowania złoża w 2017 roku. Szacuje się, że w Suchoj Log znajduje się 20% rosyjskich rezerw złota.

- Korelacja złota, srebra oraz indeksu dolara na dwóch wykresach:

korelacja złota, srebra i indeksu dolara za okres 6 miesięcy, interwał D1; źródło: Reuters Eikon dzięki uprzejmości TraderTeam.pl

korelacja złota, srebra i indeksu dolara za okres 2 lat, interwał W1; źródło: Reuters Eikon dzięki uprzejmości TraderTeam.pl

Metale przemysłowe

- Glencore zainwestuje $356 mln w przedłużenie żywotności swojej huty Mount Isa i rafinerii miedzi w Townsville w australijskim stanie Queensland poza rok 2022, do kiedy huta i rafineria miała działać. Rząd stanu Queensland zapewnił jednorazowe „wielomilionowe” wsparcie dla utrzymania prawie 1 100 miejsc pracy w hucie, rafinerii oraz u chemicznego producenta Incitec Pivot będącego mocno związanego biznesowym łańcuchem dostaw z Mount Isa.

- Globalna produkcja aluminium spadła w sierpniu do 5,485 mln ton ze skorygowanych 5,489 mln ton w lipcu.

- Brazylijski producent stali Companhia Siderurgica Nacional poinformował, że jego zarząd zatwierdził pierwszą ofertę publiczną swojej jednostki wydobywczej CSN Mineracao S.A. CSN powiedział, że oferta ma na celu sfinansowanie biznesplanu CSN Mineracao, a także stworzenie wartości dla akcjonariuszy producenta stali. Spółka nie ujawniła kwoty IPO ani terminu, w którym ma nastąpić.

- Oczekuje się, że zapotrzebowanie na większe akumulatory i większe możliwości magazynowania energii w technologii 5G znacznie zwiększy popyt na kobalt w nadchodzących latach. Większe baterie, wykorzystujące chemię tlenku kobaltu litu (LCO), są potrzebne w telefonach 5G, ponieważ antena używana do nadawania i odbierania fal radiowych potrzebuje więcej energii niż w telefonach 4G. Antena stacji bazowej dla 5G również potrzebuje znacznie więcej mocy, co wywiera presję na sieci energetyczne, co powoduje konieczność stosowania systemów magazynowania energii, które w Chinach są obecnie budowane z akumulatorów litowo-jonowych zawierających kobalt. Popyt na kobalt do baterii urządzeń mobilnych w 2020 roku szacuje się na 45 tysięcy ton, a w 2025 roku już na 73 tysiące ton.Szacunki dotyczące popytu na kobalt w większości wahają się od 100 do 130 tysięcy ton w tym roku, a podwoją się do 200 – 260 tysięcy ton w 2025 r. Deficyt na rynku kobaltu spodziewany jest od 2022 roku.

- Rod, wykorzystywany w katalizatorach samochodów oraz w szkłach do płaskich ekranów telewizyjnych i komputerowych, od kolejnego zaostrzenia przepisów środowiskowych ustanowił nowy rekord cenowy. W tym tygodniu ceny wzrosły do ponad $14 000/oz, przebijając rekordowe $13 425/oz z marca 2020. Trend wzrostowy na rodzie widoczny jest od przełomu 2017/2018 – od tego czasu cena za uncję wzrosła o ponad 700%! Rod jest produktem ubocznym platyny, przez co rosnące zapotrzebowanie na rod może zwiększyć podaż platyny. Największym dostawcą rodu jest Republika Południowej Afryki (80% globalnej podaży). Firma Sibanye-Stillwater podaje, że rod stanowi 8% ich południowoafrykańskiej produkcji, ale odpowiada za 45% przychodów z tego regionu. Sibanye-Stillwater, Anglo American Platinum, Impala Platinum, Northam Platinum i Royal Bafokeng Platinum to pięciu największych producentów rodu na świecie.

rod (Europa), interwał W1, wycena w dolarach za uncję trojańską; źródło: Reuters Eikon dzięki uprzejmości TraderTeam.pl

Omówienie aktualności

Program Surowcowe info od lipca 2020 roku pojawia się na moim osobistym kanale YouTube w poniedziałki i czwartki:

Ważna informacja dla osób inwestujących w metale szlachetne. Cztery największe banki centralne od początku kryzysu intensyfikują druk:

http://www.yardeni.com/pub/peacockfedecbassets.pdf

Bilans FEDu, EBC, Banku Japonii i Ludowego Banku Chin wzrosły z 19 bilionów do 26 bilionów USD. Bank centralny Chin jeszcze nie drukuje ale ze względu na bardzo wysokie zadłużenie ichniejszego sektora prywatnego można się spodziewać że również i on dołączy do tego grona.

Pozdrawiam

Znalazłem dobry artykuł na temat aktualnego rynku srebra,

https://seekingalpha.com/article/4367967-aisc-silver-miners-2020-renewed-hope

nie ma w nim Alexco Resoures które dla uwagi w 4 kwartale tego roku zamierza zwiększyć liczbę tuneli wydobywczych z 2 do 4, dzięki czemu możliwości produkcyjne wzrosną z 5 do 12 mil uncji rocznie. Ponadto Endeavour Silver zamierza w następnym roku podwoić moce produkcyjne dzięki otwarciu nowej kopalni, obniżając przy okazji koszty wydobycia ASIC.