Ostatni przed świętami zestaw aktualności z rynków surowcowych. Bez programu, uznałem że dziś jest on bez sensu. W przyszłym tygodniu się pojawi jeden zestaw informacji i możliwe (ale nie pewne, ponieważ detale planów są jeszcze w opracowaniu) że jeden program. Nie mniej, jak zawsze warto zapoznać się z zestawem informacji, które przygotowałem. A korzystając z okazji życzę także Wam WESOŁYCH ŚWIĄT!

dziś BEZ programu na YouTube!

Słowniczek

- pp – punkt procentowy

- b/z – bez zmian

- t/t – zmiana wartości względem poprzedniego tygodnia

- m/m – zmiana wartości względem poprzedniego miesiąca

- q/q – zmiana wartości względem poprzedniego kwartału

- r/r – zmiana wartości względem poprzedniego roku

- s/s – zmiana wartości względem poprzedniego sezonu (w przypadku surowców mających sezon na przełomie roku kalendarzowego)

W dzisiejszych aktualnościach:

- ogólne informacje

- kawa

- cukier

- kakao

- bawełna

- sok pomarańczowy

- pszenica

- kukurydza

- soja

- pozostałe rośliny oleiste

- wieprzowina, wołowina, drób i ryby

- ropa naftowa

- gaz ziemny

- energia odnawialna

- uran

- węgiel

- złoto

- miedź

- pozostałe metale przemysłowe

Ogólne informacje

- „Koniec roku upłynie pod znakiem realizacji zysków przez wiele funduszy po kilku miesiącach bardzo dużej zmienności” – napisała w notatce francuska firma konsultingowa Agritel.

- Ukraińskie porty rzeczne na Dunaju dokonały obrotu 14,5 mln ton zboża w 2022 roku (+294% r/r).

- Bank Światowy obniżył prognozy wzrostu w Chinach do 2,7% w tym roku i 4,3% w 2023 r.

Kawa

- Citi Research zmienił swoją prognozę cen kawy na rok 2023 z neutralnej niedźwiedziej na neutralną wzrostową.

- W magazynach ICE na certyfikację oczekuje 299 142 worki kawy.

- Najwięksi producenci kawy robusta 2016 – 2023 (USDA):

- Prognozy dotyczące produkcji kawy typu robusta na świecie (USDA):

- Prognozy dotyczące produkcji kawy typu arabica na świecie (USDA):

- Prognozy dotyczące produkcji kawy wszystkich typów na świecie (USDA):

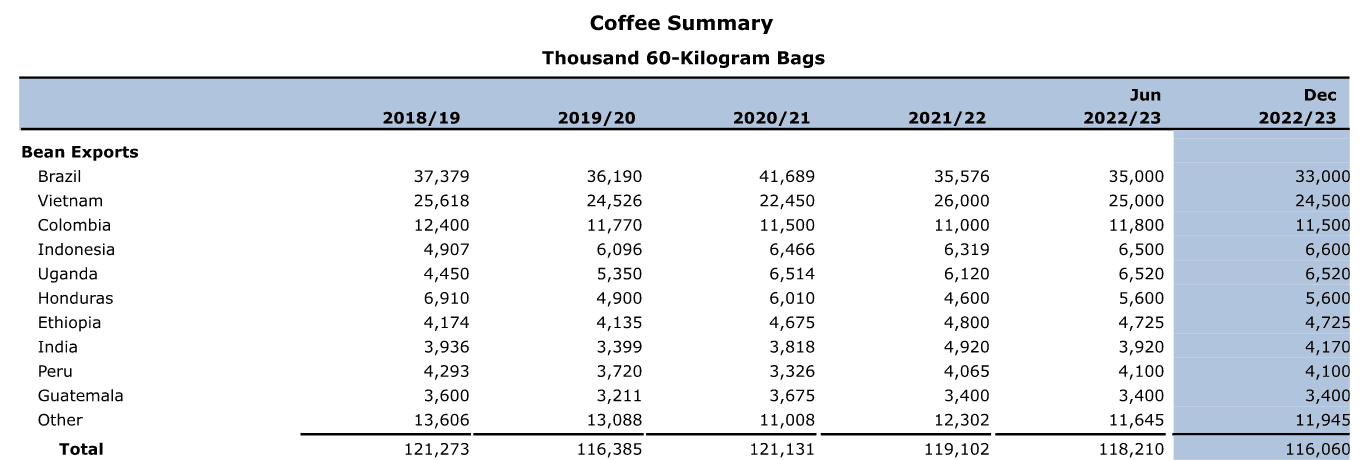

- Prognozy dotyczące eksportu kawy wszystkich typów na świecie (USDA):

- Prognozy dotyczące konsumpcji kawy wszystkich typów na świecie (USDA):

- Prognozy dotyczące zapasów końcowych kawy wszystkich typów na świecie (USDA):

Cukier

- Cukier jest napędzany przez opóźnioną produkcję w Brazylii i Tajlandii, zmniejszone zbiory w UE oraz dotknięte deszczem zbiory w Australii i Ameryce Środkowej.

- W Indiach, drugim na świecie eksporterze cukru, od rozpoczęcia sezonu 1 października wyprodukowano 8,2 mln ton cukru (+5,13% s/s).

Kakao

- Przywóz kakao do portów na Wybrzeżu Kości Słoniowej osiągnęły 1,06 miliona ton do 18 grudnia od rozpoczęcia sezonu 1 października (+12% s/s).

Bawełna

- Prognozy dotyczące rynku bawełny w Uzbekistanie w tysiącach 480-funtowych bel (USDA):

Sok pomarańczowy

- Prognozy dotyczące rynku pomarańczy w Brazylii (USDA):

- Prognozy dotyczące rynku soku pomarańczowego w Brazylii (USDA):

- Prognozy dotyczące rynku pomarańczy w Egipcie (USDA):

Pszenica

- „Jeśli chodzi o rajd straszenia uprawami, jest to dość rozczarowujące” – powiedział Joe Vaclavik, prezes Standard Grain. Szkody wywołane przez mrozy w USA na pszenicy ozimej niechronionej przez pokrywę śnieżną nie będą znane w pełni od razu.

Kukurydza

- Produkcja kukurydzy na Ukrainie może spaść w tym roku do 22-23 mln ton z 41,9 mln ton w 2021 r. z powodu zmniejszenia powierzchni zbiorów spowodowanej inwazją Rosji, powiedział minister rolnictwa Ukrainy, Mykoła Solski. Ministerstwo we wrześniu prognozowało zbiory kukurydzy w 2022 roku na poziomie od 25 do 27 milionów ton. Solsky powiedział, że rolnicy, którzy stoją w obliczu braku paliwa i funduszy, zostawili na swoich polach dużo kukurydzy, a te obszary mogą zostać zebrane do wiosny. Zbiory z 70% prognozowanego areału wyniosły do 15 grudnia 18,4 mln ton kukurydzy (6,27 ton z hektara). Solsky powiedział, że duży obszar niezebranej kukurydzy uniemożliwi rolnikom ponowne zasianie kukurydzy na tych polach, a słonecznik będzie możliwą uprawą zastępczą następnej wiosny. „Zbiór kukurydzy zimą oznacza, że pola nie będą gotowe do wiosennego zasiewu kukurydzy i to jest kolejny powód, dla którego będzie mniej kukurydzy. Pola będą obsiane czymś innym. Myślę, że będą kolejne miliony hektarów pod zasiewy słonecznika. Przede wszystkim dzięki ograniczeniu zbiorów kukurydzy” – powiedział Mykoła Solski.

Soja

- „Prognozy opadów w Argentynie poprawiły się. Perspektywy przewidują dalszą poprawę, ale dodatkowe opady deszczu będą konieczne, aby wywołać prawdziwą zmianę trendu” – powiedział analityk rolniczy. Ulewne deszcze przeszły przez Argentynę w piątek i sobotę, przynosząc potrzebną wilgoć nieco ponad połowie jej obszaru kukurydzy i soi, podała Commodity Weather Group. Firma powiedziała, że bardziej ograniczone deszcze w przyszłym tygodniu pozwolą na zwiększenie stresu upraw.

- Brazylia, największy na świecie eksporter soi, jest znacznie mniej dotknięta suchymi warunkami i oczekuje się, że zbiory soi rozpoczną się pod koniec stycznia. „Będziemy mieć tutaj ogromny brazylijski plon. Globalna realizacja przejdzie przez dach, nawet jeśli Argentyna straci trochę fasoli” – powiedział Mark Gold, partner zarządzający w Top Third Ag Marketing.

- Import soi do Chin ze Stanów Zjednoczonych w listopadzie spadł do 3,38 mln ton (-6,9% r/r). To na skutek niskiego poziomu rzek w USA, który spowolnił transport fasoli do portów na eksport. Import z Brazylii, największego dostawcy do Chin, spadł w listopadzie do 2,54 miliona ton (-32,2% r/r). Całkowity import soi spadł w listopadzie do 7,35 mln ton (-14% r/r). Przez pierwsze 11 miesięcy roku Chiny sprowadziły 51,83 mln ton brazylijskiej fasoli (-8,26% r/r), z kolei import z USA spadł do 23,01 mln ton (-12,18% r/r).

Pozostałe rośliny oleiste

- Do 15 grudnia Ukraina zebrała 10,1 mln ton słonecznika z 98% obsianego obszaru (-38,34% r/r).

Wieprzowina, wołowina, drób i ryby

- Brytyjski National Farmers Union (NFU) twierdzi, że podczas gdy brytyjscy producenci otrzymują o 35% więcej za jaja niż w 2019 r., koszt surowców paszowych dla kurcząt wzrósł o 90%. Oznacza to straty na każdym sprzedanym jajku. Oficjalne dane z Wielkiej Brytanii pokazują, że ceny detaliczne jaj wzrosły o 27% tylko w ciągu ostatniego roku. Według BFREPA wyprodukowanie tuzina jaj kosztuje rolnika około 138 pensów.Ale kupujący płacą tylko około 109 pensów, podczas gdy detaliści sprzedają je za 219-410 pensów. Daniel Brown, którego 44 000 kur znosi 40 000 jaj dziennie na jego farmie w Bury St Edmunds we wschodniej Anglii, mówi, że niedawna podwyżka cen o 18 pensów za tuzin przyniosła pewną ulgę, ale wciąż nie wychodzi na zero. „Wyjaśniliśmy detalistom, dlaczego cena musi wzrosnąć, jakie są podwyżki kosztów, jakie będą konsekwencje, a oni po prostu cię ignorują” – powiedział Reuterowi. W zeszłym miesiącu Tesco, Aldi i Waitrose wspólnie powiedzieli, że zapewnili dodatkowe 29 milionów funtów (35 milionów dolarów) wsparcia dla przemysłu jajecznego. Brytyjskie Konsorcjum Detalistów, które reprezentuje supermarkety, twierdzi, że dostrzega potrzebę płacenia rolnikom zrównoważonej ceny, ale twierdzi, że ponoszą również wyższe koszty.

Ropa naftowa

- Sprzedaż ropy naftowej z USA do innych krajów wynosi obecnie rekordowe 3,4 miliona baryłek dziennie (bpd), przy eksporcie około 3 milionów baryłek dziennie produktów rafinowanych, takich jak benzyna i olej napędowy.Stany Zjednoczone są również wiodącym eksporterem skroplonego gazu ziemnego (LNG), gdzie oczekuje się gwałtownego wzrostu w nadchodzących latach. Stany Zjednoczone zużywają dziennie 20 milionów baryłek ropy, najwięcej na świecie, a ich wydobycie nigdy nie przekroczyło 13 milionów baryłek dziennie. W zeszłym miesiącu dane rządu USA pokazały, że import netto ropy naftowej do USA spadł do 1,1 miliona baryłek dziennie (bpd), najniższego poziomu od czasu rozpoczęcia prowadzenia dokumentacji w 2001 roku. To znacznie mniej niż pięć lat temu, kiedy Stany Zjednoczone importowały ponad 7 milionów baryłek dziennie. Aby stać się eksporterem netto ropy, Stany Zjednoczone muszą albo zwiększyć produkcję, albo ograniczyć konsumpcję.Oczekuje się, że popyt na ropę w USA wzrośnie w przyszłym roku o 0,7% do 20,51 mln baryłek dziennie, co oznacza, że produkcja musiałaby wzrosnąć. Stany Zjednoczone już teraz produkują więcej ropy niż jakikolwiek inny kraj na świecie, w tym Arabia Saudyjska i Rosja.

źródło: Reuters Eikon dzięki uprzejmości TraderTeam.pl

- „Rosja okazała się niewiarygodnym dostawcą. To naprawdę stwarza wspaniałą okazję dla amerykańskich producentów i amerykańskiej energii” – powiedział Sean Strawbridge, dyrektor naczelny największego amerykańskiego obiektu eksportującego ropę, Port of Corpus Christi. Strawbridge powiedział, że w przyszłym roku eksport Corpus Christi może wzrosnąć o 100 000 baryłek dziennie do 2,3 mln baryłek dziennie.

- Analitycy Barclays stwierdzili, że do końca marca wydobycie ropy w Rosji może spaść o 1 milion baryłek dziennie (baryłek dziennie) po pełnym wdrożeniu sankcji UE, a ponowne otwarcie chińskiej gospodarki może zwiększyć popyt o 1-2 miliony baryłek dziennie.

- Rosyjski Transneft otrzymał zamówienia z Polski i Niemiec na ropę w 2023 roku, powiedział szef państwowego monopolisty naftowego w telewizji Rossija-24, dodając, że dostawy przez południową ostrogę rurociągu Przyjaźń mają się utrzymać w przyszłym roku na stałym poziomie. UE zobowiązała się zaprzestać kupowania rosyjskiej ropy szlakami morskimi od 5 grudnia, a kraje zachodnie również narzucają pułapy cenowe na rosyjską ropę naftową, ale rurociąg Przyjaźń pozostaje zwolniony z sankcji. Komentarze Transneft są sprzeczne z sugestiami z zeszłego miesiąca, że Polska zamierzała zrezygnować z umowy kupna rosyjskiej ropy. Źródła zaznajomione z rozmowami poinformowały Reutera, że Polska zabiega o poparcie Niemiec dla sankcji UE na polsko-niemieckim odcinku rurociągu Przyjaźń, tak aby Warszawa mogła zrezygnować z zakupu rosyjskiej ropy w przyszłym roku bez płacenia kar. „Ogłosili, że od 1 stycznia nie będą brać ropy z Rosji. A teraz otrzymaliśmy prośby od polskich konsumentów: dajcie nam 3 mln ton w przyszłym roku i 360 tys. ton na grudzień, a Niemcy już złożyły wniosek na pierwszy kwartał” – powiedział we wtorek szef Transneftu Nikołaj Tokariew. Nie wykluczył też operacji swapowych z Kazachstanem w dostawach ropy do rafinerii w Niemczech. Polska rafineria PKN Orlen poinformowała we wtorek, że nie przedłuży wygasającego w styczniu 2023 roku kontraktu na rosyjską ropę, a druga długoterminowa umowa na rosyjską ropę przestanie obowiązywać po wejściu w życie sankcji. Rzecznik niemieckiego ministerstwa gospodarki powiedział, że doniesienia, jakoby Niemcy zamawiały rosyjską ropę naftową, były fałszywe, a koncerny naftowe we wschodnioniemieckich rafineriach w Leuna i Schwedt nie zamawiają już rosyjskiej ropy na następny rok. Transneft, który obsługuje ponad 80% całkowitej produkcji ropy w Rosji, zwiększył w tym roku eksport ropy o jedną piątą. Rosja spodziewa się ograniczenia wydobycia ropy w przyszłym roku do 490 mln ton, czyli 9,84 mln baryłek dziennie (-,65% r/r).

- Eksport rosyjskiej ropy spadł o 11% miesiąc do miesiąca w dniach 1-20 grudnia po wejściu w życie embarga Unii Europejskiej na rosyjską ropę

- Import ropy naftowej do Chin z Rosji wzrósł w listopadzie do 1,9 mln baryłek dziennie (+4,4% m/m; +17% r/r). to pozwoliło Rosji stać się największym dostawcą ropy naftowej do Chin, wyprzedzając Arabię Saudyjską (1,61 mln bpd; -11% r/r). Analitycy spodziewali się, że udział Arabii Saudyjskiej w rynku chińskim pozostanie stabilny lub nawet wzrośnie w przyszłości po tym, jak prezydent Chin Xi Jinping zobowiązał się do zawarcia większej liczby transakcji energetycznych z największym na świecie eksporterem ropy.

- Norweskie wydobycie ropy naftowej w listopadzie 2022 wyniosło 1,74 mln baryłek dziennie (bpd) czyli -0,57% m/m – prognozowano wydobycie 1,91 mln bpd.

- „Ceny ropy mogą dalej rosnąć, ponieważ spodziewamy się dalszego zacieśniania rynków fizycznych w związku z ograniczeniami podaży i silniejszym globalnym popytem” — powiedział katarski bank QNB w notatce, przewidując ceny na poziomie $90–$115 za baryłkę w nadchodzących kwartałach.

- TC Energy Corp przedstawiła swój plan ponownego uruchomienia rurociągu Keystone amerykańskim organom regulacyjnym. Mimo że czyszczenie zajmie tygodnie lub miesiące, linia może zostać ponownie uruchomiona po naprawie i zatwierdzeniu planu przez amerykańską Agencję ds. Bezpieczeństwa Rurociągów i Materiałów Niebezpiecznych (PHMSA). TC Energy nie odpowiedziało na pytania, kiedy ma nadzieję na ponowne uruchomienie linii ani co było przyczyną incydentu. Z linii wyciekł rozcieńczony bitum, ciężki olej, który ma tendencję do tonięcia w wodzie, co utrudnia zbieranie. W sprzątanie zaangażowanych jest ponad 400 osób, w tym pracownicy TC, regulatorzy rurociągów, urzędnicy stanowi i lokalni oraz Agencji Ochrony Środowiska Stanów Zjednoczonych (EPA). Zakończenie sprzątania zależy od pogody i innych czynników. TC jest zobowiązana do zakończenia analizy pierwotnej przyczyny awarii linii do początku marca lub 90 dni po wydaniu przez PHMSA nakazu działań naprawczych. Zespół reagowania wydobył do tej pory 7233 baryłek ropy z Mill Creek, z wycieku 14 000 baryłek. Część linii, która jest zamknięta, obejmuje 155km zaczynając na południe od kluczowego skrzyżowania zlokalizowanego w Steele City w stanie Nebraska.Linia rozdziela się w tym miejscu, z jedną odnogą prowadzącą do rafinerii na Środkowym Zachodzie.Ta odnoga została ponownie otwarta w zeszłym tygodniu.

- Pracownicy należącej do Exxon Mobil rafinerii Fawley w południowej Anglii powrócą do akcji strajkowej 9 stycznia 2023. Strajk ruszył pierwotnie 21 listopada, został zawieszony w dniach 5-7 grudnia na czas negocjacji i po wznowieniu został zawieszony od 12 grudnia. „Lokalni członkowie wrócili do normalnej pracy. Akcja protestacyjna ma zostać wznowiona od 9 stycznia, oczywiście z zastrzeżeniem wszelkich nowych rozmów między pracodawcami a związkiem” – powiedział rzecznik związku GMB. Akcja strajkowa nie miała wpływu na działalność rafinerii ani na dostawy paliwa, z których większość jest transportowana rurociągami, powiedział rzecznik Exxon Mobil. Rafineria ma wydajność 270 tysięcy baryłek dziennie.

- Abu Dhabi National Oil Company (ADNOC) przejmie 24,9% austriackiej grupy naftowo-gazowej OMV. Firma przejmuje cały udział w OMV funduszu państwowego Abu Dhabi Mubadala w ramach transakcji, która „stanowi kolejny ważny kamień milowy dla ADNOC, ponieważ przyspiesza ona ambitną krajową i międzynarodową strategię rozwoju chemikaliów” – powiedziały ADNOC i Mubadala we wspólnym oświadczeniu. Udział Mubadala w OMV jest wyceniany na około 4,1 miliarda dolarów. Transakcja, która podlega zatwierdzeniu przez organy regulacyjne, zwiększy również udziały ADNOC zarówno w europejskim producencie produktów petrochemicznych Borealis, jak i notowanej na giełdzie w Abu Dhabi firmie petrochemicznej Borouge. W osobnym oświadczeniu państwowy austriacki holding Osterreichische Beteiligungs AG (OBAG), który posiada 31,5% udziałów w OMV, powiedział, że ADNOC zostanie długoterminowym partnerem strategicznym we wszystkich obszarach działalności OMV.

- Fundusze hedgingowe i inni zarządzający pieniędzmi sprzedali równowartość 15 milionów baryłek w sześciu najważniejszych kontraktach futures i opcjach związanych z ropą naftową w ciągu siedmiu dni kończących się 13 grudnia. Zarządzający funduszami sprzedali łącznie 236 milionów baryłek w ciągu pięciu tygodni, począwszy od 8 listopada, zgodnie z zapisami pozycji opublikowanymi przez ICE Futures Europe i amerykańską Commodity Futures Trading Commission. Łączna pozycja spadła do 343 mln baryłek w porównaniu z 579 mln baryłek pięć tygodni wcześniej.

- Zapasy ropy naftowej w USA wzrosły o 5,89 mln baryłek, do 418,21 mln baryłek, prognozowano spadek o 1,66 mln baryłek. „Ten raport jest bardzo optymistyczny, zwłaszcza biorąc pod uwagę fakt, że równanie ropy naftowej jest remisowe, a zapasy destylatów zatrzymały swoją passę wzrostów przed zimną pogodą” – powiedział Phil Flynn, analityk z grupy Price Futures.

- Amerykańskie zapasy benzyny wzrosły w ciągu tygodnia o +2,5 mln baryłek do 226,1 mln baryłek (+1,12% t/t). Prognozowano wzrost o +2,1 mln baryłek.

- Zapasy destylatów, które obejmują olej napędowy i olej opałowy, spadły w ciągu tygodnia o -0,242 mln baryłek do 119,9 mln baryłek (0,20% t/t). Prognozowano wzrost o +0,336 mln baryłek.

Gaz ziemny

- Ministrowie energii Unii Europejskiej uzgodnili pułap cenowy gazu, po tygodniach rozmów na temat środka nadzwyczajnego. Limit jest ostatnią próbą 27 krajów UE, aby obniżyć ceny gazu, które spowodowały wzrost rachunków za energię i spowodowały rekordowo wysoką inflację w tym roku po tym, jak Rosja odcięła większość dostaw gazu do Europy. Ministrowie zgodzili się na wprowadzenie limitu, jeśli ceny przekroczą 180 euro za megawatogodzinę przez trzy dni w ramach miesięcznego kontraktu hubu gazowego Dutch Title Transfer Facility (TTF), który służy jako europejski punkt odniesienia. Cena TTF musi być również o 35 EUR/MWh wyższa niż cena referencyjna oparta na istniejących ocenach cen skroplonego gazu ziemnego (LNG) przez trzy dni. „Udało nam się znaleźć ważne porozumienie, które uchroni obywateli przed gwałtownym wzrostem cen energii” – powiedział Jozef Sikela, minister przemysłu Republiki Czeskiej, sprawującej rotacyjną prezydencję w UE. Limit może zostać uruchomiony od 15 lutego 2023 r. Po uruchomieniu transakcje nie byłyby dozwolone na kontraktach TTF na pierwszy miesiąc, trzy miesiące i pierwszy rok po cenie wyższej niż 35 euro/MWh powyżej ceny referencyjnej LNG. To skutecznie ogranicza cenę, po której można handlować gazem, jednocześnie pozwalając na wahania ograniczonego poziomu wraz ze światowymi cenami LNG – system zaprojektowany w celu zapewnienia krajom UE nadal konkurencyjnych cen na gaz z rynków światowych. Jacob Mandel, starszy współpracownik w Aurora Energy Research, powiedział, że kontrakt TTF na pierwszy miesiąc rzadko zamykał się powyżej 180 eur/MWh, zauważając, że zdarzało się to 64 dni w jego historii. Wszystkie były w 2022 roku.

- Norweskie wydobycie gazu ziemnego wyniosło 346,4 mln m3 dziennie (-1,81% m/m) – prognozowano wydobycie na poziomie 352,8 mln m3

- Konsorcjum włoskiego Eni i francuskiego TotalEnergies znalazło w odwiercie Zeus-1 u wybrzeży Cypru nowe rezerwy gazu ziemnego szacowane na poziomie 2-3 bilionów stóp sześciennych (tcf). We wschodniej części Morza Śródziemnego dokonano jednych z największych odkryć gazu ziemnego w ostatniej dekadzie, a najnowsze odkrycie ma miejsce, gdy Unia Europejska poszukuje nowych źródeł gazu po inwazji Rosji na Ukrainę. Cypr ma licencje na kilka bloków otaczających jego południowe wybrzeże.Zgłosił swoje pierwsze odkrycie gazu ziemnego w 2011 r., chociaż nie rozpoczął jeszcze produkcji.

- Stany Zjednoczone stały się największym na świecie eksporterem skroplonego gazu ziemnego w pierwszej połowie 2022 roku, wyprzedzając Katar i Australię, dzięki popytowi z Europy i rosnącym cenom. Eksport LNG prawdopodobnie będzie nadal rósł w 2023 r.

źródło: Reuters Eikon dzięki uprzejmości TraderTeam.pl

- „Rynek patrzy poza obecne ochłodzenie i istnieje przekonanie, że tak zimno, jak będzie, będzie to krótkotrwały wybuch polarny” – powiedział Phil Flynn, starszy analityk w Price Futures Group w Chicago. Dostawca danych Refinitiv prognozuje 423 stopniodni ogrzewania (HDD), które są wykorzystywane do oszacowania zapotrzebowania na ogrzewanie domów i firm, w ciągu najbliższych dwóch tygodni w 48 dolnych stanach USA, co jest wartością niższą niż prognoza z piątku.

- Prognozy na przełom roku mówią o wyższych temperaturach niż wieloletnie średnie.

- Produkcja gazu w USA (z wyłączeniem Alaski) w grudniu 2022 wynosi 99,4 mld stóp sześciennych dziennie gazu ziemnego (-0,1% m/m).

Energia odnawialna

- Norweski producent aluminium Norsk Hydro wraz z partnerami (firma energetyczna Eviny i deweloper energii wiatrowej Zephyr) poinformował, że planuje budowę lądowej farmy wiatrowej kosztującej od 3 do 4 miliardów koron norweskich (304-405 milionów dolarów) na zachodnim wybrzeżu Norwegii. Elektrownia, jeśli zostanie zatwierdzona, wytwarzałaby 1 terawatogodzinę (TWh) energii elektrycznej, dostarczając odnawialną energię dla istniejącego i przyszłego przemysłu w regionie Hoeyanger i Sunnfjord z 50 turbin wiatrowych. Projekty farm wiatrowych na lądzie w Norwegii spotkały się w ostatnich latach z oporem ze strony lokalnych społeczności obawiających się zniszczenia dziewiczej przyrody, ale Hydro ma nadzieję przezwyciężyć wszelkie potencjalne obiekcje. „Projekt zapewni roczny dochód gminom Hoeyanger i Sunnfjord, a także stworzy lokalną wartość w rozwoju i eksploatacji farmy wiatrowej. Hydro Hoeyanger potrzebuje więcej energii odnawialnej do 2030 r., aby zabezpieczyć naszą produkcję aluminium i 180 miejsc pracy w lokalnej społeczności” – podała firma w oświadczeniu.

- Włoska grupa energetyczna Eni wraz z operatorem sieci gazowej Snam uzgodniła wspólne opracowanie pierwszego włoskiego projektu wychwytywania i składowania przemysłowych emisji CO2. Początkowa faza projektu wychwytywania i składowania dwutlenku węgla (CCS), pierwszego we Włoszech, obejmuje wychwytywanie 25 000 ton CO2 emitowanego przez zakład oczyszczania gazu ziemnego Eni w Casalborsetti, w pobliżu miasta Rawenna na północy. Projekt stanowi fundamentalny krok w odpowiedzi na potrzeby dekarbonizacji hut, cementowni oraz przemysłu ceramicznego i chemicznego, powiedział Eni w swoim oświadczeniu, dodając, że powinien stworzyć ponad 500 miejsc pracy.

Uran

- Wznowienie testowej produkcji energii w fińskim reaktorze jądrowym Olkiluoto 3 zostało przełożone o dwa dni do 27 grudnia, podczas gdy regularna produkcja jest opóźniona o miesiąc do 8 marca, poinformował w środę operator Teollisuuden Voima (TVO). „Podczas produkcji testowej zostanie wyprodukowane około 1,3 terawatogodzin energii elektrycznej. Pozostało jeszcze około dziesięciu znaczących testów” – podała TVO w oświadczeniu.

- Fińska firma wydobywcza Terrafame rozpocznie wydobycie uranu do połowy 2024 roku w swojej kopalni Sotkamo w Finlandii, dążąc do wydobycia 200 ton rocznie do 2026 roku. Terrafame, w której państwo fińskie posiada 67,1%, a firma handlowa Trafigura 31,1%, produkuje już siarczany niklu i kobaltu do akumulatorów samochodów elektrycznych, a także inne minerały w kopalni w północno-wschodniej Finlandii. Terrafame będzie odzyskiwać uran jako produkt uboczny w tej samej rudzie, którą już wydobywa dla innych minerałów. „Uran odzyskany przez Terrafame zostanie przetransportowany za granicę do dalszego przetwarzania, po czym zostanie wykorzystany do produkcji energii jądrowej” – podała firma w oświadczeniu. Rząd Finlandii dał zielone światło dla produkcji uranu w 2020 r., ale organizacje ekologiczne skierowały tę decyzję do sądu, obawiając się dalszych szkód w przyrodzie i drogach wodnych wokół kopalni. W ubiegłym roku Terrafame wyprodukowała około 28 600 ton niklu i 54 400 ton cynku, a także rozpoczęła produkcję chemii akumulatorowej z własnych minerałów w kopalni. Firma ma na miejscu gotowy zakład odzyskiwania uranu, który zwiększy sprzedaż netto o około 25 mln euro rocznie, z 378 mln euro w 2021 r.

Węgiel

- Czeski państwowy producent węgla kamiennego OKD utrzyma swoją kopalnię CSM do 2025 r. Minister finansów Czech, Zbynek Stanjura, stwierdził, że „Niestety ceny ogrzewania wzrosną w przyszłym roku dla ponad 100 000 gospodarstw domowych w (tym) regionie, ale znacznie mniej, niż gdybyśmy nie mieli węgla OKD. Średnioterminowe perspektywy spółki postrzegam jako bardzo realistyczne.” Trwające studium oddziaływania na środowisko jest warunkiem kontynuacji po 2023 roku – poinformowały resort i OKD. Kopalnia ma dostarczyć 1,1 mln ton węgla w 2023 roku.

Złoto

- Południowoafrykańska firma Harmony Gold poinformowała o śmiertelnej ofierze wypadku, do którego doszło 15 grudnia po „zdarzeniu sejsmicznym” w kopalni Kusasalethu, 90 kilometrów na zachód od Johannesburga. To trzecia ofiara śmiertelna w firmie w bieżącym roku fiskalnym (kończącym się 30 czerwca 2023). W poprzednim w obiektach firmy zginęło 13 osób, rok wcześniej 11.

- „Handlowcy i inwestorzy powinni utrzymać dobrą ofertę cenową metali szlachetnych do 2023 r., ponieważ rynki przygotowują się na perspektywę recesji w USA i towarzyszącego jej zwrotu FED” – powiedział Han Tan, główny analityk rynku w Exinity.

- Marokańska firma wydobywcza Managem poinformowała, kupiła aktywa kanadyjskiej firmy Iamgold w Senegalu, Mali i Gwinei, znanej jako Bamouk, za łączną cenę $282 mln. Całkowity portfel zasobów aktywów Bamouk przekracza 5 milionów uncji złota, powiedział Managem w oświadczeniu. Notowana na giełdzie Casablanca firma Managem, która działa w sześciu krajach afrykańskich, jest kontrolowana przez rodzinny holding Al Mada. Managem odnotował przychody w wysokości $700 milionów ciągu pierwszych dziewięciu miesięcy tego roku (+45% r/r).

Miedź

- „Rynek próbuje oszacować, jak ocenić Chiny, czy skupić się na ożywieniu, czy na krótkoterminowych kłopotach. Wygląda na to, że rynek kupuje długoterminową historię. Apetyt na sprzedaż jest ograniczony” – powiedział Ole Hansen, analityk Saxo Bank. Chiński rząd powiedział, że zintensyfikuje działania w celu ustabilizowania swojej gospodarki, a bank centralny ma wkrótce złagodzić politykę pieniężną. Ale na razie popyt pozostaje słaby, a kraj jest opanowany przez wzrost zakażeń COVID-19, który według niektórych obaw może zabić ponad 1,5 miliona w nadchodzących miesiącach. Badanie przeprowadzone przez World Economics wykazało, że zaufanie do chińskiego biznesu spadło do najniższego poziomu od stycznia 2013 r.

- „Będziesz musiał zobaczyć wzrost aktywności gospodarczej w Chinach, aby pobudzić niektóre metale przemysłowe” – powiedział Phillip Streible, główny strateg rynkowy w Blue Line Futures w Chicago.

- Największa europejska huta miedzi Aurubis zrezygnowała z dotychczasowej polityki dywidendowej i ogłosiła inwestycje zorientowane na wzrost w wysokości 530 mln euro, rozbudowując zakłady w amerykańskim stanie Georgia oraz w Hamburgu w Niemczech. Firma wypłaci dywidendę za rok 2021/22 w wysokości 1,80 euro na akcję.

- International Copper Study Group (ICSG) poinformował światowy rynek miedzi rafinowanej odnotował w październiku 46 000 ton nadwyżki, w porównaniu z deficytem na poziomie 85 000 ton we wrześniu. Światowa produkcja miedzi rafinowanej w październiku wyniosła 2,2 mln ton, a konsumpcja 2,16 mln ton. Przez pierwsze dziesięć miesięcy roku rynek miał deficyt 307 000 ton w porównaniu z deficytem 271 000 ton w tym samym okresie rok wcześniej.

Pozostałe metale przemysłowe

- „Trwałe ożywienie cen metali nieszlachetnych rozpocznie się prawdopodobnie dopiero w połowie przyszłego roku” – stwierdzili analitycy Commerzbanku.

- Brazylijska spółka wydobywcza Samarco Mineracao prognozuje, że produkcja peletów z rudy żelaza osiągnie 8-9 mln ton w 2023 r. Produkcja w 2022 roku ma osiągnąć 8,1 mln ton (+5,2% r/r). Samarco, spółka joint venture Vale S.A. i BHP Group ma łączną zdolność produkcyjną na poziomie około 30 milionów ton rocznie, co oznacza, że obecnie działa na poziomie 26%. Oczekuje się, że osiągnie 60% wydajności w 2025 r. i 100% w 2028 r. Prognozy pojawiają się po wznowieniu działalności przez spółkę wydobywczą w grudniu 2020 r., po pięcioletnim przestoju po zawaleniu się jednej z zapór poflotacyjnych w listopadzie 2015 r. „Ponowne wejście na rynek nie było trudne. Mamy partnerów strategicznych i dobrze sobie radzimy, wzmacniając partnerstwa handlowe. Samarco zawsze było bardzo blisko swoich klientów” — powiedział dyrektor operacyjny firmy, Sergio Mileipe. Samarco spodziewa się zainwestować 1,6 miliarda reali (301 milionów dolarów) w 2023 roku, z czego nieco mniej niż połowa zostanie skierowana na likwidację tam poflotacyjnych.

- Fortescue Metals Group podpisała umowę z japońskim Mitsubishi Corp i austriackim producentem stali Voestalpine AG na opracowanie prototypowej fabryki żelaza o zerowej emisji netto w Linz w Austrii. Nowy proces produkcji żelaza w zakładzie Voestalpine zostanie opracowany przez Primetals Technologies, przedsięwzięcie z udziałem innej firmy Mitsubishi, która dostarczy swoje elektryczne huty, aby pomóc w produkcji czystszego metalu dla stalowni. Fortescue powiedział w poniedziałek, że oprócz dostarczania wiedzy na temat jakości i przygotowania rudy żelaza, dostarczy do nowego zakładu różne gatunki rud żelaza. Czwarty co do wielkości producent rudy żelaza na świecie podpisał wiele umów od zeszłego roku, starając się przekształcić w firmę zajmującą się zieloną energią w obliczu rosnących wezwań do dekarbonizacji.

- Jak podało International Aluminium Institute (IAI) globalna produkcja aluminium w listopadzie 2022 wyniosła 5,611 mln ton (+3,8% r/r). Produkcja w Chinach wyniosła 3,311 mln ton.

- Citi prognozuje, że w 2023 roku rynek aluminium odnotuje 900 tysięcy ton nadpodaży.

- Prezydent Indonezji Joko Widodo potwierdził że zakaz eksportu boksytu od czerwca przyszłego roku zostanie wprowadzony zgodnie z planem. Ma to zachęcić do krajowego przetwarzania materiału wykorzystywanego jako główne źródło rudy aluminium. Indonezja jednym z czołowych dostawców boksytu na świecie, a głównym odbiorcą są Chiny.Czas wprowadzenia zakazu w Indonezji jest jednak zgodny z obowiązującym prawem górniczym. Prezydent powiedział, że zakaz boksytu miał na celu powtórzenie sukcesu Indonezji w rozwijaniu zdolności przetwarzania niklu po wstrzymaniu eksportu jego surowej postaci w styczniu 2020 r., co zachęciło inwestorów zagranicznych, głównie z Chin, do budowy lokalnych hut. Chiny były największym importerem indonezyjskiego boksytu, dopóki Dżakarta nie wprowadziła zakazu eksportu minerałów w 2014 roku, który zniosła w 2017 roku. Według Wen Xianjuna, byłego szefa działu aluminium w Chińskim Stowarzyszeniu Przemysłu Metali Nieżelaznych, zakaz wprowadzony w Indonezji w 2014 r. skłonił Chiny do zwiększenia wysiłków na rzecz rozwoju zasobów aluminium w Afryce. „W porównaniu z tamtymi czasy import boksytu do Chin jest teraz bardziej zróżnicowany” – powiedział Wen. Według danych celnych Chiny zaimportowały 17,8 mln ton indonezyjskiego boksytu w 2021 r. i 17,98 mln ton w ciągu pierwszych 11 miesięcy tego roku, co stanowi około 15,6% ich całkowitego importu. Indonezja ma cztery zakłady przetwórstwa boksytu o zdolności produkcyjnej tlenku glinu 4,3 mln ton, podczas gdy kolejne są w budowie o łącznych zdolnościach prawie 5 mln ton, powiedział minister gospodarki Airlangga Hartarto. Rezerwy boksytu w Indonezji wystarczą nawet na 100 lat produkcji. Krajowe prawo górnicze przewiduje również wstrzymanie eksportu innych nieprzetworzonych minerałów, takich jak miedź.Jokowi nie określił terminów wprowadzenia zakazów wysyłki pozostałych materiałów.

- „Widzimy, że ceny niklu spadają do $26 000 za tonę w ciągu najbliższych trzech miesięcy i spadają jeszcze bardziej do $22 000 ton do końca 2023 r.” – powiedział Tom Mulqueen z Citi. Jednak prognoza może być nietrafiona, jeśli rosyjski Norisk Nickel, największy producent rafinowanego niklu, zdecyduje się na redukcję produkcji o 10% w 2023 roku, co rozważa.

- Zimbabwe nałożyło zakaz eksportu nieprzetworzonego litu w celu powstrzymania nielegalnych górników rzemieślniczych, którzy według rządu kopią i przewożą minerał przez Ten południowoafrykański kraj posiada jedne z największych na świecie rezerw twardego litu, minerału niezbędnego do produkcji czystych technologii energetycznych. Chińscy giganci Zhejiang Huayou Cobalt, Sinomine Resource Group i Chengxin Lithium Group nabyli w ciągu ostatniego roku kopalnie litu i projekty o łącznej wartości $678 milionów w Zimbabwe i są na różnych etapach rozwoju kopalń i zakładów przetwórczych. Londyńska firma Premier African Minerals poinformowała, że rozpocznie wysyłkę koncentratu spodumenu ze swojej kopalni litu w Zimbabwe do Chin od marca 2023 r., po podpisaniu umowy z Suzhou TA&A Ultra Clean Technology Co. „Żadne rudy zawierające lit ani lit niewzbogacony nie będą eksportowane z Zimbabwe do innego kraju” – czytamy w rozporządzeniu opublikowanym w rządowym zawiadomieniu wydanym przez ministra górnictwa Winstona Chitando. W zawiadomieniu stwierdzono, że zakaz nie dotyczy eksportu koncentratów litu, które planują produkować wszyscy główni górnicy litu w kraju.

- Zapasy magazynowe cynku w London Metal Exchange (LME) wynoszą łącznie 36 525 ton, co jest najniższym wynikiem w tym stuleciu. Prawie 60% tego metalu jest przeznaczone do fizycznego wyładunku, pozostawiając zaledwie 15 175 ton żywego tonażu, czyli nie więcej niż kilka godzin globalnej konsumpcji. Zapasy Shanghai Futures Exchange (ShFE) są równie wyczerpane i wynoszą 22 642 ton. Według International Lead and Zinc Study Group (ILZSG), usuwanie widocznych zapasów cynku miało miejsce w roku o słabym popycie, a zużycie spadło o 3,2% w ciągu pierwszych 10 miesięcy tego roku. Ale podaż spadła równie mocno, odzwierciedlając bezprecedensowy rok problemów z hutami, szczególnie w Europie.

Omówienie aktualności

Program Surowcowe info od lipca 2020 roku pojawia się na moim osobistym kanale YouTube zazwyczaj w poniedziałki i czwartki. W dniu dzisiejszym (22 grudnia 2022) program byłbym pozbawiony sensu ze względu na wolne w dniu jutrzejszym i w poniedziałek w wielu krajach świata. Niemniej zachęcam do subskrybowania kanału!

Statystyki

Od niedzieli do czwartku około 19:30 na moich social mediach (Facebook oraz Twitter) są publikowane statystyki intraday’owe dotyczące kierunku ceny na następny dzień. Z surowców wśród statystyk jest złoto, gaz ziemny, ropa Brent oraz ropa WTI. Wyjaśnienie potencjału tych danych znajdziecie w tym artykule.

Broszura opisująca spółki wydobywcze w Australii wydana przez tamtejsze ministerstwo.

https://www.globalaustralia.gov.au/sites/default/files/2022-12/Australian_Critical_Minerals_Prospecuts_2022_Dec22.pdf

super, dzięki!!