Czas na kolejny zestaw aktualności surowcowych. Zapraszam!

nie chcesz czytać?

kliknij by przejść od razu do odcinka programu Surowcowe info

Słowniczek

- pp – punkt procentowy

- t/t – zmiana wartości względem poprzedniego tygodnia

- m/m – zmiana wartości względem poprzedniego miesiąca

- q/q – zmiana wartości względem poprzedniego kwartału

- r/r – zmiana wartości względem poprzedniego roku

- s/s – zmiana wartości względem poprzedniego sezonu (w przypadku surowców mających sezon na przełomie roku kalendarzowego)

Statystyki

Od niedzieli do czwartku pomiędzy 19:30 a 20:00 na moich social mediach (Facebook oraz Twitter) są publikowane statystyki intraday’owe dotyczące kierunku ceny na następny dzień. Z surowców wśród statystyk jest złoto, gaz ziemny, ropa Brent oraz ropa WTI. Wyjaśnienie potencjału tych danych znajdziecie w tym artykule. W każdy zaś weekend na dzienniku tradera pojawia się wpis poświęcony potencjalnej sekwencji na podstawie statystyk na kolejny tydzień oraz informacja o średnich zasięgach dla najsilniejszych intraday’owych statystyk.

Z kolei w serwisie Surowcowe.info publikuję statystyki miesięczne dla dziewiętnastu surowców: ropy Brent, ropy WTI, srebra, złota, miedzi, gazu ziemnego, soi, kukurydzy, pszenicy, cukru, kawy arabika, kawy robusta, kakao, soku pomarańczowego, bawełny, ryżu, wieprzowiny, bydła (live cattle) oraz papierów na emisję dwutlenku węgla.

W dzisiejszych aktualnościach:

- ogólne informacje

- kawa

- kakao

- pszenica

- kukurydza

- ryż

- soja

- pozostałe zboża

- wieprzowina, wołowina oraz drób

- ropa naftowa

- gaz ziemny

- złoto

- platyna i pallad

- miedź

- pozostałe metale przemysłowe

- stany magazynowe metali przemysłowych

Ogólne informacje

- „Obecnie ceny miedzi, aluminium i cynku są nadal wysokie”, powiedział Li Hui, urzędnik z Narodowej Komisji Rozwoju i Reform, dodając, że władze sprowadzą ceny z powrotem do rozsądnych poziomów. Uczynią to poprzez kolejne sprzedaże miedzi, aluminium i cynku z rezerw strategicznych. Władze chińskie sprzedały w tym roku 420 tysięcy ton metali w trzech partiach po cenach „nieco niższych niż rynkowe”.

- Rosyjskie ministerstwo finansów zaproponowało ustanowienie podatku od wydobycia minerałów (MET) powiązanego z globalnymi cenami dla producentów rudy żelaza, węgla koksowego i nawozów, a także rudy wydobywanej przez Nornickel. Padają także propozycje oparcia podatku na wzorze zysków a także wysokości wcześniejszych dywidend i inwestycji firm w kraju. Tego rodzaju rozwiązanie podniosłoby opodatkowanie firm o 5-10 punktów procentowych. To kolejne działania Moskwy zwiększające obciążenia podatkowe producentów z rynków surowcowych w 2021 roku.

- Komisja ds. Zasobów Naturalnych Izby Reprezentantów zgłasza propozycje ustanowienia opłat licencyjnych za miedź, lit i inne minerały wydobywane z gruntów federalnych na poziomie 8% dla istniejących kopalni i 4% dla nowopowstających. Dodatkowo za każdą przemieszczoną tonę skały pobierana byłaby również opłata w wysokości 7 centów. Spółki wydobywcze krytykują tego rodzaju rozwiązania, zwłaszcza w kontekście narastających oczekiwań do tempa zmian gospodarczych i przechodzenia na odnawialne źródła energii, gdzie kluczowe są właśnie minerały, które dotknięte zostaną nowym podatkiem.

- Nowy rząd Grenlandii przygotowuje przepisy zakazujące wydobycia uranu i zaprzestania rozwoju kopalni Kvanefjeld (należący do australijskiej firmy wydobywczej Greenland Minerals), jednego z największych złóż ziem rzadkich na świecie. Lewicowy rząd Grenlandii, który doszedł do władzy w kwietniu po kampanii przeciwko rozwojowi Kvanefjeld, twierdzi, że zabroni eksploracji złóż o stężeniu uranu wyższym niż 100 części na minutę (ppm), które jest uważane za bardzo niskogatunkowe przez World Nuclear Association. Nowa ustawa, która będzie zawierała również opcję zakazu poszukiwań innych minerałów radioaktywnych, takich jak tor, zostanie uchwalona jesienią przy poparciu partii Naleraq, partnera koalicyjnego władzy.

- FAO poinformowało o gwałtownym wzroście cen żywności w sierpniu, po spadkach w czerwcu i lipcu. Indeks cen żywności FAO wynosił średnio 127,4 punktu w sierpniu, o +3,1% więcej niż w lipcu i +32,9% w porównaniu z tym samym miesiącem w 2020 roku. Indeks cen cukru FAO wzrósł o 9,6% m/m, oleje roślinne +,7% m/m, zboża +3,4% m/m, zaś mięso nieznacznie (<0,5% m/m) wzrosło w sierpniu.

- FAO przewiduje, że światowa produkcja zbóż w 2021 r. osiągnie 2 788 mln ton, czyli o 0,7 procent więcej niż rok wcześniej, ale poniżej oczekiwań organizacji z lipca 2021. Lipcowa prognoza globalnych zapasów zbóż do końca sezonu w 2022 r. została obniżona do 809 mln ton, co stanowi 0,9 proc. spadek w porównaniu z poprzednimi prognozami.

- W środę 22 września publikacje ze spotkania FED w USA – co może wpłynąć znacząco na wycenę dolara amerykańskiego.

Kawa

- Słaby popyt i niskie zapasy pod koniec sezonu zbiorów u czołowych producentów robusty w Wietnamie i Indonezji zaważyły na lokalnych cenach w ubiegłym tygodniu.

- W ostatnich tygodniach nastąpił wzrost popytu na ziarna robusty, częściowo spowodowany wysokimi kosztami kawy arabica, podczas gdy trwały zakłócenia w przepływie dostaw z Wietnamu.

- Przewiduje się więcej opadów nad brazylijskimi obszarami kawowymi, co jest pozytywne dla plonów na obecnym etapie.

- Zapasy kawy w magazynach ICE rosną symbolicznie (+2,6k t/t), z kolei w 2020 roku był spadek: -16,2k t/t.

Kakao

- Dealerzy twierdzą, że nastroje są optymistyczne, biorąc pod uwagę oczekiwany deficyt około 150 000 na nadchodzące zbiory 2021/22, lepszy popyt, dobrą przedsprzedaż zbiorów i wysokie stawki frachtowe.

- Rynek jest podszyty obawami, że produkcja w Ghanie może spaść w nadchodzącym sezonie 2021/22, który rozpocznie się w przyszłym miesiącu, co pomoże zacieśnić globalne dostawy.

- Zapasy kakao w magazynach ICE sporo rosną (+60,5k t/t), rok wcześniej spadały o -55,5k t/t.

Pszenica

- Rosyjska firma konsultingowa IKAR obniżyła swoje prognozy dotyczące plonów pszenicy w Rosji w 2021 r. do 74-75 mln ton ze względu na niższą produkcję w kilku regionach. To 2-3 mln ton mniej niż sierpniowa prognoza firmy.

- W zeszłym tygodniu australijscy prognostycy podwyższyli cele dotyczące produkcji pszenicy do 32,6 mln ton na sezon 2021/22. To może być drugi pod względem zbiorów wynik (po zbiorach w sezonie 2020/21).

- Ukraina zakończyła zbiory pszenicy w 2021 roku zbierając w sumie 33 mln ton (+32,53% r/r) z wydajnością 4,65t/ha.

- Najwięksi producenci i eksporterzy pszenicy w latach 2000 – 2022:

źródło: Reuters Eikon dzięki uprzejmości TraderTeam.pl

Kukurydza

- Argentyńscy rolnicy zaczęli w ubiegłym tygodniu sadzić pierwsze partie kukurydzy na sezon 2021/22. Argentyna jest drugim co do wielkości światowym eksporterem kukurydzy, a spodziewane plony w sezonie 2021/22 mają wynieść rekordowe 55 mln ton z rekordowego obszaru 7,1 mln hektarów.

- Rosyjska firma konsultingowa IKAR prognozuje zbiory kukurydzy w kraju na poziomie 14-14,5 mln ton w 2021 roku.

- Produkcja kukurydzy w Zambii wzrosła do 3,62 miliona ton w sezonie upraw 2020/2021 (+7% s/s). Zambia zwiększyła swój cel zakupu kukurydzy dla rezerw strategicznych o 300 tysięcy ton, sumarycznie planując zakupić 800 tysięcy ton.

- Francuskie uprawy kukurydzy są oceniane w 89% na dobre lub doskonałe (+30 pp r/r). Zbiory kukurydzy we Francji rozpoczęto w ubiegłym tygodniu.

Ryż

- Indie mogą stanowić aż 45% światowego eksportu ryżu w 2021 r.,ponieważ rozbudowane zdolności przeładunkowe w portach umożliwiają drugiemu po Chinach największemu na świecie producentowi ryżu wysyłanie rekordowych ilości ryżu do nabywców w Afryce i Azji. Szacuje się, że indyjski eksport ryżu osiągnie 22 mln ton (+49,66% r/r), czyli więcej niż łączny eksport trzech kolejnych największych eksporterów: Tajlandii, Wietnamu i Pakistanu. „Oprócz tradycyjnych nabywców, w tym roku Chiny, Wietnam i Bangladesz dokonują zakupów z Indii” – powiedział Nitin Gupta, wiceprezes Olam India zajmującego się produkcją ryżu. Departament Rolnictwa USA przewiduje, że światowy eksport ryżu wyniesie 48,5 mln ton w sezonie 2021/22.

Soja

- Brazylijska Bom Futuro zaczęła sadzić nowe uprawy soi w czwartek, planując obsiać 313 tysięcy hektarów (+2,36% r/r). Firma spodziewa się wyprodukować 1,22 mln ton soi w sezonie 2021/2022 (+4,27% s/s). Bom Futuro powiedział również, że wczesne sadzenie soi pozwoli na rozpoczęcie siewu bawełny, sadzonej na tych samych polach, co soja jako druga uprawa, w idealnym okresie. „Ponieważ deszcze nadeszły wcześnie, spodziewamy się obsadzić bawełną ponad 180 tysięcy hektarów w następnym sezonie”, powiedział Inacio Modesto Filho – dyrektor produkcji Bom Futuro.

- Amerykański Departament Rolnictwa poinformował w czwartek, że Chiny kupiły 132 000 ton amerykańskiej soi po anulowaniu tej samej ilości w środę.

Pozostałe zboża

- Francuscy hodowcy spodziewają się, że zasiewy rzepaku przed zbiorami w 2022 r. wzrosną o 15-20% r/r. Grupa plantatorów FOP oszacowała tegoroczne plony rzepaku na 3,35 mln ton (+2% r/r).

- Rosyjska firma konsultingowa IKAR prognozuje rosyjskie zbiory jęczmienia w 2021 roku na 17,5-18 mln ton.

Wieprzowina, wołowina oraz drób

- Kolejny przypadek afrykańskiego pomoru świń (ASF) został potwierdzony u dzika w regionie Uckermark we wschodnioniemieckiej Brandenburgii. Od września 2020 roku stwierdzono 1 670 przypadków ASF u dzików w Brandenburgii, a w Saksonii 456 przypadków.

- Rosja zakazuje importu wołowiny z Brazylii w związku z nowymi przypadkami choroby wściekłych krów.

Ropa naftowa

- Royal Dutch Shell planuje zbudować zakład biopaliw w Holandii, aby pomóc osiągnąć cel zerowej emisji dwutlenku węgla netto do 2050 roku. Zakład w Rotterdamie będzie w stanie produkować 820 000 ton paliwa odnawialnego rocznie już od 2024 roku. Ma być jednym z największych tego typu obiektów w Europie. Zrównoważone paliwo lotnicze może stanowić ponad połowę produkcji zakładu w Rotterdamie, a resztę stanowić będzie odnawialny olej napędowy, w zależności od zapotrzebowania klientów. Zakład będzie produkował paliwa z odpadów w postaci zużytego oleju posmażalniczego, tłuszczu zwierzęcego i innych pozostałości. Zrównoważone oleje roślinne, takie jak rzepak, uzupełnią surowce odpadowe w zakładzie, który nie będzie wykorzystywał oleju palmowego z pierwszego tłoczenia.

- Eksport ropy naftowej z Arabii Saudyjskiej w lipcu wzrósł do najwyższego poziomu od stycznia i osiągnął 6,327 mln baryłek dziennie (+6,07% m/m). Krajowy przerób ropy w Arabii Saudyjskiej wzrósł w lipcu do 2,457 mln baryłek dziennie, podczas gdy bezpośrednie spalanie ropy wzrosło do 691 tysięcy baryłek dziennie. Lipcowe wydobycie w Arabii Saudyjskiej wzrosło do 9,474 mln baryłek dziennie czyli o 0,547 mln baryłek dziennie m/m.

- Według dyrektora naczelnego Sinopec Corp konsumpcja ropy naftowej w Chinach prawdopodobnie osiągnie szczyt około 2026 na poziomie 16 mln baryłek dziennie. Szczyt konsumpcji gazu ziemnego Państwo Środka osiągnie około 2040 roku na poziomie 620 mld m3. Prognoza konsumpcji szczytu ropy naftowej Sinopec pokrywa się z kwietniową prognozą firmy konsultingowej Rystad Energy.

- Zapasy ropy naftowej w magazynach Shanghai Futures Exchange (ShFE) na dzień 17 września 2021 wynosiły 8,536 mln (-3,72% t/t).

- Liczba odwiertów naftowych w USA po raz czwarty z rzędu wzrosła w ubiegłym tygodniu o 10, czyli jest 411 aktywnych punktów.

Gaz ziemny

- Rosyjscy producenci ropy Gazprom Neft i Lukoil utworzyli spółkę joint venture, aby wydobyć ropę i gaz z trudnych do wydobycia złóż w północnym regionie Jamał. Zdaniem firm „całkowite rezerwy geologiczne początkowo znajdujące się w tym nowym klastrze wynoszą ponad 1 miliard ton ropy i około 500 miliardów metrów sześciennych gazu”. Średnioterminowe inwestycje nowej spółki mają wynieść ~$2,8 mld.

- Zarząd rosyjskiego giganta gazowego Gazprom zwiększył inwestycje spółki na 2021 r. do 1,185 bln rubli (16,36 mld dolarów), o 282,8 mld rubli więcej niż w programie zatwierdzonym w grudniu 2020 r. Firma poinformowała, że wzrosną inwestycje w projekty przesyłu i produkcji gazu.

- W pierwszych siedmiu miesiącach 2021 roku Niemcy zaimportowali 3 065 578 teradżul (TJ) gazu ziemnego (-0,9% r/r), jednak ze względu na wzrost cen zapłacili $17,04 mld (+46,5% r/r). Niemcy, największa gospodarka Europy, importują gaz głównie z Rosji, Norwegii, Holandii, Wielkiej Brytanii i Danii rurociągami. Niemieckie zapasy gazu osiągnęły we wtorek 63,3% dostępnej pojemności magazynowej – w analogicznym okresie 2020 roku mieli magazyny zapełnione w 94,1%.

- Władze w Brazylii zatwierdziły komercyjne uruchomienie pierwszego etapu opalanej gazem elektrowni Gas Natural Acu (GNA) w Porto do Acu, Rio de Janeiro. Inwestycja etapu pierwszego (GNA 1) była warta $1 mld i generuje 1,338 gigawatów (GW), podczas gdy etap drugi (GNA 2) zacznie powstawać w listopadzie i ma docelowo dostarczyć 1,681 GW. Po zakończeniu GNA 2 projekt stanie się największym kompleksem skroplonego gazu ziemnego (LNG) do zasilania w Ameryce Łacińskiej. Cały projekt ma cztery fazy konstrukcji, po zakończeniu których będzie generować 6,4 GW. W jego skład wejdą elektrociepłownia bazująca na LNG, terminal LNG, gdzie cumuje FSRU, pływający statek o wydajności do 21 mln m3 dziennie, a także podstacja i linia przesyłowa o długości 48 km.

- Ceny spotowe skroplonego gazu ziemnego (LNG) w Azji w ubiegłym tygodniu wzrosły czwarty tydzień z rzędu – dostawy listopadowe wycenia się na $24,5/mmBtu (+16,66% t/t). Ostatnie dostępne październikowe dostawy wycenia się na $22,50/mmBtu (+11,94 t/t). W ubiegłym tygodniu padł także cenowy rekord ładunku w 2021 roku: $29/mmBtu.

- Amerykańska grupa handlowa Industrial Energy Consumers of America (IECA), reprezentująca przedsiębiorstwa przemysłowe, wezwała w piątek Departament Energii USA (DOE) do ograniczenia eksportu LNG z USA w związku z rosnącymi cenami gazu. Wnioskują także o wstrzymanie wszystkich oczekujących zezwoleń na eksport dla nowych zakładów eksportujących LNG. Żądanie jednej grupy handlowej prawdopodobnie nie spowoduje natychmiastowej zmiany ustawy o gazie ziemnym (NGA), która jest ramą zezwalającą na amerykańskie licencje eksportowe LNG.

- Wrześniowa podaż gazu ziemnego w USA (z wyłączeniem Alaski) wynosi średnio 90,4 mld stóp sześciennych dziennie.

- Wciąż około 34% wydobycia gazu ziemnego w Zatoce Meksykańskiej nie wróciło do pracy po huraganie Ida.

- Prognozowany popyt wraz z eksportem gazu ziemnego w USA w tym tygodniu to 84,8 mld stóp sześciennych dziennie (bcfd) czyli -2,08% t/t.

- Wrześniowy przepływ LNG do terminali eksportowych z USA wyniósł średnio 10,5 bcfd (b/z m/m).

- Liczba amerykańskich odwiertów gazowych spadła drugi tydzień z rzędu o 1 do poziomu 100 aktywnych punktów.

- Amerykańskie zapasy gazu ziemnego w ubiegłym tygodniu wzrosły o 83 mld stóp sześciennych (bcf) do 3,006 bilionów stóp sześciennych (tcf). Zapasy gazu w USA są obecnie o -7,1% poniżej 5-letniej średniej i aż -16,52% r/r. Analitycy oczekiwali wzrostu zapasów o 76 bcf.

Złoto

- Ekwador spodziewa się, że trzy duże projekty wydobywcze złota rozpoczną produkcję do końca pierwszej kadencji prezydenta Guillermo Lasso w 2025 r.. Licencje wydobywcze posiadają spółki kanadyjskie.

- The London Bullion Market Association (LBMA) zawiesiło akredytację rafinerii złota Kyrgizaltyn JSC w Kirgistanie za nieprzestrzeganie standardów odpowiedzialnego pozyskiwania. „Cała produkcja z rafinerii nie będzie już akceptowana jako Good Delivery od 17 września 2021.”

- Tygodniowe zmiany zapasów metali szlachetnych w magazynach chicagowskiej (CME) i szanghajskiej (ShFE) giełdy:

Platyna i pallad

- Oliver Nugent, analityk Citi prognozuje, że w 2022 i 2023 roku ma szansę pojawić się odbicie na rynku platynowców, zwłaszcza na palladzie. Producenci samochodów zużywają około 80% z około 10 milionów uncji palladu zużywanego każdego roku, 90% rynku rodu o masie 1 miliona uncji i 40% zapotrzebowania na platynę wynoszącego 8 milionów uncji rocznie.

źródło: Reuters Eikon dzięki uprzejmości TraderTeam.pl

- Bilans popytu i podaży platyny i palladu w latach 2013-2020:

źródło: Reuters Eikon dzięki uprzejmości TraderTeam.pl

Miedź

- Chilijskie Codelco osiągnęło porozumienie w sprawie nowego kontraktu ze związkiem nr 6 Benito Tapia Tapia w kopalni Salvador. 36-miesięczna umowa obejmuje m.in. $5 200 premii za podpisanie kontraktu. Nowe warunki zatwierdziło 61% związkowców. Kopalnia Salvador jest w trakcie wartej $1,4 mld modernizacji mającej przedłużyć czas eksploatacji. W 2020 roku wydobyli 56,3 tysiąca ton miedzi.

- Zmiany stanów magazynowych m.in. miedzi w Londynie, USA i Szanghaju są dostępne poniżej.

Pozostałe metale przemysłowe

- XTC New Energy Materials zainwestuje co najmniej $1,55 mld w projekt produkcji baterii litowych w prowincji Syczuan. Popyt na akumulatory kwitnie na czołowym światowym rynku motoryzacyjnym w Chinach, gdzie sprzedaż nowych pojazdów energetycznych wzrosła w sierpniu o 182% rok do roku. Firma chce zbudować fabrykę produkującą docelowo 100 000 ton fosforanu litowo-żelazowego i 60 000 ton materiałów trójskładnikowych (połączenie trzech metali stosowanych w katodach akumulatorów litowo-jonowych: nikiel, kobalt i mangan) rocznie. Yaan jest już bazą produkcyjną litu dla Yahua – dostawcy Tesli. Pierwszy etap inwestycji – produkcja 20 tysięcy ton fosforanu litowo-żelaznego – ma zostać oddany do użytku w 2023 roku, z kolei produkcja trójskładnikowych materiałów ma ruszyć w 2024 roku, początkowo także w ilości 20 tysięcy ton rocznie. Ma też ruszyć huta niklu i kobaltu skupiona na recyklingu baterii. Harmonogram kolejnych etapów inwestycji będzie oparty na warunkach rynkowych.

- Yunnan Aluminium obniżyła docelową produkcję aluminium na 2021 r. do 2,36 mln ton (-2,07% r/r) czyli o ponad 0,5 mln ton mniej – co stanowi prawie 18% pierwotnych prognoz – to skutek limitów produkcyjnych narzucanych przez władze państwowe.

- Henan Shenhuo Coal & Power Co Ltd poinformował, że ze względu na narzucane przez władze ograniczenia nie zdoła zrealizować celu produkcyjnego na poziomie 800 tysięcy ton aluminium rocznie.

- Australijska spółka górnicza Venture Minerals tymczasowo zawiesiła działalność w swojej kontrowersyjnej kopalni rudy żelaza Riley w północno-zachodniej Tasmanii po zaledwie jednej dostawie. Jego jedyna dostawa 45 632 ton została skierowana do Chin za pośrednictwem partnera odbiorczego, Prosperity Steel United Singapore Pte Ltd. Firma kończy pełny przegląd kopalni w odpowiedzi na pogarszające się warunki rynkowe i koszty wysyłki, które były wyższe niż oczekiwano. Firma Venture Minerals rozpoczęła badania mające na celu opracowanie kopalni cyny w sąsiednim Mt Lindsay w Rezerwacie Regionalnym Meredith Range, który ekolodzy nazywają cennym obszarem lasu deszczowego.

- Bank inwestycyjny UBS prognozuje średnią cenę rudy żelaza na świecie w 2022 roku na poziomie $89/tonę.

- Minister ds. inwestycji Bahlil Lahadalia powiedział, że Indonezja bada możliwość nałożenia podatku eksportowego na produkty niklowe o zawartości poniżej 70% niklu, aby pobudzić rozwój krajowego przemysłu przetwórczego.

- Brazylijska firma Vale S.A. wypłaci $7,6 miliarda dywidend za pierwsze półrocze 2021 roku, czyli $1,54/akcję. Oznacza to ~9,2% stopę dywidendy. Zarząd spółki wyraził również zgodę na umorzenie 152 016 372 akcji zwykłych nabytych w poprzednich programach buy-back.

Stany magazynowe metali przemysłowych

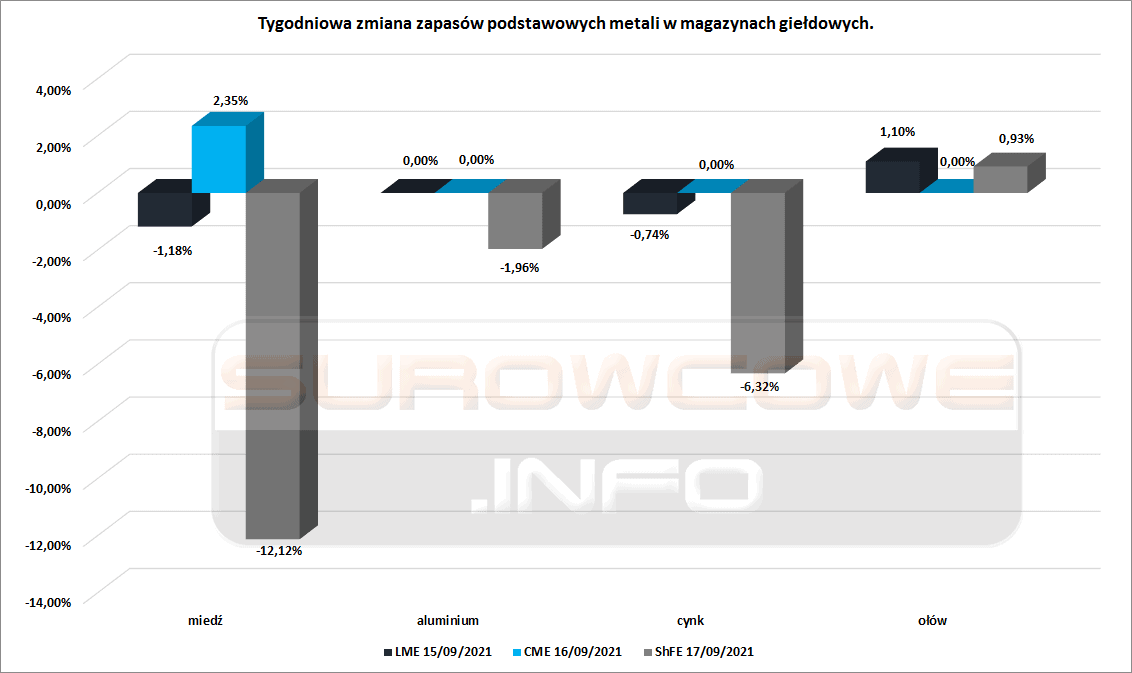

- Tygodniowe zmiany zapasów kluczowych metali przemysłowych w magazynach chicagowskiej (CME), szanghajskiej (ShFE) i londyńskiej (LME) giełdy:

- Zapasy metali przemysłowych w magazynach Szanghajskiej Giełdy (ShFE). Szósty z rzędu tydzień spadku zapasów miedzi. Piąty z rzędu tydzień spadku zapasów stali. Czwarty z rzędu tydzień spadku zapasów aluminium. Trzeci z rzędu tydzień wzrostu zapasów ołowiu.

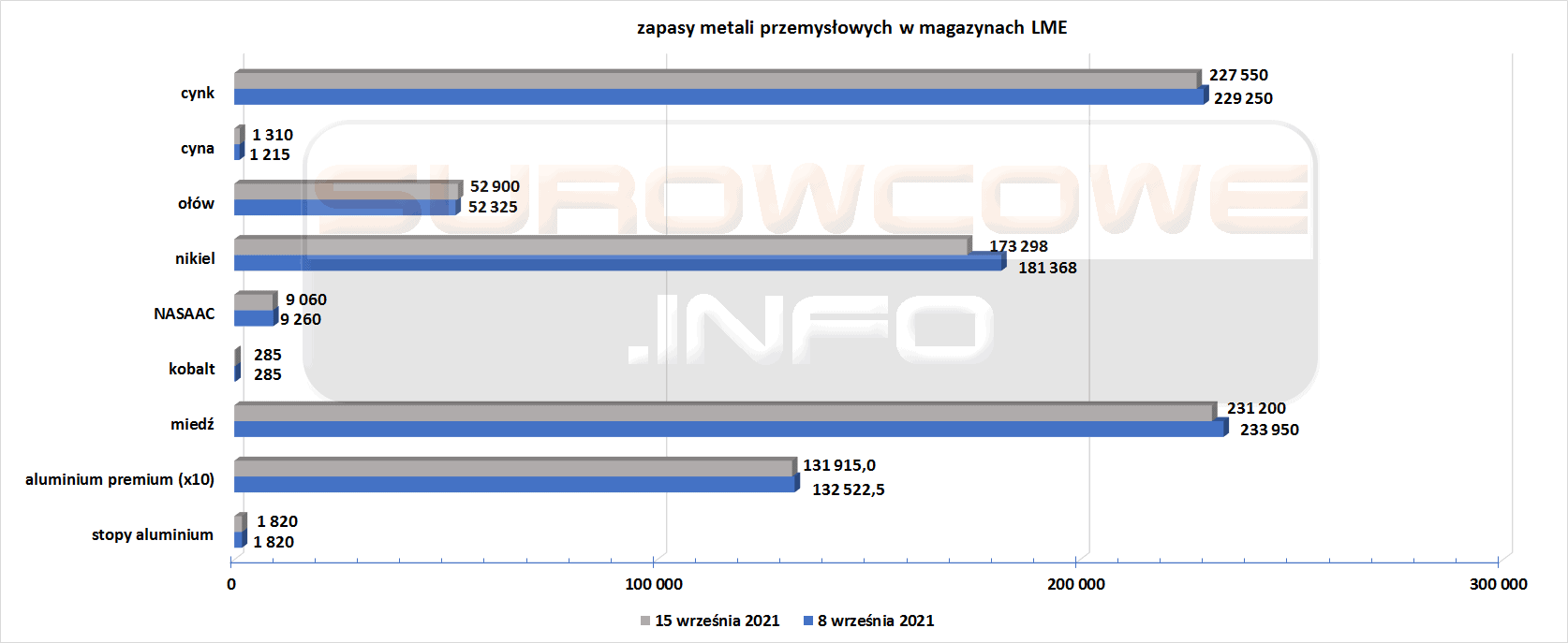

- Zapasy metali przemysłowych w magazynach Londyńskiej Giełdy Metali (LME). Dwudziesty pierwszy tydzień z rzędu spadku zapasów niklu. Czwarty z rzędu tydzień spadku zapasów NASAAC. Trzeci z rzędu tydzień spadku zapasów miedzi i cynku. Drugi z rzędu tydzień spadku zapasów aluminium premium. Drugi z rzędu tydzień wzrostu zapasów ołowiu.

Omówienie aktualności

Program Surowcowe info od lipca 2020 roku pojawia się na moim osobistym kanale YouTube w poniedziałki i czwartki:

Bogusz, przepraszam że pisze to tak późno ale proszę zwróć uwagę jak wygląda raport commited of traders dotyczący dolara australijskiego:

https://www.barchart.com/futures/commitment-of-traders/technical-charts/A6*0

i porównaj sobie pozycje net short commercials, large spec. i cen srebra, żelaza oraz miedzi. Można zauważyć że mniej więcej w połowie maja pozycja commercials zaczęła nieustannie rosnąć kosztem dużych spekulantów. Oznacza to że duży kapitał powoli wycofywał się od dolara australijskiego do innych walut. Dlaczego, otóż Australia uchodzi za potentata w wydobyciu metali przemysłowych (głownie żelaza i węgla) https://oec.world/en/profile/country/aus

i jeśli, powtarzam jeśli duży kapitał chce wycofać swój kapitał z tego rynku do innego sektora rynku kapitałowego np. obligacji, akcji itp. to musi między innymi pozbyć się dolara australijskiego. Jako że eksport metali przemysłowych stanowi większość eksportu Australii to jakakolwiek większa relokacja kapitału zawsze uwidacznia się w raporcie commited of traders.

Wspominałeś że chciałbyś zdobyć ekspozycje na srebro, dobrym pomysłem byłby np. zakup spółek go wydobywających takich jak:

First Majestic Silver Corporation NYSE: AG

Alexco resources NYSE: AXU

Endeavour Silver Corp. :EXK