Od dziś w kategoriach aktualności doszły „pozostałe rośliny oleiste” w których będą takie cuda jak rzepak, olej palmowy a także (bo czasem się zdarzają) rośliny takie jak orzeszki ziemne, słonecznik, kokos etc. Pojawiła się także nowa podkategoria tego działu: olej palmowy.

A w dzisiejszych aktualnościach prawie 50 grafik z danymi od amerykańskiego Departamentu Rolnictwa! Prócz tego tradycyjny zestaw aktualności, newsów i ciekawostek ze świata surowców, a o 14:00 – nowy odcinek programu Surowcowe info!

nie chcesz czytać?

kliknij by przejść od razu do odcinka programu Surowcowe info

Słowniczek

- pp – punkt procentowy

- t/t – zmiana wartości względem poprzedniego tygodnia

- m/m – zmiana wartości względem poprzedniego miesiąca

- q/q – zmiana wartości względem poprzedniego kwartału

- r/r – zmiana wartości względem poprzedniego roku

- s/s – zmiana wartości względem poprzedniego sezonu (w przypadku surowców mających sezon na przełomie roku kalendarzowego)

W dzisiejszych aktualnościach:

- raporty USDA

- ogólne informacje

- woda

- kawa

- cukier

- kakao

- sok pomarańczowy

- bawełna

- pszenica

- kukurydza

- ryż

- soja

- pozostałe rośliny oleiste

- pozostałe zboża

- wieprzowina, wołowina oraz drób

- ropa naftowa

- gaz ziemny

- energia odnawialna

- węgiel

- złoto

- srebro

- miedź

- pozostałe metale przemysłowe

Raporty USDA

- W dzisiejszych aktualnościach znajduje się szerokie spektrum grafik od USDA – w odpowiednich działach.

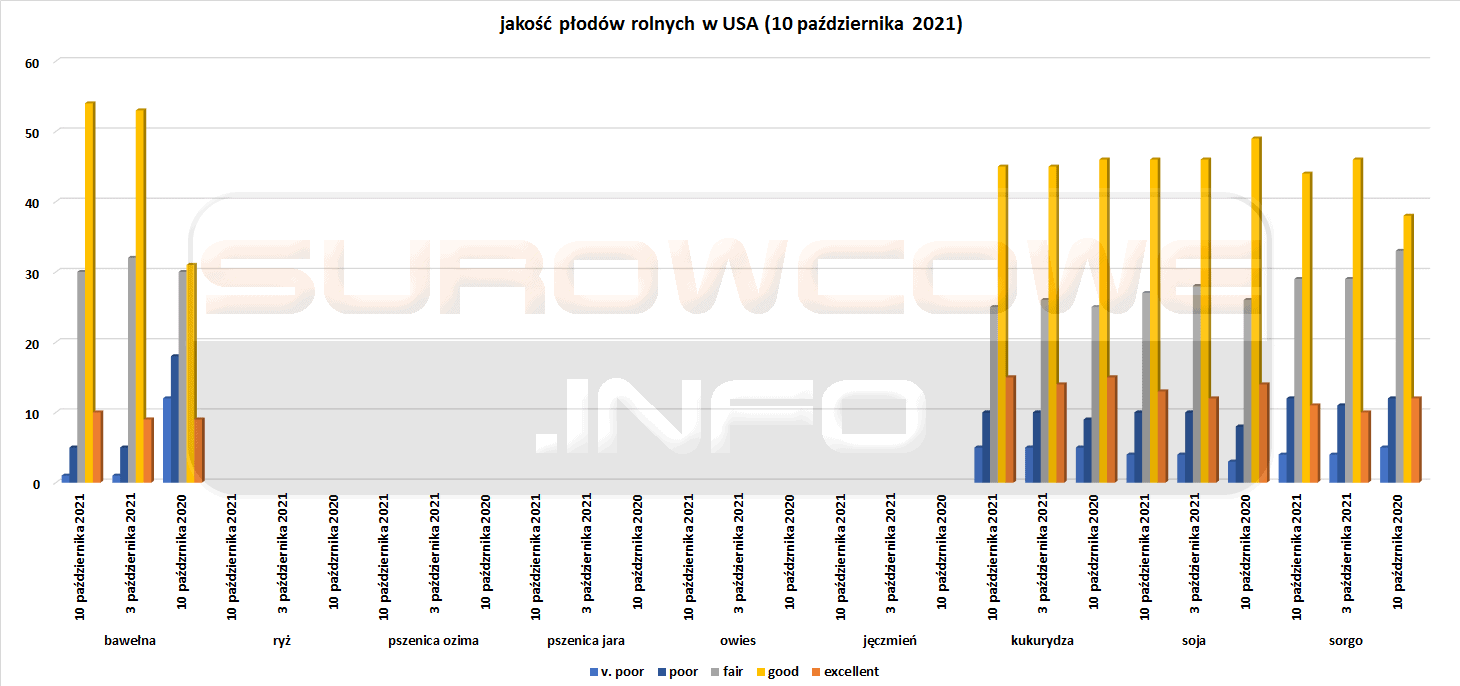

- Bieżący zestaw grafik z raportu Crop Progress od USDA:

Ogólne informacje

- „W najbliższym czasie niedobór węgla spowodował wzrost popytu na ropę naftową i LPG, które są substytutami węgla do produkcji energii. Począwszy od pierwszego kwartału 2022 r., wraz z ożywieniem podróży międzynarodowych będziemy obserwować stały wzrost popytu na paliwo do silników odrzutowych, co jeszcze bardziej podniesie ceny produktów związanych z energią.” – powiedział Huang Liunan, analityk Guotai Junan Futures, odnosząc się do rynku globalnego, w tym Chin.

- Co dziesiąta stacja paliw w Londynie i południowo-wschodniej Anglii jest nadal pozbawiona co najmniej jednego rodzaju paliwa. Prezes Petrol Retailers Association poinformował, że „Zdecydowana większość detalistów nadal wyraża obawy, że nie widzi swoich następnych dostaw.”

- Dwa tuziny krajów przyłączyły się do prowadzonych przez USA i UE wysiłków na rzecz ograniczenia emisji metanu o 30% do 2030 r. w stosunku do poziomów z 2020 r., nadając rodzącemu się globalnemu partnerstwu (Global Methane Pledge) impet przed jego inauguracją na szczycie klimatycznym ONZ w Glasgow. Zobowiązanie obejmie teraz 60% światowego PKB i 30% światowych emisji metanu. Spełnienie założeń projektu miałoby znaczący wpływ na sektory energetyki, rolnictwa i odpadów odpowiedzialne za większość emisji metanu. Nowi sygnatariusze to Kanada, Republika Środkowoafrykańska, Kongo-Brazzaville, Kostaryka, Wybrzeże Kości Słoniowej, Demokratyczna Republika Konga, Mikronezja, Francja, Niemcy, Gwatemala, Gwinea, Izrael, Japonia, Jordania, Kirgistan, Liberia, Malta, Maroko, Nigeria, Pakistan, Filipiny, Rwanda, Szwecja i Togo, zaś wśród założycieli projektu jest USA, Komisja Europejska, Wielka Brytania, Indonezja i Meksyk.

Woda

- La Niña prawdopodobnie powróci w tym miesiącu (i może pozostać do lutego 2022 roku). Może to oznaczać bardziej suchą niż zwykle pogodę przez większą część głównego sezonu wegetacyjnego” w Brazylii, powiedział Rabobank.

Kawa

- Hodowcy kawy w Kolumbii, który jest drugim na świecie producentem arabiki, nie dostarczyli w tym roku do 1 miliona worków ziaren, czyli prawie 10% zbiorów w kraju, co oznacza, że eksporterzy, handlowcy i palarnie kawy ponoszą duże straty.

- Brazylijski eksport zielonej kawy we wrześniu spadł do 2,74 mln 60-kg worków (-29% r/r). Spadek eksport to wynik opóźnień w załadunku oraz utrudnionego dostępu do kontenerów i miejsca na statkach (co oczywiście podnosi ceny transportu. Eksport arabiki we wrześniu wyniósł 2,42 mln 60-kg worków (-24% r/r), a eksport robusty 326 045 worków 60-kg (-51% r/r).

- „Regiony kawowe w Brazylii odnotowały w zeszłym tygodniu bardzo dobre opady, aw nadchodzących tygodniach prognozuje się więcej opadów. Rynki wydają się jednak roztrzęsione, dopóki więcej deszczu nie zostanie potwierdzone. La Niña prawdopodobnie powróci w tym miesiącu (i może pozostać do lutego 2022 roku). Może to oznaczać bardziej suchą niż zwykle pogodę przez większą część głównego sezonu wegetacyjnego”, powiedział Rabobank.

- Jeśli susza w Brazylii się utrzyma to zdaniem niektórych analityków cena $c300/funt kawy arabika jest bardzo prawdopodobna.

Cukier

- Produkcja cukru w regionie środkowo-południowym Brazylii spadła do 2,31 mln ton (-19% r/r) w drugiej połowie września, analitycy oczekiwali produkcji na poziomie 2,22 mln ton. Unica powiedział, że 36 zakładów zakończyło już kruszenie w tym sezonie, dużo wcześniej niż zwykle, a 52 inne zostaną zamknięte w pierwszej połowie października.

- Francuskie ministerstwo rolnictwa podniosło szacunki dotyczące zbiorów buraków cukrowych do 34 mln ton (+29,6% r/r). To 0,9 mln ton więcej niż prognozy wrześniowe. „Zbiory kukurydzy, słonecznika i buraków skorzystały na letnich deszczach i powinny znacznie wzrosnąć od 2020 roku, jeśli warunki pogodowe pozostaną korzystne” – powiedział minister rolnictwa we Francji.

- Chiny, które rywalizują z Indonezją o pozycję jednego z największych nabywców cukru na świecie, ustaliły kontyngent importu cukru na 2022 r. na 1,945 mln ton (b/z r/r).

- Zdaniem analityków dodatkowa sprzedaż cukru na eksport z Indii pojawi się dopiero po przebiciu $c21,00–$c21,50/funt.

- Produkcja trzciny cukrowej w Brazylii od sezonu 2000/2001 do prognoz na sezon 2021/2022 (USDA):

- Procentowy przerób trzciny cukrowej w Brazylii na cukier i etanol od sezonu 2000/2001 do prognoz na sezon 2021/2022 (USDA):

- Produkcja cukru w Brazylii od sezonu 2000/2001 do prognoz na sezon 2021/2022 (USDA):

- Eksport cukru w Brazylii od sezonu 2000/2001 do prognoz na sezon 2021/2022 (USDA):

- Prognozy wydajności z ara i produkcji buraków cukrowych w USA (USDA):

- Prognozy wydajności z ara i produkcji trzciny cukrowej w USA (USDA):

Kakao

- Sporadyczna słoneczna pogoda w wielu regionach uprawy kakao na Wybrzeżu Kości Słoniowej w zeszłym tygodniu rozbudziła nadzieje rolników na obfite plony główne, łagodząc obawy, że epidemia grzybów może pogorszyć jakość zbiorów.

- Mielenie kakao w Europie w Q3 2021 wyniosło 375 811 ton (+8,7% r/r), jednak wg analityków to wzrost poniżej oczekiwań rynkowych.

- Mielenie kakao na Wybrzeżu Kości Słoniowej, miara popytu u drugiego co do wielkości przetwórcy ziarna na świecie, wzrosła we wrześniu do 50 tysięcy ton (+11,1% s/s). W całym sezonie 2020/21 przetworzono 556 tysięcy ton (-0,53% s/s). Całkowita zdolność mielenia kakao wynosi 712 tysięcy ton rocznie.

- Ghana, drugi na świecie producent kakao, wzrosła o +34,7% s/s w okresie od 1 października 2020 r. do 16 września 2021 r.

Sok pomarańczowy

- Prognozy dla cytrusów w USA (USDA):

Bawełna

- Produkcja bawełny w USA w latach 2011–2021 (USDA):

- Prognozy USDA dotyczące produkcji bawełny na świecie na sezon 2021/22:

- Prognozy USDA dotyczące importu bawełny na świecie na sezon 2021/22:

- Prognozy USDA dotyczące zapasów końcowych bawełny na świecie na sezon 2021/22:

Pszenica

- Iran musi kupić rekordową liczbę 8 milionów ton pszenicy w bieżącym sezonie ze względu na najgorszą od 50 lat suszę w regionie. Średni import w ostatnich 5 latach wynosił ~1 mln ton rocznie, dotychczas w sezonie 2021/22 (trwającym od marca) dostarczono do Iranu 2 mln ton pszenicy.

- FranceAgriMer obniżyło w środę prognozę dotyczącą zapasów francuskiej pszenicy miękkiej do końca sezonu 2021/22 o 0,5 mln ton do 2,4 mln ton. Eksport jest szacowany nadal na poziomie 9,6 mln ton (+30% r/r).

- Prognozy dla rynku pszenicy w Brazylii (USDA):

- Kluczowe regiony uprawiające pszenicę w Brazylii (USDA):

- Prognozy USDA dotyczące produkcji pszenicy na świecie na sezon 2021/22:

- Prognozy USDA dotyczące importu pszenicy na świecie na sezon 2021/22:

- Prognozy USDA dotyczące zapasów końcowych pszenicy na świecie na sezon 2021/22:

Kukurydza

- Prognozy USDA dotyczące produkcji kukurydzy na świecie na sezon 2021/22:

- Prognozy USDA dotyczące importu kukurydzy na świecie na sezon 2021/22:

- Prognozy USDA dotyczące zapasów końcowych kukurydzy na świecie na sezon 2021/22:

- Amerykański Departament Rolnictwa (USDA) oszacował, że zbiory kukurydzy wyniosą 15,019 mld buszli, czyli +23 mln ton więcej niż prognozowano miesiąc wcześniej. Analitycy prognozowali produkcję kukurydzy na poziomie 14,973 mld buszli. Prognozy wydajności z ara i produkcji kukurydzy w USA (USDA):

- Prognozy dla rynku kukurydzy w Brazylii (USDA):

- Kluczowe regiony uprawiające kukurydzę w Brazylii (USDA):

- Chińska prognoza produkcji kukurydzy na sezon 2021/22 została obniżona do 271,15 mln ton czyli o 0,85 mln ton mniej niż wrześniowe założenia. Według raportu, cięcia były spowodowane niekorzystnym wpływem ciągłych opadów deszczu od września na plony i jakość upraw kukurydzy w północnych Chinach.

- Argentyna poinformowała o sprzedaniu na eksport rekordowe 38,5 mln kukurydzy z prognozowanych na 55 mln ton zbiorów w sezonie 2021/22.

- Francuskie ministerstwo rolnictwa podniosło szacunki dotyczące zbiorów kukurydzy do 13,9 mln ton (+4,3% r/r). To o 0,9 mln ton więcej niż poprzednia prognoza. „Zbiory kukurydzy, słonecznika i buraków skorzystały na letnich deszczach i powinny znacznie wzrosnąć od 2020 roku, jeśli warunki pogodowe pozostaną korzystne” – powiedział minister rolnictwa we Francji.

Ryż

- Prognozy dla rynku ryżu w Brazylii (USDA):

Soja

- Argentyńscy rolnicy do 6 października sprzedali 31,5 miliona ton soi z sezonu 2020/21 (-5,12% s/s).

- Amerykański Departament Rolnictwa (USDA) oszacował, że zbiory soi wyniosą 4,448 mld buszli, czyli więcej o +74 mln ton niż prognozowano miesiąc wcześniej. Analitycy prognozowali produkcję soi na poziomie 4,415 mld buszli. Prognozy wydajności z ara i produkcji soi w USA (USDA):

- Eksport oleju sojowego z USA (12/2020 – 08/2021):

- Prognozy USDA dotyczące produkcji soi na świecie na sezon 2021/22:

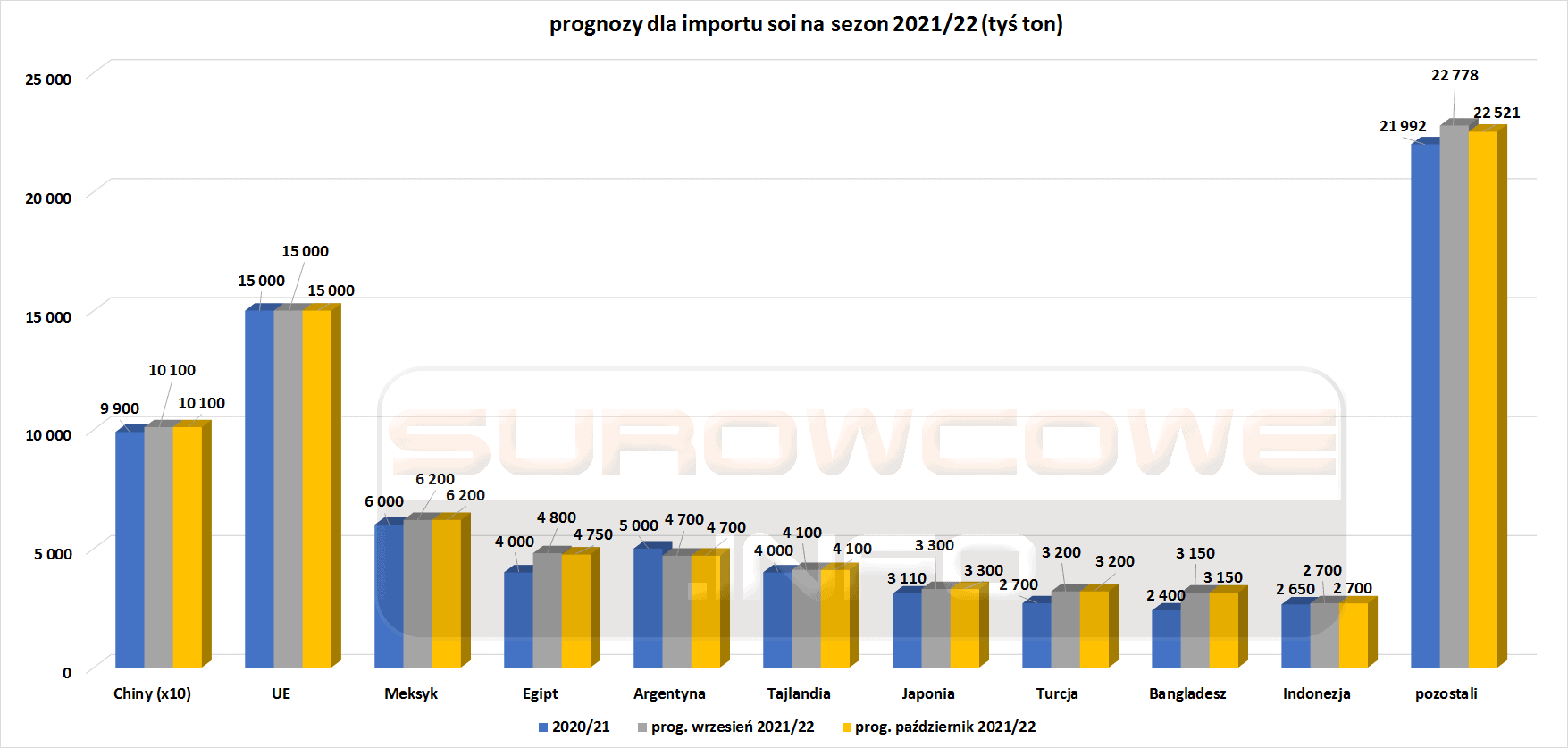

- Prognozy USDA dotyczące importu soi na świecie na sezon 2021/22:

- Prognozy USDA dotyczące zapasów końcowych soi na świecie na sezon 2021/22:

Pozostałe rośliny oleiste

- Prognozy dla rynku oleju palmowego w Malezji (USDA):

- Prognozy USDA dotyczące produkcji nasion oleistych na świecie na sezon 2021/22:

- Prognozy USDA dotyczące produkcji oleju palmowego na świecie na sezon 2021/22:

- Prognozy USDA dotyczące produkcji oleju rzepakowego na świecie na sezon 2021/22:

- Prognozy USDA dotyczące importu nasion oleistych na świecie na sezon 2021/22:

- Prognozy USDA dotyczące produkcji olejów roślinnych na świecie na sezon 2021/22:

- Prognozy USDA dotyczące importu olejów roślinnych na świecie na sezon 2021/22:

Pozostałe zboża

- Francuskie ministerstwo rolnictwa obniżyło szacunki dotyczące zbiorów jęczmienia do 11,4 mln ton – to o 0,3 mln ton mniej niż poprzednia prognoza.

- Prognozy wydajności z ara i produkcji sorgo w USA (USDA):

Wieprzowina, wołowina oraz drób

- Prognozy dla rynku drobiu w Unii Europejskiej (USDA):

- Prognozowany udział w produkcji drobiu w Unii Europejskiej w 2022 roku (USDA):

- Prognozy USDA dotyczące produkcji drobiu na świecie na 2022 rok:

- Prognozy USDA dotyczące importu drobiu na świecie na 2022 rok:

- Prognozy USDA dotyczące produkcji wołowiny na świecie na 2022 rok:

- Prognozy USDA dotyczące importu wołowiny na świecie na 2022 rok:

- Prognozy USDA dotyczące produkcji wieprzowiny na świecie na 2022 rok:

- Prognozy USDA dotyczące importu wieprzowiny na świecie na 2022 rok:

Ropa naftowa

- OPEC obniżył swoją prognozę wzrostu światowego popytu na ropę na 2021 r. do +5,82 mln baryłek dziennie (-0,14 mln baryłek dziennie mniej niż poprzednia prognoza), utrzymując prognozę na 2022 r. (+4,2 mln baryłek dziennie).

- OPEC poinformowało, że wzrost produkcji ropy naftowej w krajach członkowskich we wrześniu wyniósł +490 tysięcy baryłek dziennie osiągając produkcję 27,33 mln baryłek dziennie.

- Prezydent Rosji Władimir Putin powiedział, że ceny ropy mogą osiągnąć $100 za baryłkę, ale dodał, że OPEC+ robi wszystko, aby ustabilizować globalny rynek.

- EIA prognozuje wydobycie ropy naftowej w USA w 2021 roku na 11,02 mln baryłek dziennie (-0,26 mln r/r, o 0,06 mln więcej niż poprzednia prognoza), a w 2022 roku do 11,73 mln baryłek dziennie.

- Prezydent Meksyku, Andres Manuel Lopez Obrador, powiedział, że znane zagraniczne firmy zaangażowały się w coś, co określił jako przemyt paliw, i jako przykład takiej praktyki podał globalna spółkę handlową Trafigura. Licencja importowa Trafigury została zawieszona. Meksyk bada także nieprawidłowości w dokumentacji spółki Vitol.

- Chevron Corp zobowiązał się do ograniczenia emisji operacyjnych do zera netto do 2050 roku, dołączając do listy firm energetycznych podejmujących kroki w celu zmniejszenia swojego śladu węglowego. Cele zerowe netto Chevron nie obejmują gazów cieplarnianych ze wszystkich sprzedawanych produktów paliwowych, w przeciwieństwie do europejskich odpowiedników naftowych, takich jak Royal Dutch Shell i włoska Eni. Chevron spodziewa się osiągnąć swój cel poprzez swój zwrot w kierunku działalności niskoemisyjnej, obejmującej odnawialne źródła energii, technologię wychwytywania dwutlenku węgla i wodór.

- Import ropy do Azji wyniósł we wrześniu 22,99 mln baryłek dziennie (-1,08% m/m), według Refinitiv Oil Research. Słabość wrześniowego importu jest prawdopodobnie odzwierciedleniem wysokich oficjalnych cen sprzedaży (OSP) dla gatunków z Bliskiego Wschodu.

- Chiński import ropy naftowej we wrześniu 2021 wyniósł 9,99 mln baryłek dziennie (-4,77% m/m; -15,3% r/r). Sumaryczny import w ciągu pierwszych dziewięciu miesięcy 2021 r. spadł do 387,4 mln ton (-6,8% r/r). Eksport produktów rafinowanych ropy naftowej w Chinach osiągnął w zeszłym miesiącu 4,14 miliona ton (+10,99% m/m) – drugi najniższy poziom w tym roku – na skutek ograniczeń eksportowych nałożonych przez chiński rząd.

- Occidental Petroleum Corp sprzeda sprzedać swoje udziały w dwóch morskich złożach w Ghanie za $750 milionów firmom Kosmos Energy i Ghana National Petroleum Corp. Transakcja obejmuje udziały Occidental zarówno w złożach Jubilee, jak i TEN, których łączna produkcja netto w drugim kwartale 2021 r. wyniosła 22 000 baryłek ekwiwalentu ropy naftowej dziennie.

Gaz ziemny

- Katar, największy na świecie sprzedawca skroplonego gazu ziemnego (LNG), powiedział konsumentom, że nie jest w stanie obniżyć cen energii. Część producentów europejskich przeszła ze spalania gazu na spalanie ropy naftowej, zwiększając zapotrzebowanie na „czarne złoto”, kierując także swoją uwagę na węgiel – i to pomimo wysokiej wyceny kontraktów na emisję CO2.

- Rosyjski gigant energetyczny Gazprom zaczął wykorzystywać swoje zapasy do pompowania większej ilości gazu ziemnego do sieci rurociągów w celu ustabilizowania rosnących cen. „Opowiadamy się za bezpieczeństwem energetycznym Europy; chcemy współpracować… Gazprom w rzeczywistości zaczął wypompowywać swoje rezerwy do rurociągów, aby ustabilizować rynek” – powiedział wiceminister spraw zagranicznych Siergiej Riabkow w wywiadzie dla BBC.

- Holenderski terminal skroplonego gazu ziemnego Gate planuje zwiększyć przepustowość o 0,5 mld m3 (bcm) rocznie. Dzięki współpracy z niemieckim Uniperem kolejny wzrost przepustowości o 1 mld m3 rocznie ma zostać dodany do możliwości terminalu. Uniper będzie posiadał 4 mld m3 przepustowości terminalu dzięki swojej umowie – z 13,5 mld m3 całkowitej wydajności instalacji.

- Chiński import gazu ziemnego we wrześniu 2021 wyniósł 10,62 mln ton.

- Chińska firma dystrybucyjna gazu ziemnego ENN Natural Gas Co Ltd podpisała 13-letnią umowę na zakup skroplonego gazu ziemnego (LNG) od amerykańskiej firmy LNG Cheniere Energy Inc od lipca 2022 r. Umowa dotyczy 0,9 miliona ton rocznie (MTPA) LNG i została zakupiona na zasadzie free-on-board (FOB). Cheniere powiedział, że cena zakupu będzie indeksowana do gazu w amerykańskim benchmarku Henry Hub w Luizjanie, plus stała opłata za skroplenie. Jest to pierwsza poważna umowa dotycząca gazu ziemnego między dwoma narodami od czasu długotrwałej wojny handlowej zapoczątkowanej przez prezydenta Donalda Trumpa w 20118 roku. Cheniere jest już największym nabywcą gazu w Stanach Zjednoczonych i największym amerykańskim eksporterem LNG, który może wyprodukować około 40 MTPA LNG – wkrótce będzie to 45 MTPA po uruchomieniu szóstego pociągu skraplającego w zakładzie Sabine Pass w Luizjanie, co ma nastąpić na przełomie 2021 i 2022 roku. Oczekuje się, że konsumpcja gazu ziemnego w Chinach do 2030 r. wyniesie od 550 do 600 miliardów m3

- Niemiecka firma energetyczna E.ON tymczasowo zawiesiła nowe umowy na dostawy gazu ziemnego dla klientów indywidualnych. Dostawa do klientów z istniejącymi umowami będzie kontynuowana normalnie. „Przeglądamy nowe umowy z klientami od kilku dni, ponieważ musimy wziąć pod uwagę gwałtowny wzrost kosztów zaopatrzenia w naszych cenach” – powiedział rzecznik firmy, nie precyzując, jak długo potrwa zawieszenie. E.ON jest pierwszym dużym niemieckim dostawcą energii, który dokonał takiego posunięcia, chociaż inni mniejsi dostawcy już to zrobili, a dwóch nagle zerwało umowy na energię elektryczną kilkuset klientów w zeszłym tygodniu.

- PGNiG złożyło doniesienie na byłego wiceprezesa spółki, Jarosława Wróbla, który obecnie jest wiceprezesem grupy Lotos. Wg informacji ze złożonych w prokuraturze dokumentów, Jarosław Wróbel miał dopuścić się niegospodarności na kwotę „nawet 40 milionów złotych” a także podejmować decyzje zagrażające bezpieczeństwu spółki: zarówno informatycznemu jak i gospodarczemu w latach 2016–2018. Pomiędzy pracą w PGNiG a grupą Lotos był też prezesem zarządu spółki Orlen Południe (2018–2020), od 2020 roku był wiceprezesem zarządu PGNiG oraz członkiem Rady Dyrektorów PGNiG Upstream Norway AS a od 28 października do 12 listopada 2020 r. pełnił obowiązki prezesa zarządu PGNiG.

Energia odnawialna

- Trafigura planuje zainwestować w wielkoskalowe zakłady produkcyjne niskoemisyjnego amoniaku, gazu, który może być wykorzystywany jako źródło energii do napędzania statków. 58% (8,88 mln ton) emisji CO2 w Trafigura pochodzi z transportu morskiego. ONZ-towska International Maritime Organization (IMO) dąży do zmniejszenia emisji gazów cieplarnianych ze statków o 50% w stosunku do poziomu z 2008 r. do 2050 r. Zielony amoniak powstaje w wyniku połączenia wodoru z elektrolizy wody i azotu z wykorzystaniem ciepła z energii odnawialnej, podczas gdy niebieski amoniak powstaje z azotu i gazu ziemnego, a produkt uboczny w postaci dwutlenku węgla jest wychwytywany i magazynowany. Amoniak wymaga dwukrotnie mniej przestrzeni magazynowej niż wodór o identycznych zdolnościach energetycznych, ma też mniejsze wymagania dotyczące temperatury transportu: wodór -250 °C, amoniak -33 °C. Oczywiście ekologiczny amoniak jest droższy sam w sobie, rosną także koszty transportu ze względu na konieczność 2,3x większego zużycia niż oleju napędowego. Trafigura zainwestowała również w napędzane amoniakiem silniki do statków morskich opracowywane przez niemiecką firmę MAN Energy Solutions, które, jeśli odniosą sukces, mogą zmienić reguły gry w branży żeglugowej. Pierwsze silnik do statków oceanicznych mają trafić w 2024 roku.

- Największa japońska rafineria, Eneos Holdings Inc, poinformowała że kupi Japan Renewable Energy (JRE) za około $1,8 mld. Zakupu dokona od dotychczasowych właścicieli: od Goldman Sachs i singapurskiego państwowego funduszu majątkowego GIC. Ma to na celu rozwój niskoemisyjnej produkcji spółki. Eneos zobowiązał się do zerowej emisji netto do 2040 roku. JRE posiada 708 MW w aktywach związanych z energią odnawialną (włącznie z tymi w budowie). Po transakcji aktywa odnawialne Eneosa osiągną poziom 1 220 MW. Eneos kontroluje połowę rynku benzyny i innych paliw w Japonii, ale od wielu lat jego baza klientów maleje z powodu zmniejszającej się populacji.

- Stany Zjednoczone planują przeprowadzić do siedmiu aukcji licencji na budowę morskich elektrowni wiatrowych do 2025 roku. Amerykańskie Biuro Zarządzania Energią Oceaniczną (BOEM), oddział Departamentu Spraw Wewnętrznych, który nadzoruje wydawanie pozwoleń na morską energetykę wiatrową, do 2025 r. utrzyma do siedmiu transakcji dzierżawy w Zatoce Maine w Zatoce Meksykańskiej i u wybrzeży Kalifornii, obu Karolinach i Oregonie. Administracja prowadzi również sprzedaż w Zatoce Nowojorskiej, obszarze płytkich wód między New Jersey i Long Island w stanie Nowy Jork.

- Amerykański Departament Energii (DOE) przyznał kontrakt konsorcjum firm pod przewodnictwem koncernu naftowego Royal Dutch Shell PLC, które mają wykazać, że zbiornik do przechowywania ciekłego wodoru na dużą skalę jest wykonalny w terminalach importowych i eksportowych. Koszt projektu szacowany jest na $12 mln, a wśród współtwórców projektu jest m.in. Centrum Kosmiczne im. Kennedy’ego NASA. Kontrakt zakłada opracowanie projektu wielkoskalowego oraz wykonanie pomniejszonego zbiornika demonstracyjnego.

Węgiel

- Import węgla do Chin wzrósł we wrześniu do 32,88 mln ton (+76% r/r) – co jest piątym pod względem wielkości importu węgla miesiącem w historii kraju, podczas gdy lokalne wydobycie wzrosło do 11,2 mln ton dziennie – pomimo, że w prowincji Shanxi ulewne deszcze doprowadziły do zalania 60 kopalni węgla – cztery z nich (o łącznej zdolności wydobywczej 4,8 mln ton rocznie) pozostaje nadal zamknięte. Oczekuje się, że kryzys energetyczny w Chinach potrwa do zimy, a analitycy i handlowcy prognozują 12% spadek zużycia energii w przemyśle w Q4 2021.

źródło: Reuters Eikon dzięki uprzejmości TraderTeam.pl

Złoto

- CEO Barrick Gold Corp, Mark Bristow, spotyka się w tym tygodniu z premierem Papui Nowej Gwinei Jamesem Marape, z nadzieją na przyspieszenie ponownego uruchomienia gigantycznej kopalni złota Porgera. Spotkania mają się odbywać do piątku włącznie.„Wszyscy musimy dołożyć wszelkich starań, aby zawrzeć pozostałe umowy, jeśli chcemy mieć jakąkolwiek szansę na ponowne uruchomienie kopalni w tym lub na początku przyszłego roku” – powiedział przed wylotem do Papui Nowej Gwinei.

- Lundin Gold Inc. informuje o wzroście produkcji w kopalni Fruta del Norte w Ekwadorze w Q3 2021 do 107 663 uncji złota (+14,23% r/r).

- New Gold Inc. w Q3 2021 wyprodukowało 72 210 uncji złota (-8,55% r/r).

Srebro

- New Gold Inc. w Q3 2021 wyprodukowało 226 679 uncji srebra.

Miedź

- Australijski Newcrest Mining poinformował, że oczekuje spadku kosztów produkcji złota do ~$500/uncję na skutek wydobywania miedzi jako „produktu ubocznego” w produkcji złota. Do 2030 roku produkcja miedzi ma wzrosnąć do ~175 tysięcy ton (+37% względem sezonu 2020/21). Firma oczekuje produkcji ~2 mln uncji rocznie do co najmniej 2030 roku. W roku finansowym 2020/21 produkcja osiągnęła 2,1 mln uncji. „Chociaż Newcrest jest przede wszystkim spółką złota, będziemy nadal mieć znaczną i rosnącą ekspozycję na miedź, towar, który naszym zdaniem ma przekonujące perspektywy wzrostu”, powiedział dyrektor generalny Sandeep Biswas.

- Freeport McMoRan rozpoczął we wtorek budowę jednej z największych na świecie hut miedzi w pobliżu istniejących zakładów rafineryjnych w Indonezji. Kosztujący $3 mld zakład w Gresik we Wschodniej Jawie będzie miał zdolność produkcyjną 1,7 miliona ton koncentratu miedzi i ma rozpocząć działalność pod koniec 2023 r. lub na początku 2024 r. „Huta jest zbudowana z jedną linią, która jest największa na świecie”, powiedział we wtorek prezydent Indonezji Jokowi Widodo. Nowa huta będzie miała również produkcję 600 000 ton katody miedzianej i będzie obejmować rafinerię metali szlachetnych o wartości 200 milionów dolarów, o zdolności produkcyjnej do 54 ton, powiedział minister koordynujący gospodarki, Airlangga Hartarto.

Pozostałe metale przemysłowe

- Liberalizacja chińskich rynków energii przez Pekin, która pozwala wytwórcom na naliczanie cen rynkowych klientom komercyjnym i przemysłowym, ma znaczące reperkusje dla sektorów energochłonnych, które wcześniej były w stanie operować ze stałymi kosztami energii. Zmiana w sposobie naliczania opłat ma wejść w życie 15 października. Szacuje się, że wzrost kosztów cen energii może wynieść nawet 20%. Li Wang, starszy analityk stali w firmie doradczej CRU prognozuje, że rynkowe ceny energii mogą podnieść cenę stalowych prętów zbrojeniowych o ~4,5%. Łącząc rosnące ceny energii elektrycznej w Chinach wraz z ograniczeniami produkcji ze względu na smog do marca 2022 może to oznaczać znaczący wzrost cen stali pochodzącej z Państwa Środka.

- Producenci stali w Wielkiej Brytanii zapowiedzieli, że być może będą musieli zamknąć produkcję i poniosą straszne konsekwencje, jeśli rząd nie pomoże w kwestii wysokich cen energii.

- W Hiszpanii producent stali Sidenor poinformował, że zawiesił produkcję w zakładzie w pobliżu Bilbao na północy kraju – po tym jak ceny energii podniosły koszty produkcji o 25%.

- International Lead and Zinc Study Group (ILZSG) prognozuje, że światowa nadpodaż cynku wyniesie +217 tysięcy ton w 2021 roku oraz +44 tysiące ton w 2022 roku. Popyt na cynk ma wzrosnąć do 14,41 mln ton w 2022 roku (+2,3% r/r), podczas gdy produkcja kopalni wzrośnie do 13,39 mln ton (+4,2% r/r).

- Glencore Plc poinformował że osiągnął porozumienie w sprawie sprzedaży swojego biznesu cynkowego w Boliwii kanadyjskiemu Santa Cruz Silver Mining za około $110 milionów. Pierwsze $20 mln firma otrzyma od razu, podczas gdy pozostałe $90 mln zostanie wypłacone w ciągu czterech lat. Boliwijskie aktywa cynkowe Glencore obejmują 100% udziałów w Sinchi Wayra SA, która jest właścicielem kopalń Reserva, Tres Amigos i Colquechaquita, koncentratora i elektrowni Don Diego, projektu Sorocaya i San Lucas. Posiada również 45% udziałów w Sociedad Minera Illapa SA, kontrolowanej przez państwową korporację Corporación Minera de Bolivia.Boliwia jest w światowej czołówce producentów cynku, z produkcją 330 000 ton metrycznych w 2020 roku.

- Chińskie huty cynku zwiększyły produkcję we wrześniu do 455 tysięcy ton cynku (+1,1% m/m; -4,0% r/r). Na skutek kryzysu energetycznego październikowa produkcja cynku jest prognozowana na 449 tysięcy ton (-1,32% m/m).

- Chińskie huty ołowiu we wrześniu 2021 wyprodukowały 390 tysięcy ton surowca (-8,2% m/m; -5,1% r/r). Na skutek kryzysu energetycznego październikowa produkcja ołowiu jest prognozowana na 380 tysięcy ton (-2,56% m/m).

- International Lead and Zinc Study Group (ILZSG) prognozuje, że światowa nadpodaż ołowiu wyniesie +27 tysięcy ton w 2021 roku oraz +24 tysiące ton w 2022 roku. Popyt na ołów ma wzrosnąć do 12,61 mln ton w 2022 roku (+1,7% r/r), podczas gdy produkcja kopalni wzrośnie do 4,81 mln ton (+2,8% r/r).

- Sektor metali ziem rzadkich powinien „masowo zwiększyć produkcję”, aby ceny pozostały konkurencyjne dla użytkowników przemysłowych w miarę wzrostu popytu, powiedział Constantine Karayannopoulos, dyrektor generalny Neo Performance Materials. W przeciwnym razie wysokie koszty mogą zmusić największych użytkowników pochodnych tych minerałów (czyli m.in. producentów aut elektrycznych) do inwestowania w badania nad syntetycznymi odpowiednikami lub technologią zmniejszającą potrzebną ilość metali ziem rzadkich. Popyt na materiały do produkcji magnesów trwałych ma rosnąć średnio o 22% rocznie do 2030 r., a do stworzenia nowej podaży potrzebne są inwestycje o wartości około $6 miliardów, powiedział David Merriman z firmy konsultingowej Roskill. Deficyt na rynku metali ziem rzadkich jest prognozowany do co najmniej 2024 roku.

Omówienie aktualności

Program Surowcowe info od lipca 2020 roku pojawia się na moim osobistym kanale YouTube w poniedziałki i czwartki:

Statystyki

Od niedzieli do czwartku pomiędzy 19:30 a 20:00 na moich social mediach (Facebook oraz Twitter) są publikowane statystyki intraday’owe dotyczące kierunku ceny na następny dzień. Z surowców wśród statystyk jest złoto, gaz ziemny, ropa Brent oraz ropa WTI. Wyjaśnienie potencjału tych danych znajdziecie w tym artykule. W każdy zaś weekend na dzienniku tradera pojawia się wpis poświęcony potencjalnej sekwencji na podstawie statystyk na kolejny tydzień oraz informacja o średnich zasięgach dla najsilniejszych intraday’owych statystyk.

Z kolei w serwisie Surowcowe.info publikuję statystyki miesięczne dla dziewiętnastu surowców: ropy Brent, ropy WTI, srebra, złota, miedzi, gazu ziemnego, soi, kukurydzy, pszenicy, cukru, kawy arabika, kawy robusta, kakao, soku pomarańczowego, bawełny, ryżu, wieprzowiny, bydła (live cattle) oraz papierów na emisję dwutlenku węgla.

Witam,

dziękuję za kolejny ciekawy materiał. Udostępniam jak zwykle na Ichimoku group na FB.

Czy mogłabym dołączyć do grupy surowcowej na telegramie? Głównie interesują mnie surowce energetyczne, aluminium i miedź.

Pozdrawiam serdecznie,

Iza

oczywiście, link poniżej (jest też w każdym opisie odcinka)

https://t.me/joinchat/VGhDGUHrgaTH83uD